Futures – Definition, Erklärung & Beispiel

Spannend sind Futures zudem in Verbindung mit dem Handel von Optionen, da mit Terminkontrakten Optionsstrategien beispielsweise auch auf Rohstoffe angewandt werden können. Auf dieser Seite haben wir nicht nur die wichtigsten Futures aufgelistet, sondern bieten weiterführende Links zu zahlreichen Grundlagenartikeln.

🔴 Live-Webinar am 28.04.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Futures – Definition

Futures sind Terminkontrakte, bei denen sich der Verkäufer verpflichtet, die vereinbarte Menge eines Basiswerts zu einem festgelegten Preis an einem zukünftigen Datum in einer bestimmten Qualität an einen bestimmten Ort zu liefern. Gleichzeitig verpflichtet sich der Käufer zur Abnahme.

Da der Kurs des Terminkontrakts von einem Basiswert (z. B. einem Rohstoff oder einem Index) abhängt, wird er als Derivat bezeichnet. Zudem ist dieser standardisiert: Die Rahmenbedingungen der Kontrakte wie Laufzeit und Abnahmemenge sind festgelegt und können zwischen Käufer und Verkäufer nicht frei ausgehandelt werden.

Futures vs. Optionen

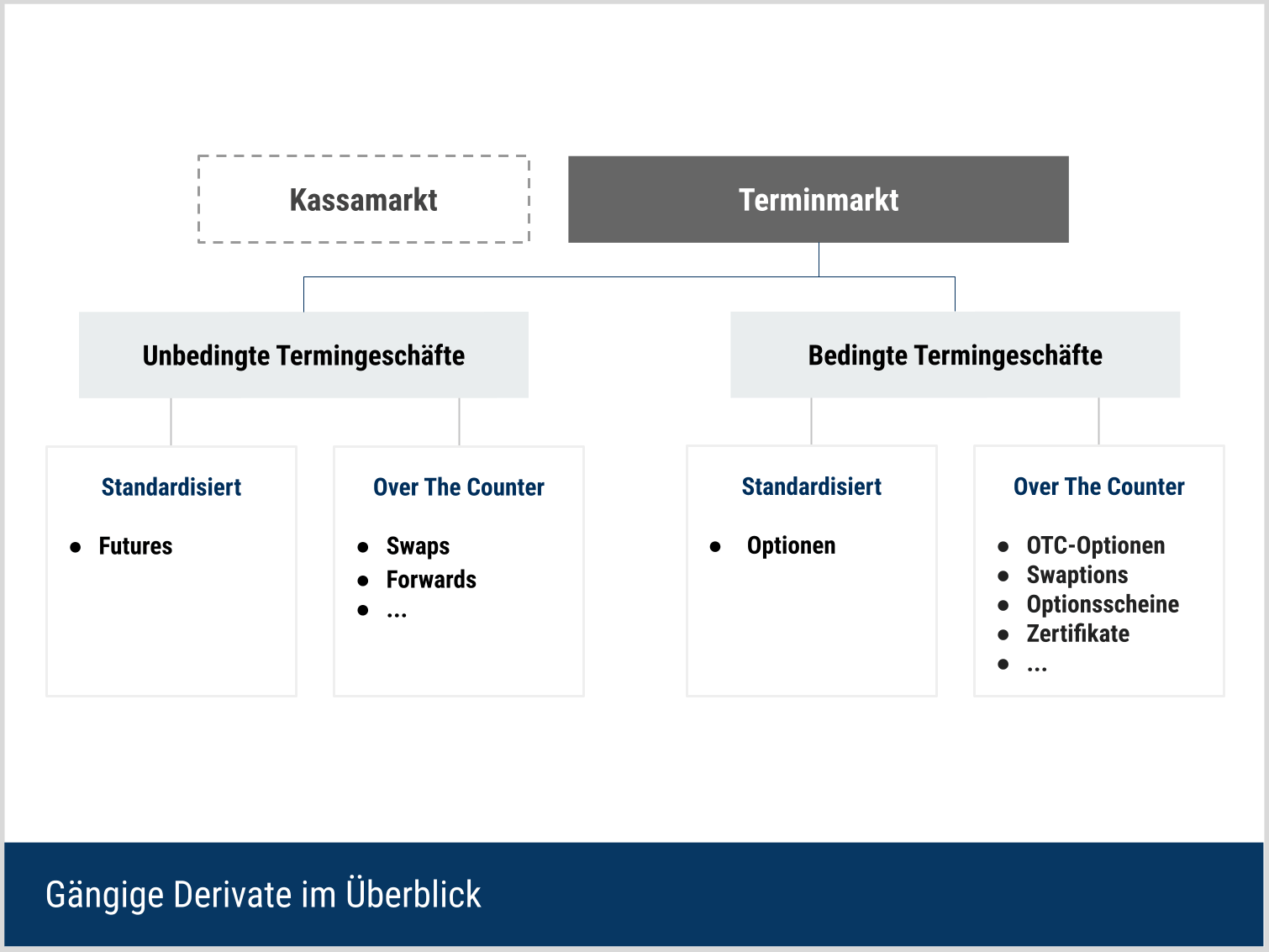

Futures verpflichten beide Vertragsparteien, einen Vermögenswert zu einem festen Preis und Datum zu handeln. Sie sind daher unbedingte Termingeschäfte. Optionen hingegen geben dem Käufer das Recht, aber nicht die Verpflichtung, den Basiswert zu einem bestimmten Preis und Datum zu kaufen oder zu verkaufen (bedingtes Termingeschaft). Sowohl Futures als auch Optionen sind derivative Finanzprodukte, die an regulierten Terminbörsen gehandelt werden.

Arten von Futures

Zahlreiche Waren und Vermögenswerte werden als Terminkontrakte gehandelt, darunter Edelmetalle, Öl, Getreide, Währungen, Indizes und Zinssätze. Diese Basiswerte ermöglichen eine Aufteilung der Terminkontrakte in „Financial“ und „Commodity“ Futures.

- Financial Futures, auch Finanzterminkontrakte genannt, beziehen sich auf immaterielle Basiswerte, wie beispielsweise Aktienindizes, einzelne Aktien oder Zinsen.

- Commodity Futures oder Rohstoff-Futures beziehen sich dagegen auf physische Basiswerte, wie beispielsweise Rohstoffe (z.B. Öl) oder Edelmetalle (wie z.B. Gold oder Silber).

Commodity Futures können in zwei Hauptkategorien unterteilt werden:

- Hard Commodities sind natürliche Ressourcen, die aus der Erde gewonnen werden. Dazu gehören vor allem Metalle und Energierohstoffe (z.B. Erdgas, Kupfer).

- Soft Commodities sind landwirtschaftliche Produkte und natürliche Ressourcen, die in der Regel angebaut und geerntet werden (z.B. Weizen).

Wo werden Futures gehandelt?

Futures werden an speziellen Terminbörsen wie der Chicago Mercantile Exchange (CME), der Intercontinental Exchange (ICE) und der EUREX gehandelt. Diese Börsen legen die Kontraktbedingungen fest, überwachen den Terminhandel und sorgen für die Abwicklung der Transaktionen.

Für den Handel als Privatperson an den Terminbörsen ist zunächst die Eröffnung eines Handelskontos bei einem zugelassenen Broker erforderlich. Der Broker wickelt das Termingeschäft im Namen der Privatperson ab und verbucht die Positionen auf dem Handelskonto.

Fälligkeit von Futures

Terminkontrakte haben bestimmte Fälligkeitstermine, an denen der Kontrakt abgewickelt oder physisch geliefert werden muss. Diese Fälligkeitstermine sind standardisiert und variieren je nach Art des Future-Kontrakts (z.B. monatlich oder vierteljährlich).

Monatscodes

Um die Fälligkeit von Futures-Kontrakten zu kennzeichnen, werden Monatscodes verwendet. Diese Codes bestehen aus einem Buchstaben, der für den Monat steht:

- Januar: F

- Februar: G

- März: H

- April: J

- Mai: K

- Juni: M

- Juli: N

- August: Q

- September: U

- Oktober: V

- November: X

- Dezember: Z

Front Month und Back Month

„Front Months“ sind die Fälligkeiten, die dem heutigen Datum am nächsten liegen. Als „Back Months“ werden Terminkontrakte bezeichnet, deren Fälligkeit relativ weit in der Zukunft liegt.

- Front Month: Der Front Month ist der nächstfällige Futures-Kontrakt, also derjenige mit der kürzesten verbleibenden Laufzeit bis zur Fälligkeit. Trader konzentrieren sich häufig auf diesen Kontrakt, da er das höchste Handelsvolumen und die größte Liquidität aufweist.

- Back Month: Die Back Months beziehen sich auf Terminkontrakte mit Fälligkeitsterminen, die weiter in der Zukunft liegen, nach dem Front Month. Diese Kontrakte haben in der Regel geringere Handelsvolumen und Liquidität im Vergleich zum Front Month.

Hexensabbat

Der Hexensabbat, auch „dreifacher Verfallstag“ genannt, bezeichnet den Tag, an dem drei Arten von Derivaten gleichzeitig fällig werden:

- Aktienoptionen

- Indexfutures

- Index-Optionen

Dieser Verfallstag findet viermal im Jahr statt, jeweils am dritten Freitag der Monate März, Juni, September und Dezember. Am Hexensabbat kommt es oft zu erhöhter Volatilität und Handelsaktivität, da viele Kontrakte gleichzeitig auslaufen und neu positioniert werden.

Wie funktionieren Futures?

Die Funktionsweise eines Terminkontrakts lässt sich am Beispiel des Basiswerts Öl veranschaulichen. Ein Öl-Future ist ein standardisierter Kontrakt, der an einer Börse wie der Chicago Mercantile Exchange (CME) gehandelt wird. Der Kontrakt legt genau fest, wie viel Öl gehandelt wird (z.B. 1.000 Barrels bzw. Fässer), die Qualität des Öls (z.B. West Texas Intermediate) und die Lieferbedingungen.

- Margin und Hebelwirkung

Um einen Öl-Future zu kaufen oder zu verkaufen, muss der Händler eine Margin hinterlegen. Angenommen, der Kontraktwert beträgt 75.000 USD (bei 75 USD pro Barrel für 1.000 Barrels), könnte die erforderliche Initial Margin beispielsweise nur 7.500 USD betragen. Diese Margin dient als Sicherheit und gleichzeitig geht der Trader mit einem relativ geringen Kapitaleinsatz eine größere Position ein. - Erfüllung

Der Ausgleich von Terminkontrakten kann sowohl physisch als auch in Form eines Cash Settlements (Barausgleich) stattfinden. Bei Fälligkeit des Öl-Futures ist eine physische Lieferung vorgesehen. In der Praxis werden jedoch viele Terminkontrakte vor Fälligkeit glattgestellt, indem der Händler eine Gegenposition einnimmt. - Marktliquidität

Der Ölterminmarkt ist sehr liquide. Transaktionen können daher schnell und zu engen Spreads (geringe Differenz zwischen An- und Verkaufspreis) durchgeführt werden. - Preisbildung

Die Preise für Ölterminkontrakte werden durch Angebot und Nachfrage bestimmt. Faktoren wie politische Ereignisse, Wirtschaftsindikatoren und Marktstimmung beeinflussen die Preisbildung und können zu Marktvolatilität führen. Gefährden z.B. Unruhen in einem ölproduzierenden Land die Versorgung, so kann der Preis für Öl-Futures steigen.

Mögliche Marktteilnehmer für Ölterminkontrakte sind:

- Hedger: Ein Ölproduzent, der in sechs Monaten 100.000 Fässer Öl liefern muss, kann heute 100 Terminkontrakte verkaufen, um den Verkaufspreis auf 75 USD pro Barrel festzulegen, unabhängig davon, wie sich der Marktpreis (Spot) entwickelt. Ist der Spot Rate innerhalb der Laufzeit gestiegen, war die Fixierung des Preises nicht sinnvoll.

- Spekulanten: Ein Trader, der auf steigende Ölpreise spekuliert, könnte einen Öl-Future kaufen. Steigt der Preis auf 80 USD pro Barrel, kann der Händler den Kontrakt vor Fälligkeit mit Gewinn verkaufen, ohne das Öl tatsächlich abzunehmen.

E-Minis

E-Minis sind Terminkontrakte, die nur einen Bruchteil der Größe regulärer Futures haben. Sie ermöglichen Privatanlegern die Teilnahme an Futures-Märkten, die sonst aufgrund hoher Kosten und großen Kontraktgrößen häufig institutionellen Anlegern vorbehalten sind. E-Minis decken verschiedene Basiswerte ab, darunter Indizes, Rohstoffe und Währungen.

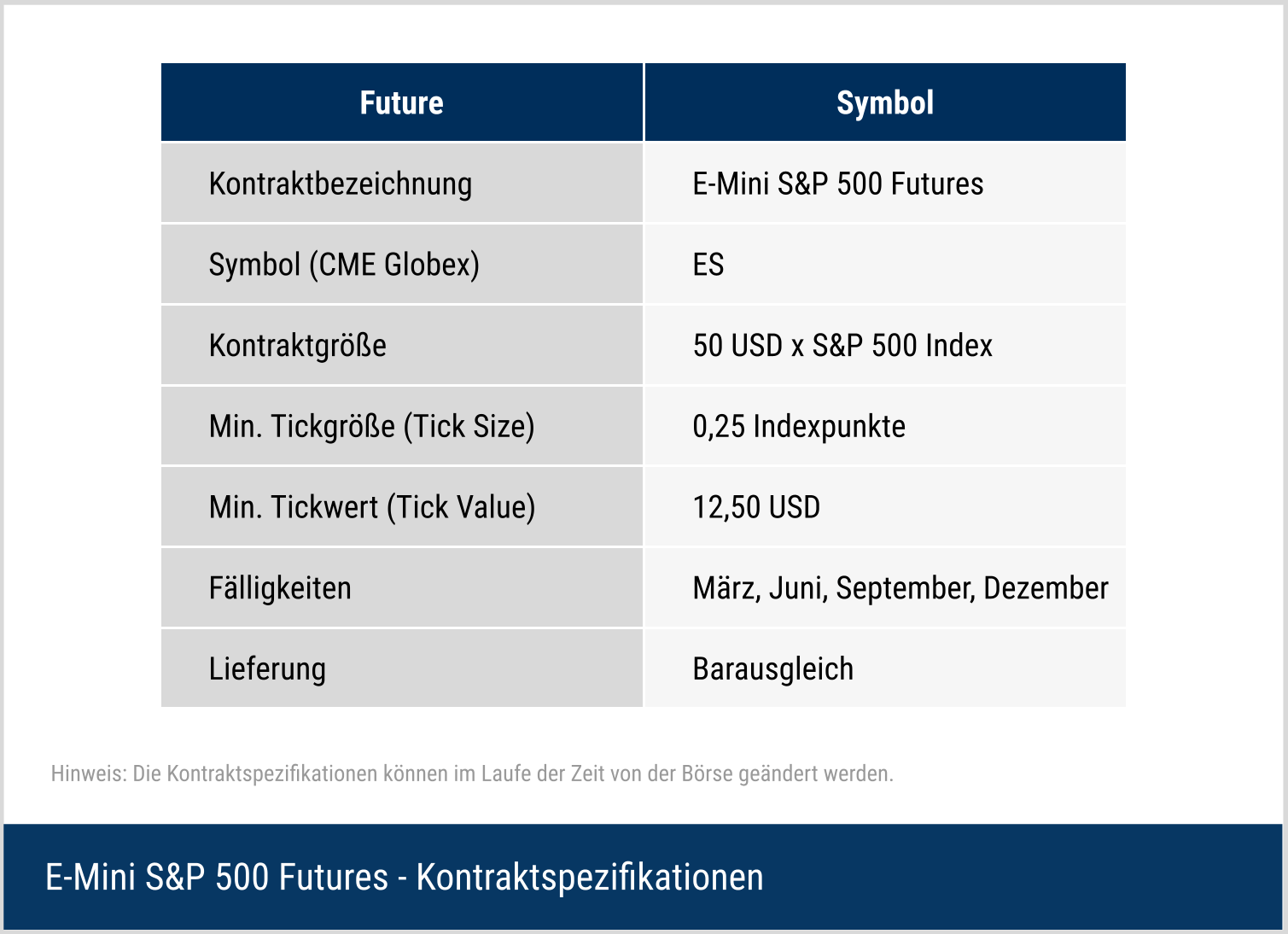

Besonders beliebt ist der E-mini S&P 500 Future. Dieser Kontrakt wird an der Chicago Mercantile Exchange (CME) unter dem Symbol ES gehandelt. Die Kontraktgröße beträgt das 50-fache des aktuellen Wertes des S&P 500 Index. Der Tick Value (der Wert der kleinstmöglichen Kursbewegung eines Kontrakts) ist mit 12,50 USD fixiert.

Micro Futures

Ein Micro Future ist ein Terminkontrakt, der ähnlich wie ein herkömmlicher Future funktioniert, jedoch eine kleinere Kontraktgröße und einen kleineren Multiplikator als ein E-Mini hat. Ein Beispiel für einen Micro Future ist der Micro E-mini S&P 500 Future (Ticker: MES), dessen Kontraktwert das Fünffache des Wertes des S&P 500 Index beträgt, also ein Zehntel des Wertes eines E-Mini S&P 500 Futures.

Verschiedene Micro Futures

Vorteile von Futures

Zu den Vorteilen zählt ein geringer Kapitalbedarf für den Handel mit Futures, verglichen mit dem direkten Handel des Basiswertes. Daraus kann sich ein Hebeleffekt ergeben, da ein Händler häufig zusätzliches Fremdkapital einsetzt, also „auf Margin“ handelt.

Vorteilhaft an Terminkontrakte ist auch ihre Funktion als Absicherungsinstrument. Im Rahmen des Hedgings können mit Terminkontrakte Risiken für Unternehmen, Produzenten und Anleger gesenkt oder sogar ausgeschlossen werden. Beispielsweise kann ein Landwirt mit Hilfe von Terminkontrakten den Verkaufspreis seiner Ernte im Voraus festlegen und sich so gegen Preisschwankungen absichern.

Nachteile

Die Hebelwirkung von Futures kann dazu führen, dass Verluste die ursprüngliche Margin übersteigen. Dies kann zu Nachschusspflichten führen und erfordert zusätzliches Kapital zur Aufrechterhaltung der Position. Daher sollte ein konsequentes Risikomanagement im Umgang mit Terminkontrakte verfolgt werden. Zudem kann ein Unternehmen, das etwa seinen zukünftigen Einkaufspreisen für Öl mit einem Future festlegt, nicht mehr von sinkenden Ölpreisen profitieren.

Futures Basiskurs – Die wichtigsten Begriffe

Der Einstieg in den Futurehandel fällt auch deshalb teilweise nicht so leicht, weil zahlreiche Fachbegriffe den Anfang „holprig“ gestalten. Wir haben deshalb im Folgenden einige zentrale Begriffe zusammengefasst und für Sie verlinkt. Für weitere Hilfestellung empfehlen wir unsere Webinarreihen oder unser kostenfreies Erstgespräch.

Terminbörsen

Preisstruktur

Ausgewählte Futures

Währungsfutures

Rohstoff-Futures

Im folgenden Abschnitt listen wir Kontraktspezifikationen und Erläuterungen zu liquideren Futures. Die Liste erhebt somit bewusst keinen Anspruch auf Vollständigkeit, sondern fokussiert sich auf Rohstoff-Futures mir hoher bis akzeptabler Liquidität bezogen auf den Future selbst als auch etwaige Future-Optionen.

Getreide bzw. Agrar-Futures

Metall-Futures

Fleisch-Futures

Energie-Futures

Soft-Commodity-Futures („Softs“)

Häufige Fragen

Wozu dient der Handel mit Futures?

Die beiden Interessengruppen im Handel mit Terminkontrakten sind (produzierende) Unternehmen und Händler am Kapitalmarkt.

Unternehmen können sich mit Terminkontrakte auf einen festgelegten Zeitraum beispielsweise Ein- und Verkaufspreise oder Wechselkurse sichern. Somit können sie ihre eigenen Finanzen zuverlässiger planen. Beispielsweise kann sich ein Nahrungsmittelkonzern mithilfe von Terminkontrakten den aktuellen Preis für Weizen sichern, obwohl die tatsächliche Lieferung erst in einem halben Jahr erfolgen soll. Häufig sind für diese Anwendung Kontrakte mit physischer Lieferung sinnvoll.

Im Gegensatz zu produzierenden Unternehmen möchten Kapitalanleger und Spekulanten die physische Lieferung des Basiswertes meistens vermeiden. Zu diesem Zweck ist der Handel von Kontrakten mit Cash Settlement zielführend. Alternativ können auch Futurepositionen mit physischer Lieferung vor ihrem Fälligkeitsdatum geschlossen werden, damit keine Lieferung des Basiswertes stattfindet.

Sowohl für Unternehmen als auch für Händler am Kapitalmarkt können Futures eine Möglichkeit zur Absicherung von Risiken darstellen. Dieses Vorgehen wird als Hedging bezeichnet. Beispielsweise können zukünftige Wechselkursrisiken oder Preisrisiken abgesichert werden.

Wie funktioniert der Future-Handel?

Angenommen, ein Händler möchte auf steigende Ölpreise spekulieren. Er geht daher einen WTI Crude Oil Future (CL) ein. Die Laufzeit des Futures beträgt drei Monate. Der Ausübungspreis des Futures beträgt 50 Dollar. Öl-Futures beziehen sich jeweils auf 1.000 Barrel Öl. Daher beträgt der Gesamtwert der Position 50.000 Dollar (50 Dollar x 1.000 Barrel). Um die Position zu eröffnen, muss der Händler jedoch einen wesentlich geringeren Betrag, die Initial Margin, hinterlegen.

Der Future verfällt am dritten Freitag des Fälligkeitsmonats. Zu diesem Zeitpunkt ist der Ölpreis auf 65 $ gestiegen. Pro Barrel kann der Händler also einen Gewinn von 15 Dollar verbuchen. Multipliziert mit der Kontraktgröße ergibt dies einen Gewinn von 15.000 Dollar. Für den betrachteten Kontrakt wurde ein Barausgleich vereinbart. Der Händler erhält also den Gewinn ausbezahlt und muss das Rohöl nicht physisch abnehmen.

Wie wird der Futurekurs berechnet?

Die Preisbildung eines jeden Terminkontraktes basiert auf Angebot und Nachfrage. Verschiedene mathematische Modelle helfen dabei, den Preis zu bestimmen, zu dem ein Future bepreist sein sollte. Verschiedene Komponenten spielen hierbei eine Rolle, die im Folgenden erklärt werden.

- Kassakurs (auch "Spot Price")

- Laufzeit bis zum Verfall

- Cost of Carry (auch "Lagerhaltungskosten")

Je nach Future und je nach Detailgrad des Modells werden zwei weitere Faktoren berücksichtigt.

- Dividenden oder Zinsen: Regelmäßige Cashflows (sofern vorhanden), die vom Basiswert erzeugt werden, müssen berücksichtigt werden

- Risikofreier Zinssatz

Aus diesen Komponenten kann der theoretisch erwartete Terminkurs eines bestimmten Futures mit bestimmtem Verfall recht zuverlässig ermittelt werden. Letztlich unterliegt ein Future jedoch den Gesetzen von Angebot und Nachfrage, die sich zumindest kurzfristig vom theoretisch erwarteten Kurs entfernen können.

Vereinfacht setzt sich der Terminkurs also aus dem Kassakurs (engl.: "Spot Rate") und den Cost of Carry, also "Lagerhaltungskosten" bis zum Erfüllungstag zusammen.

Was ist die Cost of Carry?

Die Cost of Carry, auch bekannt als Lagerhaltungskosten, fallen bei der Lagerung eines Basiswertes an. Im Handel mit physischen Basiswerten, wie Rohstoffen, spielen die Cost of Carry eine zentrale Rolle, da sie höher ausfallen als beispielsweise bei Aktien oder Devisen. Dennoch existieren die Cost of Carry auch bei immateriellen Basiswerten.

Die Terminkurse werden folglich von den Cost of Carry beeinflusst. Im Preis eines Kontraktes für beispielsweise Weizen wird nicht nur der Preis für den Rohstoff selbst berücksichtigt. Die Ernte des Weizens, die Lagerung bis zur Auslieferung und der Transport können neben weiteren Kostenfaktoren bei der Preisbildung des Future-Kontrakts berücksichtigt werden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.