Optionen vs. Futures – Was ist der Unterschied?

Optionen und Futures sind beides Derivate, die an der Terminbörse gehandelt werden, um auf zukünftige Preisentwicklungen zu spekulieren oder sich gegen Preisänderungen abzusichern. Sie unterscheiden sich jedoch grundlegend in ihren Pflichten und Rechten für Käufer und Verkäufer. Daraus ergeben sich unterschiedliche Risikostrukturen und Einsatzmöglichkeiten für die beiden Arten von Termingeschäften.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

1. Unterschied: Verpflichtung vs. Recht

Futures binden beide Parteien an einen Vertrag mit der Verpflichtung, den Basiswert zu einem zukünftigen Zeitpunkt zu handeln. Optionen hingegen geben dem Käufer das Recht, aber nicht die Pflicht, den Basiswert zu seinem festgelegten Preis (Strike) zu kaufen (Call) oder zu verkaufen (Put).

- Futures: Beide Parteien sind verpflichtet, das Geschäft zu erfüllen (unbedingtes Termingeschäft).

- Optionen: Der Verkäufer der Option (Stillhalter) ist verpflichtet, den Vermögenswert zu liefern oder abzunehmen, wenn der Käufer sich dafür entscheidet, die Option auszuüben (bedingtes Termingeschäft).

Der Hauptunterschied zwischen Optionen und Futures liegt also in der Art der Verpflichtung, die Käufer und Verkäufer eingehen. Darüber hinaus unterscheiden sich die Basiswerte von Optionen und Futures. Optionen werden ausschließlich auf Finanzprodukte wie Aktien, ETFs oder Futures gehandelt. Futures können sich zusätzlich auf physische Rohstoffe wie Öl, Weizen oder Rinder beziehen.

2. Unterschied: Optionsprämie vs. Margin

Eine Prämie für den Verkäufer eines Kontraktes gibt es nur bei Optionen. Da der Käufer eines Futures (unbedingtes Termingeschäft) nicht mehr Rechte hat als der Verkäufer, ist ein Ausgleich in Form einer Prämie nicht notwendig und entfällt daher. Aus diesem Grund unterscheidet sich auch die Preisbildung der beiden Produkte.

Stillhaltergeschäfte bei Optionen: Die Tatsache, dass ein Optionskäufer nicht zur Ausübung verpflichtet ist, kann zusätzliche Chancen eröffnen. Denn ein Stillhaltergeschäft profitiert auch von annähernd konstanten Kursen. In diesem Fall sinkt der Zeitwert der Option und der Verkäufer kann die Option zu einem günstigeren Preis zurückkaufen oder auf ihren wertlosen Verfall spekulieren.

Futures und Margin: Bei Futures gibt es keine analoge Möglichkeit zu Stillhaltergeschäften, da beide Parteien von Anfang an verpflichtet sind, den Handel zum vereinbarten Preis und Zeitpunkt durchzuführen. Es gibt keine Optionsprämie und beide Teilnehmer müssen mit Margin-Forderungen rechnen, die zur Absicherung des Verlustrisikos dienen (bei Optionen nur der Stillhalter).

3. Unterschied: Preisbildung von Optionen und Futures

Der Preis einer Option setzt sich aus dem inneren Wert und dem Zeitwert zusammen. Einen inneren Wert besitzen ausschließlich Optionen im Geld (in the money). Einen Zeitwert besitzt jede Option, solange der Verfallstag noch nicht erreicht ist. Je länger die Restlaufzeit einer Option ist, desto höher fällt tendenziell der Zeitwert aus.

Die Preisbildung bei Futures folgt dagegen einem anderen Konzept. Der Preis eines Future-Kontraktes setzt sich aus dem Spot Rate des Basiswertes selbst und den sogenannten Cost of Carry zusammen.

Die Cost of Carry spiegeln unter anderem die Lager- und Versicherungskosten des Basiswertes wider. Im Vergleich zu den immateriellen Basiswerten von Optionen können insbesondere bei physischen Rohstoffen wesentliche Cost of Carry anfallen. Von diesen wird noch eine Verfügbarkeitsprämie abgezogen. Diese beschreibt den Vorteil des Eigentümers (z. B. laufende Erträge) durch das Halten des Basiswertes.

4. Unterschied: Direktionale und nicht direktionale Strategien

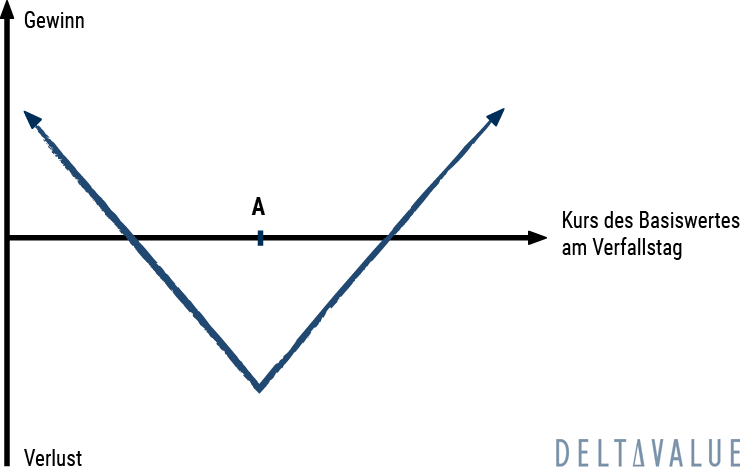

Besteht bei einer Wertpapierposition nur die Möglichkeit, bei steigenden oder fallenden Kursen einen Gewinn zu erzielen, spricht man von einer direktionalen Strategie. Im Gegensatz dazu stehen nicht-direktionale Strategien, die von mehr als einer Kursbewegung profitieren können.

Mit Futures sind lediglich direktionale Ansätze möglich. Dadurch, dass es sich um unbedingte Terminkontrakte handelt, erwirtschaftet entweder der Käufer oder der Verkäufer des Kontraktes am Ende der Laufzeit einen Gewinn. Von einem Seitwärtstrend kann für gewöhnlich keine der Vertragsparteien spürbar profitieren.

Durch die Kombination verschiedener Option sind hingegen auch nicht direktionale Strategien möglich. Beispielsweise kann ein Optionshändler mit einem Long Straddle von steigenden und fallenden Kursen des Basiswertes profitieren. Lediglich konstante Kurse würden sich negativ auswirken.

Optionen vs. Futures – Gemeinsamkeiten

Optionen und Futures gehören beide zu den derivativen Finanzprodukten. Sie beziehen sich auf einen Basiswert und verbriefen ein Handelsrecht. Beide Derivate werden an Terminbörsen wie der EUREX gehandelt.

Standardisierung

Options- und Future-Kontrakte sind streng standardisiert, um einen reibungslosen Handel zu ermöglichen. Das bedeutet, dass wesentliche Merkmales eines Kontraktes, wie Bezugsverhältnis und Verfallstage vorgegeben sind und nicht abweichend zwischen den Handelspartnern vereinbart werden können.

Händler können bei den untersuchten Finanzprodukten eine Long- oder eine Short-Position einnehmen. Sie können folglich Futures und Optionen nicht nur kaufen, sondern auch eine initiale Position durch den Verkauf von Kontrakten eröffnen.

Leverage-Effekt

Unabhängig davon, ob Futures oder Optionen gehandelt werden, kann der Händler den sogenannten Leverage-Effekt nutzen. Das notwendige Kapital zum Kauf einer Option oder eines Futures ist grundsätzlich durch das Bezugsverhältnis niedriger als das Kapital, das zum Kauf des Basiswertes notwendig wäre.

Margin

Beim Handel mit Futures und beim Verkauf von Optionen auf Margin muss der Händler eine Sicherheit hinterlegen, die Maintenance Margin. Auch dieser Betrag fällt geringer aus als der Gegenwert des Basiswerts (Underlyings). Somit benötigt ein Händler tendenziell weniger Eigenkapital als beim Handel der Basiswerte und kann, Gewinne vorausgesetzt, seine Eigenkapitalrendite überproportional erhöhen. Umgekehrt kann der Leverage-Effekt auch eine Beschleunigung von Verlusten bedeuten.

Absicherungsstrategien (Hedging)

Eine weitere Gemeinsamkeit von Optionen und Futures ist die Absicherung gegen verschiedene finanzielle Risiken. So können sich Anleger und Unternehmen beispielsweise gegen Kurs- oder Zinsschwankungen absichern. Dieser Vorgang wird auch als Hedging bezeichnet. Zum Hedging können sowohl Optionen als auch Futures eingesetzt werden. Bei beiden Finanzprodukten sind jedoch einige Besonderheiten beim Hedging zu beachten.

Hedging mit Optionen

Optionen können beispielsweise genutzt werden, um eine Long- oder Short-Position auf Aktien oder ETFs abzusichern. Voraussetzung ist dabei, dass das Bezugsverhältnis der Option eine vollständige Absicherung der Position ermöglicht.

Beispiel: Aktienoptionen haben ein Bezugsverhältnis von 1:100. Folglich lassen sich mit einem Optionskontrakt 100 Aktien des gleichen Unternehmens absichern. Bei einer Position von 50 Aktien wäre der Investor mit einem Optionskontrakt überversichert. Würde er 150 Aktien besitzen, könnte ein einzelner Optionskontrakt nicht das gesamte Risiko abdecken.

Mithilfe der Optionen kann ein Investor grundsätzlich nachteilige Kursbewegungen der Ausgangsposition absichern. Eine Long-Aktienposition kann folglich mit dem Kauf einer Put-Option gehedged werden. Der Investor muss jedoch bedenken, dass sich der Basiswert und der Preis einer Option nicht unbedingt proportional entwickeln. Hierüber kann das Delta einer Option Auskunft geben. Das Ziel beim Hedging mit Optionen ist häufig eine delta-neutrale Position.

Hedging mit Futures

Wertpapierpositionen, beispielsweise Indizes oder Aktien, können alternativ zu der Verwendung von Optionen mit Future-Kontrakten abgesichert werden. Darüber hinaus können Futures auch zur Senkung von Risiken in Unternehmen dienen.

Anders als Privatanleger müssen Unternehmen unter Umständen einen langfristigen Rohstoffbedarf decken und besitzen Forderungen beziehungsweise Verbindlichkeiten in Fremdwährungen. Schwankende Rohstoffpreise oder Wechselkurse stellen folglich ein Risiko für das Geschäft dar. Futures können dieses Risiko verringern oder eliminieren.

Beispiel: Ein Unternehmen produziert Brot und benötigt dafür jährlich 5.000 Tonnen Weizen. Der Preis für das verkaufte Brot ändert sich nicht, da mit den Supermärkten, in denen das Brot verkauft wird, Rahmenverträge abgeschlossen wurden. Ein Hauptrisiko liegt daher in den schwankenden Rohstoffpreisen. Mit Hilfe von Weizenterminkontrakten kann sich das Unternehmen einen festen Weizenpreis für die gesamte Vertragslaufzeit sichern. Gleichzeitig muss sich das Unternehmen nicht um die Lagerung kümmern, auch wenn diese indirekt über die Cost of Carry bezahlt wird.

Im Unternehmenskontext ist das Ziel des Hedging häufig eine langfristige Absicherung, z.B. für ein ganzes Geschäftsjahr. Dabei nimmt das Unternehmen eine Gewinnbegrenzung in Kauf. Auch wenn die Weizenpreise fallen, kann das Unternehmen nicht mehr davon profitieren. Umgekehrt ist es gegen steigende Preise abgesichert.

Da es das Ziel eines Unternehmens ist, Gewinne aus dem operativen Geschäft zu erwirtschaften, wiegt dieses Zugeständnis jedoch weniger schwer als beispielsweise bei Privatanlegern. Eine langfristige Absicherung ist hier nur selten sinnvoll, da während der Absicherung mit Futures keine positive Rendite der abgesicherten Position möglich ist.

Optionen vs. Futures – Was handeln?

In diesem Video werden Optionen und Futures einfach und verständlich gegenübergestellt.

Was sind diese Finanzprodukte genau? Welche Gemeinsamkeiten und Unterschiede stecken dahinter? Ist das eine wirklich besser als das andere? Und, vor allem, was können Anleger beachten, um mit solchen Finanzprodukten erfolgreich an der Börse zu agieren?

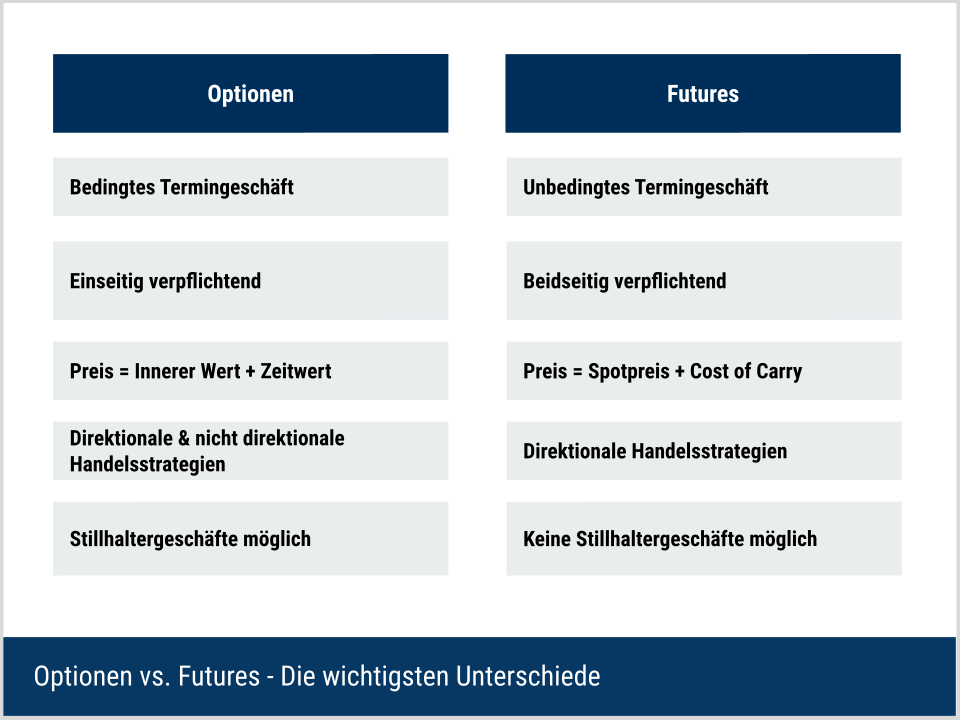

Optionen vs. Futures auf einen Blick

Optionen und Futures ähneln sich in ihrer Grundstruktur. Beide Produkte verfügen jedoch über individuelle Einsatzmöglichkeiten. Die folgende Tabelle gibt einen Überblick über die verschiedenen Merkmale von Optionen und Futures im direkten Vergleich.

| Merkmal | Optionen | Futures |

| Geringer Eigenkapitaleinsatz / Hebelwirkung | ✔️ | ✔️ |

| Stillhaltegeschäfte möglich | ✔️ | ❌ |

| Standardisiertes Finanzprodukt | ✔️ | ✔️ |

| Absicherungsstrategie (Hedging) möglich | ✔️ | ✔️ |

| Ausübungswahlrecht des Käufers | ✔️ | ❌ |

| Handelbar auf Aktien | ✔️ | ✔️ |

| Handelbar auf Rohstoffe | ❌ | ✔️ |

| Handelbar auf Zinsen & Währungen | ❌ | ✔️ |

| Handelbar auf Futures | ✔️ | ❌ |

| Börsengehandelt | ✔️ | ✔️ |

Häufige Fragen

Was sind Futures?

Mithilfe eines Futures schließen zwei Vertragspartner eine Vereinbarung über den Verkauf und die Abnahme eines bestimmten Basiswertes. Auch der Fälligkeitstag, die Menge und die Qualität des Basiswertes sind exakt bestimmt. Es besteht folglich kein Wahlrecht bezüglich der Ausübung. Daher werden Futures auch als unbedingte Termingeschäfte bezeichnet.

Futures sind aus dem Handel mit Rohstoffen (ursprünglich Tulpenzwiebeln und Baumwolle) entstanden. Inzwischen können auch andere Basiswerte gehandelt werden. Dazu zählen beispielsweise:

- Rohstoffe (Commodities) (z.B. Gold, Öl)

- Zinsen

- Währungen (z.B. EUR/USD)

- Aktienindizes (z.B. DAX, S&P 500)

- Aktien (Single Stock Futures)

Je nachdem, ob ein unbedingter Terminkontrakt an einer Terminbörse gehandelt wird, spricht man von einem Future oder einem Forward. Futures können an Börsen gehandelt werden, Forwards nur im bilateralen Direkthandel.

Was ist eine Option?

Eine Option gewährt ihrem Käufer das Recht, einen Basiswert zu einem festgelegten Zeitpunkt (Verfallstag) und einem fixen Preis (Strike) zu kaufen (Call-Option) oder zu verkaufen (Put-Option). Für dieses Optionsrecht hat der Käufer der Option, dem Verkäufer eine Prämie zu zahlen. Der Käufer hat zum Verfallstag das Recht, jedoch nicht die Pflicht, die Option auszuüben. Im Vergleich dazu agiert der Verkäufer einer Option als Stillhalter und kann keinen direkten Einfluss ausüben.

Aufgrund der Konstellation, dass nur eine der beiden Vertragsparteien das Recht zur Ausübung besitzt, handelt es sich bei Optionen um bedingte Termingeschäfte.

Zu unterscheiden sind Call- und Put-Optionen. Eine Call-Option verbrieft ein Kaufrecht für den Basiswert, eine Put-Option dagegen ein Verkaufsrecht.

- Kauft ein Optionshändler einen Optionskontrakt, geht er eine Long-Position ein.

- Der initiale Verkauf einer Option als Stillhaltergeschäft (also nicht der Verkauf zum Zwecke der Glattstellung einer ursprünglichen Kaufposition) begründet dagegen eine Short-Position.

Insgesamt ergeben sich für die Optionen vier Grundkonstellationen:

Was sind Optionen auf Futures?

Eine spezielle Form der Optionen sind die sogenannten Future-Optionen (FOP). Es handelt sich dabei um Optionskontrakte, deren Basiswert ein Future ist. Die grundlegende Funktionsweise der Option bleibt dabei unverändert. Der Käufer hat das Recht, aber nicht die Pflicht, den Basiswert, also den Future, zu einem festgelegten Preis und Datum zu kaufen oder zu verkaufen.

Da es sich bei einer Option auf einen Future um ein „Derivat im Derivat“ handelt, gibt es auch Unterschiede zu anderen Optionen. Beispielsweise ist bei einer Option auf einen Future der Fremdkapitalhebel (Leverage) in der Regel höher als beim Einsatz eines einzelnen Derivats. Zudem können sich die Verfallstermine von Future-Optionen und anderen Optionsarten unterscheiden.

Gleichzeitig werden Futures nicht für jeden Basiswert im gleichen Rhythmus gehandelt. Beispielsweise werden einige Futures monatlich emittiert, während andere Kontrakte nur vierteljährlich fällig werden. Aufgrund dieser unterschiedlichen Verfallstermine ergeben sich mehr Variablen als beim Handel mit Optionen auf andere Basiswerte.

Was sind Derivate?

Der Begriff Derivat stammt aus dem lateinischen "derivare" (deutsch: "ableiten") und bezieht sich im Rahmen dieses Artikels auf „derivative Finanzinstrumente“. Derivate sind gegenseitige Verträge zwischen zwei Parteien. Der Wert diese Verträge kann hierbei nur über eine Referenzgröße, den sogenannten Basiswert (Underlying), abgeleitet werden. Als Basiswerte kommen beispielsweise Wertpapiere, Zinssätze oder Rohstoffe in Frage.

Mit einem Derivat handelt der Marktteilnehmer also nicht den Basiswert selbst, sondern nur ein Produkt, dessen Wert vom Basiswert bzw. Underlying abhängt. Zu den Derivaten zählen Optionsscheine, Zertifikate, Optionen, Futures und CFDs.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.