Cost of Carry bei Futures – Erklärung & Beispiel

Cost of Carry (deutsch: „Haltekosten“) bei Futures bezieht sich auf die Gesamtkosten, die mit dem Halten eines Basiswerts (z.B. eines Rohstoffs) bis zum Liefertermin des Futures-Kontrakts verbunden sind. Diese Kosten können unter anderem Lagerkosten, Versicherungskosten und Finanzierungskosten umfassen. Die Cost of Carry spielt eine wichtige Rolle bei der Preisbildung von Futures und beeinflusst das Preisverhältnis zwischen dem Terminpreis und dem Kassapreis des Basiswerts.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Cost of Carry – Definition

Cost of Carry bezeichnet grundsätzlich die Kosten für das Halten und Lagern eines Basiswertes über einen bestimmten Zeitraum, insbesondere im Zusammenhang mit Termingeschäften. Während der Laufzeit des Futures muss der Verkäufer z.B. den Basiswert lagern und die damit verbundenen Kosten in den für ihn akzeptablen Preis des Terminkontraktes einkalkulieren.

Abhängig von der Beschaffenheit des Basiswertes können unterschiedliche Haltekosten anfallen. Denkbar sind:

| Basiswert | Cost of Carry |

| Anleihen | Zinsen der Anleihe, Fremdkapitalzinsen |

| Aktien | Dividenden, Fremdkapitalzinsen |

| Rohstoffe wie z. B. Metalle | Lagerung, Bewachung, Versicherung, Versand |

| Rohstoffe wie z. B. Weizen | Lagerung, Versand, Ernte (sofern nicht bereits eingelagert), Verschlechterung der Ware (Verderb) |

| Rohstoffe wie z. B. lebende Rinder | Futter, medizinische Versorgung, Transport, Weidefläche |

Opportunitätskosten

Neben konkreten Kostenfaktoren können die Cost of Carry sogenannte Opportunitätskosten enthalten. Diese werden auch als Kosten des entgangenen Gewinns bezeichnet. Opportunitätskosten fallen dann an, wenn eine Investition nicht wahrgenommen und damit ein Gewinn nicht realisiert werden konnte.

Dieses Risiko bezieht sich bei Futures für gewöhnlich auf die Margin, also den Betrag, den ein Investor auf seinem Konto / Depot verfügbar halten muss, damit eine Futureposition nicht geschlossen wird. Diese Kapitalanforderung bindet finanzielle Mittel, die gegebenenfalls anders hätten investiert werden können.

Berechnung von Futures mit Cost of Carry

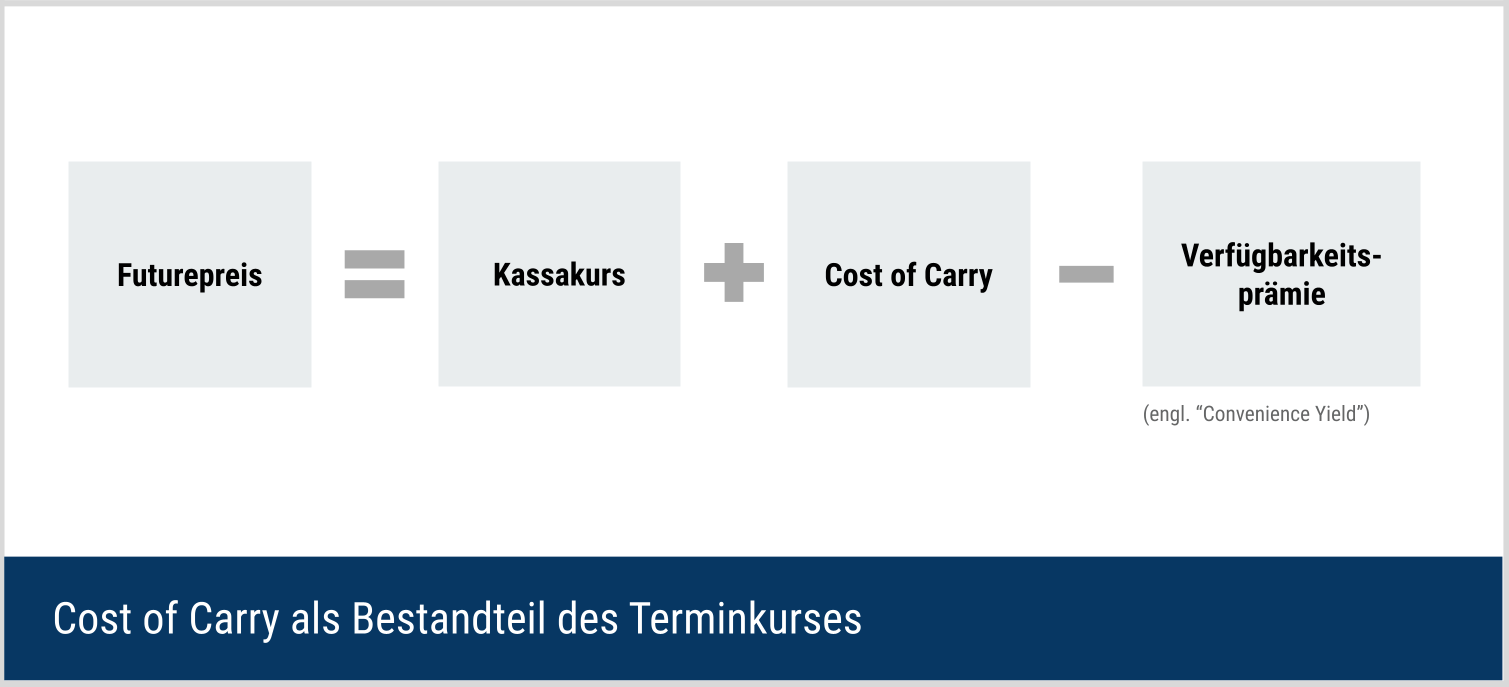

Die Cost of Carry haben zusammen mit dem Preis des Basiswertes einen wesentlichen Anteil am Preis eines Futures (Terminkurs). Neben den Kosten für Lagerung, Versicherung und Transport (siehe oben) wird der Wertvorteil kalkuliert, den das tatsächliche Halten des Basiswertes bedeutet hätte. Dieser Wertvorteil wird auch Verfügbarkeitsprämie (Convenience Yield) genannt.

Die folgende Formel wird verwendet, um den Preis eines Futures zu berechnen oder eine Annäherung an das Ergebnis zu ermöglichen.

- „e“ beschreibt die eulersche Zahl. Diese entspricht einem Wert von circa 2,718.

- Als Spotpreis (auch „Kassakurs“) wird der tagesaktuelle Kurs des Basiswertes bei sofortiger Auslieferung verwendet.

Grafisch kann die oben dargestellte Formel vereinfacht abgebildet werden, um den Zusammenhang der Cost of Carry mit dem Terminkurs zu verdeutlichen.

Backwardation und Contango

Ein Contango entsteht, wenn der Preis eines Terminkontrakts über dem Kassapreis liegt. Dieses Phänomen spiegelt häufig die Cost of Carry wider, da die höheren Futurespreise die Lager-, Finanzierungs- und sonstigen Kosten enthalten, die mit dem Halten des Basiswerts bis zum Liefertermin verbunden sind.

Im Gegensatz zu Contango bezeichnet Backwardation eine Marktsituation, in der die Preise für Terminkontrakte mit zunehmender Laufzeit fallen. Das bedeutet, dass der aktuelle Preis eines Basiswertes über dem am Terminmarkt festgelegten Preis liegt.

Positive vs. Negative Basis

Die Basis ist die Differenz zwischen dem Kassakurs und dem Terminkurs des Basiswerts. Diese Differenz drückt aus, ob der Käufer eines Terminkontraktes eine Prämie gegenüber dem Kassakurs zahlen muss oder einen Abschlag erhält.

In den meisten Fällen wird die Basis als Differenz zwischen dem Kassakurs und dem nächstfälligen Terminkontrakt berechnet. Beispielsweise wird die Basis für Weizen im April berechnet, indem der aktuelle Kassakurs abzüglich des Preises des Mai-Futureskontrakts genommen wird.

- Bei einer negativen Basis übersteigen die Cost of Carry die möglichen Erträge während der Haltedauer. Der Terminkurs ist höher als der Kassakurs.

- Bei einer positiven Basis ist es umgekehrt. Der Terminkurs ist niedriger als der Kassakurs.

Die Basis kann jedoch auch auf der Grundlage des Spotpreises und eines weiter in der Zukunft liegenden (aufgeschobenen) Terminkontrakts berechnet werden, um festzustellen, ob der Markt einen Ertrag für die Lagerung bietet.

Cost of Carry bei Optionen

Die Haltekosten spielen auch an anderen Derivatmärkten eine Rolle. Allerdings werden sie nach unterschiedlichen Rechenmodellen ermittelt und in die Preise einbezogen. Daher kann die Berechnungsmethode von Futures nicht uneingeschränkt übernommen werden. Grundsätzlich beinhaltet aber jedes Berechnungsmodell für Derivate eine Form von Haltekosten.

Am Optionsmarkt werden unter anderem das Binominalmodell (genau: Cox-Ross-Rubinstein-Modell) oder das Black-Scholes-Modell verwendet. Mit diesen Modellen werden die Preise von Optionen unter Berücksichtigung einer Form der Cost of Carry ermittelt. Im Black-Scholes-Modell werden zum Beispiel Dividenden von Aktiengesellschaften einbezogen, sofern eine Ausschüttung während der Optionslaufzeit vorgesehen ist. Auch bei Futures sind Dividenden in der oben stehenden Tabelle als Haltekosten für den Basiswert „Aktien“ ausgewiesen.

Beispiel für die Berechnung von Haltekosten

Ein Unternehmen verarbeitet Mais und möchte sich bereits Anfang eines Jahres (Januar) den Preis für die Jahresmitte (Juli) absichern. Aus diesem Grund kauft es Futures auf den Rohstoff Mais. Pro Tonne beträgt der aktuelle Preis 100 Euro. Der Futurepreis für Mais notiert jedoch bei voraussichtlich 120 Euro.

Dieser Unterschied resultiert aus den Cost of Carry. Der Mais muss ein halbes Jahr gelagert werden. Zudem trägt der aktuelle Eigentümer das Risiko, dass Teile der Ware verderben. Daher verlangt er für seinen Aufwand und sein Risiko eine Vergütung in Höhe von 20 Euro.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.