Backwardation – Erklärung & Beispiel

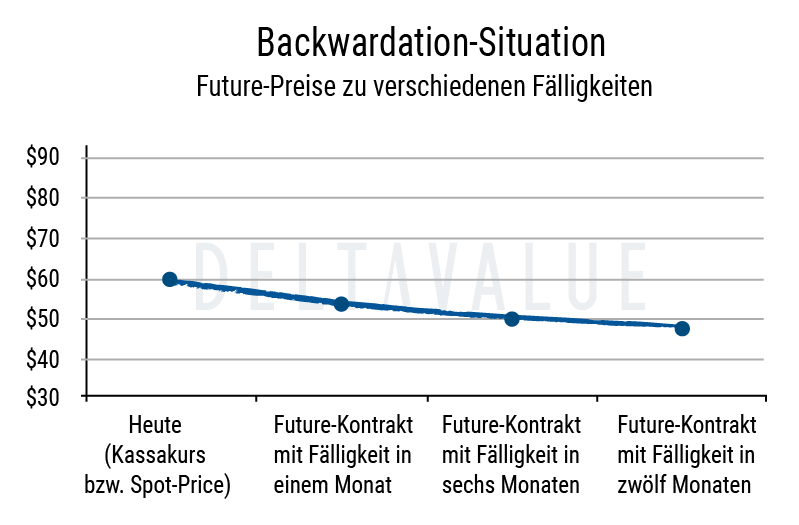

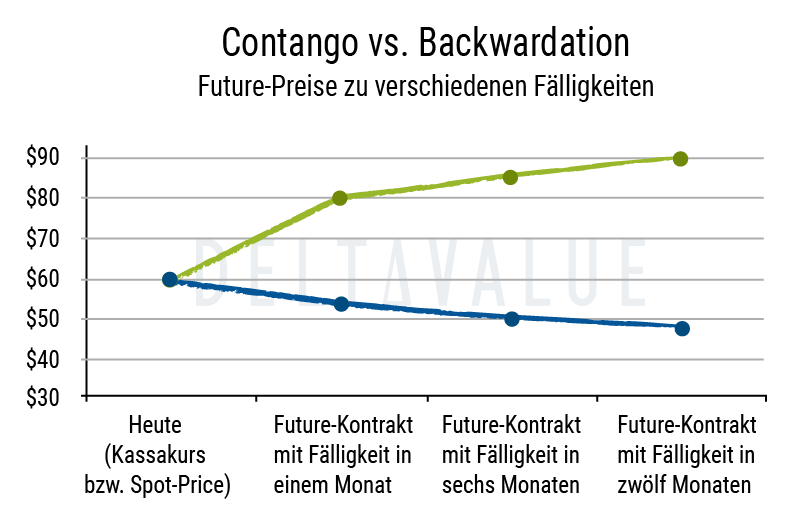

Backwardation (deutsch: „inverser Markt“ oder „Terminabschlag“) bezeichnet eine besondere Preissituation an den Terminbörsen. Diese tritt auf, wenn der sofortige Kaufpreis eines Basiswerts (z.B. eines Rohstoffs) höher ist als sein zukünftiger Preis. Demgegenüber beschreibt Contango, dass zukünftige Lieferpreise über dem aktuellen Spotpreis liegen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Backwardation – Definition

Backwardation entsteht, wenn der aktuelle Preis eines Basiswertes über dem am Terminmarkt festgelegten Preis liegt. Je weiter in der Zukunft ein Liefertermin vereinbart wird, desto niedriger ist der Preis für die gleiche Ware. Dieses Phänomen kann beobachtet werden, wenn die unmittelbare Nachfrage nach einem Basiswert, z. B. einem Rohstoff, die erwartete Nachfrage in zukünftigen Perioden übersteigt.

Bedeutung von Spotpreis und Terminpreis

Der Spotpreis, auch Kassakurs genannt, gibt den aktuellen Preis eines handelbaren Gutes an. Futures bzw. Terminkontrakten hingegen verbriefen das Recht, eine festgelegte Menge eines Basiswertes zu einem heute vereinbarten Preis in der Zukunft, also „auf Termin“, zu erwerben.

In einer normalen Marktsituation würde man erwarten, dass der Terminpreis höher ist als der Spotpreis, da er beispielsweise die Lager- und Finanzierungskosten über die Vertragslaufzeit enthält. Diese Situation wird als Contango bezeichnet. Liegt der Kurs eines Futures oder Terminkontraktes unter dem Kassakurs, so deutet dies auf künftig sinkende Preise hin – man spricht von Backwardation.

Gründe für eine Backwardation

Ein möglicher Auslöser für Backwardation ist häufig eine aktuell hohe Nachfrage nach sofortiger Lieferung. Für die Zukunft wird dann ein Nachfragerückgang erwartet, der zu sinkenden Preisen führt. Auch eine erwartete Ausweitung des Angebots kann zu einem Rückgang der zukünftigen Preise führen.

Ein weiterer Faktor ist der Wunsch der Produzenten, aus verschiedenen Gründen die Sicherheit zu haben, dass ihre Produkte in Zukunft in einer bestimmten Menge abgesetzt werden können. Sie sind daher bereit, aktuell niedrigere Preise zu akzeptieren.

Auch die Saisonalität spielt eine wichtige Rolle: Landwirtschaftliche Produkte können durch Erntezeiten und klimatische Ereignisse wie Trockenheit oder Frost beeinflusst werden. Auch diese Schwankungen können zu Backwardation führen.

Nutzen, Risiken und Auswirkungen

Ein Terminmarkt in Backwardation kann für Spekulanten attraktiv sein, die nach Arbitragemöglichkeiten suchen. Sie könnten dies tun, indem sie beispielsweise überschüssige Bestände verkaufen und gleichzeitig Terminkontrakte kaufen. Diese Strategie ist jedoch mit Risiken verbunden, insbesondere mit dem Risiko von Verlusten, wenn die Preise für Terminkontrakte weiter fallen, während der erwartete Spotpreis aufgrund von Marktereignissen oder Manipulationen nicht entsprechend angepasst wird.

Contango vs. Backwardation

Contango ist das Gegenteil von Backwardation. Ein Markt befindet sich im Contango, wenn die Preise für Terminkontrakte eines Basiswertes über dem aktuellen Spotpreis (Kassakurs) liegen. Dieses Phänomen kann durch die Erwartung einer zukünftigen Angebotsverknappung und eines höheren Preisniveaus in der Zukunft hervorgerufen werden. Die häufigste Ursache für eine Contango-Preiskonstellation sind jedoch die sogenannten Cost of Carry, zu denen insbesondere die Lagerkosten zählen.

Beispiel für Backwardation

Als konkretes Beispiel für eine Backwardation kann nahezu jeder knappe Rohstoff herangezogen werden. So war beispielsweise Getreide in den letzten Jahren aufgrund von Dürren oder Stürmen immer wieder stark nachgefragt, da die Ernte unterdurchschnittlich ausfiel. Aus diesem Grund versuchen sich Käufer derzeit mit Getreide einzudecken und treiben damit den Kassapreis in die Höhe.

Die Marktteilnehmer gehen jedoch davon aus, dass es sich bei den geringen Erntemengen nur um ein kurzfristiges Ereignis handelt und bald wieder größere Mengen Getreide gekauft werden können. Die Preise für Terminkontrakte bleiben daher langfristig stabil. Der Getreidemarkt befindet sich in Backwardation.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.