Rollverluste – Erklärung & Beispiel

Rollverluste bei Futures beziehen sich auf die Kosten, die durch das Schließen einer Position in einem demnächst auslaufenden Terminkontrakt und das Eröffnen einer neuen Position in einem weiter in der Zukunft liegenden Terminkontrakt entstehen. Diese Art von Transaktion wird auch als „Rollen“ oder „Roll Over“ der Futures-Position bezeichnet. In diesem Fall besteht das Risiko, dass der neue Kontrakt teurer wird als der alte, was auch als Rollrisiko oder Rolleffekt bekannt ist.

🔴 Live-Webinar am 28.10.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Rollverluste – Definition

Als Rollverlust wird der Verlust bezeichnet, der entsteht, wenn Futures-Kontrakte mit späterer Fälligkeit bei der Verlängerung (“Roll Over” bzw. “Rollen”) aufgrund einer vorherrschenden Contango-Situation teurer sind als der zu rollende Kontrakt.

Entstehung von Rollkosten

Händler von Futures-Kontrakten gehen durch den Kauf oder Verkauf der Kontrakte bindende Verpflichtungen ein. Verkäufer von Futures-Kontrakten verpflichten sich dazu, den Basiswert, auf welchen sich der Future bezieht, am Verfallstag („bei Fälligkeit“) zu liefern (physische Lieferung) oder via Cash Settlement abzurechnen. Käufer von Futures-Kontrakten gehen hingegen die Verpflichtung ein, den Basiswert abzunehmen.

Der Handel mit Terminkontrakten ist beispielsweise eine Möglichkeit für Rohstoffproduzenten, aber auch für Unternehmen des verarbeitenden Gewerbes, Preise langfristig zu fixieren. Dies hat den Vorteil, dass Margen langfristig gesichert werden können und Unsicherheiten aus der Finanzplanung der Unternehmen genommen werden.

Kommt es zu einer Situation, in der der Käufer des Futures-Kontraktes den Basiswert zum Fälligkeitstermin nicht physisch abnehmen möchte, sondern einen späteren Zeitpunkt bevorzugt, so kann er den Futures-Kontrakt rollen. Dabei wird der bald auslaufende Futures-Kontrakt am Markt verkauft und typischerweise gleichzeitig ein neuer Futures-Kontrakt auf den gleichen Basiswert mit längerer Laufzeit gekauft.

Die Preise des verkauften und des gekauften Terminkontraktes sind in der Regel nicht gleich, so dass beim Rollen Verluste entstehen, wenn der spätere Terminkontrakt, auf den “gerollt” wird, teurer ist.

Rollverluste und die Terminstrukturkurve

Rollverluste entstehen durch die Differenz zwischen den Preisen der auslaufenden und der neuen Kontrakte. Häufig sind die weiter in der Zukunft liegenden Kontrakte teurer als die näher liegenden (sog. „Contango“), so dass beim Rollen zusätzliche Kosten entstehen können. Sind die späteren Kontrakte jedoch billiger als die fälligen (sog. „Backwardation“), kann umgekehrt ein Rollgewinn erzielt werden.

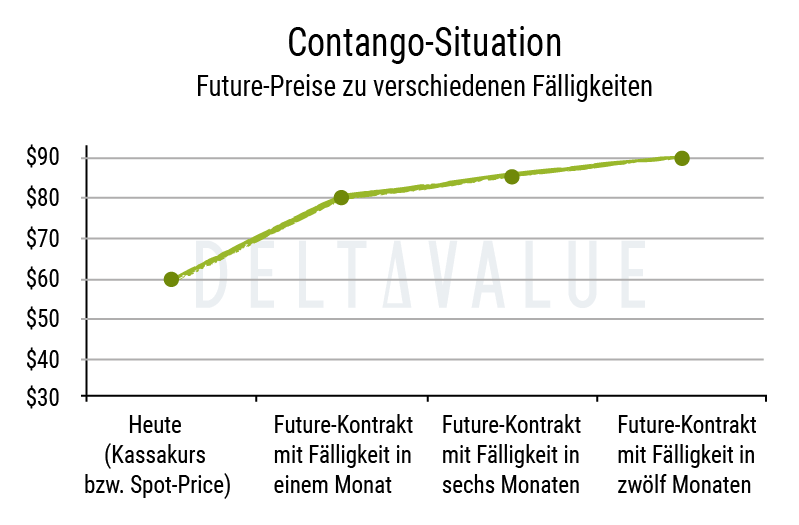

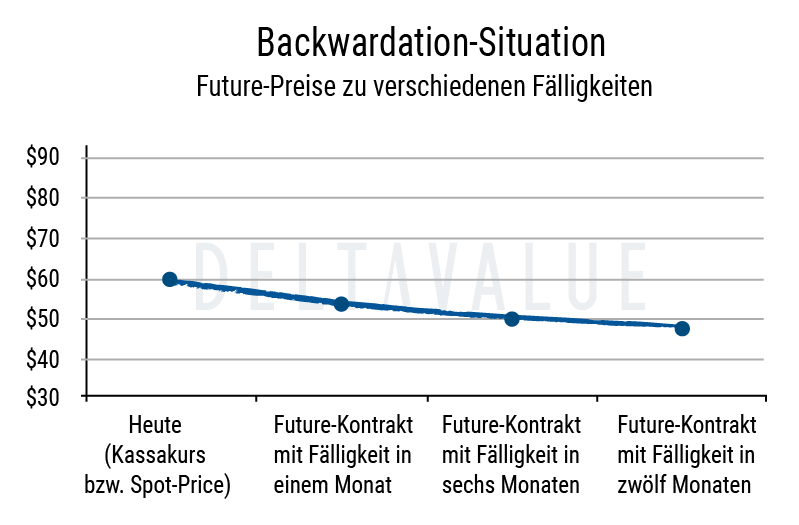

Ein Contango oder Backwardation werden in sogenannten Terminstrukturkurven dargestellt.

Contango

Im Normalfall steigen die Preise der Basiswerte mit der Laufzeit des Kontrakts. Dies hat damit zu tun, dass gewisse Nebenkosten, wie zum Beispiel Lagerkosten, anfallen, auch „Cost of Carry“ genannt. Eine solche Preis-Situation bezeichnet man als “Contango”.

Befindet sich der Basiswert eines Futures in einer Contango-Situation, dann entsteht beim Rollen eines Futures-Kontrakts zwangsläufig ein Verlust. Dies ist darin begründet, dass der Verkauf des Kontrakts weniger Geld einbringt, als für den Kauf des länger laufenden Kontrakts bezahlt wird.

Backwardation

In besonderen Situationen kann es dazu kommen, dass die Terminstrukturkurve gekippt wird. In dieser Situation sind kurzlaufende Kontrakte teurer als länger laufende Kontrakte, was beispielsweise darin begründet sein kann, dass es gerade eine Übernachfrage oder ein Unterangebot eines Rohstoffs gibt.

Wird dieser Rohstoff allerdings dringend benötigt, werden kurzfristig höhere Preise für diesen bezahlt. Verkäufer dieses Rohstoffs erhalten kurzfristig eine sogenannte Verfügbarkeitsprämie. Die Preis-Situation an sich bezeichnet man als “Backwardation”.

Befindet sich ein Basiswert in Backwardation, so entsteht beim Rollen eines Future-Kontrakts kein Rollverlust, sondern ein Rollertrag. Dies ist darin begründet, dass der Kontrakt am Markt für mehr Geld verkauft werden kann, als für den länger laufenden Kontrakt ausgegeben werden muss. In der Regel halten Backwardation-Situation jedoch nicht dauerhaft an, weshalb auch nicht dauerhaft mit einem Rollertrag gerechnet werden kann.

Rollverluste in der Praxis – Beispiel

Teilweise bilden sogenannte Exchange Traded Products (sog. ETPs, ein Oberbegriff für bspw. ETCs, ETNs und ETFs) den Kursverlauf bestimmter Rohstoffe oder Indizes wie den VIX (CBOE Volatilitätsindex) durch Kauf bestimmter Future-Kontrakte ab. Somit möchte der Emittent des ETPs einen Markt investierbar machen, der in der Regel für Anleger schwerer zugänglich ist.

Wird ein ETP jedoch mit Futures abgebildet, und notieren die zugrundeliegenden Future-Kontrakte in Contango – was für gewöhnlich der Fall ist – so ist das ETP systematisch Rollverlusten ausgesetzt. Die Konsequenz: Das ETP verliert systematisch an Wert und sollte ausschließlich für kurze Haltefristen genutzt werden.

Ein Beispiel für diesen Effekt ist der iPath Series B S&P 500 VIX Short-Term Futures ETN, allgemein bekannt unter dem Kürzel “VXX”, der die Entwicklung des CBOE VIX mit verschiedenen Future-Kontrakten nachzubilden versucht. Während der VIX langfristig seitlich notiert (abgesehen von den VIX-üblichen Charaktereigenschaften wie bspw. Volatility-Spikes), aber nicht investierbar ist, ist der VXX zwar investierbar, fällt jedoch systematisch aufgrund regelmäßiger Rollverluste.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.