Optionsprämie – Definition & Berechnung

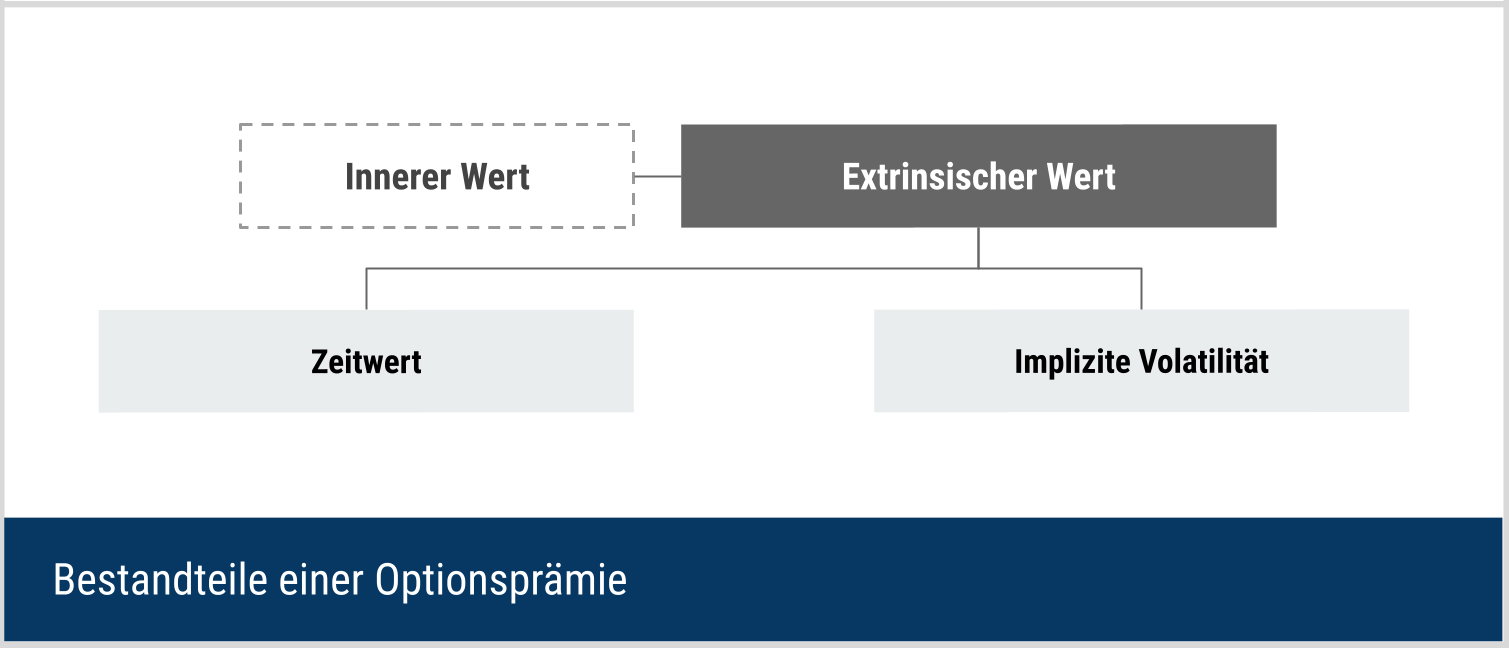

Die Optionsprämie (englisch: „Option Premium“, auch: „Optionspreis“) bezeichnet den Betrag, der für eine Option bezahlt wird. Im Gegenzug ist der Käufer berechtigt, den Basiswert der Option zu bestimmten Konditionen zu kaufen oder zu verkaufen. Wichtige Bestandteile einer Optionsprämie, sind der innere Wert und der Zeitwert. Im folgenden Artikel werden diese Faktoren erläutert und anhand von Beispielen veranschaulicht.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Optionsprämie – Definition

Die Optionsprämie ist der Preis einer Option. Mit einer Option erwirbt der Käufer das Recht (aber nicht die Pflicht), den zugrunde liegenden Basiswert (z. B. Aktien) zu einem festgelegten Preis (Strike) innerhalb einer bestimmten Frist oder zu einem bestimmten Zeitpunkt zu kaufen (Call) oder zu verkaufen (Put).

Die Prämie dient gleichzeitig als Entgelt für den Verkäufer der Option (Stillhalter), der sich damit verpflichtet, den Kauf oder Verkauf des Basiswertes zu den vereinbarten Konditionen zu ermöglichen. Dieser Betrag ist steuerpflichtig. Ob die Option letztendlich ausgeübt wird, hat keinen Einfluss auf die bereits gezahlte Prämie.

Berechnung der Optionsprämie

Der tatsächliche Preis bzw. die Prämie einer Option wird durch Angebot und Nachfrage an der Börse festgestellt. Diese tatsächliche Preisfindung ist zu unterscheiden von mathematischen Modellen, die ermitteln, wo der Preis einer jeweiligen Option zu einem gewissen Zeitpunkt stehen sollte. Weit verbreitet ist hier zum Beispiel das sogenannte Black-Scholes-Modell. Darüber hinaus gibt es weitere Modelle, die sich mit der Bewertung von Optionen befassen.

Bestandteile einer Optionsprämie

Wesentliche Bestandteile einer Optionsprämie sind der innere Wert der Option, der Zeitwert und die implizite Volatilität des Basiswerts.

1. Innerer Wert

Das Verhältnis vom Strike Preis einer Option und deren Basiswert spielt eine wichtige Rolle bei der Ermittlung der Prämie. Der Strike ist der Preis, zu dem eine Option vom Käufer ausgeübt werden kann. Zu diesem Betrag kann er den Basiswert also kaufen oder verkaufen. Der Kurs des Basiswerts dagegen (z. B. einer Aktie oder eines Indexes) ist dessen aktueller Kurs.

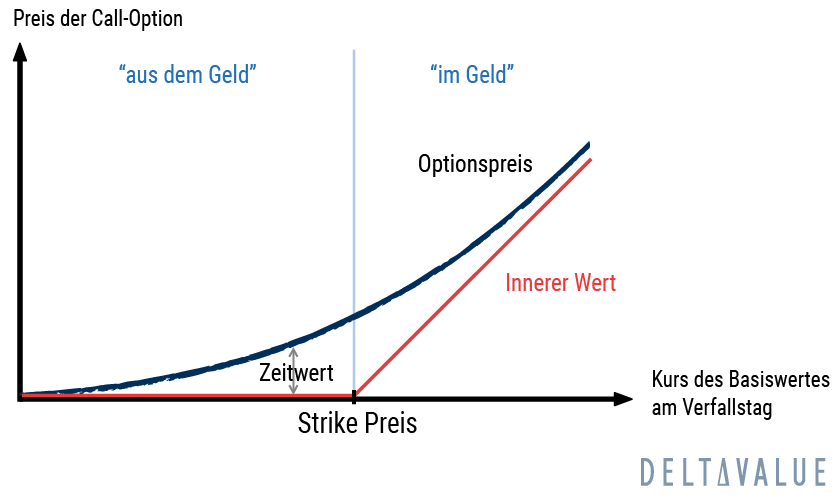

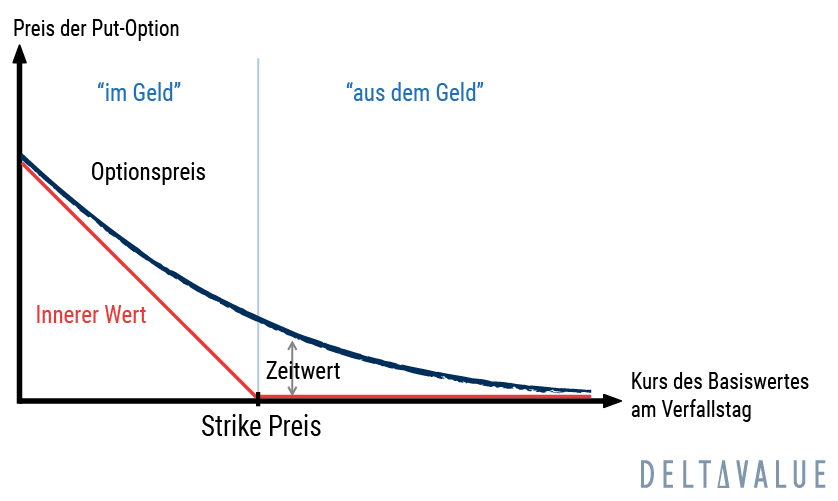

Anhand dieser Differenz lässt sich der innere Wert einer Option ermitteln. Liegt der Strike einer Call-Option bei 90 Euro, der aktuelle Kurs des Basiswerts aber bei 100 Euro, hat die Option bereits einen inneren Wert von 10 Euro. Fällt der Kurs des Basiswerts jedoch unterhalb vom Strike Preis, verliert die Option an inneren Wert, bis dieser 0 wird.

Diese Konstellation wird auch als Moneyness oder Geldnähe bezeichnet. Je weiter eine Option im Geld (engl.: in the money) ist, desto höher ist die Optionsprämie. Je weiter sie aus dem Geld (engl. out of the money) notiert, desto günstiger ist sie.

2. Zeitwert der Option

Wenn das Ausübungsdatum einer Option in der fernen Zukunft liegt, erhöht sich die Wahrscheinlichkeit für starke Kursschwankungen. Das bedeutet mehr Risiko für das Stillhaltergeschäft, weil die Planbarkeit sinkt. Daher werden langlaufende Optionen (sog. LEAPS) für vergleichsweise wenige Optionsstrategien eingesetzt. In der Folge wird dies mit einer steigenden Optionsprämie abgefangen. Der Begriff für diesen Preisbestandteil einer Option lautet Zeitwert.

3. Implizite Volatilität des Basiswertes

Als implizite Volatilität wird die erwartete Schwankungsbreite eines Basiswertes bezeichnet. Berechnet wird die implizite Volatilität häufig, indem der tatsächliche, durch Angebot und Nachfrage ermittelte Optionspreis in die Black-Scholes-Formel eingesetzt und diese „rückwärts“ nach der Volatilität aufgelöst wird. Auf diese Weise wird die Volatilität daher vom Optionspreis „impliziert“. Streng zu unterscheiden ist aus diesem Grund auch die historische bzw. realisierte Volatilität von der impliziten Volatilität.

Beispiel für die Preisentwicklung einer Option

Anhand der oben dargestellten Faktoren soll die Optionspreisbildung hier veranschaulicht werden. Die verwendeten Werte dienen nur als Beispiel. Deshalb wird auch kein konkreter Wert bei der endgültigen Optionsprämie, sondern nur eine Tendenz angegeben. Selbstverständlich gibt es zahlreiche Kombinationen für die Preisbildung einer Option und nachfolgend werden nur einige wenige Möglichkeiten aufgeführt.

Call-Option | Strike: 100 EUR | Kurs des Basiswerts: 90 EUR | Restlaufzeit: 20 Tage | implizite Volatilität: gering

| Innerer Wert | Zeitwert | Implizite Volatilität | Optionsprämie |

|---|---|---|---|

| keiner | moderat | gering | niedrig |

| Innerer Wert | Zeitwert | Implizite Volatilität | Optionsprämie |

|---|---|---|---|

| 20 EUR | erhöht | mittel | mittel bis hoch |

| Innerer Wert | Zeitwert | Implizite Volatilität | Optionsprämie |

|---|---|---|---|

| 40 EUR | deutlich erhöht | hoch | hoch |

So funktioniert die Einnahme von Optionsprämien

Der Verkauf von Optionen ist eine beliebte Strategie, um Optionsprämien einzunehmen. Auf dieser Art wird ein passives Einkommen für den Stillhalter generiert, zusätzlich zum traditionellen Investieren.

Die Konzentration auf langfristige Anlagen und auf Aktien mit historisch stabileren Renditen ist dabei wichtig. Wie das genau funktioniert, wird in diesem Video erklärt.

Optionsprämie im Überblick

- Die Optionsprämie ist der Preis einer Option pro Einheit des Basiswerts. (Bei Aktienoptionen in der Regel 100 Stück.)

- Sie ist vom Käufer an den Verkäufer zu zahlen und entschädigt für die entstehenden Risiken des Verkäufers.

- Hauptverantwortlich für die Bildung der Prämie sind der innere Wert, der Zeitwert sowie die implizite Volatilität einer Option oder deren Basiswerts.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.