Delta-neutral (Optionen) – Erklärung & Beispiel

Eine Delta-neutrale Strategie ist eine Form der Absicherung einzelner Positionen oder eines gesamten Portfolios im Handel mit Optionen und anderen Derivaten. Diese wird vorübergehend eingesetzt, um den Portfoliowert, beziehungsweise den Wert der Gesamtposition, von Preisschwankungen des Basiswertes zu schützen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Wann ist eine Position Delta-neutral?

Grundsätzlich ist eine Position dann Delta-neutral, wenn die Summe der Deltas aller einzelnen Wertpapiere auf den gleichen Basiswert null ergibt. Dies hat zur Folge, dass der Wert der Position gegenüber Kursschwankungen des Basiswertes unverändert bleibt.

Was ist das Delta einer Option?

Das Delta ist eine Sensitivitätskennzahl und gehört zu den sogenannten Optionsgriechen. Diese Kennzahl misst, um welchen Betrag sich der Preis einer Option ändert, wenn der Preis des Basiswertes um eine Geldeinheit steigt oder sinkt.

Darüber hinaus gibt das Delta der Option Auskunft darüber, wie viele Aktien des Basiswertes leerverkauft bzw. wie viele Optionskontrakte gekauft werden müssen, um eine Delta-neutrale Handelsposition zu erreichen.

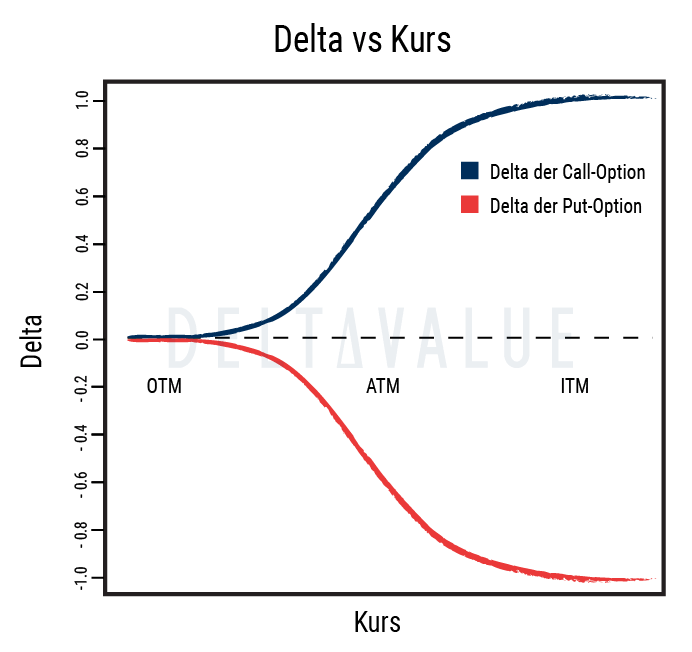

Zulässige Werte

- Das Delta kann Werte von 1 bis -1 annehmen.

- Call-Optionen bewegen sich dabei zwischen Delta-Werten von 0 und 1.

- Put-Optionen haben Deltas zwischen 0 und -1.

- Für den Basiswert der Option, üblicherweise eine Aktie, beträgt das Delta beim Kauf immer 1 und beim Leerverkauf (Short Selling) immer -1.

Hat eine Call-Option etwa ein Delta von 0,5, bedeutet ein Kursanstieg von einem Euro gleichzeitig einen Anstieg des Optionspreises in Höhe von 50 Cent. Bei einem Optionsdelta von 0,5 sind beispielsweise nur halb so viele Anteile des Basiswertes zu kaufen oder leerzuverkaufen, wie in dem Kontrakt gehandelt werden.

Einflussfaktor

Ein wesentlicher Einflussfaktor für das Delta ist die Geldnähe (Moneyness) einer Option.

- Optionen im Geld (in the money) tendieren zu den höchsten Deltas (1 bzw. -1).

- Am Geld (at the money) ist ein Delta von etwa 0,5 (-0,5 für Puts) zu beobachten.

- Notiert eine Option aus dem Geld (out of the money), liegt das Delta unterhalb von 0,5 (bei Puts oberhalb von -0,5).

Delta-neutral handeln – Vorteile

Ziel einer Delta-neutralen Position ist die Vermeidung bzw. Reduzierung von Risiken. Konkret geht es um das Risiko einer Kursänderung des Basiswertes in eine unerwünschte Richtung. Dieses soll mit Hilfe einer Delta-neutralen Position ausgeglichen werden. Dabei ist es grundsätzlich unerheblich, ob dieses Risiko für einzelne Wertpapiere oder für ein ganzes Portfolio ausgeglichen werden soll.

Darüber hinaus ergeben sich aus einer Delta-neutralen Position gesonderte Chancen. Denn obwohl der Kurs des Basiswertes keinen Einfluss mehr auf den Optionspreis hat, bleiben andere preisbildende Faktoren bestehen. So können Anleger mit einer Delta-neutralen Position von Veränderungen der impliziten Volatilität oder von dem Verlust des Zeitwertes profitieren.

Nachteile einer Delta-neutralen Strategie

Beim Delta handelt es sich um eine dynamische Kennzahl, die sich laufend ändert. Eine Position kann folglich nur zu einem bestimmten Zeitpunkt exakt Delta-neutral sein, also null, um gar nicht auf Kursänderungen des Basiswertes zu reagieren.

Für jede Veränderung des Deltas müssen weitere Wertpapiere gekauft oder verkauft werden. Andernfalls haben Preisschwankungen des Basiswertes immer noch einen Einfluss auf die Position, auch wenn dieser deutlich geringer ist, als ohne Delta Hedging der Fall wäre. Diese häufigen Transaktionen können teuer sein.

Nur für den kurzfristigen Einsatz

Aufgrund der Kosten und des Aufwands für die laufende Anpassung wird eine Delta-neutrale Strategie oft nur vorübergehend eingesetzt, insbesondere in Zeiten hoher Unsicherheit oder vor der Veröffentlichung wichtiger Nachrichten, die den Markt oder bestimmte Basiswerte beeinflussen könnten.

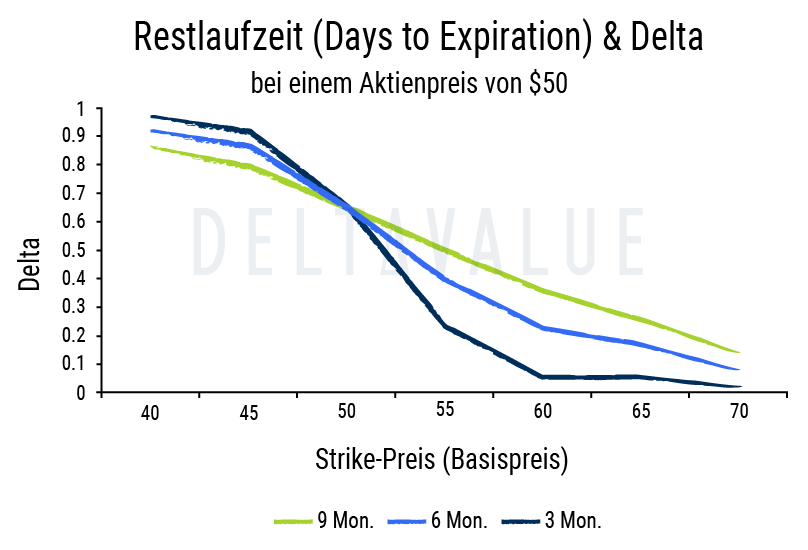

Weniger wirksam gegen Ende der Laufzeit

In der Nähe des Verfallsdatums einer Option kann die Delta-neutrale Strategie weniger effektiv sein. Die Sensitivität der Optionspreise gegenüber Preisänderungen des Basiswerts (Gamma) wird in dieser Zeit höher, wodurch das Delta Hedge weniger Schutz bietet.

Um dieses Problem zu adressieren, wird eine Delta-neutrale Strategie häufig mit einer Gamma-neutrale Strategie kombiniert. Gamma Hedging zielt darauf ab, die Position nicht nur gegenüber kleinen Preisänderungen des Basiswerts (Delta), sondern auch gegenüber der Veränderung dieser Preisänderungssensitivität (Gamma) zu neutralisieren.

Beispiel für eine Delta-neutrale Strategie

Ein Investor besitzt 300 Aktien von Apple und ist langfristig optimistisch bezüglich ihrer Entwicklung. Kurzfristig besteht jedoch Unsicherheit, vor allem aufgrund temporärer Nachfragerückgänge in China.

Um die kurzfristigen Risiken zu minimieren, erwägt der Investor, eine Delta-neutrale Strategie anzuwenden.

Das Delta einer direkt gehaltenen Aktienposition beträgt typischerweise 1. Daher entspricht das Gesamt-Delta der Long-Position des Investors (300 Aktien) einem Wert von 300. Um eine Delta-Neutralität zu erreichen, muss der Investor eine Position mit einem entgegengesetzten Delta von -300 aufbauen.

Der Investor entscheidet sich für den Kauf von Put-Optionen, da diese in der Regel ein negatives Delta haben. Für eine Option „am Geld“ liegt das Delta oft bei ungefähr -0,5. Um ein Delta von -300 auszugleichen, benötigt der Investor Puts, die ein äquivalentes Delta von 600 abdecken. Dies entspricht in der Regel 6 Optionskontrakten, da jeder Standardkontrakt 100 Aktien abdeckt.

Häufige Fragen

Was sind die Grundlagen des Delta-Wertes bei Optionen?

Exkurs: Das Delta ist mathematisch betrachtet die Korrelation zwischen einer Option und Ihrem Basiswert. Dabei findet bei dieser Kennzahl eine isolierte Betrachtung des Einflussfaktors „Preis des Basiswertes“ statt. Andere preisbildende Faktoren, wie die Volatilität und der Verfallstag der Option, werden als konstant angenommen.

Aufgrund der mathematischen Grundlage sind keine anderen Wertgrenzen, als die oben genannten für das Delta möglich. Ein Wert von 0 zeigt keine Korrelation an. Die Werte von Option und Basiswert beeinflussen sich theoretisch nicht. Bei 1 und -1 wird dagegen von vollständig positiver oder negativer Korrelation gesprochen. Die Option entwickelt sich identisch oder vollständig gegenteilig zum Basiswert.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.