Convenience Yield (Verfügbarkeitsprämie) – Definition & Berechnung

Convenience Yield (deutsch: “Verfügbarkeitsprämie” oder auch “Verfügbarkeitsrendite”) spiegelt die Vorteile wider, die sich aus dem Besitz eines eines zugrundeliegenden Produkts oder einer physischen Ware (Basiswert) gegenüber dem Besitz eines Derivats (in der Regel eines Futures) ergeben. Das Konzept ist besonders relevant für Rohstoffe wie Öl, Metalle oder Agrarprodukte, bei denen physischer Besitz wichtig sein kann.

🔴 Live-Webinar am 28.10.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Convenience Yield – Definition

Convenience Yield ist ein Begriff aus der Finanzwirtschaft, der sich auf den Nutzen bezieht, den ein Unternehmen oder ein Investor aus dem Besitz eines physischen Rohstoffs im Vergleich zu einem entsprechenden Derivat wie Futures zieht.

Bei unregelmässigen Marktbewegungen, wie z.B. in einer Backwardation, kann der physische Besitz eines Basiswertes oder eines Wertpapiers vorteilhafter sein als der Besitz eines Terminkontraktes oder eines anderen Derivates auf diesen Basiswert.

Berechnung der Convenience Yield

Der Convenience Yield ergibt sich aus der Differenz zwischen dem Sollzinssatz (Cost of Carry) und eins geteilt durch die Laufzeit multipliziert mit dem natürlichen Logarithmus des Terminkurses geteilt durch den Kassakurs.

Die Formel für die Berechnung der Verfügbarkeitsprämie lautet somit wie folgt:

Diese Formel wird für die kontinuierliche Aufzinsung von Zinsen und Renditen verwendet und kann berechnet werden, wenn der Terminkurs, der Kassakurs, die Haltekosten (“Cost of Carry”) und die Restlaufzeit eines Rohstoffs bekannt sind.

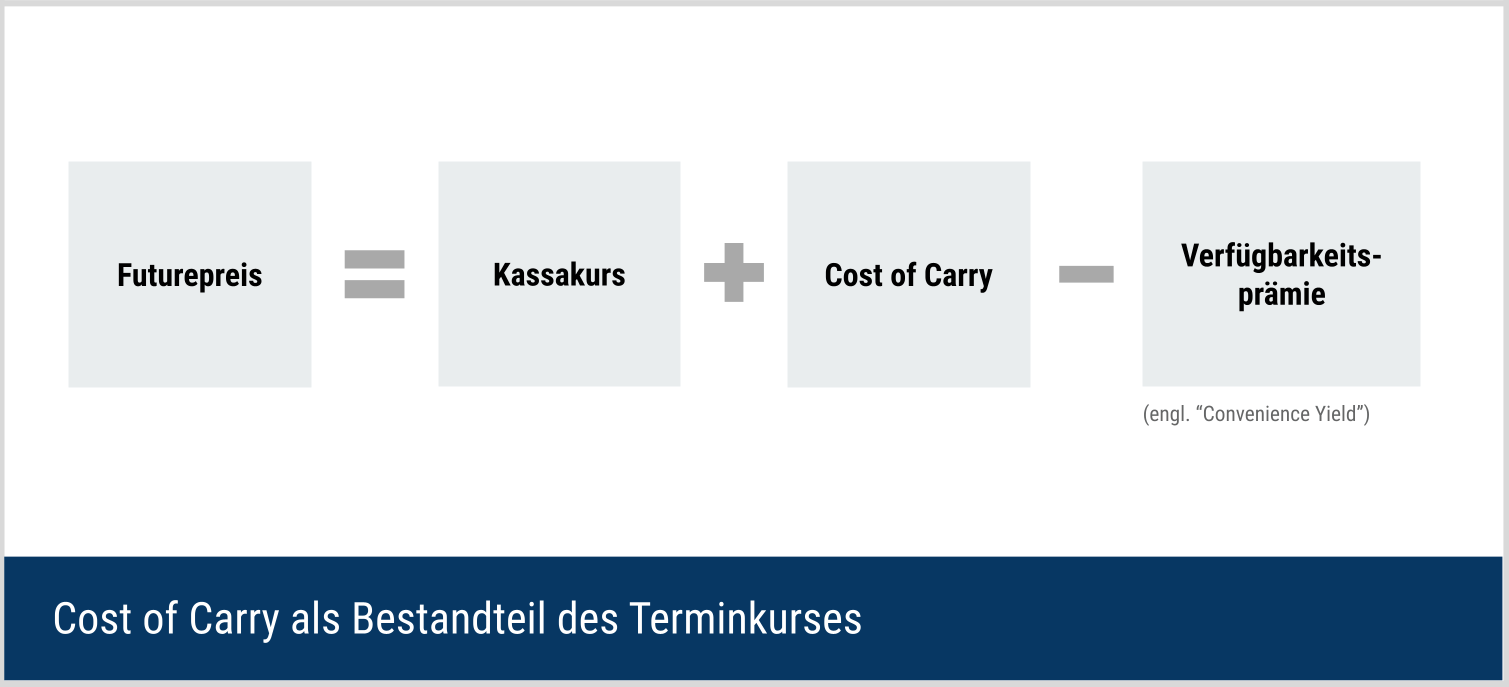

Grafisch kann die oben beschriebene Formel vereinfacht wie folgt dargestellt werden, um den Zusammenhang zwischen der Verfügbarkeitsprämie und dem Terminkurs zu verdeutlichen.

Convenience Yield und die Forward Curve

Die Verfügbarkeitsprämie steht in direktem Zusammenhang mit den Spot- und Terminpreisen eines Basiswertes. Die zeitliche Preisentwicklung von Basiswerten, für die ein Terminmarkt existiert, wird in so genannten Forwardkurven abgebildet. Diese stellen dar, wie teuer ein Basiswert bei sofortiger Lieferung ist (Kassapreis) und wie teuer der Basiswert bei Lieferung zu einem späteren Zeitpunkt ist (Futurepreis bzw. Terminpreis/Terminkurs).

Es gibt zwei wesentliche Situationen, in denen die Terminkurve eines Basiswerts auftreten kann.

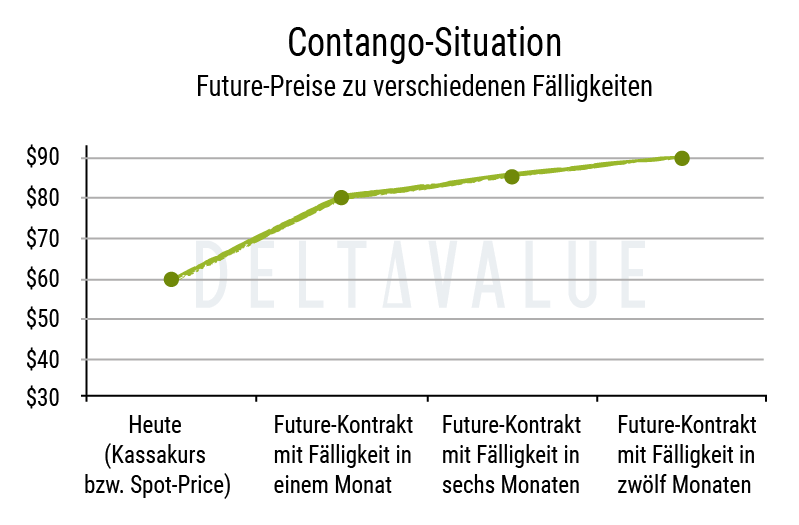

Contango

Ein Markt befindet sich im Contango, wenn der Terminkurs eines Rohstoffs über dem aktuellen Kassakurs liegt. Dies stellt den Normalfall dar und bezeichnet eine Situation, in der die Preise der Futures im Zeitablauf steigen (positive Steigung der Forwardkurve/Contango).

Die Steigung ist unter anderem bedingt durch Kosten, welche mit der physischen Lagerung des Basiswertes verbunden sind (den sogenannten “Cost of Carry”). Befindet sich eine Forwardkurve in Contango, so besteht weder eine Knappheit des Basiswertes, noch wird eine solche antizipiert, weshalb es in dieser Situation typischerweise keine Verfügbarkeitsprämie gibt.

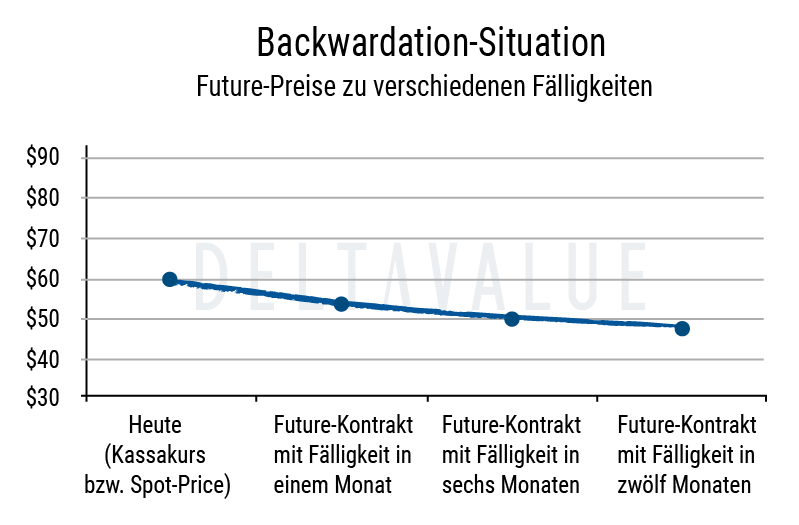

Backwardation

In bestimmten Fällen kann es jedoch zu Situationen kommen, in denen der Kassapreis über dem Terminpreis liegt (negative Steigung der Terminkurve/Backwardation). Ein Markt befindet sich in Backwardation, wenn der Terminpreis eines Rohstoffs unter dem aktuellen Kassapreis liegt.

Befindet sich eine Forwardkurve in Backwardation, kann es vorteilhaft sein, den Basiswert direkt physisch zu halten, da für die sofortige Lieferung des Basiswertes mehr bezahlt wird als für eine Terminlieferung. Dieser Vorteil kann in diesem Fall als Verfügbarkeitsprämie (Convenience Yield) bezeichnet werden.

Bedeutung der Convenience Yield

Die Lagerhaltung eines physischen Gutes oder einer Ware steht in engem Zusammenhang mit seiner Verfügbarkeitsprämie. Es besteht eine inverse Korrelation zwischen Rohstoffpreisen und Lagerbeständen.

Je nach Angebot und Nachfrage steigt der Preis einer Ware tendenziell, wenn die Lagerbestände knapp sind. Das Gegenteil ist der Fall, wenn die Lagerbestände eines Rohstoffs reichlich vorhanden sind.

Verfügbarkeitsprämien treten in der Regel dann auf, wenn die mit der physischen Lagerung verbundenen Kosten wie Lagerhaltung, Versicherung, Sicherheit usw. relativ gering sind oder durch die oben erwähnte Knappheit überkompensiert werden.

Beispiel für eine Verfügbarkeitsprämie

Angenommen, ein Händler möchte die Rendite für Rohöl der Sorte West Texas Intermediate (WTI) für eine Lieferung in einem Jahr ab heute berechnen.

Angenommen, die jährlichen Lagerkosten (“Cost of Carry”) betragen 2 %, der Kassakurs für WTI-Rohöl liegt bei 50,50 $ und der Futurepreis für Rohölkontrakte mit Fälligkeit in einem Jahr bei 45,50 $.

Daraus ergibt sich eine Rendite von 12,43%, die kontinuierlich pro Jahr abgezinst wird:

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.