Return on Equity (ROE) – Erklärung & Berechnung

Der Return on Equity (Abkürzung: ROE, deutsch: „Eigenkapitalrentabilität“) ist eine Kennzahl, die den Gewinn eines Unternehmens in Prozent des Eigenkapitals angibt, typischerweise für den Zeitraum eines Geschäftsjahres. Er wird auch als Eigenkapitalrendite bezeichnet und misst den Nettogewinn, den das Unternehmen mit dem eingesetzten Eigenkapital erwirtschaftet hat. Investoren können aus dem ROE beispielsweise ableiten, wie gut ein Unternehmen das vorhandene Eigenkapital nutzt.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Return on Equity (ROE) – Definition

Der Return on Equity (ROE) setzt den Gewinn eines Unternehmens ins Verhältnis zum Eigenkapital. Unter Gewinn wird dabei der Jahresüberschuss der betrachteten Periode verstanden. Die Kennzahl kann somit Auskunft über die Ertragslage eines Unternehmens geben.

Investoren können den ROE als Ausgangspunkt für eine Unternehmensanalyse nutzen. Zum einen zeigt der Return on Equity, ob das Unternehmen Gewinne erwirtschaftet. Zum anderen kann er zum Vergleich von Unternehmen herangezogen und mit anderen Kennzahlen kombiniert werden.

Return on Equity (ROE) – Berechnung und Formel

Der ROE wird berechnet, indem der Gewinn durch das Eigenkapital geteilt wird. Das setzt die beiden Kennzahlen „Gewinn“ und „Eigenkapital“ voraus.

- Als Gewinn (engl. „Net Income“ oder „Net Earnings“) werden die Umsatzerlöse abzüglich aller Kosten inklusive Steuern und Zinsen verstanden. Davon zu unterscheiden sind die Kennzahlen EBIT oder EBITDA. Der Gewinn ist eine Kennzahl in der Gewinn- und Verlustrechnung (engl. „Profit and Loss Statement“ oder „P/L“) eines Unternehmens.

- Das Eigenkapital (engl. „Equity“) ist eine Kenngröße der Bilanz. Es wird als letzter Schritt bei der Bilanzerstellung kalkuliert und gilt als „derivativer Posten“. Das liegt daran, dass das Eigenkapital nicht direkt berechnet werden kann. Es wird stattdessen dadurch abgeleitet, dass die Verbindlichkeiten eines Unternehmens von dessen Vermögensgegenständen (engl. „Asset“) abgezogen werden.

Daraus ergibt sich die folgende Formel zur Ermittlung des ROE:

Exkurs: Der Return on Equity ist praktisch identisch mit dem Return on Net Assets. Dieser Begriff wird verwendet, wenn der Return on Assets (ROA) um das Fremdkapital bereinigt wird. Obwohl das Ergebnis identisch ist, führt der unterschiedliche Ermittlungsansatz zu den beiden unterschiedlichen Begriffen.

Ermittlung auf Basis des durchschnittlichen Eigenkapitals

Anstelle des Eigenkapitals zu Beginn des Betrachtungszeitraums kann auch das durchschnittliche Eigenkapital als Basis für die Ermittlung des ROE herangezogen werden. Dazu werden das Eigenkapital zu Beginn und das Eigenkapital am Ende der Periode addiert und anschließend halbiert. Dadurch können auch unterjährige Eigenkapitalveränderungen berücksichtigt werden.

Return on Equity im DuPont-Kennzahlensystem

Um die Entstehung des ROE besser nachvollziehen zu können, hat der Chemiekonzern DuPont in den 1920er Jahren ein Kennzahlensystem entwickelt. Leitkennzahl dieses Systems kann sowohl der Return on Equity als auch der Return on Investment (ROI) sein. Die jeweilige Leitkennzahl wird durch das System in ihre einzelnen Bestandteile zerlegt. Dadurch kann die Aussagekraft über die genaue Zusammensetzung der Kennzahl, z.B. des ROE, erhöht werden.

So kann der ROE auch als Produkt der Gewinnmarge, des Kapitalumschlags und der Verschuldung ermittelt werden.

Die Zusammensetzung der einzelnen Kennzahlen wird in der folgenden Grafik deutlich.

Beispiel – Berechnung der Eigenkapitalrendite mit der „DuPont-Methode“

Angenommen ein Unternehmen verfügt über die folgenden Bilanz- und Ertragskennzahlen.

| Kennzahl | Betrag in EUR |

| Umsatz | 1.000.000 |

| Aufwendungen | 800.000 |

| Gewinn | 200.000 |

| Eigenkapital | 800.000 |

| Fremdkapital | 1.700.000 |

| Gesamtkapital | 2.500.000 |

Nach der Ausgangsformel des ROE ergibt sich ein Wert von 25 %.

Die „DuPont-Methode“ erzielt das gleiche Ergebnis. Hier hat der Anleger jedoch die Möglichkeit zu erkennen, wie sich das Ergebnis im Einzelnen zusammensetzt.

Return on Equity (ROE) – Interpretation und Bedeutung

Der ROE kann einem Investor zeigen, wie effizient ein Unternehmen Gewinne erwirtschaftet. Je höher der ROE, desto mehr Gewinn kann ein Unternehmen im Verhältnis zu seinem Eigenkapital erwirtschaften. Für einen Investor bedeutet ein hoher ROE somit auch eine steigende Rendite, da das Eigenkapital von der Gesamtheit der Investoren zur Verfügung gestellt wurde.

Der Return on Equity folgt damit immer der Frage „Wie gut wurde das eingesetzte Eigenkapital genutzt?“. Die Antwort auf diese Frage lässt Rückschlüsse auf die Qualität des Managements zu. Die Basis für eine hohe Rendite ist häufig eine strategisch sinnvolle Ausrichtung des Unternehmens.

Ein steigender ROE lässt aufgrund seiner Berechnung den Schluss zu, dass der Gewinn eines Unternehmens steigt oder das Eigenkapital sinkt. Umgekehrt deutet ein sinkender ROE auf sinkende Gewinne oder steigendes Eigenkapital hin. In der Praxis ist eine Veränderung des Gewinns häufiger als eine starke Veränderung des Eigenkapitals. Dies liegt auch daran, dass das Eigenkapital indirekt vom Gewinn abhängt.

Der Return on Equity im Unternehmens- und Zeitvergleich

Die Analyse des ROE kann sowohl im Zeitverlauf als auch im Unternehmensvergleich sinnvoll sein. Im Zeitverlauf kann ein Investor beispielsweise erkennen, ob sich die Kennzahl positiv oder zumindest stabil entwickelt. Sinkende ROE-Werte können hingegen Anlass für weitere Analysen sein, um gegebenenfalls einen negativen Unternehmenstrend zu erkennen.

Der Return on Equity ist für den Unternehmensvergleich sinnvoll, da der Gewinn eines Unternehmens wenig Aussagekraft über den tatsächlichen Erfolg eines Unternehmens hat. Erwirtschaftet ein Unternehmen beispielsweise mit einem Eigenkapital von 1.000.000 Euro nur einen Gewinn von 1.000 Euro, so kann ein Investor allein anhand des Gewinns nicht erkennen, worauf der ROE hinweisen könnte. Der ROE wäre mit 0,1 % sehr niedrig und könnte Anlass zu weiteren Analysen geben.

Risiken aufgrund eines hohen Return on Equity

Obwohl ein hoher ROE grundsätzlich positiv und wünschenswert ist, kann er auch auf Risiken hinweisen. Sehr hohe ROE sind häufig bei Unternehmen mit sehr geringer Eigenkapitalausstattung zu finden.

Ein hoher ROE kann auf eine volatile Ertragslage hindeuten. Wenn ein Unternehmen in den letzten Jahren Verluste gemacht hat, ist das Eigenkapital gesunken. Erwirtschaftet das Unternehmen nun wieder erste Gewinne, wirkt sich dies aufgrund des gesunkenen Eigenkapitals stärker auf den ROE aus als vor der Verlustphase. Obwohl sich das Unternehmen erst in der Erholungsphase befindet, signalisiert der Return on Equity in diesem Fall, dass das Unternehmen bereits stabiler ist, als es tatsächlich ist.

Nachteile des Return on Equity

Der Return on Equity (ROE) allein ist kein ausreichender Indikator für eine Investitionsentscheidung. So gibt es Bereiche eines Unternehmens, die bei der Gegenüberstellung von Gewinn und Eigenkapital nicht erfasst werden können.

Insbesondere werden die tatsächlichen Zahlungsströme, der Cash Flow, nicht berücksichtigt. Die Daten für den ROE stammen ausschließlich aus der Gewinn- und Verlustrechnung und der Bilanz. Eine separate Analyse des Cash Flow Statements ist damit sinnvoll.

Darüber hinaus berücksichtigt der Return on Equity nicht die Kapitalstruktur eines Unternehmens. Eigen- und Fremdkapital haben individuelle Eigenschaften, die sich auf die Finanzierungskosten und das Risiko eines Unternehmens auswirken. Ein hoher Eigenkapitalanteil bietet Sicherheit, da keine festen Rückzahlungsansprüche bestehen. Im Gegensatz zu Fremdkapital ist Eigenkapital teurer und die Kosten können steuerlich nicht geltend gemacht werden (z.B. Dividendenzahlungen).

Fremdkapital ist dagegen abzugsfähig und kann außerdem durch den Leverage Effekt den ROE erhöhen. Je geringer das Eigenkapital, desto höher ist tendenziell der ROE. Die Verteilung des Kapitals kann im Return on Equity nicht berücksichtigt werden, weil nur das Eigenkapital eine Rolle spielt. Einen sinnvollen Gesamteindruck können folglich nur weitere Rentabilitätskennzahlen liefern.

Eigenkapitalrendite als statische Kennzahl

Neben der Kapitalstruktur ist die Aussagekraft des ROE begrenzt, weil es sich um eine statische Kennzahl handelt. Statisch bedeutet in diesem Fall, dass der ROE zu festen Zeitpunkten ermittelt wird. Eine dynamische Kennzahl würde stattdessen einen Zeitraum messen. Durch diese statische Ermittlung ist der ROE anfällig für Einflüsse des Managements.

Beispiel: Ein Unternehmen bestellt eine Produktionsmaschine. Da der Gewinn des laufenden Jahres nicht wie erwartet ausfällt, soll die Maschine den Gewinn des laufenden Jahres nicht schmälern. Der Fertigstellungstermin wird daher so vereinbart, dass die Aufwendungen für die Maschine genau im nächsten Jahr anfallen. Der ROE des laufenden Jahres kann somit „geschont“ werden.

Eine letzte Einschränkung des ROE ist seine Anwendbarkeit auf defizitäre oder hoch verschuldete Unternehmen. Wenn ein Unternehmen einen Verlust erwirtschaftet, ist der ROE in der Regel negativ. Dieser Verlust vermindert jedoch am Jahresende das Eigenkapital des Unternehmens und verbessert damit tendenziell den ROE. Die Aussagekraft für Unternehmen in Verlustphasen und Start-ups ist daher stark eingeschränkt.

Der Unterschied zwischen dem ROE und anderen Kennzahlen

Obwohl Rentabilitätskennzahlen häufig nach einem ähnlichen Schema berechnet werden, können sich die Ergebnisse und die Aussagekraft der einzelnen Kennzahlen unterscheiden. Beispielsweise wird im Gegensatz zum Return on Equity der Gewinn durch eine andere Bilanzkennzahl dividiert. Nicht jede Kombination, die mathematisch möglich ist, ist auch sinnvoll. Dennoch ändert sich die Aussage der neuen Kennzahl.

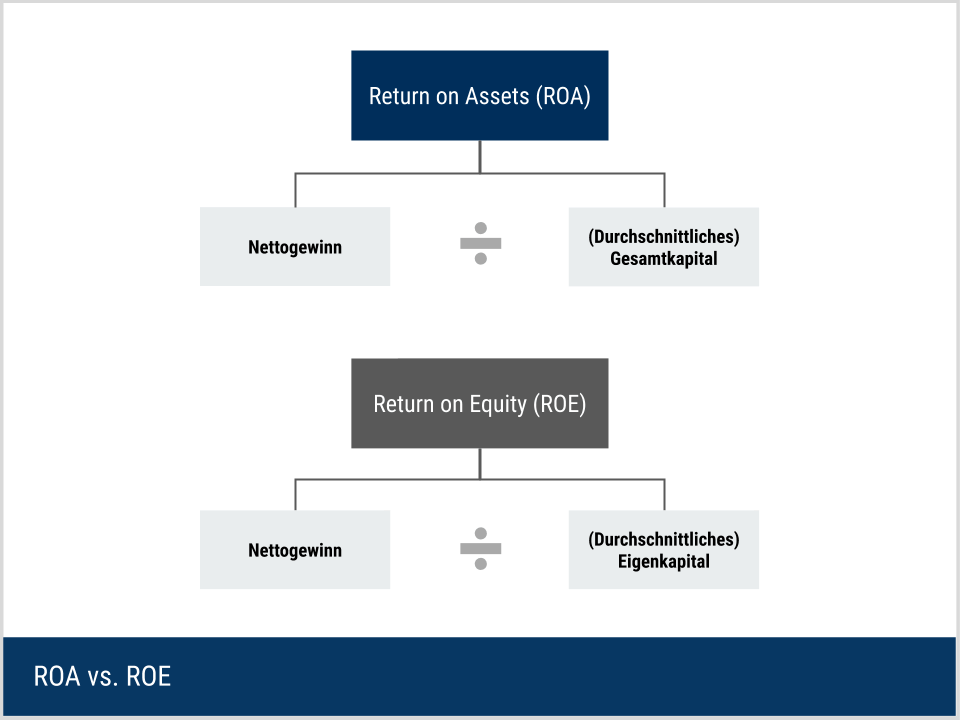

ROE vs. ROA

Der Return on Equity (ROE) und der Return on Assets (ROA) unterscheiden sich in der Berechnung nur durch Ihren Nenner. Statt des Eigenkapitals verwendet der ROA die Assets eines Unternehmens, also das Gesamtkapital. In beiden Fällen wird der Jahresgewinn des Unternehmens verwendet.

Im Gegensatz zum ROE untersucht der ROA nicht, wie gut das Eigenkapital eines Unternehmens angelegt ist. Vielmehr wird mit dem ROA ermittelt, wie viel Gewinn ein Unternehmen im Verhältnis zu seinem Gesamtvermögen erwirtschaftet. Dadurch ist der ROA besser vergleichbar. Während der ROE nur zwischen Unternehmen mit ähnlichen Eigenkapitalquoten verglichen werden kann, erlaubt der ROA einen einfacheren Vergleich zwischen Unternehmen.

ROE vs. ROI

Der Return on Investment (ROI) ist eine Kennzahl, die wie der Return on Equity (ROE) vom Gewinn einer Investition ausgeht. Im Nenner steht jedoch nur das für den eigentlichen Zweck eingesetzte Vermögen. Beispielsweise werden bei einem Unternehmen, das eigentlich Autos herstellt, die Beteiligungen nicht zum Gesamtkapital gerechnet.

Sowohl ROI als auch ROE können auch auf eine private Kapitalanlage angewendet werden. Der ROI wird für diesen Zweck jedoch häufiger verwendet. Dabei handelt es sich um die Rendite einer Geldanlage. Unverzinsliche liquide Mittel werden auch bei der privaten Berechnung abgezogen.

Der ROI folgt damit ebenfalls dem Ansatz der Rentabilitätsbetrachtung. Statt eines Vergleichs mit dem Eigenkapital wird jedoch das tatsächlich investierte Kapital herangezogen. Nach diesem Schema können z.B. auch einzelne Investitionsprojekte analysiert werden.

Beispiel für die Berechnung des ROE der Volkswagen AG

Angenommen, ein Investor möchte in ein Unternehmen der Automobilbranche investieren. Er interessiert sich insbesondere für die Volkswagen AG (VW). Mit Hilfe des ROE möchte der Investor vergleichen, ob die Eigenkapitalrendite mit anderen Automobilherstellern vergleichbar ist.

Dazu verwendet er den letzten Geschäftsbericht von Volkswagen. In diesem Fall handelt es sich um den Geschäftsbericht 2019. Als Gewinn (Ergebnis nach Steuern) weist VW einen Betrag von 14,029 Milliarden Euro (Seite 195) aus. Dem gegenüber steht ein Eigenkapital von 123,651 Milliarden Euro (Seite 199). Die Eigenkapitalquote beträgt ca. 25 %.

Daraus ergibt sich folgende Berechnung.

ROE-Vergleich in der Praxis

Dass der ROE von Volkswagen bei 11,35 % liegt, hilft dem Investor bei seiner Entscheidung nur bedingt weiter. Bisher ist die einzige Kernaussage, dass der Konzern überhaupt einen Gewinn erwirtschaftet.

Für seine Investitionsentscheidung ist jedoch ein Vergleich mit Wettbewerbern sinnvoll. Der Investor wählt zum Beispiel Daimler, Tesla und BMW. Wichtig ist, dass er auch für diese Unternehmen den ROE per Ende 2019 ermittelt und vergleicht. Daraus ergibt sich:

- Daimler: 3,87 %

- Tesla: -1,30 %

- BMW: 8,29 %

Aus diesem Vergleich kann der Investor schließen, dass VW die höchste Eigenkapitalrendite der verglichenen Unternehmen aufweist. Mit Ausnahme von Tesla erwirtschaften alle Unternehmen einen Gewinn. Das Ergebnis von Tesla ist aufgrund des Jahresverlustes und des geringen Eigenkapitals wenig aussagekräftig. Hier könnte der Investor andere Bewertungsmethoden anwenden. Bei Daimler hingegen ist der ROE einfach zu niedrig. BMW stellt jedoch eine mögliche Alternative zum VW-Investment dar.

Weitere Ertragskennzahlen zur Unternehmensanalyse

Neben den Kennzahlen ROE, ROA und ROI gibt es noch weitere Rentabilitätskennzahlen in der Unternehmenspraxis. Die folgende Tabelle gibt einen Überblick der Kennzahlen und der verwendeten Daten.

| Kennzahl | Zähler | Nenner | Kernaussage |

| ROE | Gewinn | Eigenkapital | Wie erfolgreich wird das Eigenkapital eingesetzt? |

| ROIC | Gewinn | Investiertes Kapital | Wie erfolgreich ist eine Investition? |

| ROA | Gewinn | Gesamtkapital | Wie erfolgreich ist ein gesamtes Unternehmen? |

| ROTA | EBIT | Durchschnittliches Gesamtkapital | Wie erfolgreich ist ein Unternehmen unabhängig von seiner Finanzierung und Steuerlast? |

| ROCE | EBIT | Capital Employed | Wie erfolgreich ist ein Unternehmen nach Abzug kurzfristiger Verbindlichkeiten und unabhängig von seiner Finanzierung und Steuerlast? |

| ROS | EBIT | Umsatzerlöse | Wie hoch ist die operative Marge eines Unternehmens? |

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.