Optionen kaufen – Erklärung und Beispiel

Der Kauf einer Option (auch „Long-Option“) gibt dem Käufer das Recht, aber nicht die Pflicht, einen Basiswert zu einem festgelegten Preis zu einem bestimmten Zeitpunkt oder innerhalb eines bestimmten Zeitraums zu kaufen oder zu verkaufen. Optionen gehören zu den Derivaten und beziehen sich folglich immer auf einen Basiswert. Dieser Artikel befasst sich mit den Chancen, Risiken und Anwendungsmöglichkeiten, die mit dem Kauf von Optionen verbunden sein können.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Optionen kaufen – Definition

Ein Optionskauf gibt dem Inhaber das Recht, den Basiswert (z.B. eine Aktie) am oder bis zum Verfallstag der Option zu einem im Voraus festgelegten Preis (Strike) zu kaufen (Call) oder zu verkaufen (Put). Eine Verpflichtung zur Ausübung dieses Rechts besteht nicht.

Der Verkäufer der Option (Stillhalter) dagegen ist verpflichtet, den Vermögenswert zu liefern oder abzunehmen, wenn der Käufer sich dafür entscheidet, die Option auszuüben. Aus diesem Grund werden Optionen auch bedingte Termingeschäfte genannt.

Welche Arten von Optionen gibt es?

Es gibt im Wesentlichen zwei Arten von Optionen für den Kauf:

- Call-Optionen: Geben dem Käufer das Recht, den Basiswert zum Strike-Preis (Ausübungspreis) zu kaufen. Käufer von Call-Optionen spekulieren auf einen Anstieg des Preises des Basiswerts.

- Put-Optionen: Geben dem Käufer das Recht, den Basiswert zum Strike-Preis zu verkaufen. Käufer von Put-Optionen spekulieren darauf, dass der Kurs des Basiswerts fallen wird.

Calls und Puts können europäisch oder amerikanisch sein, je nachdem, wie und wann sie ausgeübt werden können.

- Europäische Optionen können nur am Verfallstag, nicht vorher, ausgeübt werden. Sie kommen häufig in Form von Indexoptionen vor. Die Ausübung erfolgt in der Regel durch Barausgleich.

- Amerikanische Optionen können jederzeit während ihrer Laufzeit ausgeübt werden. Sie kommen typischerweise als Aktienoptionen oder ETF-Optionen vor. Die Ausübung erfolgt in der Regel durch physische Lieferung.

Wie kann man Optionen kaufen?

Um Optionen zu kaufen, benötigt der Händler Zugriff auf eine Terminbörse z.B. die Eurex. Zu diesem Zweck gibt es Broker, die gegen Erhebung von Gebühren den Handel an den Terminbörsen ermöglichen. Die Konditionen eines Brokers werden individuell festgelegt, weshalb die Handelskosten je nach Anbieter schwanken können.

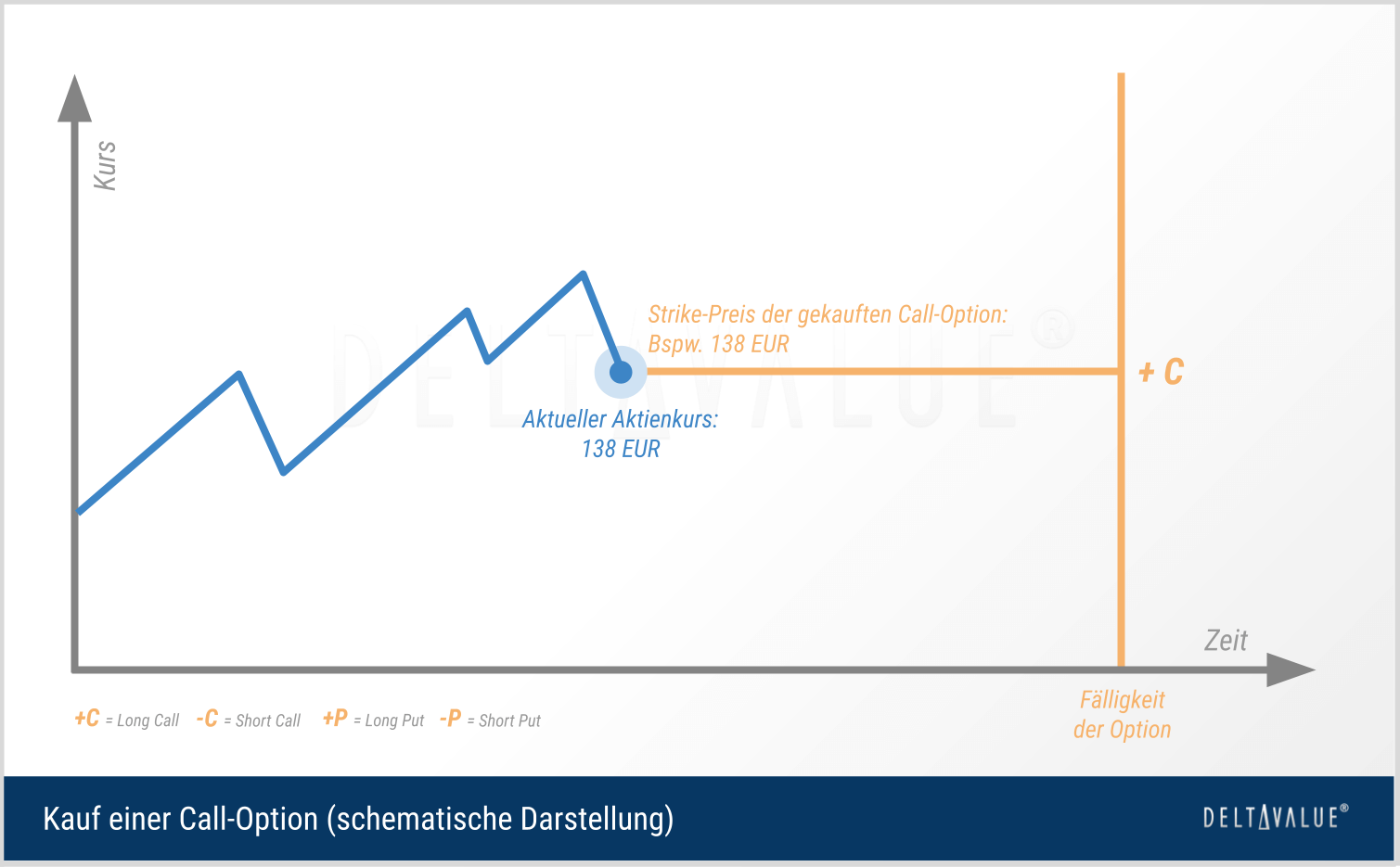

Darüber hinaus ist zu klären, ob die Optionen zu Spekulations-, Absicherungs- oder Ertragszwecken eingesetzt werden sollen. Daraus ergibt sich die Optionsstrategie, die aus einzelnen oder mehreren Option-Legs bestehen kann. Der einfache Kauf einer Call-Option wird beispielsweise als Long Call bezeichnet, der Kauf einer Put-Option als Long Put.

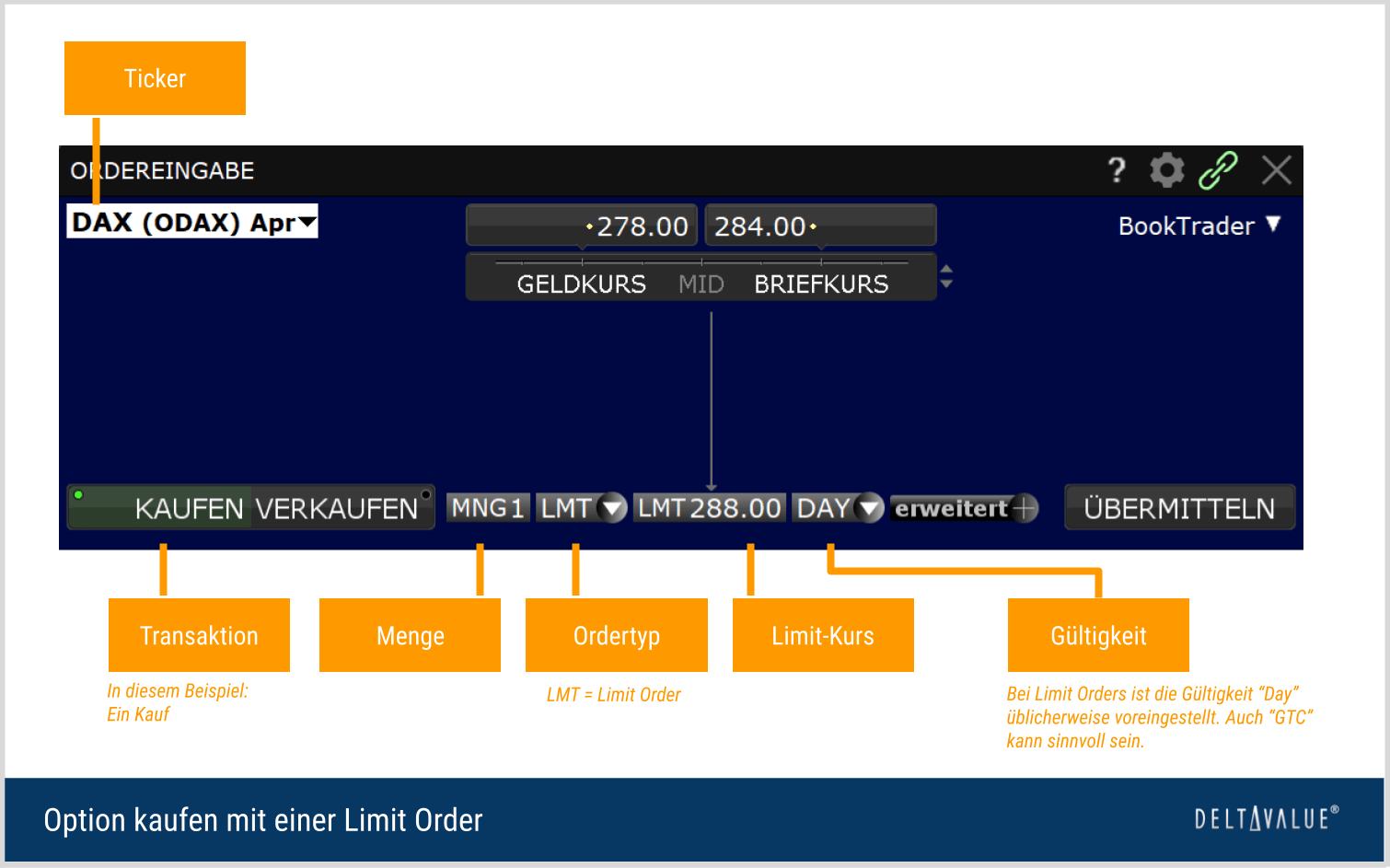

Nach Auswahl des Basiswertes, der Restlaufzeit, des Optionstyps, der Anzahl der zu kaufenden Optionen und der Festlegung des Strikes (Ausübungspreises) kann der Anleger einen Kaufauftrag für den entsprechenden Optionskontrakt erteilen. Diese Kauforder kann je nach Wünsch z.B. eine Market Order (sofortige Ausführung zum aktuellen Kurs) oder eine Limit Order (Ausführung nur, wenn der Kurs ein bestimmtes Niveau erreicht) sein.

Beim Kauf von Optionen zahlt der Käufer eine Prämie an den Verkäufer der Option (Stillhalter). Die Prämie ist der Preis für das Recht, die Option auszuüben, und ihre Höhe hängt von verschiedenen Faktoren ab. Dazu zählen beispielsweise, aber nicht ausschließlich, der aktuelle Kurs des Basiswertes, aus der sich die Geldnähe (Moneyness) ableitet, oder die Volatilität.

Call-Optionen kaufen – Beispiel aus der Praxis

Szenario 1: Der Kurs der Aktie steigt

Der erwartete Kursanstieg tritt ein. Nach 20 Tagen liegt der Kurs der Volkswagen-Aktie bei 145 Euro. Die Option ist also im Geld und hat einen inneren Wert. Der Optionshändler kann nun die Position mit Gewinn schließen (glattstellen) oder die Option weiter halten und auf weitere Gewinne hoffen.

Durch den Verkauf der Option kann der Händler den verbleibenden Zeitwert der Option realisieren. Hält er die Option bis zum Verfallstag, hat sie keinen Zeitwert mehr und der Händler erhält nur den inneren Wert.

Angenommen, die Aktie von Volkswagen notiert zum Verfallstag bei 140 Euro. Der innere Wert der Option beträgt dann 200 Euro ((140 EUR – 138 EUR) * 100). Nach Abzug der Prämie von 490 Euro verbleibt ein Verlust von 290 Euro.

Schließt der Händler die Position dagegen vorzeitig zu einem Kurs von 145 Euro, ergibt sich unter Annahme einer Verkaufsprämie von 250 Euro der folgende Gewinn:

Szenario 2: Der Kurs der Aktie fällt

Der erwartete Kursanstieg bleibt aus. Die Zahlen von Volkswagen liegen unter den Erwartungen und der Kurs fällt auf 135 Euro. Während der gesamten Laufzeit der Option erholt sich der Kurs nicht mehr. In diesem Fall kann der Optionshändler die Position nach Bekanntgabe der Quartalszahlen schließen und den verbleibenden Zeitwert der Option zur Verlustbegrenzung nutzen. Ansonsten verfällt die Option am Verfallstag wertlos. Es entsteht ein Verlust in Höhe der Optionsprämie von bis zu 490 Euro.

Optionen kaufen vs. verkaufen

Im Vergleich zu anderen Derivaten, wie beispielsweise Optionsscheinen, können Optionen initial sowohl gekauft als auch verkauft werden. Der Händler nimmt dabei eine Long-Position (Kauf) oder Short-Position (Verkauf) ein. Die reinen Abläufe in der Handelssoftware und im Rahmen der Ordereinteilung unterscheiden sich beim Kauf und Verkauf von Optionen kaum.

Dabei sei erwähnt, dass der Verkauf von Optionen nicht nur das Glattstellen einer Position meint. Der Händler kann mit dem Verkauf einer Option, auch Schreiben genannt, eine Short-Position eröffnen. Er fungiert folglich nicht mehr als Versicherungsnehmer, sondern als Versicherung.

Aus diesem Grund ist die Interessenlage beim Kauf und Verkauf von Optionen entgegengesetzt. Der Käufer profitiert davon, wenn die Option am Verfallstag im Geld liegt und damit ausgeübt werden kann. Im Gegensatz dazu profitiert der Verkäufer von einem wertlosen Verfall der Option. Dieser tritt ein, wenn die Option am Verfallstag aus dem Geld (out of the money) liegt.

Optionen kaufen und verkaufen im Rahmen einer Strategie

Der Handel mit Optionen kann entweder durch den Kauf oder den Verkauf von Optionen erfolgen, aber viele Händler bevorzugen eine gemischte Strategie, die beides kombiniert. Durch diese Kombination werden die Vorteile beider Ansätze genutzt und gleichzeitig bestimmte Risiken minimiert.

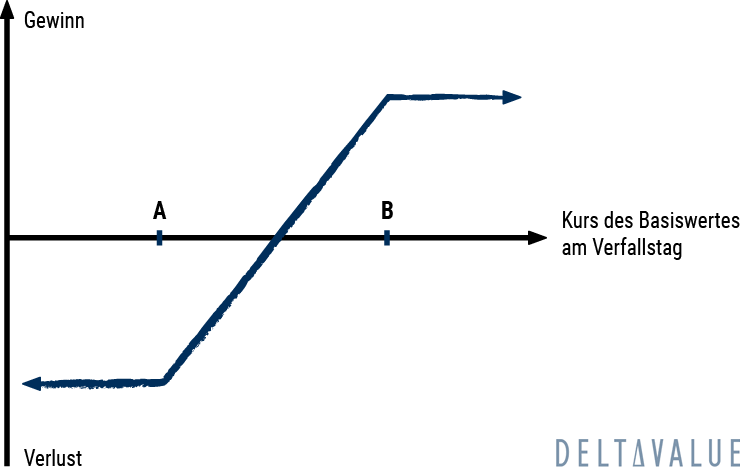

Ein Beispiel hierfür ist der Bull Call Spread. Bei dieser Strategie wird eine Call-Option (Long Call) gekauft und gleichzeitig eine andere Call-Option (Short Call) auf den gleichen Basiswert verkauft, wobei sich nur die Ausübungspreise (Strikes) unterscheiden. Aus dieser Konstellation ergibt sich das folgende Auszahlungsprofil.

Diese gemischte Strategie ist interessant, weil sie effektiv einen Gewinnkorridor schafft. Solange sich der Kurs des Basiswertes innerhalb dieses Korridors oder leicht darüber bewegt, wird ein begrenzter Gewinn erzielt.

Der Bull Call Spread eignet sich daher besonders für Szenarien, in denen moderate Kurssteigerungen des Basiswertes erwartet werden. So können Händler von ihren Markterwartungen profitieren und gleichzeitig ihre potenziellen Verluste begrenzen und die Gesamtkosten der Position reduzieren.

- Begrenztes Risiko: Der alleinige Verkauf einer Call-Option birgt ein theoretisch unbegrenztes Risiko, wenn der Kurs des Basiswertes stark steigt. Der gleichzeitige Kauf einer Call-Option auf denselben Basiswert begrenzt dieses Risiko, da die Gewinne aus dem Long Call die Verluste aus dem Short Call ausgleichen können.

- Reduzierte Kosten: Durch den Verkauf einer Call-Option erhält der Händler eine Prämie, die die Kosten für den Kauf der anderen Call-Option reduziert. Dadurch ist die Strategie kostengünstiger als der einfache Kauf einer Call-Option.

Optionen kaufen – Wann ist es sinnvoll?

In welchen Situationen kann jedoch der Kauf von Optionen sinnvoll sein?

Optionen zu kaufen, kann immer dann sinnvoll sein, wenn der Optionshändler ein bestimmtes Ereignis für wahrscheinlich hält. Verfügt der Händler über Informationen, dass beispielsweise der Kurs eine Aktie mit hoher Wahrscheinlichkeit steigen wird, kann sich der Kauf einer Call-Option lohnen. Annahmen bezüglich der Zukunft unterliegen dabei immer der Unsicherheit.

Im Wesentlichen können Optionshändler zwei Strategien mit dem Kauf von Optionen verfolgen:

- Spekulation

- Absicherung (Hedging)

Optionen kaufen aus Spekulationsgründen

Geht ein Optionshändler von steigenden oder sinkenden Kursen eines Basiswertes aus, kann er mit dem Kauf von Optionen einen Gewinn erzielen. Der Kauf einer Call-Option kann bei der Erwartung steigender Kurse sinnvoll sein. Erwartet der Händler dagegen fallende Kurse, würde sich eine Put-Option positiv entwickeln.

Dabei kann der Händler vom sogenannten Leverage-Effekt profitieren, weil er weniger Kapital einsetzen muss, als wenn er den Basiswert selbst handeln würde. Ein Aktienoptionskontrakt verbrieft beispielsweise 100 Aktien. Die zu zahlende Prämie liegt jedoch unterhalb des Wertes der 100 Aktien. Somit kann der Händler von der Kursentwicklung des Basiswertes profitieren und muss nur einen geringen Eigenkapitaleinsatz leisten.

Optionen kaufen zur Absicherung

Der Kauf von Optionen kann dazu dienen, bestehende Wertpapierpositionen abzusichern. Sowohl Long- als auch Short-Positionen können durch den Kauf von Optionen beispielsweise vor Verlusten geschützt werden. Dieser Vorgang wird auch als Hedging bezeichnet.

In der Praxis hat der Optionskäufer darauf zu achten, dass er auch tatsächlich seine Positionsgröße absichert, also weder über- noch unterversichert ist. Pro Aktienoptionskontrakt lässt sich beispielsweise eine Position von je 100 Aktien hedgen. Besitzer der Aktien können sich mit dem Kauf einer Put-Option gegen fallende Kurse schützen. Inhaber einer Leerverkaufsposition können dagegen eine Call-Option verwenden.

Entwickeln sich die Kurse negativ für den Inhaber der Position, werden die daraus entstehenden Verluste durch den Gewinn der Option aufgefangen. Je länger die Dauer des Hedgings ausfällt, desto höher ist tendenziell die zu zahlende Optionsprämie (siehe extrinsischer Wert bei Optionen).

Vorteile beim Kauf von Optionen

Einer der Vorteile beim Kauf von Optionen besteht in dem begrenzten Verlustpotenzial. Stillhalter tragen im Vergleich zu Käufern einer Option ein hohes und zum Teil unlimitiertes Verlustrisiko. Käufer von Optionen können dagegen ausschließlich ihre gezahlte Prämie verlieren, wenn die Option wertlos verfällt. Gleichzeitig ist der mögliche Ertrag theoretisch unbegrenzt.

Nachteile beim Kauf von Optionen

Entgegen den möglichen Vorteilen bei Optionskauf ist der Inhaber einer Option darauf angewiesen, dass sich der Basiswert während der Laufzeit in eine bestimmte Richtung bewegt. Andernfalls ist die gezahlte Optionsprämie verloren. Neben diesem Umstand gibt es weitere Faktoren, die gegen den Kauf von Optionen sprechen können.

Abhängigkeit vom Zeitwertverlust

Der Wert einer Option besteht aus dem inneren Wert und dem Zeitwert. Einen inneren Wert hat eine Option immer dann, wenn sie sich im Geld befindet und der Kurs des Basiswertes den Strike über- oder unterschritten hat. Der innere Wert ist folglich abhängig vom Kurs des Basiswertes.

Im Vergleich dazu hat der Kurs des Basiswertes keinen Einfluss auf den Zeitwert. Dieser nimmt kontinuierlich ab. Je geringer die Restlaufzeit einer Option, desto geringer fällt deren Zeitwert aus.

Befindet sich die Option nicht im Geld, verringert dieser Zeitwertverlust den Preis der gesamten Optionsposition. Diese Entwicklung schadet dem Käufer, da er die Option nur ausüben kann, wenn sie sich im Geld befindet. Je näher die Option dem Verfallstag kommt, desto schneller verfällt der Zeitwert.

Geringere Erfolgswahrscheinlichkeit

Der Verkäufer einer Option besitzt den Vorteil, dass zwei von drei Kursverläufen des Basiswertes seine Position positiv beeinflussen. Bleibt der Kurs konstant, sorgt dies für einen sinkenden Zeitwert und der Verkäufer profitiert von dieser Entwicklung. Entwickelt sich die Option „weiter aus dem Geld“, profitiert ebenfalls der Verkäufer. Der Käufer einer Option ist folglich darauf angewiesen, dass die Option zum Verfallstag im Geld liegt.

Welche Rolle spielen die Optionsgriechen beim Optionskauf?

Als Optionsgriechen werden verschiedene Sensitivitätskennzahlen mit Bezug zu Optionen verstanden. Auch für den Kauf von Optionen spielen diese Kennzahlen eine Rolle.

Delta

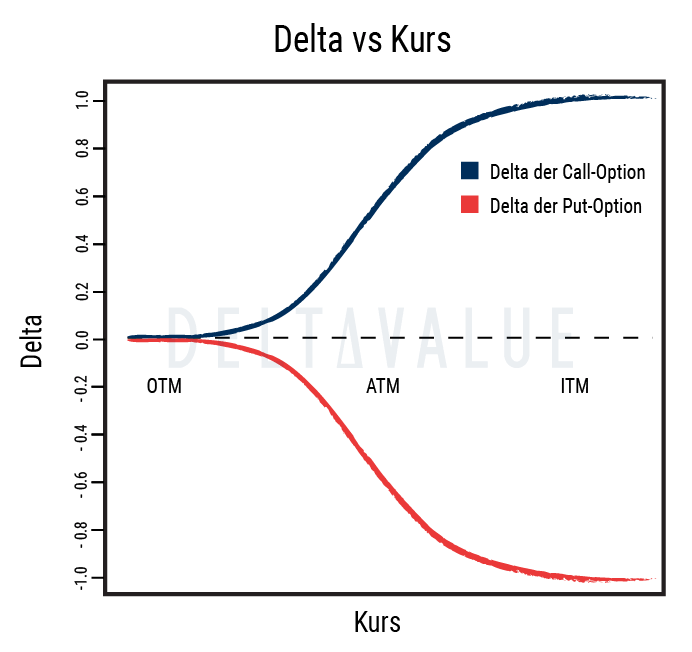

Das Delta einer Option gibt an, wie stark sich der Wert einer Option verändert, wenn der Basiswert um eine Währungseinheit (z. B. EUR oder USD) steigt beziehungsweise fällt. Ein Delta von 0,7 für eine Call-Aktienoption würde beispielsweise bedeuten, dass der Wert der Option um 0,7 Euro steigt, wenn der Kurs der Aktie um 1 Euro steigt.

Für den Kauf einer Option kann aufgrund des Deltas die Erfolgswahrscheinlichkeit für den Käufer eingegrenzt werden. Ein hohes Delta besitzen Optionen im Geld oder am Geld (at the money). Diese befinden sich zum Verfallstag mit höherer Wahrscheinlichkeit im Geld als eine Option, die der Händler deutlich aus dem Geld gekauft hat.

Vega

Eine zusätzliche Rolle beim Kauf von Optionen spielt das Vega. Diese Kennzahl gibt an, wie sich der Preis einer Option verändert, wenn sich die Volatilität des Basiswertes verändert. Eine sinkende Volatilität sorgt beispielsweise für tendenziell sinkende Optionspreise. Daher profitieren Optionskäufer von einer steigenden Volatilität.

Wichtig kann es daher sein, dass die Volatilität zum Kaufzeitpunkt nicht bereits ein sehr hohes Niveau erreicht hat. Dann verliert die Option möglicherweise durch die Wirkung des Vegas bei sinkender Volatilität an Wert, obwohl sich der Kurs positiv für den Optionskäufer entwickelt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.