Extrinsischer Wert (Option) – Erklärung & Beispiel

Der extrinsische Wert (englisch: „extrinsic value“) ist der Wert einer Option, der über ihren eigentlichen, „inneren“ Wert hinausgeht. Dieser externe Wert umfasst alle Faktoren, die den Optionspreis beeinflussen, aber nicht durch den inneren Wert abgedeckt sind, wie z.B. Zeit oder Volatilität.

🔴 Live-Webinar am 14.04.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Extrinsischer Wert einer Option – Definition

Der extrinsische Wert einer Option ist die Differenz zwischen ihrem Preis (Prämie) und ihrem inneren Wert. Im Gegensatz dazu stellt der intrinsische oder innere Wert den tatsächlichen Vorteil dar, den ein Anleger bei Ausübung der Option erzielen würde (sofern ein solcher Vorteil besteht).

Berechnung

Um den inneren Wert einer Call-Option zu berechnen, muss vom aktuellen Kurs des Basiswerts der Ausübungspreis (Strike) abgezogen werden. Bei einer Put-Option wird der Ausübungspreis zum Kurs des Basiswerts addiert. Anschließend ist der innere Wert vom aktuellen Kurs des Basiswerts abzuziehen, um den extrinsischen Wert zu erhalten.

Die Formel lautet jeweils

- Extrinsischer Wert (Call) = Optionsprämie – (Kurs des Basiswerts – Strike)

- Extrinsischer Wert (Put) = Optionsprämie – (Strike – Kurs des Basiswerts)

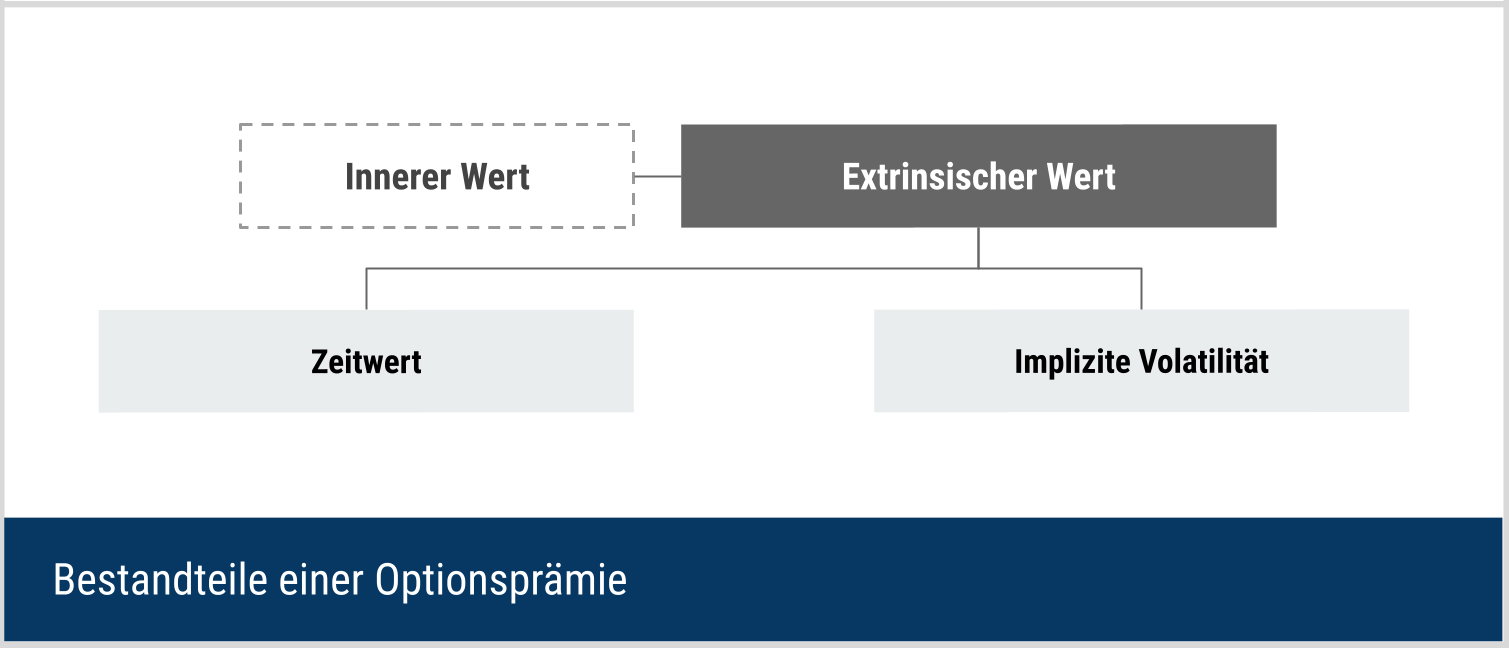

Extrinsischer Wert als Bestandteil der Optionsprämie

Extrinsischer und intrinsischer (innerer) Wert sind wesentliche Bestandteile einer Optionsprämie oder eines Optionspreises.

Der innere Wert ist die Differenz zwischen dem Kurs des Basiswerts und dem Ausübungspreis der Option, wenn die Option im Geld (engl.: In the Money) ist. Optionen, die am Geld (At the Money) oder aus dem Geld (Out of the Money) gehandelt werden, haben keinen inneren Wert, aber je nach Restlaufzeit einen „äußeren“ Wert.

Daraus lassen sich zwei Prinzipien ableiten:

- Ist eine Call-Option werthaltig und notiert der Kurs des Basiswerts auf oder unter dem Ausübungspreis, besteht die Optionsprämie ausschließlich aus dem externen Wert.

- Ist umgekehrt eine Put-Option werthaltig und liegt der Kurs des Basiswerts auf oder über dem Ausübungspreis, besteht die Optionsprämie ebenfalls nur aus dem äußeren Wert.

Einflussfaktoren des extrinsischen Optionswertes

Der extrinsische Wert einer Option wird von zwei Faktoren maßgeblich beeinflusst:

- Der Restlaufzeit der Option bis zur Fälligkeit (Zeitwert)

- Der impliziten Volatilität des Basiswertes

Der Zeitwert einer Option

Der extrinsische Wert wird auch als Zeitwert bezeichnet, da die Restlaufzeit der Option einer der wichtigsten Einflussfaktoren für die Optionsprämie ist. Unter normalen Umständen verliert ein Optionskontrakt gegen Ende seiner Laufzeit an Wert, da der Zeitraum, in dem sich der Basiswert positiv entwickeln kann, immer kürzer wird.

Beispielsweise hat eine Option, die einen Monat vor dem Verfall aus dem Geld ist, einen höheren äußeren Wert als eine Option, die eine Woche vor dem Verfall aus dem Geld ist.

Die implizite Volatilität

Ein weiterer Faktor, der den extrinsischen Wert beeinflusst, ist die implizite Volatilität. Die implizite Volatilität misst den Betrag, um den sich ein Basiswert innerhalb eines bestimmten Zeitraums bewegen kann. Steigt die implizite Volatilität, erhöht sich auch der externe Wert.

Kauft ein Anleger beispielsweise eine Call-Option mit einer impliziten Volatilität von 20 % und steigt die implizite Volatilität am nächsten Tag auf 30 %, so steigt der Preis der Option aufgrund des höheren extrinsischen Werts.

Extrinsischer Wert einer Option – Beispiel

Angenommen, die Aktie der ABC AG wird zu 150 EUR gehandelt und ein Händler kauft eine Verkaufsoption (Put-Option) mit einem Strike von 145 EUR für 3 EUR. Die Option hat eine Laufzeit von drei Monaten.

Zum Zeitpunkt des Kaufs hat diese Option keinen inneren Wert, da der Aktienkurs über dem Ausübungspreis der Verkaufsoption liegt. Unter der Annahme, dass die implizite Volatilität und der Aktienkurs gleich bleiben, nähert sich die Optionsprämie gegen Ende der Laufzeit 0 EUR.

Fällt der Aktienkurs unter den Ausübungspreis der Put-Option von 145 EUR, hat die Option einen inneren Wert. Fällt die Aktie beispielsweise auf 140 EUR, so hat die Option einen intrinsischen Wert von 5 EUR. Wenn bis zum Verfall der Option noch Zeit ist, kann diese Option für 5,50 EUR, 6,50 EUR oder mehr gehandelt werden, da sie auch einen extrinsischen Wert hat.

Der innere Wert ist nicht gleich dem Gewinn. Wenn die Aktie auf 140 EUR fällt und die Option ausläuft, ist die Option aufgrund ihres inneren Werts 5 EUR wert. Der Händler hat 3 EUR für die Option bezahlt, der Gewinn beträgt also 2 EUR pro Aktie, nicht 5 EUR.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 14.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 14.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.