Short Selling (Leerverkäufe) – Definition & Erklärung

Short Selling (deutsch: „Leerverkauf“ oder „Blankoverkauf“) ist eine Anlagestrategie, bei der Investoren auf fallende Wertpapierkurse setzen. Dabei verkauft der Anleger ein Wertpapier, das er derzeit nicht besitzt, mit dem Ziel, es später zu einem niedrigeren Kurs zurückzukaufen. Obwohl Short Selling nicht auf den Finanzmarkt beschränkt sind, befasst sich dieser Artikel ausschließlich mit Leerverkäufen von Aktien und anderen Finanzinstrumenten.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Short Selling – Definition

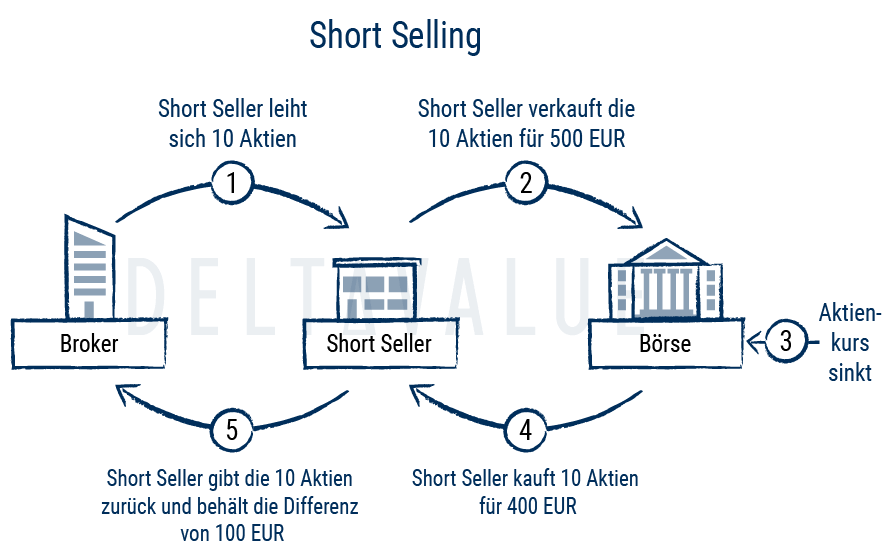

Als Short Selling wird ein bestimmter Handelsstil verstanden, der von fallenden Kursen profitiert. In der Regel verkauft der Händler geliehene Wertpapiere an der Börse zum aktuellen Kurs. Zu einem späteren Zeitpunkt kauft er sie zu einem idealerweise niedrigeren Kurs wieder zurück, ein Prozess, der auch als Short Covering bekannt ist. Die Differenz ist sein Gewinn. Anschließend gibt er die Wertpapiere an den Verleiher wieder.

Der Vermögenswert kann eine Aktie, ein ETF, ein Rohstoff oder eine Währung sein. Als Verleiher treten regelmäßig unter anderem Banken oder Broker auf. Liegt der Kurs des Basiswertes am Erfüllungstag unter dem Kurs am Eröffnungstag, kann der Händler einen Gewinn erzielen. Der Verleiher der Wertpapiere hingegen wird in der Regel mit einem festen Zins über die Laufzeit der Wertpapierleihe vergütet.

Wie funktioniert Short Selling?

Margin Konto

Damit ein Händler eine initiale Short-Position eröffnen kann, benötigt er gegebenenfalls ein Marginkonto. Beim Handel auf Margin im Rahmen eines sogenannten „Regulation T“ (Reg T) Kontos muss der Shortseller bzw. Leerverkäufer eine Initial Margin von 150 % hinterlegen. Hierbei zu beachten ist, dass bereits 100 % der Anforderungen durch den Short Sale abgedeckt sind, der ja einen Kapitalzufluss zur Folge hat. Die weiteren 50 % müssen sodann durch Eigenkapital hinterlegt werden.

Wertpapierleihe

Eine weitere Voraussetzung für Leerverkäufe ist die Wertpapierleihe. Damit sich ein Shortseller oder Leerverkäufer eine Aktie leihen kann, um sie dann leer zu verkaufen, braucht es zunächst Verleiher. Diese müssen im Besitz des Wertpapiers sein. Häufig treten Investmentfonds und insbesondere ETFs (Exchange Traded Funds) als Verleiher von Wertpapieren auf, da sie diese ohnehin langfristig halten müssen und somit Wertpapierleihe betreiben. Durch die Leihgebühr soll die Rendite des Fonds erhöht werden.

Der Verleiher von Wertpapieren verlangt für gewöhnlich nicht nur eine Gebühr, sondern auch eine Sicherheit. Häufig wird diese Sicherheit in Form von Staatsanleihen hinterlegt. Sie dient der Absicherung, falls der Entleiher der Wertpapiere diese nicht rechtzeitig zurückgibt oder zahlungsunfähig wird. Die Sicherheiten sind meistens höher als der Wert der verliehenen Wertpapiere, damit der Verleiher ein Sicherheitspolster aufbauen kann.

Gedeckte und ungedeckte Positionen

Der gedeckte und der ungedeckte Leerverkauf sind zwei Varianten des Short Selling, die sich durch die Art der Absicherung des Verkaufs unterscheiden.

- Bei einem gedeckten Leerverkauf leiht sich der Anleger das Wertpapier, das er verkaufen möchte, bevor er es verkauft. Damit ist sichergestellt, dass er das Wertpapier zum Zeitpunkt der Schließung der Leerverkaufsposition auch tatsächlich liefern kann.

- Im Gegensatz dazu erfolgt ein ungedeckter Leerverkauf, ohne dass sich der Verkäufer das Wertpapier im Voraus leiht. Dies birgt das Risiko, dass der Verkäufer das Wertpapier zu einem späteren Zeitpunkt nicht zu einem akzeptablen Preis beschaffen kann, was zu Lieferproblemen führen kann.

Short Selling – Gründe

Spekulation auf fallende Kurse

Durch das Short Selling kann ein Händler Gewinne aufgrund fallender Kurse erwirtschaften. Dafür benötigt er ein Wertpapier, das als Basiswert dient und das leerverkauft werden kann. Zudem sollte auch einem Leerverkauf die Analyse des Basiswertes vorangegangen sein. Nur dann kann der Händler sich eine fundierte Meinung bezüglich der Kursentwicklung bilden. Daraus ergeben sich die folgenden Voraussetzungen für die Spekulation mit Short-Positionen.

- Der Händler geht von sinkenden Kursen aus.

- Der Händler besitzt den Basiswert nicht bereits.

Die Spekulation auf sinkende Kurse mit dem Short Selling wird hauptsächlich kurzfristig angewendet. Andernfalls können die Gebühren für die Wertpapierleihe die Rendite spürbar belasten. Die spekulative Grundvoraussetzung ist jedoch, dass sich der Basiswert so entwickelt wie prognostiziert.

Absicherung (Hedging) mit Short-Positionen

Die Verwendung von Short-Positionen als Absicherungsstrategie erfüllt den Zweck, bestehende Positionen gegen unerwünschte Marktentwicklungen teilweise oder vollständig abzusichern bzw. zu „hedgen“.

Beispielsweise hält ein Anleger 100 Aktien eines Unternehmens. Er nimmt also derzeit eine Long-Position ein. Kurz vor der Veröffentlichung der Quartalszahlen ist sich der Aktionär unsicher, ob die Kurse weiterhin steigen werden. Er rechnet mit großen Kursausschlägen und möchte sich gegen den für ihn negativen Fall, also fallende Kurse, absichern. Zur Absicherung kann er eine Short-Position eröffnen.

Sofern die Long-Position delta-neutral durch eine Short-Position abgesichert ist, ist diese vollständig abgesichert. Steigt der Kurs des Basiswertes, gewinnen die Aktien zwar an Wert, aber die Short-Position erwirtschaftet einen Verlust. Sinkt der Kurs des Basiswertes, erwirtschaftet die Short-Position jedoch einen Gewinn und gleicht den Verlust der Long-Position aus.

Durch die Transaktionskosten und die Gebühr für die Wertpapierleihe fallen in jedem Fall Kosten an. Sie sind vergleichbar mit einer Versicherungsprämie.

Vor- und Nachteile

Das Short Selling kann Händlern sowohl Chancen bieten als auch Risiken bergen. Daher kann keine pauschale Aussage darüber getroffen werden, ob es sich um eine gute oder schlechte Strategie handelt. Dennoch gibt es spezifische Vor- und Nachteile des Short Sellings.

Short Selling – Vorteile

Zu den Vorteilen des Short Sellings gehört die Chance auf Gewinne, während die Kurse des Basiswertes sinken. Die Handlungsmöglichkeiten eines Anlegers werden dadurch erweitert. Dabei spielt es keine Rolle, ob die konkrete Strategie Spekulationsgewinne realisieren soll oder als Absicherung konzipiert ist.

Weiterhin ist das benötigte Kapital, verglichen mit dem Handel des Basiswertes selbst, gering. Ein Händler kann somit auch auf Basiswerte zurückgreifen, die ohne Derivate oder das Short Selling nicht handelbar gewesen wären.

Gewinne möglich auch bei fallenden Märkten

Geringer Kapitaleinsatz

Ggfls. Hebelwirkung

Absicherung von anderen Positionen

Short Selling – Nachteile

Der wesentliche Nachteil von Short-Positionen ist der potenzielle Verlust. Während eine Long-Position maximal auf einen Wert von null sinken kann, ist das maximale Verlustrisiko beim Short Selling theoretisch unbegrenzt, da der Kurs des Basiswertes theoretisch unbegrenzt steigen kann.

Neben den möglichen Verlusten benötigt ein Händler ein Marginkonto für das Short Selling. Damit einhergehen Gebühren und Zinsen, die der Broker verlangt.

Unbegrenztes Risiko

Marginkonto notwendig

Zinsen & Gebühren

Risiken

Neben den allgemeinen Chancen und Risiken im Handel mit Wertpapieren gibt es speziell beim Short Selling Risiken, die ein Händler kennen und berücksichtigen sollte. Diese Risiken treten nicht bei jedem Basiswert und in jeder Marktsituation auf, können aber akut werden. Daher ist ein funktionierendes Risikomanagement bei Short-Positionen besonders wichtig.

Geliehenes Geld

Beim Short Selling über ein Marginkonto setzt der Händler geliehenes Geld ein. Lediglich ein bestimmter Prozentsatz des Positionswertes muss als Maintenance Margin vorgehalten werden. Das spezifische Risiko besteht darin, diese Margin voll auszuschöpfen. Denn entwickelt sich der Basiswert für den Leerverkäufer ungünstig, muss er sofort Kapital nachschießen. Andernfalls wird seine Position vom Broker durch einen Zwangsrückkauf geschlossen. Dieses Vorgehen wird auch als „Margin Call“ bezeichnet. Trader sollten daher ihre Margin nicht voll ausschöpfen und einen Sicherheitspuffer einplanen.

Falsches Timing

Leerverkäufer sind darauf angewiesen, dass ihre Grundannahme – der Kursverlust des Wertpapiers – während der Laufzeit der Position eintritt. Andernfalls realisieren sie einen Verlust. Selbst wenn eine Aktie nach eingehender Analyse überbewertet erscheint, ist dies keine Garantie für einen sofortigen Kursrückgang. In der Praxis kann der Abbau einer Überbewertung – wenn überhaupt – mehrere Monate oder Jahre dauern. Während dieser Zeit werden Short-Positionen z.B. durch Gebühren und Zinsen negativ beeinflusst.

Short Squeeze

Wird eine erhöhte Anzahl eines Basiswertes leerverkauft, steigt das Risiko von einem Short Squeeze. Ein Short Squeeze kann eintreten, wenn der Kurs eines Basiswertes, der überdurchschnittlich stark leerverkauft wurde, weiter ansteigt.

Mit zunehmendem Kursanstieg sind Shortseller zunehmend dazu gezwungen, die Position zu schließen – also den Basiswert zurückzukaufen, um ihren Verlust zu begrenzen. Durch diese Käufe können die Kurse jedoch zusätzlich angetrieben werden, da die Nachfrage steigt. Dies wiederum wird weitere Shortseller dazu zwingen, ihre Positionen zu schließen. Diese Schleife kann den Kurs des Basiswertes erheblich ansteigen lassen und einen starken Verlust für verbleibende Short-Positionen bedeuten.

Beispiel für ein Short Squeeze

Ein Beispiel dafür ist die Aktie der Volkswagen AG. Bei dem Übernahmeversuch durch Porsche im Jahr 2008 stieg die Nachfrage nach Volkswagen Aktien stark an. 74,1 % der VW-Anteile hielt zum damaligen Zeitpunkt die Porsche AG, weitere 20 % der Anteile entfielen auf das Land Niedersachsen.

Nur rund 5 % der Anteile waren also frei handelbar, was einen enormen Nachfragedruck auf die restlichen Anteile auslöste. Shortseller mussten vielfach ihre Positionen zu enorm ungünstigen Marktpreisen schließen und der Kurs der Aktie erreichte vorübergehend 1.000 Euro.

Volkswagen war in diesem Moment, gemessen an der Marktkapitalisierung, das weltweit wertvollste Unternehmen. Eine Short-Position auf Volkswagen hätte in dieser Situation zu hohen Verlusten führen können.

Regulatorische Risiken

Aufsichtsbehörden, wie die BaFin in Deutschland, verfügen über die Berechtigung, Leerverkäufe auf spezielle Basiswerte zu untersagen. Beispielsweise machte die BaFin weniger als ein Jahr vor der Insolvenz der Wirecard AG von diesem Recht Gebrauch. Sie untersagte für zwei Monate Leerverkäufe der Wirecard Aktie.

In der Folge erholte sich deren Kurs. Dieser Kursanstieg stellte ein Risiko für bereits short positionierte Anleger dar. Solche Kurserholungen können zudem das zusätzliche Risiko eines Short Squeeze bergen, wenn sich aus dem Kursanstieg die bereits dargestellte „Rally“ entwickelt.

In der Vergangenheit hat das Verbot von Leerverkäufen auch teilweise gesamte Branchen betroffen. Beispielsweise untersagte die BaFin während der Finanzkrise 2008 Leerverkäufe auf Bankaktien.

Handeln gegen den Trend

Langfristig hat sich der Aktienmarkt über lange Zeiträume positiv entwickelt. Zudem sorgen Inflation und allgemeine technische Verbesserungen bei verschiedenen Aktien für moderat steigende oder konstante Kurse. Auf lange Sicht sind Leerverkäufer daher oft gegen den Markttrend. Daher ist es für einen Shortseller wichtig, stichhaltige Indikatoren für sinkende Kurse zu erkennen.

Kosten & Gebühren

Ein Privatanleger leiht sich die Aktien beim Short Selling für gewöhnlich von seinem Broker. Dieser verlangt Gebühren für diese Transaktion. Im Wesentlichen können Kosten für Zinsen, die Wertpapierleihe und Dividenden unterschieden werden.

Zinsen

Zinsen für das Fremdkapital beim Leerverkauf der Aktien fallen so lange an, wie die Short-Position geöffnet ist. Je länger dieser Zeitraum ist, desto höher fallen die Zinsen aus. Da das Short Selling häufig nur mit einem Marginkonto möglich ist, lassen sich diese Kosten in der Regel nicht vermeiden.

Transaktionskosten

Die Kosten für die Wertpapierleihe können beispielsweise von der Liquidität des Basiswertes oder dem Interesse von Shortsellern beeinflusst werden. Wertpapiere, für die kurzfristig eine hohe Nachfrage existiert, können mit hohen Aufschlägen verliehen werden.

Ein solcher Aufschlag kann während der Leihdauer schwanken, weshalb die endgültigen Leihgebühren erst bekannt sind, wenn das Wertpapier an den Verleiher zurückgegeben wurde. Abhängig von den Rahmenbedingungen kann ein möglicher Gewinn von den Gebühren der Wertpapierleihe in einigen Fällen sogar egalisiert werden.

Andere Kosten

Abschließend sind Kosten für Dividenden zu bedenken. Der Shortseller ist verantwortlich dafür, Dividendenzahlungen an den Verleiher zu tätigen, wenn die entliehene Aktie in diesem Zeitraum Dividenden ausschüttet. Zudem können Zahlungsverpflichtungen aus Aktiensplits, Spin-Offs und ähnlichen Ereignissen resultieren.

Kennzahlen im Zusammenhang mit Short-Selling

In Kombination mit dem Short Selling existieren Kennzahlen und Analysen, die sich speziell auf den Basiswert von Short-Positionen beziehen. Zwei mögliche Kennzahlen sind die Short Interest Ratio und die Short Interest to Volume Ratio. Diese beiden Kennzahlen können Investoren einen Eindruck vermitteln, ob die Erwartung gegenüber einer Aktie überwiegend positiv oder negativ ausfällt.

- Die Short Interest Ratio misst die Quote an leerverkauften Aktien im Vergleich zu allen Aktien, die sich derzeit im Handel befinden. Eine Short Interest Ratio von 10 % bedeutet beispielsweise, dass 10 % der Free Float handelbaren Aktien leerverkauft wurden. Eine hohe Quote kann bedeuten, dass diverse Investoren von zukünftig fallenden Kursen ausgehen oder die Aktie für überbewertet halten.

- Die Short Interest to Volume Ratio stellt zusätzlich die Zahl der leerverkauften Aktien mit dem Handelsvolumen ins Verhältnis. Je höher diese Kennzahl ausfällt, desto eher kann sie als Negativindikator aufgefasst werden. Die Short Interest Ratio wird bei diesem Konzept abgewandelt, da Aktien mit hohem Handelsvolumen bei gleicher Kennzahlausprägung mehr Short-Positionen akzeptieren können, ohne dass die Kennzahl signifikant steigt.

Short Selling – Rahmenbedingungen

Das richtige Timing kann besonders im Short Selling entscheidend für einen möglichen Gewinn sein. Dieser Umstand liegt auch darin begründet, dass Kurskorrekturen bei Aktien häufig schnell und explosiv ablaufen, während Kursanstiege vergleichsweise langsam realisiert werden.

Eine zu spät eröffnete Short-Position kann daher für den Händler Opportunitätskosten verursachen. Eröffnet der Händler eine Short-Position dagegen zu früh, können erhöhte Kosten für die „Wartezeit“ die Folge sein. Auch das Risiko für Kurssteigerungen erhöht sich mit jedem Tag, den die Position besteht.

Grundsätzlich können sich lohnenswerte Möglichkeiten für das Short Selling ergeben, wenn eine der folgenden Situationen eintritt.

Bärenmarkt

Während eines Bärenmarktes zeichnet sich häufig ein Abwärtstrend am Aktienmarkt ab. Ein Bärenmarkt, auch bekannt als „Baisse“, zeichnet sich durch anhaltend sinkende Kurse während eines bestimmten Zeitraumes ab. Shortseller können folglich eine höhere Chance auf Gewinne haben als in Phasen steigender Kurse, sogenannten Bullenmärkten. Von marktbreiten und starken Kurseinbrüchen profitieren Shortseller dabei besonders.

Erhöhtes Bewertungsniveau

Aufgrund sogenannter Megatrends gibt es immer wieder Märkte, die besonders stark im Fokus der Öffentlichkeit stehen. Die Hoffnungen in diese Märkte sind groß und die wirtschaftlichen Aussichten werden optimistisch eingeschätzt. Setzt sich diese Entwicklung über einen längeren Zeitraum fort, können auch die Erwartungen an die Unternehmen der Branche weiter ansteigen.

Mit dem englischen Begriff „priced to perfection“ wird treffend beschrieben, dass der Aktienpreis und somit die Marktbewertung in diesem Moment nur durch eine perfekt erwartungsgemäße Geschäftsentwicklung getragen wird. Nur leichte Abweichungen von den Erwartungen können zu „Enttäuschungen“ bei den Investoren und deutlichen Kursverlusten führen.

Erfahrene Shortseller nehmen bei einer solchen Entwicklung nicht zwingend direkt eine Short-Position ein. Einige Händler profitieren stattdessen von den steigenden Kursen, um rechtzeitig auf fallende Kurse zu setzen.

Verschlechterung von Kennzahlen

Möglichkeiten zum Short Selling können sich einem Händler auch dann bieten, wenn sich die Kennzahlen eines Unternehmens spürbar verschlechtern. Die Gründe für solche Entwicklungen können vielfältig sein. Steigende Kosten, hohe Konkurrenz oder fehlende Nachfrage sind einige der möglichen Faktoren.

Sofern die Kurse der jeweiligen Aktie zuvor stark gestiegen sind, können entsprechend negative Unternehmensentwicklungen zu verhältnismäßig starken Kursrückgängen führen. Shortseller können ein Unternehmen auch über mehrere Berichtsperioden beobachten und bei konstant negativer Firmenentwicklung eine Position eröffnen.

Beispiel: Der Nahrungsmittelkonzern Kraft-Heinz hat mit Absatzproblemen und einem schlechten Image seiner Produkte zu kämpfen. Kraft-Heinz konnte das junge und gesunde Image von Konkurrenten selbst nicht aufbauen. Die Produkte sind daher weniger gefragt. Trotz diverser Konzepte des Managements haben die Maßnahmen bis ins Jahr 2020 keine Wirkung gezeigt. Unter anderem aufgrund dieser Gesamtsituation sinken seit Anfang 2017 kontinuierlich die Aktienkurse. Zeitweise Aufwärtsbewegungen waren während eines Zeitraumes von drei Jahren nicht von Dauer. Rückblickend haben sich hier diverse Chancen für Shortseller ergeben.

Short Selling in der Kritik

Im öffentlichen Diskurs besteht gegenüber dem Short Selling immer wieder eine negative Meinung. Die Praxis des Short Sellings wird kritisiert, da sie aus dem Verlust anderer Profit schlage.

Tatsächlich sind Leerverkäufe jedoch genauso Teil des Kapitalmarktes wie Aktienkäufe selbst. Sie stellen eine ausreichende Liquidität sicher, da auch die Wertpapierleihe und der (Leer-)Verkauf für Angebot und Nachfrage sorgen. Vielmehr können Shortseller ein realistisches Bewertungsniveau von Wertpapieren fördern. Sobald eine Aktie etwa deutlich überbewertet ist, können auch die Leerverkäufe auf diesen Titel zunehmen. Dies kann die Preise wieder auf ein angemessenes Niveau senken und mindert das Risiko einer Blasenbildung.

Exkurs: Auslöser für die Finanzkrise 2008 waren unter anderem die sogenannten Asset-Backed Securities. Diese hypothekenbesicherten Wertpapiere konnten aufgrund ihrer Konstruktion kaum geshortet werden. Darin kann ein möglicher Faktor gesehen werden, warum die Preise für diese Sicherheiten ein entsprechend hohes Bewertungsniveau erreichten.

Short-Positionen können, genauso wie Long-Positionen, etwas über die Einstellung gegenüber einer Aktie am Markt aussagen. Überwiegen beispielsweise die Long-Positionen, kann daraus eine positive Marktmeinung abgeleitet werden. Bei einer steigenden Anzahl an Short-Positionen können Investoren schlussfolgern, dass sich die Marktmeinung eintrübt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.