Fed-Zinsentscheid – Termine und Bedeutung

Der Fed-Zinsentscheid umschreibt die Entscheidung über die Leitzinssätze der US-amerikanischen Zentralbank Federal Reserve System (Fed), die die Geldpolitik im größten Wirtschafts- und Währungsraum der Welt durchführt.

Eine Leitzinsentscheidung wird in der Wirtschaft, Politik und auch auf den Finanzmärkten mit Spannung erwartet, da sie eine Reihe von wirtschaftlichen Variablen (z. B. kurzfristige Zinssätze, Wechselkurse, Aktienkurse, Beschäftigung und Güterpreise) beeinflussen kann. Die nächste Zinsentscheidung der Fed ist für den 28. Januar 2026 geplant.

🔴 Live-Webinar am 22.12.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist eine Fed-Sitzung?

Eine Fed-Sitzung (FOMC Meeting) ist ein regelmäßiges Treffen des Federal Open Market Committee (FOMC), eines wichtigen Beschlussorgans, das über die Geldpolitik der USA entscheidet. Nach zweitägigen Beratungen, die etwa alle sechs Wochen stattfinden, beschließt das FOMC einen Zielsatz für die Federal Funds Rate, den Leitzins der Fed.

Fed-Zinsentscheid Termine 2026

Der Fed-Zinsentscheid wird jeweils an einem Mittwoch um 20:00 Uhr MEZ (14:00 Uhr Eastern Time) in einem geldpolitischen Statement veröffentlicht. Unmittelbar danach, um 20:30 Uhr MEZ (14:30 Uhr Eastern Time), gibt der Fed-Präsident und Vorsitzende des FOMC eine Pressekonferenz, um die Inhalte der Sitzung zu erläutern.

| Fed-Zinsentscheid – Termine 2026 | |

| Datum | Uhrzeit (MEZ) |

|---|---|

| 28. Januar 2026 | 20:00 Uhr |

| 18. März 2026 * | 19:00 Uhr |

| 29. April 2026 | 20:00 Uhr |

| 17. Juni 2026 | 20:00 Uhr |

| 29. Juli 2026 | 20:00 Uhr |

| 16. September 2026 | 20:00 Uhr |

| 28. Oktober 2026 * | 19:00 Uhr |

| 09. Dezember 2026 | 20:00 Uhr |

* Aufgrund unterschiedlicher Umstellung auf Sommer-/Winterzeit findet der Termin eine Stunde früher statt (deutsche Zeit).

Fed-Sitzung am 10. Dezember 2025

Die Märkte erwarten mit einer hohen Wahrscheinlichkeit eine Zinssenkung auf 3,50%-3,75% und damit einen Zinsschritt (25 Basispunkte). Derzeit liegt der Leitzins bei 3,75–4,00 %.

Die Markterwartungen entsprechen hierbei Wahrscheinlichkeiten für Zinsänderungen auf Basis der Preise von Fed Funds Futures-Kontrakten, die die Markterwartungen für den durchschnittlichen Effective Federal Funds Rate (EFFR) widerspiegeln.

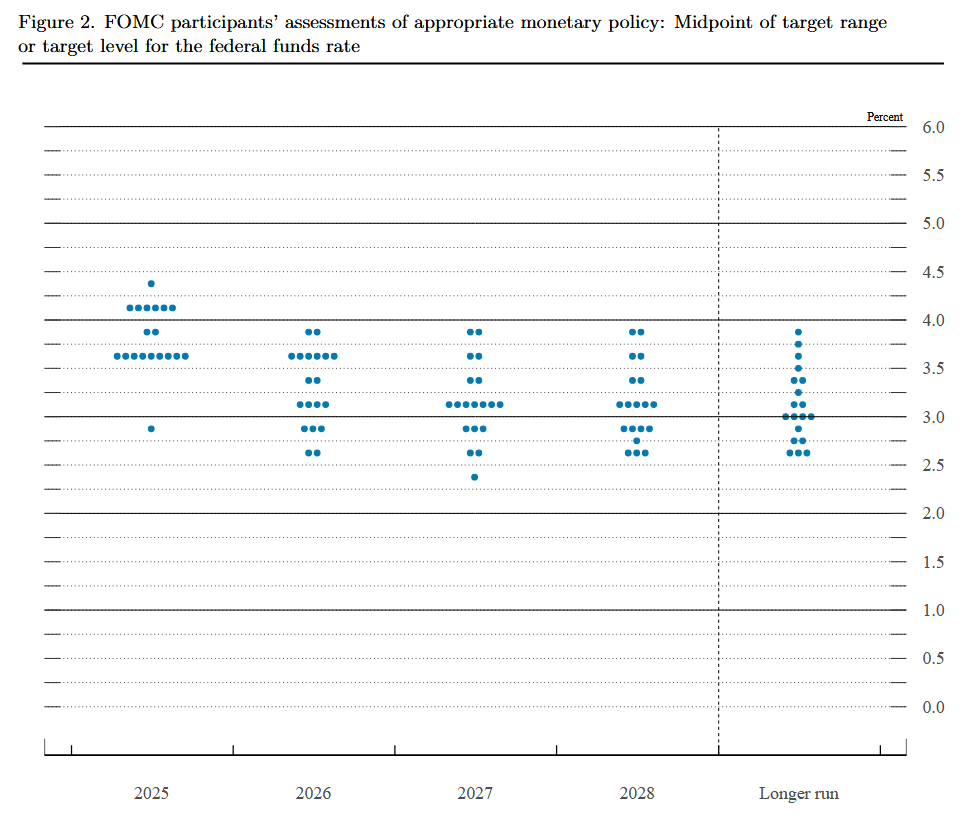

Die Fed-Sitzung bringt außerdem die vierteljährlichen Wirtschafts- und Zinsprojektionen (Summary of Economic Projections, SEP). Ein wichtiger Einflussfaktor auf die Märkte könnte zudem das Dot-Plot-Update sein: Wie viele Zinsschritte die Fed für 2026-2028 andeutet, welche langfristige stabile Zinsrate angenommen wird – und wie überzeugt die Mitglieder hierbei untereinander sind.

Was ist der Dot-Plot?

Der Dot-Plot visualisiert die Zinsprognosen der FOMC-Mitglieder und wird vierteljährlich im Rahmen der Summary of Economic Projections (SEP) veröffentlicht. Jeder Punkt repräsentiert die individuelle Einschätzung eines Mitglieds zum erwarteten Federal Funds Rate am Jahresende des laufenden sowie der beiden folgenden Jahre und langfristig.

Für die Marktanalyse ist primär der Median der Projektionen relevant, da dieser die zentrale Tendenz der Fed-Erwartungen widerspiegelt. Besondere Aufmerksamkeit gilt der Verschiebung des Medians gegenüber der vorherigen Publikation. Sie signalisiert eine Änderung im geldpolitischen Ausblick der Notenbank.

Relevanz des Dot-Plots für Wirtschaft und Börse

Der Dot-Plot fungiert als „Zins-Landkarte“ für die Jahre und gibt Marktteilnehmern Orientierung über den erwarteten Zinspfad.

Fällt er dovisher aus als antizipiert (etwa durch niedrigere Zinsprojektionen oder einen früheren Einstieg in den Lockerungszyklus), sinken typischerweise die kurzfristigen Anleiherenditen, während zinssensitive Sektoren wie Immobilien und Versorger profitieren. Langfristige Anleiherenditen sind hiervon zunächst unberührt, da hier insbesondere Inflationserwartungen wichtige Treiber sind, die durch einen vermeintlichen dovisheren Kurs sogar angekurbelt werden und langfristige Anleiherenditen steigen lassen könnten.

Ein hawkisherer Dot-Plot (höhere Zinsprojektionen, restriktivere Geldpolitik) führt hingegen zu steigenden Realzinsen und strafferen Finanzierungsbedingungen, insbesondere bei kurzfristigen Anleiherenditen. Davon betroffen sind vorwiegend wachstumsorientierte Technologiewerte mit hohen Bewertungsmultiplikatoren, da deren diskontierte Cashflows an Wert verlieren.

FOMC-Sitzungsprotokoll

Etwa drei Wochen später werden am gleichen Tag und zur gleichen Uhrzeit die jeweiligen FOMC-Sitzungsprotokolle (FOMC Minutes) veröffentlicht, die unter Umständen ebenfalls für Wirbel an den Märkten sorgen können. Diese beinhalten eine Zusammenfassung der geldpolitischen Diskussion zwischen den Teilnehmern der Fed-Sitzung.

Leitzinsen der Fed im Zeitverlauf

Die folgende Grafik der Federal Reserve Bank of St. Louis stellt den Leitzinssatz der Fed, auch bekannt als Federal Funds Rate, im Zeitverlauf dar.

Entwicklung der Inflation in den USA

Zur vergleichenden Analyse wird in der nächsten Grafik der Federal Reserve Bank of St. Louis die durchschnittliche Inflationsrate (prozentualer Anstieg des Preisniveaus zwischen zwei Zeitpunkten) der USA im Zeitverlauf (jährlich) dargestellt. Es zeigt sich, dass die Fed tendenziell einen höheren Leitzinssatz wählt, wenn die Inflationsrate steigt.

Fed-Zinsentscheid – Erklärung

Der Leitzinssatz der Fed (Federal Funds Rate) stellt den Zinssatz dar, zu dem sich Banken von der US-amerikanischen Zentralbank Fed Geld leihen oder ihr Geld bei der Fed parken können. Der Fed-Zinseinscheid kann einen bedeutenden Einfluss auf die Entwicklungen der globalen Finanzmärkte und der Volkswirtschaften haben.

Welche Zinsen kann die Fed beeinflussen?

Die Federal Reserve steuert primär das kurzfristige Zinsniveau in US-Dollar. Ihr Hauptinstrument ist die Zielbandbreite für die Federal Funds Rate – den Zinssatz, zu dem sich Banken untereinander unbesicherte Mittel leihen. Dadurch beeinflusst die Fed vor allem das kurzfristige Niveau, darunter:

- Geldmarktzinsen (Overnight bis 3 Monate)

- Kurzlaufende US-Staatsanleihen (T-Bills)

- Variable Kreditzinsen, die an die Prime Rate oder SOFR gekoppelt sind

Welche Zinsen kann die Fed nicht (kaum) beeinflussen?

Nur sehr begrenzt kontrollieren kann die Fed langfristige und ausländische Zinsen. Renditen von langlaufenden Anleihen (z. B. 10-jährige US-Treasuries, Unternehmensanleihen) werden hauptsächlich vom Markt bestimmt und hängen stark von Inflationserwartungen, Wachstumsaussichten, Risikoaufschlägen und der globalen Nachfrage nach sicheren Anlagen ab.

So kommt es immer wieder bei Marktteilnehmern, Medien und Privatanlegern zu Verwirrung, bspw. wenn die Notenbank die Zinsen senkt, die langfristigen Renditen daraufhin aber steigen. Doch eine rationale Erklärung hierfür kann sein: Die Zinsen fallen, das treibt potentiell die Inflation – und eine höhere Inflation ist ein zentraler Treiber der langfristigen Renditen.

Weitgehend außer Kontrolle der Fed sind bspw. auch:

- Hypothekenzinsen: Orientieren sich meist an 10-jährigen Anleihen zzgl. eines Aufschlages („Spread“)

- Unternehmensanleihen: Zusätzliche Credit Spreads abhängig von Bonität und Marktsentiment

- Ausländische Zinsen: Werden von jeweiligen Zentralbanken und lokalen Faktoren bestimmt, wenngleich die Fed über Dollar-Liquidität und Carry Trades indirekt wirkt

Zinssenkung vs. Zinserhöhung – typische Effekte

Ganz grob lassen sich zwei Standardwirkungen einer Leitzinsänderung der Fed ceteris paribus unterscheiden:

- Grundsätzlich kann eine Zinssenkung die gesamtwirtschaftliche Nachfrage auf den Gütermärkten ankurbeln, wodurch Preise steigen.

- Umgekehrt führt eine Zinserhöhung tendenziell zu einer Reduktion von Investitionen, sodass Preise sinken.

Bedeutung der Fed-Zinsentscheidung für die Märkte

Der Fed-Zinsentscheid beeinflusst Finanzierungsbedingungen, Vermögenspreise und Wechselkurse weltweit – und damit Entscheidungen von Unternehmen, Staaten und privaten Haushalten.

Insbesondere in den Medien existieren kontroverse Debatten über den Fed-Zinsentscheid und damit zusammenhängende Themen (z. B. Erwartungen über Leitzinsentscheidungen, Auswirkungen und Angemessenheit des Entscheids). Da der US-Dollar das zentrale Zahlungs- und Tauschmittel (Leitwährung) weltweit darstellt, wird der Zinsentscheid der Fed von allen Zentralbanken am häufigsten diskutiert.

Im Folgenden wird dargestellt, über welche Kanäle sich Fed-Entscheidungen typischerweise auf verschiedene Anlageklassen auswirken.

Aktien

Oft halten sich Anleger mit ihren Investitionen zurück, bis das FOMC getagt hat. So hat beispielsweise die Entscheidung, den Leitzinssatz niedrig zu lassen, einen tendenziell stabilisierenden Effekt auf die Finanzmärkte. Denn dies würde für Banken bedeuten, dass sie sich weiterhin günstig über Repogeschäfte refinanzieren können. Dagegen kann eine unerwartete Leitzinserhöhung der Fed ansteigende Aktienkurse vorerst stoppen.

Für Trader können die Fed-Sitzungstermine ebenalls von Bedeutung sein. Zu diesen Terminen entwickeln sich mehrere Wertpapierkurse möglicherweise entsprechend den geldpolitischen Entscheidungen der Fed und unabhängig von den Unternehmensnachrichten. Daher werden die Fed-Sitzungen mit volatileren Kursen an den Finanzmärkten in Verbindung gebracht.

Staatsanleihen mit kurzfristiger Laufzeit

Kurzlaufende US-Staatsanleihen (z. B. Laufzeiten bis 2 Jahre) reagieren besonders sensibel auf Fed-Entscheidungen und die erwartete Zinsbahn für die nächsten Sitzungen. Senkt die Fed den Leitzins oder signalisiert für die kommende Zeit niedrigere Zinsen, fallen in der Regel auch die Renditen kurzlaufender Anleihen.

Umgekehrt steigen die Renditen am sogenannten „kurzen Ende“ der Zinskurve häufig, wenn die Fed die Zinsen anhebt oder einen länger strafferen Kurs andeutet. Kurzfristige Staatsanleihen spiegeln damit vor allem die unmittelbare Geldpolitik und die Erwartungen für die nächsten Quartale wider.

Staatsanleihen mit langfristiger Laufzeit

Langfristige US-Staatsanleihen (z. B. 10-jährige oder 30-jährige Treasuries) werden zwar von der Fed in geringfügigem Maß beeinflusst, aber können nicht direkt angesteuert (siehe Abschnitt weiter oben) werden. Ihre Renditen hängen stark von Inflationserwartungen, Wachstumsaussichten, Risikoaufschlägen und somit insgesamt von Angebot und Nachfrage am Anleihemarkt ab.

Viele langfristige Kreditzinsen (insbesondere US-Hypothekenzinsen) orientieren sich grob an den Renditen langfristiger Staatsanleihen bzw. an den Renditen von Hypothekenanleihen (MBS). Steigen die langfristigen Renditen, steigen daher oft auch die Hypothekenzinsen – selbst dann, wenn der Leitzins der Fed niedrig ist oder gerade gesenkt wurde.

US-Dollar

Leitzinssätze der Fed können den US-Dollarkurs mittelbar beeinflussen. Viele Finanzprodukte (z. B. Aktien von großen Unternehmen wie Apple und Amazon, Anleihen sowie Optionsgeschäfte) sind in US-Dollar notiert, sodass der Wechselkurs und Währungsrisiken für Investitionsentscheidungen eine Rolle spielen können.

Tendenziell wird folgender Zusammenhang zwischen Leitzinsänderung und Wechselkurs beobachtet (gemäß dem Zinsparitätentheorem):

- Fed-Zinserhöhung: Verzinste Anlagen in den USA werden lukrativer, die Nachfrage nach US-Dollar steigt auf den Devisenmärkten, der Dollarkurs steigt (gleichzeitige Abwertung des Euro, Warenimporte aus den USA nach Deutschland werden teurer)

- Fed-Zinssenkung: Verzinste Anlagen in den USA werden weniger rentabel, die Nachfrage nach US-Dollar sinkt auf den Devisenmärkten, der Dollarkurs sinkt (gleichzeitige Aufwertung des Euro, Warenimporte aus den USA nach Deutschland werden günstiger)

Der Dollarkurs, der sich aus der Devisennachfrage und dem Devisenangebot auf den Devisenmärkten ergibt, ist allerdings von zahlreichen Einflussfaktoren (z. B. temporäre Schocks, Außenhandel, Devisenmarktspekulationen) abhängig, sodass grundsätzlich keine eindeutige Richtung angegeben werden kann.

Wirtschaftliche Auswirkungen des Fed-Zinsentscheids

Der Fed-Zinsentscheid beeinflusst nahezu alle privaten Haushalte, Unternehmen und Staaten weltweit. Auswirkungen aus einer Fed-Leitzinsentscheidung sind vielfältig und können nicht eindeutig bestimmt werden. Zudem können sie je nach Perspektive (z. B. USA, Deutschland, Sparer, Kreditnehmer, langfristig oder kurzfristig) unterschiedlich bewertet werden. In der Regel profitieren Kreditnehmer in den USA von einer Senkung des Leitzinssatzes der Fed, während Sparer benachteiligt werden.

Beispielsweise kann eine Zinssenkung der Fed die Investitionen im Land ankurbeln, womit das Wirtschaftswachstum kurzfristig ansteigt. Aus langer Sicht allerdings kann damit eine erhöhte Gesamtverschuldung in den USA einhergehen, was die wirtschaftliche Stabilität des Landes gefährden könnte. Demzufolge sollten Vor- und Nachteile einer Änderung des Leitzinses der Fed abgewogen werden.

Infolge einer Änderung des Leitzinssatzes der Fed gilt tendenziell:

- eine Erhöhung des Leitzinssatzes stoppt die ansteigende Nachfrage, Investitionen und Beschäftigung in den USA

- eine Senkung des Leitzinssatzes steigert Nachfrage, Investitionen und Beschäftigung in den USA

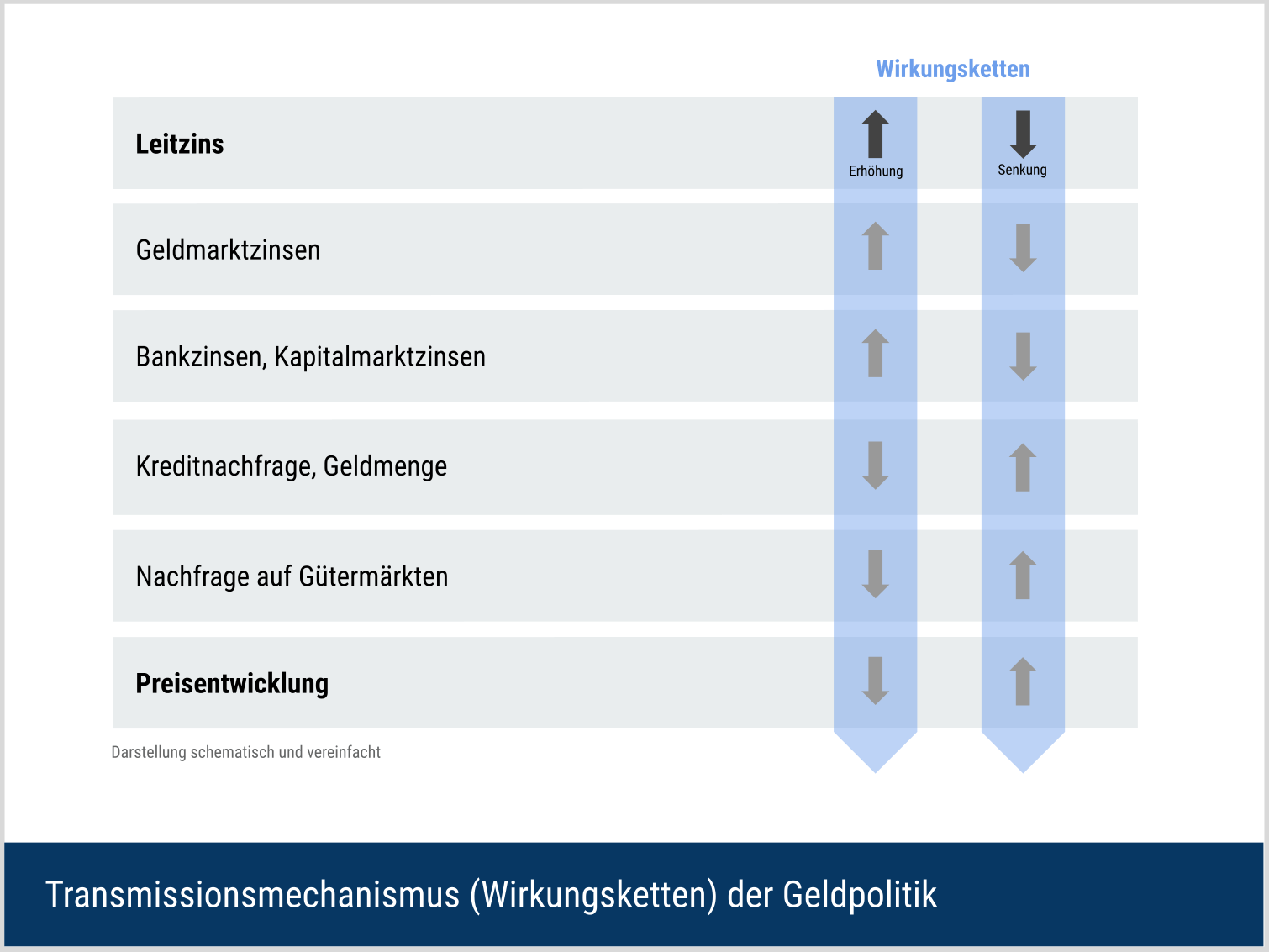

Transmissionsmechanismus

Die Auswirkungen des Fed-Zinsentscheids (Erhöhung oder Senkung des Leitzinses) können anhand des geldpolitischen Transmissionsmechanismus erklärt werden. Er beginnt mit einer Leitzinsänderung und endet für gewöhnlich mit einem veränderten Preisniveau. Dieser wird in der folgenden Abbildung vereinfacht dargestellt.

Beispiel: Mögliche Auswirkungen einer Zinssenkung

Es gibt drei geldpolitische Wirkungsketten (Zinskanal, Vermögenskanal und Wechselkurskanal), die die möglichen Auswirkungen einer Leitzinssatzsenkung auf gesamtwirtschaftliche Größen, wie das Preisniveau, untersuchen. Der von der Fed festgelegte Leitzins gibt den Preis an, zu dem sich Banken Geld von der Fed leihen können.

- Zinskanal: Leitzins sinkt, womit der (kreditfinanzierte) Konsum sowie Investitionen steigen. Dadurch erhöht sich die gesamtwirtschaftliche Nachfrage nach Gütern und Dienstleistungen in der Volkswirtschaft, sodass Preise ansteigen.

- Vermögenskanal: Leitzins sinkt, wodurch der Wert von Aktien und Immobilien steigt und damit das Vermögen. Durch das gestiegene Vermögen werden mehr Güter und Dienstleistungen nachgefragt, sodass Preise ansteigen.

- Wechselkurskanal: Leitzins sinkt und damit auch die allgemeinen Zinsen in den USA. Eine Geldanlage in den USA wird sowohl für US-amerikanische als auch für ausländischer Anleger weniger profitabel. Die Nachfrage nach US-Dollar sinkt, wodurch der Preis des US-Dollars relativ zur ausländischen Währung sinkt. Dies impliziert eine Abwertung des US-Dollars. Diese Wechselkursänderung hat wiederum eine positive Auswirkung auf die gesamtwirtschaftliche Nachfrage, sodass Preise in den USA steigen.

In der Summe gilt jedoch, dass der Transmissionsmechanismus der Geldpolitik sehr komplex und unsicher ist und darüber hinaus nur langsam voranschreiten kann. Die Wirkung der Geldpolitik hängt von vielen Faktoren ab und Reaktionsprozesse verlaufen zeitlich unterschiedlich. Daher ist die Wirkung der Geldpolitik der Fed nicht klar vorhersehbar.

Fed-Zinsentscheid und Wirtschaftsindikatoren

Der Fed-Zinsentscheid basiert u.a. auf der Analyse wichtiger Konjunkturindikatoren, wie z. B.

- Consumer Price Index (CPI), auf Deutsch Verbraucherpreisindex

- US-Arbeitsmarktdaten

- Bruttoinlandsprodukt (BIP)

- Retail Sales

- Handelsbilanz

Darüber hinaus basiert der Fed-Zinsentscheid auf sogenannte Projektionen, in denen die Fed Prognosen zu Arbeitsmarkt, Preisen, Zinsen und Wachstum darstellt. Dazu werden häufig Frühindikatoren hinzugezogen, wie z. B. der Producer Price Index (PPI) oder der Purchasing Managers Index (PMI).

Im Zuge der Finanzkrise 2008/09 hat die Fed zur Bewertung der globalen Wirtschaftslage auch Frühindikatoren des Auslands verwendet, zu diesen gehören unter anderem der ZEW-Index und der ifo-Geschäftsklimaindex für Deutschland.

Wenn beispielsweise die Mehrheit der Wirtschaftsindikatoren auf eine konjunkturelle Überhitzung in den USA hinweist (z. B. durch eine merkliche Zunahme des BIP, des PPI und der Beschäftigung), kann dies ein Grund für die Fed sein, ihren Leitzinssatz zu erhöhen.

Insgesamt nutzt die Fed ein breites Spektrum von Wirtschaftsindikatoren sowie Konjunkturfrühindikatoren, um ihre beiden geldpolitischen Ziele (maximale Beschäftigung und stabile Preise) mittels einer fundierten Entscheidung erreichen zu können.

Fazit

Der Leitzinsentscheid der US-amerikanischen Zentralbank Federal Reserve System hat einen wichtigen Einfluss auf nahezu alle Marktteilnehmer (private Haushalte, Unternehmen und Staaten) weltweit. Je geringer der Leitzinssatz der Fed ausfällt, desto günstiger ist die Refinanzierung für Banken. In der Vergangenheit hat sich gezeigt: Der Fed-Zinsentscheid bewegt Finanzmärkte.

Häufige Fragen

Was ist die Fed?

Das Federal Reserve System, auch bekannt als “die Fed”, ist die Zentralbank der USA und betreibt die Geldpolitik in dem größten Wirtschaftsraum (mit einem Bruttoinlandsprodukt von über 30 Billionen US-Dollar im 2. Quartal 2025) der Welt.

Die Fed hat ihren Hauptsitz in Washington und wurde 1913 gegründet. Die übergeordnete Aufgabe des Federal Reserve Systems besteht darin, unter Berücksichtigung ihrer zwei gleichrangigen Ziele (Vollbeschäftigung und Preisniveaustabilität) die Geldpolitik in den USA festzulegen und durchzuführen.

Wann und zu welcher Uhrzeit wird die Leitzinsentscheidung der Fed bekannt gegeben?

Die Zinsentscheidung der Fed wird etwa alle sechs Wochen an einem Mittwoch um 14:00 Uhr Eastern Time (20:00 Uhr MEZ) in einem FOMC-Statement veröffentlicht.

Was ist eine Fed-Sitzung?

Eine Fed-Sitzung (FOMC Meeting) ist ein regelmäßiges Treffen des Federal Open Market Committee (FOMC) zur kurzfristigen Geldpolitik, das in der Regel achtmal im Jahr, also etwa alle sechs Wochen, stattfindet und jeweils zwei Tage dauert. Anschließend wird die Entscheidung über die Federal Funds Rate bekannt gegeben.

Was ist das Federal Open Market Committee (FOMC)?

Das Federal Open Market Committee (FOMC) ist ein Offenmarktausschuss der Fed, der nach US-Recht mit der Überwachung der Open Market Operations des Landes betraut ist (z. B. dem An- und Verkauf von US-Staatsanleihen durch die Fed). Dieser Ausschuss der Federal Reserve stimmt über den Fed-Zinsentscheid ab.

Das FOMC setzt sich aus zwölf Mitgliedern zusammen: den sieben Mitgliedern des Board of Governors der Fed, dem Präsidenten der Federal Reserve Bank of New York und vier der übrigen elf Zentralbankpräsidenten, deren Amtszeit jeweils ein Jahr beträgt. Der Präsident der New York Fed ist immer stimmberechtigtes Mitglied. Die Zusammensetzung des FOMC ändert sich in der ersten ordentlichen Sitzung des Jahres.

Welche Aufgaben hat die Fed?

Die Fed folgende spezifische Aufgaben:

- Aufrechterhaltung der Stabilität des Finanzsystems

- Förderung der Sicherheit und Solidität einzelner Finanzinstitute

- Förderung der Sicherheit und Effizienz des Zahlungs- und Abwicklungssystems

- Förderung des Verbraucherschutzes und der gemeinschaftlichen Entwicklung

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.