Discounted Cash Flow (DCF) – Formel & Berechnung

Discounted Cash Flow (DCF) oder „abgezinster Zahlungsstrom“ ist eine Bewertungsmethode, die den aktuellen Wert einer Investition auf Basis erwarteter zukünftiger Cashflows schätzt. Dabei wird ein Zukunftszeitpunkt für die Bewertung festgelegt. Ab diesem Zeitpunkt werden alle prognostizierten Cashflows des Unternehmens mit dem erwarteten Diskontierungssatz auf ihren Gegenwartswert abgezinst. Liegt der DCF-Wert über den aktuellen Investitionskosten, besteht die Chance auf eine positive Rendite und Rentabilität der Anlage.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Discounted Cash Flow (DCF) – Definition

Der Discounted Cash Flow ist ein Ansatz zur Ermittlung des aktuellen Unternehmenswertes auf Basis abgezinster Zahlungsströme. Grundlage des Discounted Cash Flow ist die Prognose der Zahlungsströme für zukünftige Perioden. Der Discounted Cash Flow ist somit ein Modell, das mit Annahmen arbeitet. Ein objektiv „richtiges“ Ergebnis ist daher kaum möglich.

Dennoch können sowohl Investoren als auch das Management eines Unternehmens wertvolle Informationen aus dem Verfahren gewinnen. So können beispielsweise Value-Investoren mit Hilfe der DCF-Methode Über- und Unterbewertungen von Aktien abschätzen. Das Management wiederum kann diese Bewertungsmethode für die eigene Planung und strategische Entscheidungen nutzen.

DCF-Verfahren – Grundlagen

Die Anwendung der Discounted Cash Flow-Methode hat sich in den USA früher durchgesetzt als in Europa. Erst einige Jahre später konnte sich das Verfahren auch in Deutschland und anderen europäischen Ländern etablieren. Inzwischen findet sich die Discounted Cash Flow-Methode in Deutschland beispielsweise im IDW S1 (Institut der Wirtschaftsprüfer, Standard 1) wieder und gilt damit als offizielles Arbeitsinstrument für Wirtschaftsprüfer und Insolvenzverwalter.

Die Grundannahme des Discounted Cash Flow ist, dass es einen bestimmbaren Unternehmenswert gibt. Dieser ergibt sich aus der zukünftigen Ertragskraft des Unternehmens. Der aktuelle Zustand des Unternehmens wird nur indirekt berücksichtigt. Denn die aktuelle Zusammensetzung der Bilanz und der Gewinn- und Verlustrechnung (GuV) beeinflusst die zukünftigen Zahlungsströme eines Unternehmens. Der aktuelle Wert der Vermögenswerte ist dagegen weniger relevant.

Der Discounted Cash Flow basiert zudem auf der Annahme, dass ein Unternehmen eine unendliche Lebensdauer hat. Zwar können auch Situationen berücksichtigt werden, in denen die Beendigung des Unternehmens bekannt ist. Dies entspricht jedoch nicht mehr dem üblichen Berechnungsansatz.

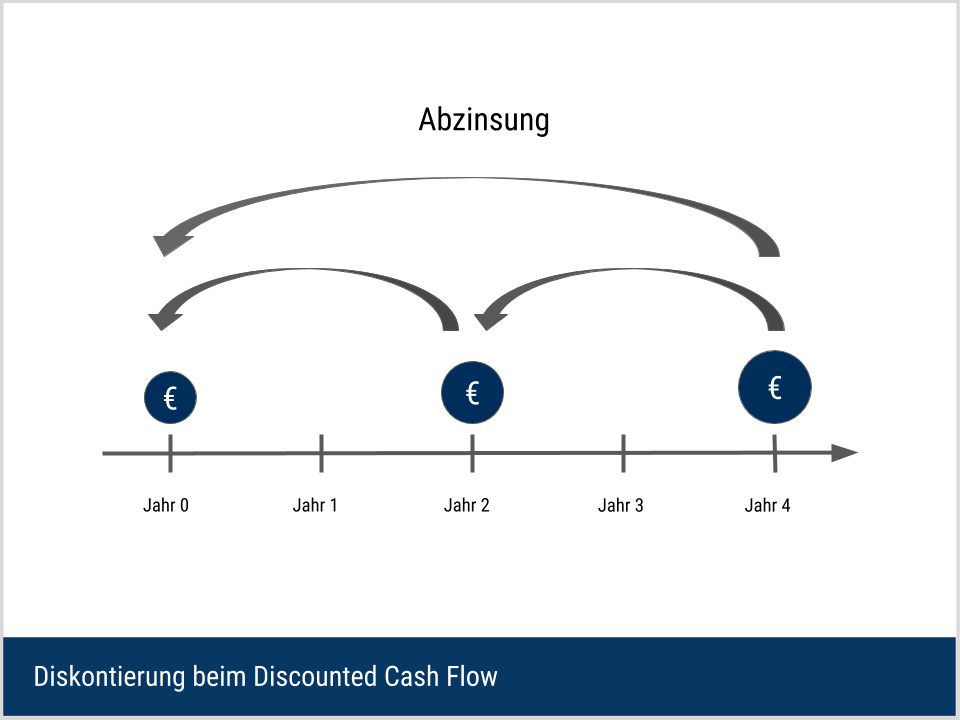

Abzinsung

Die künftigen Cashflows eines Unternehmens werden zur Ermittlung des diskontierten Cashflows nicht einfach addiert. Sie werden in Bezug auf ihr jeweiliges Entstehungsjahr abgezinst (engl.: discounted). Abzinsung, auch „Diskontierung“ oder „Diskontierung“ genannt, bedeutet, dass der Gegenwartswert einer zukünftigen Zahlung ermittelt wird.

Durch Zinsen und Inflation verliert Geld tendenziell an Wert. Zum Beispiel ist ein Euro heute mehr wert als ein Euro in zehn Jahren. Dies wirkt sich auch auf die Bewertung der zukünftigen Cashflows eines Unternehmens aus. Geht der Bewerter von einem Wachstum des Unternehmens aus, werden die zukünftigen Cash Flows voraussichtlich steigen. Geht man von einer unendlichen Lebensdauer des Unternehmens aus, würde auch sein Wert gegen unendlich tendieren. Ein Cashflow in 10, 20 oder 100 Jahren ist jedoch weniger wert als heute.

Deshalb werden die zukünftigen Cash Flows auf den heutigen Tag abgezinst. Daraus ergibt sich der Kapitalwert eines Unternehmens oder einer Investition. Der Prozentsatz, mit dem diskontiert wird, kann von Unternehmen zu Unternehmen unterschiedlich sein. Gleichzeitig verhindert die Diskontierung, dass die unendliche Lebensdauer eines Unternehmens zu einem überhöhten Unternehmenswert führt.

Kapitalwert

Für das Konzept des Discounted Cash Flows spielt der Kapitalwert eine wesentliche Rolle. Diese Kennzahl, auch „Net Present Value“ oder „Nettobarwert“ genannt, ist das Ergebnis der bereits erläuterten Abzinsung. Der Kapitalwert kann sowohl für einzelne Investitionen als auch für ein ganzes Unternehmen gebildet werden.

Bei der Ermittlung des Kapitalwertes findet immer eine Überschussbetrachtung statt. Wie beim Discounted Cash Flow werden nicht nur die Einzahlungen berücksichtigt, sondern auch die Auszahlungen. Der Kapitalwert kann deshalb sowohl negativ als auch positiv ausfallen. Ein negativer Kapitalwert ist denkbar, wenn mit einem Investitionsobjekt voraussichtlich Verluste erwirtschaftet werden.

Das Konzept des Cash Flows

Grundlage des Discounted Cash Flow ist das Konzept des Cash Flow selbst. Der Cash Flow unterscheidet sich deutlich von den Kennzahlen der Bilanz und der Gewinn- und Verlustrechnung, da er nur tatsächliche Zahlungsströme berücksichtigt. Im Gewinn eines Unternehmens sind beispielsweise auch Abschreibungen enthalten. Diese stellen jedoch keine Ausgaben für das Unternehmen dar. Das Geld für die Investition ist in der Regel schon viel früher abgeflossen.

Der Cash Flow gibt daher ein sehr neutrales und kaum beeinflussbares Bild der Liquidität eines Unternehmens. Die Berechnung und Veröffentlichung des Cash Flow ist für Unternehmen, die nach den International Financial Reporting Standards (IFRS) bilanzieren, verpflichtend. Zu diesem Zweck müssen die entsprechenden Unternehmen ein Cash Flow Statement, auch Kapitalflussrechnung genannt, erstellen.

Das Cash Flow Statement besteht aus den folgenden Bestandteilen:

Financial Modeling

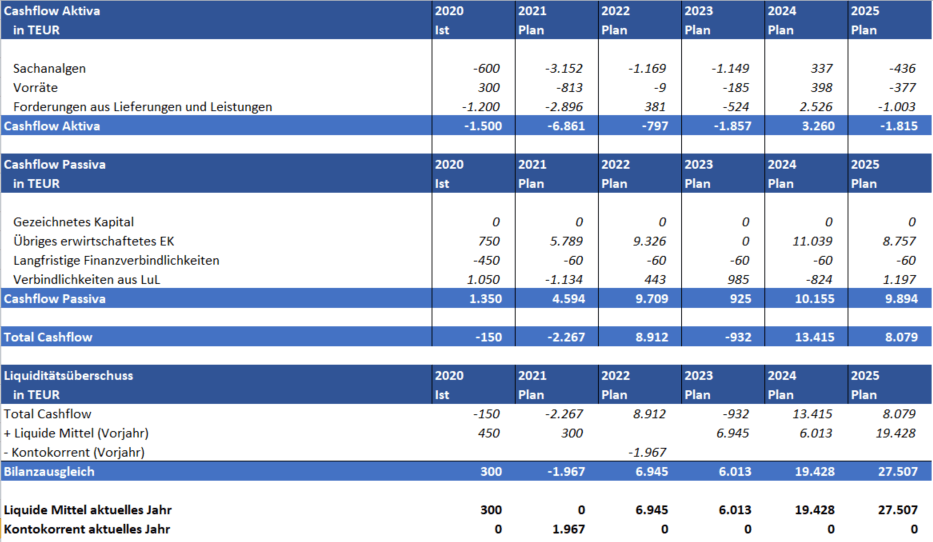

Ein Financial Model ist ein Prognoseinstrument für die zukünftige Entwicklung eines Unternehmens. Financial Models können die Grundlage der Discounted Cash Flow Ermittlung sein, weil sie auch Annahmen bezüglich zukünftiger Cash Flows ermöglichen.

Das Ergebnis eines Financial Models sind

- eine Plan-GuV,

- eine Plan-Bilanz und

- ein Plan-Cash Flow Statement.

Je genauer der Bewerter das konkrete Unternehmen kennt, desto exaktere Annahmen kann dieser für gewöhnlich treffen. Liegt beispielsweise ein Investitionsplan für die nächsten fünf Jahre vor, können die CAPEX für diesen Zeitraum sehr genau bestimmt werden. Besondere Aufmerksamkeit verdienen Bestandteile des Financial Models, die einen großen Einfluss auf das Ergebnis haben. Dies können die Planung von Umsätzen, Personal- und Materialkosten sein.

Aufbau der Detailplanung

Für einen Zeitraum von drei bis fünf Jahren findet eine sogenannte Detailplanung statt. Einzelne Bilanz- und GuV-Positionen werden folglich individuell prognostiziert. Danach unterstellt auch ein Financial Model eine unendliche Lebensdauer des Unternehmens. Das Unternehmenswachstum wird jedoch nur noch mit einem einzigen Prozentwert geschätzt. Daraus ergibt sich die zweite Komponente des Unternehmenswertes – der Terminal Value.

Auch in der Unternehmenspraxis werden Financial Models meistens in Tabellenkalkulationsprogrammen erstellt. Sowohl Wirtschaftsprüfer, Bänker oder Buchhalter nutzen diese Methode zur Erstellung von Prognosen und der Bewertung von Unternehmen.

Discounted Cash Flow (DCF) – Berechnung

Wie bereits erwähnt, benötigt ein Investor für die Berechnung des Discounted Cash Flows die prognostizierten Cash Flows eines Unternehmens sowie den Diskontierungszinssatz. Dieser kann beispielsweise über die WACC ermittelt werden. Die Formel lautet dann:

CF = Cash Flow

r = Diskontierungszinssatz

Durch den steigenden Exponenten im Nenner der Brüche werden die Cash Flows geringer gewichtet, je weiter sie in der Zukunft liegen. Bei einem Diskontierungszinssatz von 5 % und einem Cashflow von 1.000 Euro in 10 Jahren ergibt sich ein diskontierter Cashflow von 613 Euro. Würden diese 1.000 Euro stattdessen in 20 Jahren erwirtschaftet, reduziert sich der Kapitalwert auf 376 Euro.

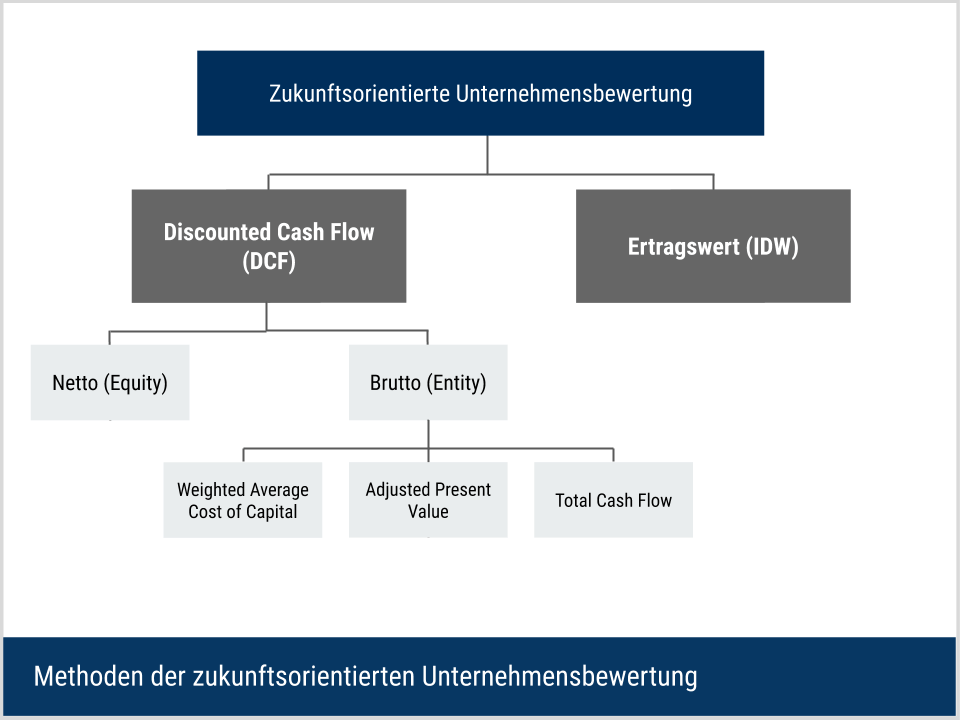

Verschiedene Methoden zur Ermittlung des Discounted Cash Flow

Die Ermittlung des Discounted Cash Flow folgt immer dem oben dargestellten Prinzip. Für die Ermittlung des Endergebnisses können jedoch zwei verschiedene Verfahren unterschieden werden. Dies sind die Entity-Methode und die Equity-Methode. Beide Methoden werden auch als Brutto- oder Nettomethode bezeichnet.

Entity Methode (Bruttomethode)

Bei der Entity-Methode, auch „Entity-Ansatz“ oder „Bruttomethode“ genannt, wird stets von einer vollständigen Eigenfinanzierung der Unternehmen ausgegangen. Der Wert des Eigenkapitals ist in diesem Modell mit dem Wert des gesamten Unternehmens identisch. Erst im Nachgang wird der Wert des Fremdkapitals berücksichtigt und wieder abgezogen.

Bewertet wird in der Entity Methode für gewöhnlich nur das betriebsnotwendige Vermögen. Überschüssige Liquidität oder Anlagevermögen, das nicht dem eigentlichen Zweck des Unternehmens dient, wird lediglich zum Marktwert bewertet und als letzter Schritt wieder zum diskontierten Unternehmenswert hinzugerechnet. Dieses Vorgehen soll dafür sorgen, dass diese Finanzmittel den Unternehmenswert nicht erhöhen, weil sie derzeit keinen Beitrag zu einem steigenden Unternehmenswert leisten.

Beispiel für die Entity Methode

Ein Unternehmen stellt Autoreifen her, besitzt aber auch Aktien eines Medizinunternehmens. Der Wert dieser Aktien und ihre Entwicklung haben nichts damit zu tun, wie gut das Unternehmen Autoreifen herstellt und verkauft. Daher kann die eigene Wachstumsrate nicht einfach auf diese Aktien übertragen werden. Stattdessen werden die Aktien mit ihrem aktuellen Wert angesetzt.

WACC und CAPM

Für die Berechnung des Discounted Cash Flow in der Entity Methode spielen sowohl die WACC (Weighted Average Cost of Capital) als auch das CAPM (Capital Asset Pricing Model) eine Rolle. Das liegt daran, dass ein Investor nicht nur die zukünftigen Cash Flows bestimmen muss, sondern auch den Abzinsungsfaktor.

Die WACC spiegeln die Gesamtkapitalkosten eines Unternehmens wider. Diese bestehen aus den Kosten für Eigen- und Fremdkapital. Fremdkapitalkosten sind in der Praxis vergleichsweise einfach zu bestimmen. In der Regel wird dafür der zu zahlende Zinssatz (bei Anleihen: Kupon) angenommen. Im Vergleich dazu ist die Herleitung der Eigenkapitalkosten deutlich komplexer. Hierfür benötigen Investoren das CAPM.

Dieses stellt sowohl die erwartete Rendite als auch die Eigenkapitalkosten dar. Das CAPM geht von einem risikofreien Zins aus, den jede Kapitalanlage erbringen kann. Üblicherweise dienen hier Staatsanleihen mit hoher Bonität als Vergleichswert. Zusätzlich wird der sogenannte Betafaktor als Ausdruck des individuellen Risikos berücksichtigt. Die Erwartungen gegenüber der gesamten Anlageklasse werden mit der Marktrisikoprämie berücksichtigt. Daraus ergeben sich die folgenden beiden Formeln:

Adjusted Present Value (APV)

Eine Alternative zum WACC kann der Adjusted Present Value (APV) sein. Der APV geht zunächst von einer vollständigen Eigenfinanzierung eines Unternehmens aus. Das bedeutet, dass im ersten Berechnungsschritt die tatsächliche Kapitalstruktur eines Unternehmens außer Acht gelassen wird. Auf Basis der Eigenkapitalkosten werden nun die zukünftigen Cash Flows diskontiert.

Da Eigenkapital jedoch in der Regel höhere Kosten aufweist als Fremdkapital, ergibt sich nach dem ersten Schritt ein zu niedriger Unternehmenswert. Fremdkapitalkosten sind jedoch im Gegensatz zu Eigenkapitalkosten steuerlich abzugsfähig. Diese Steuerersparnis wird dem Unternehmenswert auf Eigenkapitalbasis hinzugerechnet. Die Höhe der Steuerersparnis durch Fremdkapital wird auch als „Tax Shield“ bezeichnet. Aus der Kombination von Eigenkapitalwert und Tax Shield ergibt sich der Unternehmenswert.

Total Cash Flow (TCF)

Die Verwendung des Total Cash Flow entspricht im Wesentlichen dem WACC-Ansatz. Beim WACC können jedoch die positiven Effekte des Fremdkapitals als Korrekturfaktor im Fremdkapitalzinssatz berücksichtigt werden. Der Total Cash Flow verfolgt an dieser Stelle einen anderen Ansatz.

Bereits bei der Berechnung des Free Cash Flow wird dieser um den Steuervorteil des Fremdkapitals bereinigt. Auf eine nachträgliche Korrektur wie beim WACC kann somit verzichtet werden.

Equity Methode (Nettomethode)

Die Equity-Methode, auch „Equity-Ansatz“ oder „Nettomethode“ genannt, ermittelt direkt den Wert des Eigenkapitals eines Unternehmens. In der Praxis wird diese Methode im Vergleich zur Entity-Methode als einfacher angesehen. Allerdings erfordert auch die Equity-Methode eine Planung der einzelnen Zahlungsströme.

Entscheidend für die Equity-Methode ist die Ermittlung des Cash Flow to Equity (CFE). Der CFE spiegelt den Cash Flow aus Sicht der Eigenkapitalgeber wider. Im Vergleich dazu enthält der normale Cashflow Zahlungen, die sowohl Eigen- als auch Fremdkapitalgeber betreffen können. Die prognostizierten CFE-Werte werden mit den Eigenkapitalkosten diskontiert und addiert. Dies ergibt den Unternehmenswert.

Discounted Cash Flow (DCF) – Interpretation & Bedeutung

Bei richtiger Anwendung ist der Discounted Cash Flow eine Kennzahl, die den Wert eines Unternehmens sehr genau beziffern kann. Daher wird diese Methode auch häufig bei Unternehmenstransaktionen (Mergers & Acquisitions / M&A) von den beteiligten Geschäftspartnern angewendet. Dabei kann der Discounted Cash Flow immer nur eine Bezugsgröße darstellen. Mit dieser Bezugsgröße können Marktpreise verglichen werden.

Der Discounted Cash Flow drückt den Wert eines gesamten Unternehmens aus. Wird im Rahmen eines M&A-Prozesses ein Preis für ein Unternehmen verhandelt, kann genau dieser Wert herangezogen werden. Der Discounted Cash Flow stellt zwar keine Verpflichtung dar, ein Unternehmen zu diesem Wert zu kaufen oder zu verkaufen, kann aber eine ungefähre Richtung vorgeben. Da bei der Berechnung des Discounted Cash Flow auch die Zukunftsaussichten eine Rolle spielen, sind die Interessen des Verkäufers in der Regel ausreichend gewahrt.

Auch für die Bewertung durch private Investoren kann der Discounted Cash Flow ein nützliches Instrument sein. Im Gegensatz zu einer M&A-Transaktion ist hier jedoch der Unternehmenswert pro Aktie von Interesse. Dazu wird der Discounted Cash Flow durch die Anzahl der handelbaren Aktien dividiert. Liegt der Aktienkurs über diesem Wert, deutet dies auf eine Überbewertung hin. Ein Aktienkurs unterhalb des Discounted Cash Flow pro Aktie deutet hingegen auf eine mögliche Unterbewertung hin.

Nachteile der Kennzahl

Trotz seiner vielfältigen Möglichkeiten gibt es einige Kritikpunkte am Discounted Cash Flow. Im Zentrum der Kritik steht die Datenbasis des Modells. Der Bewerter muss verschiedene Annahmen treffen und die Entwicklung des Unternehmens möglichst genau prognostizieren. Abweichungen in den getroffenen Annahmen können zu erheblichen Wertabweichungen führen.

Zudem ist die Annahme einer unbegrenzten Lebensdauer von Unternehmen kaum realistisch. Diverse Unternehmen verschwinden vom Markt oder werden aufgekauft und fusionieren. Diese Realität widerspricht dem Ansatz der ewigen Rente, die beim Discounted Cash Flow einen erheblichen Anteil am Unternehmenswert hat.

Bias bei der Auswahl der Daten

Die Aussagekraft der Berechnungsergebnisse ist z.B. dann eingeschränkt, wenn die Annahmen des Bewerters nicht offengelegt werden. Zudem fließt immer auch die persönliche Meinung des Bewerters in den Unternehmenswert ein. Ist ein Analyst beispielsweise sehr positiv gegenüber Apple eingestellt, weil er fast alle Produkte des Unternehmens nutzt, kann er eine Umsatzwachstumsrate von 10 % statt 8 % annehmen. Dies wirkt sich direkt auf den Unternehmenswert aus. Der Bewerter muss daher bei der Berechnung des Discounted Cash Flow transparent offenlegen, welche Annahme aus welchem Grund getroffen wurde.

Annahme eines vollkommenen Kapitalmarktes

An einigen Arbeitsschritten wird zudem deutlich, dass es sich beim Discounted Cash Flow nur um ein Modell und nicht um die Realität handelt. Beispielsweise basieren die Annahmen der WACC und des CAPM auf dem sogenannten vollkommenen Kapitalmarkt. Dieses Konstrukt des Kapitalmarktes geht von jederzeit verfügbaren Informationen und anderen Idealvorstellungen aus, die in der Realität nicht existieren. Trotz dieser Annahmen und Vereinfachungen bleibt die Ermittlung des Discounted Cash Flows verglichen mit anderen Bewertungsverfahren eine komplexe Aufgabe.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.