Put-Call-Parität – Definition & Formel

Die Put-Call-Parität ist eine Gleichgewichtsformel, die den Wert von Put- und Call-Optionen mit gleichem Strike-Preis und Verfallsdatum ausgleicht, unter Einbeziehung des aktuellen Kurses des Basiswerts und des diskontierten Strike-Preises. Daher wird die Put-Call-Parität häufig zur Bewertung von Optionen herangezogen. Ist die Put-Call-Parität im „Ungleichgewicht“, könnten Arbitrageure diese ausnutzen, um risikolose Gewinne zu erzielen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Put-Call-Parität – Definition & Erklärung

Die Put-Call-Parität ist eine Finanzbeziehung, die für europäische Put- und Call-Optionen mit demselben Basiswert, Strike-Preis und Verfallsdatum gilt. Sie besagt, dass der Preis einer Call-Option direkt einen fairen Preis für die entsprechende Put-Option mit identischem Strike und Verfallsdatum bestimmt und umgekehrt. Dabei werden sowohl der aktuelle Kurs des Basiswerts als auch der Barwert des Strike-Preises berücksichtigt. Dieses Konzept ist jedoch nicht auf amerikanische Optionen anwendbar, da diese vor ihrem Verfallstag ausgeübt werden können.

Berechnung der Put-Call-Parität

Die Aussage der Put-Call-Paritätsformel ist, dass der Wert des Calls plus Barwert des Strikes gleich dem Wert des Puts plus Kurs des Basiswertes ist. Ist dies nicht der Fall, besteht eine sogenannte Arbitragemöglichkeit. Vereinfacht kann diese Formel wie folgt dargestellt werden.

Die Variablen der Gleichung haben folgende Bedeutung:

C=Preis der Call-Option auf Basiswert S

P=Preis der Put-Option auf Basiswert S

K=der Barwert des Strike Preises x Kontraktmenge

S=Kurs des Basiswertes x Kontraktmenge

Aufgelöst nach Call (C) oder Put (P) kann mit einem bekannten Preis für Call oder Put der Preis der Gegenseite ermittelt werden. Die beiden anderen Werte werden als gegeben angenommen.

C=P+S-K P=C+K-SPut-Call-Parität im Handelsbeispiel

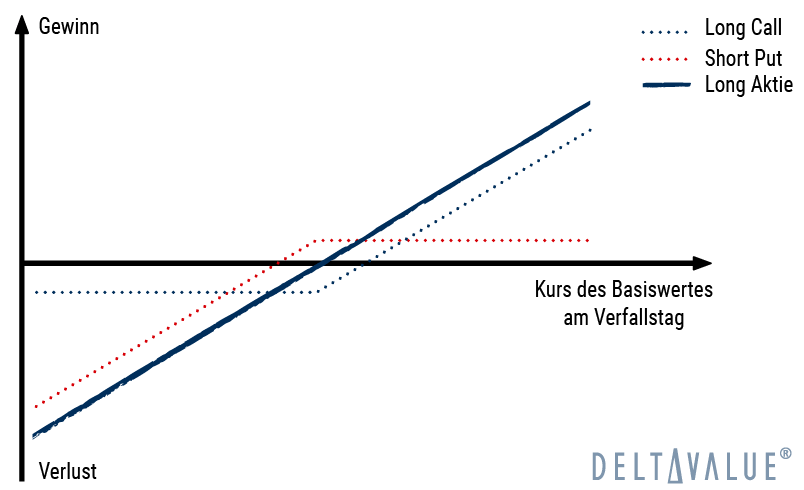

Mit Hilfe der Put-Call-Parität können synthetische Positionen aus verschiedenen Kombinationen von Optionen und Aktien gebildet werden. Eine Long Combination beispielsweise bildet einen Aktienkauf auf Basis der Put-Call-Parität ab. Diese Optionsstrategie wird durch den Kauf einer Kaufoption (Long Call) und den Verkauf einer Verkaufsoption (Short Put) mit gleicher Laufzeit auf die gleiche Aktie konstruiert.

Ein Long Call und ein Short Put mit gleichem Strike-Preis und gleichem Verfallsdatum entsprechen einem Kauf der zugrunde liegenden Aktie zum Strike-Preis. Das folgende Auszahlungsprofil für die Long-Kombination stellt gleichzeitig die Put-Call-Paritätsbeziehung für diese Strategie über die Zeit dar.

Bei einer einfachen Call-Option ist der Verlust auf die bezahlte Prämie begrenzt. Bei einer Long Combination besteht jedoch zusätzlich ein Short Put, der bei einem starken Kursrückgang der Aktie zu höheren Verlusten führen kann.

Diesem Risiko stehen einige Vorteile gegenüber. In den meisten Fällen muss für diese Optionsstrategie eine Prämie bezahlt werden, die geringer ist als die Prämie für den Kauf der Aktie. Je nach Handelssituation bleibt sogar ein Gewinn übrig. Sobald der Aktienkurs also über dem Strike-Preis liegt, beginnt diese Position einen Gewinn zu erwirtschaften.

Weiterführende Informationen

Die Grundlage der heutigen Put-Call-Parität bilden die ersten Kapitalmarkttheorien, die zu Beginn des 20. Jahrhunderts entstanden sind. Im Jahr 1904 dokumentierte Samuel Armstrong Nelson dieses Verfahren erstmals in seinem Buch „The A. B. C. of Options and Arbitrage“. Espen Gaarder Haug veröffentlichte Anfang der 2000er Jahre eine aktualisierte Ausgabe dieser Theorie.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.