Bewertung von Optionen – Erklärung & Formel

Die Bewertung von Optionen erfolgt durch verschiedene Modelle, die zum Teil eine stark variierende Komplexität aufweisen. Für normale Optionsprodukten haben sich unter anderem die Put-Call Parität, das Binomial- und Black-Scholes Modell durchgesetzt. Unter Zuhilfenahme dieser Modelle zur Berechnung einer Option, sowie auch eines Optionsscheins, ist es möglich, eine numerische Ermittlung deren Einflussfaktoren durchzuführen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Put-Call Parität

Grundsätzlich sei vorweg erwähnt, dass zwischen Put- und Callpreisen eine mathematische Beziehung besteht, die als Put-Call Parität bezeichnet wird. Diese besagt, dass der Preis eines Puts aus dem Preis eines Calls abgeleitet werden kann und vice versa.

Dieser Zusammenhang ergibt sich aus der sog. Put-Call Paritätsgleichung:

Binomialmodell

Das Binomialmodell gehört zu den bekannten Bewertungsmodellen. Der Optionspreis wird hierbei mithilfe von Binomialbäumen ermittelt. Es handelt sich daher um ein diskretes Modell, das auf einer sehr einfachen Betrachtung des Preisprozesses des Basiswertes (Underlying) basiert und den folgenden Annahmen zugrunde liegt:

| Grundannahmen des Binomialmodells | |

| Vollkommener Kapitalmarkt | Beliebige Kapitalanlage und Kapitalaufnahme zum risikofreien Zinssatz |

| Beliebige Teilbarkeit der Wertpapiere | Keine Leeverkaufsbeschränkungen |

| Keine Dividendenzahlungen während der Laufzeit |

Arbitragegewinne sind nicht möglich |

Grundsätzlich besagt das Binomialmodell, dass der Preis des Underlying zwischen zwei Zeitpunkten entweder um den Faktor u (u wie up) steigen, oder um den Faktor d (d wie down) fallen kann. Dabei wird ein diskreter stochastischer Prozess zugrunde gelegt, d.h. das Modell unterliegt einem diskontinuierlichen Prozess mit abzählbaren Zeitabständen und zufälligen Vorgängen.

Dieser Grundsatz unterscheidet das Binomialmodell vom Black-Scholes Modell, dem ein kontinuierlicher stochastischer Prozess zugrunde liegt, d.h. das Modell basiert auf einem stetigen Prozess mit nicht abzählbaren Zeitabständen und zufälligen Vorgängen.

Black-Scholes Modell

Mit dem Black-Scholes Modell, auch bekannt als Black-Scholes-Merton Modell, gelang den Wissenschaftlern Fischer Black, Myron Scholes und Robert Merton Anfang der 1970er-Jahre der entscheidende Durchbruch zur numerischen Bewertung von Optionen. Ihnen ist es zu verdanken, dass Anlegern heute ein breites Angebot an handelbaren Optionen zur Verfügung steht. Das Black-Scholes Modell stellt die eigentliche Grundlage für die heutige Bewertung von Optionen und Optionsscheinen dar.

Grundsätzlich schätzt das Black-Scholes Modell die zeitliche Preisveränderung eines Underlyings. Es wird davon ausgegangen, dass die Wahrscheinlichkeitsverteilung der betrachteten Renditen eine logarithmische Normalverteilung aufweisen. Unter Verwendung dieser Annahme, und unter Berücksichtigung weiterer Prämissen sowie Variablen, kann mit dem Modell der Preis einer Option und eines Optionsscheins abgeleitet werden.

| Grundannahmen des Black-Scholes Modells | |

| Vollkommener Kapitalmarkt | Beliebige Kapitalanlage und Kapitalaufnahme zum risikofreien Zinssatz, der während der Laufzeit konstant bleibt und im Voraus bekannt ist |

| Beliebige Teilbarkeit der Wertpapiere | Keine Leeverkaufsbeschränkungen |

| Keine Dividendenzahlungen während der Laufzeit |

Arbitragegewinne sind nicht möglich |

| Der Preis des Underlying folgt einer geometrischen Brownschen Bewegung mit konstantem Drift und Volatilität, die im Voraus bekannt ist | Europäische Optionen/Optionsscheine |

Black-Scholes Formel

Grundsätzlich setzt das Black-Scholes Modell bzw. die Herleitung und die daraus resultierende Gleichung, fortgeschrittene mathematische Kenntnisse voraus. Glücklicherweise sind diese in der praktischen Anwendung wesentlich niedriger zu gewichten als das Verständnis für die Zusammenhänge.

Für die Bestimmung des Fair Value einer Call-Option, wird nachfolgendes Modell herangezogen:

Für die Bestimmung des Fair Value einer Put-Option, wird nachfolgendes Modell herangezogen:

wobei

gilt.

Erweitert um die Dividendenzahlungen, ergibt sich folgende Formel für eine Call-Option:

Und entsprechend folgende Formel für eine Put-Option:

Unter Zuhilfenahme der Black-Scholes Formel, können die Effekte der identifizierten Werttreiber bzw. Einflussfaktoren Strike K, Kurs des Underlying So, Volatilität σ, Restlaufzeit T, risikofreier Zinssatz rf und Dividende D numerisch aufgezeigt werden.

Kritik an der Bewertung von Optionen

Obwohl das Black-Scholes Modell als auch das Binomialmodell zur Bewertung von Optionen und Optionsscheinen herangezogen werden, weisen beide Modelle Kritikpunkte auf. Beispielsweise fallen in der praktischen Anwendung Steuern und Transaktionskosten an, die per Annahme in den Modellen keine Berücksichtigung finden. Gleiches gilt für die Volatilität und das Zinsniveau. Beide Variablen sind in der Realität nicht zwangsläufig konstant, insbesondere die Volatilität nicht.

Kritik am Black-Scholes Modell

Beim Black-Scholes Modell sollte auch Folgendes kritisch betrachtet werden:

- Dividendenzahlungen werden über die Laufzeit als konstant betrachtet. In der Realität unterliegen die Auszahlungen Schwankungen.

- Eine exakte Bewertung amerikanischer Optionen und Optionsscheinen ist nicht möglich. Mithilfe des Black-Scholes Modell kann also lediglich eine Näherung des Werts von amerikanischen Optionen und Optionsscheinen erfolgen. Da der Wert von amerikanischen und europäischen Optionen und Optionsscheinen aber üblicherweise relativ nahe beieinander liegt, ist die Anwendung des Modelles dennoch praktikabel.

- Aktienkurse sind in der Realität nicht lognormalverteilt.

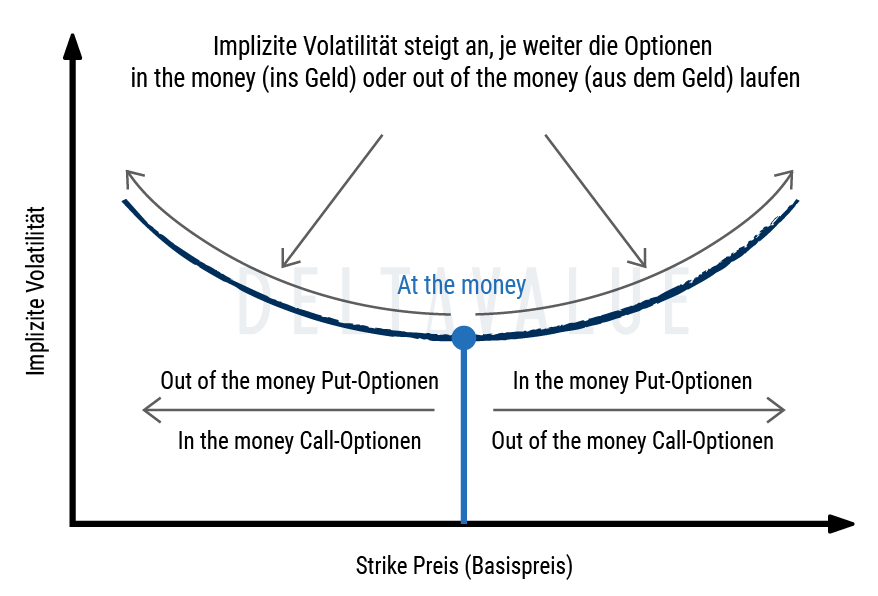

Volatility-Smile

Der größte Widerspruch der Black-Scholes Modellannahmen gegenüber der Kapitalmarktpraxis, liegt in der Annahme, dass die Volatilität als konstant angenommen wird. Bei der Ableitung der Black-Scholes Formel zur Berechnung der impliziten Volatilität kann jedoch aufgezeigt werden, dass bei der Betrachtung der impliziten Volatilität von Optionen und Optionsscheinen auf dasselbe Underlying mit derselben oder ähnlichen Laufzeit, jedoch abweichenden Strikes, ein sog. Volatility-Smile beobachtet werden kann.

Das Volatility-Smile drückt aus, dass im Geld und aus dem Geld liegende Optionen und Optionsscheine eine deutlich höhere implizite Volatilität aufweisen als jene, die am Geld liegen.

Kritik am Binomialmodell

Beim Binomialmodell sollten folgende Punkte kritisch betrachtet werden:

- Aktienkurse folgen einer stetigen Preisquotierung.

- Dividenden werden zunächst nicht berücksichtigt.

- Eine Risikoneutralität liegt bei Investoren in der Praxis nicht vor.

Letztlich muss jedoch hervorgehoben werden, dass sich die beiden Modelle bei einfachen Derivaten gut zur Preisbestimmung eignen und daher praktikabel sind. Bei komplexeren Derivaten findet verstärkt die sog. Monte-Carlo Simulation Anwendung.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.