Slippage – Erklärung & Bedeutung beim Trading

Slippage im Börsenhandel bezeichnet die Preisabweichung zwischen dem erwarteten und dem tatsächlich ausgeführten Handelspreis. Kursabweichungen bei der Orderausführung können jederzeit auftreten, treten aber insbesondere bei Marktorders in Zeiten hoher Volatilität auf. Eine positive Kursabweichung bedeutet für den Trader einen besseren Preis als erwartet, während eine negative Slippage zu einem Verlust führt.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Slippage – Definition

Slippage im Trading bezeichnet die Ausführung von Kauf- oder Verkaufsorders zu einem anderen als dem ursprünglich angenommenen Preis. Dies kann sowohl zum Vorteil als auch zum Nachteil des Traders sein. Problematisch ist dieser Effekt bei Abweichungen, die zu einem Verlust führen.

Wie entsteht eine Slippage?

Für gewöhnlich wird eine Wertpapierorder ohne Limit („bestens“) zum günstigsten Preis ausgeführt, der von der gewählten Börse oder dem Market Maker angeboten wird. Der vorab vom Broker kalkulierte Preis muss nicht zwingend mit diesem Ausführungspreis übereinstimmen.

Der Unterschied zwischen dem gebotenen Preis und dem tatsächlichen Ausführungspreis kann wie folgt eingeordnet werden.

- Positive Slippage

- tatsächlicher Ausführungspreis > erwarteter Ausführungspreis

- Neutrale Slippage

- tatsächlicher Ausführungspreis = erwarteter Ausführungspreis

- Negative Slippage

- tatsächlicher Ausführungspreis < erwarteter Ausführungspreis

In der Praxis ändern sich Marktpreise für Wertpapiere und Derivate so schnell, dass selbst geringer zeitlicher Differenz zwischen Order und Ausführung Spielraum für diesen Effekt lässt.

Slippage im Forex Handel

Im Devisenhandel (Forex) tritt Slippage auf, wenn Marktorders oder Stop-Loss Orders zu einem anderen Kurs ausgeführt werden, als ursprünglich in der Order angegeben. Auch am Forex Markt tritt ein Slippage-Effekt primär während Volatilitätsspitzen im Trading oder in Phasen geringen Handelsvolumens auf. In beiden Situationen führen Forex Broker die Transaktion üblicherweise zum nächsten verfügbaren Kurs aus.

Wie eine Slippage vermieden werden kann

Ein wirksames Mittel zur Vermeidung von negativer Slippage sind Limit Orders. Bei diesen Börsenaufträgen legt der Anleger einen festen Handelskurs fest. Erst wenn dieser erreicht oder unterschritten wird, erfolgt die Auftragserfüllung. Aufgrund des festen Kurses hat der Broker keinen Spielraum bei der Orderausführung. Folglich entsteht keine Preisdifferenz.

Das Risiko bei diesem Ordertyp besteht darin, dass der Auftrag möglicherweise nicht ausgeführt wird, weil der Kurs des Wertpapiers das Limit nicht erreicht. Bei sehr kurzfristigen Kursschwankungen besteht zudem das Risiko, dass das Limit zwar kurzfristig berührt, der Auftrag aber trotzdem nicht ausgeführt wird.

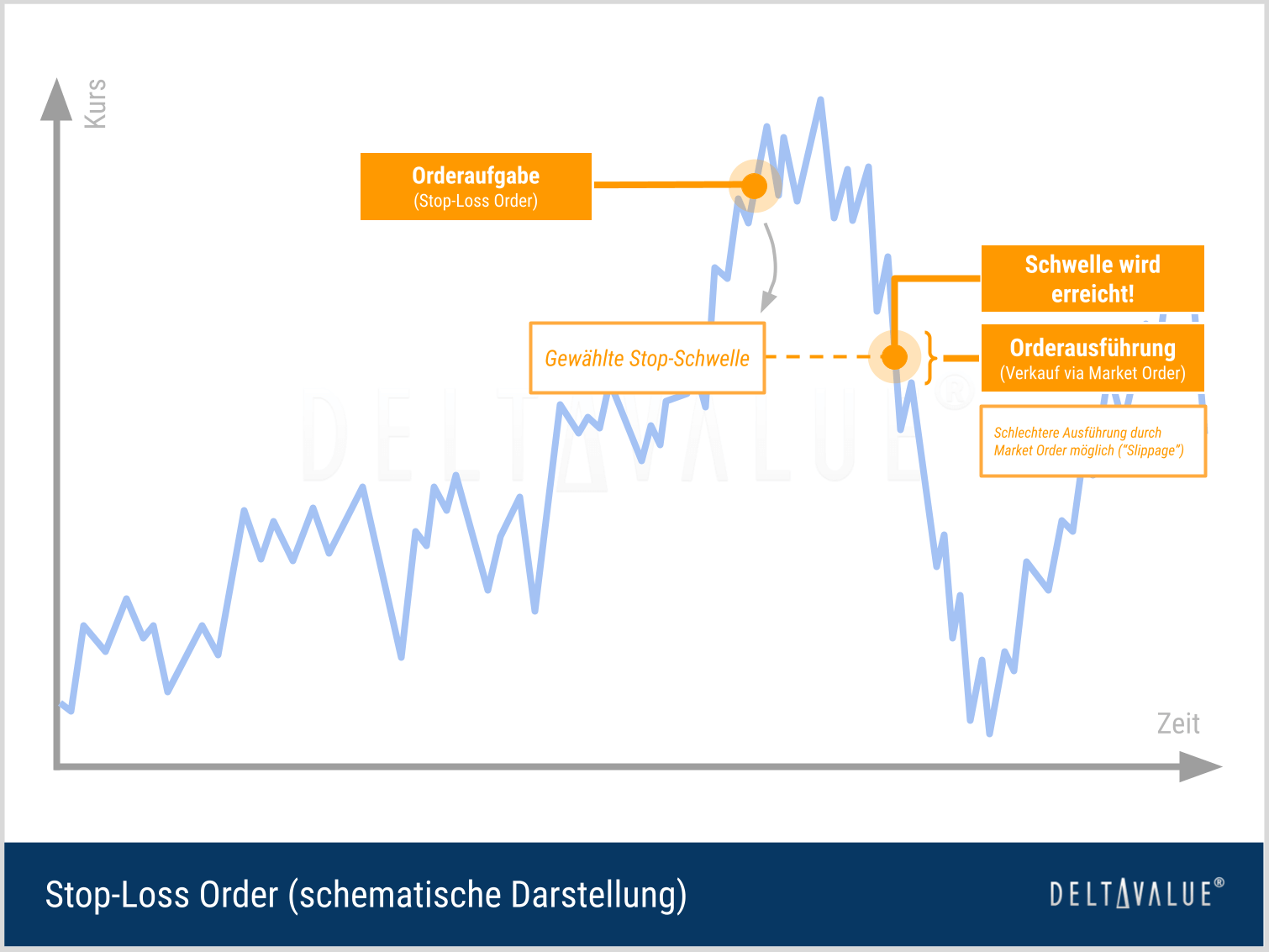

Stop Orders

Eine weitere Möglichkeit, den Slippage-Effekt beim Handel zu minimieren, sind Stop Orders (auch bekannt als Stop Loss). Dabei legt der Anleger einen Auslösekurs (Stop) für ein Wertpapier fest. Wird dieser erreicht, erfolgt automatisch eine Marktorder.

Bei Stop Orders besteht jedoch das Risiko, dass ein Wertpapier unter dem festgelegten Stop-Kurs verkauft wird, wenn sich am Markt kein Käufer zum Marktpreis findet. Einige Broker bieten jedoch einen garantierten Stop Loss an und übernehmen damit das potenzielle Slippage-Risiko.

Stop-Limit Orders

Stop-Limit Orders kombinieren die Eigenschaften von Stop und Limit Orders. Bei einer Stop-Limit Order bestimmt der Anleger sowohl einen Stop-Kurs, der den Handel auslöst, als auch einen Limit-Kurs, zu dem das Wertpapier gekauft oder verkauft werden soll. Sobald der Stop-Kurs erreicht oder überschritten wird, erfolgt die Übermittlung einer Limit Order.

Das Risiko einer Stop-Limit Order besteht darin, dass sie in volatilen Märkten nicht aktiviert wird, weil der Limit-Kurs nicht erreicht wird. Der Vorteil einer Stop-Limit Order gegenüber einer traditionellen Stop Order liegt jedoch darin, dass die Stop-Limit Order aufgrund des Limit-Mechanismus zu präziseren Ausführungen und geringerer Slippage führen kann.

Bedeutung von Slippage-Toleranz

Slippage-Toleranz ist die maximal akzeptable Preisdifferenz zwischen erwartetem und tatsächlichem Ausführungspreis. Diese Toleranz wird auf manchen Handelsplattformen häufig als Prozentsatz des Handelswertes angegeben.

Beispielsweise bedeutet eine Slippage-Toleranz von 1 %, dass der Trader bereit ist, einen Preis zu akzeptieren, der bis zu 1 % über oder unter dem von ihm angegebenen Preis liegt. Ist die tatsächliche Preisänderung größer als die festgelegte Toleranz, wird die Transaktion normalerweise nicht ausgeführt, um den Trader vor zu großen Verlusten zu schützen.

Beispiel für einen Slippage-Effekt

Angenommen ein Händler platziert eine Marktorder (bestens) für 100 Aktien des Unternehmens Apple. Die Bid (Geldkurs / höchster Kaufkurs) und Ask (Briefkurs / niedrigster Verkaufskurs) Kurse lauten zum Zeitpunkt der Ordererteilung wie folgt.

| Bid | Ask |

| 183,50 USD | 183,53 USD |

Die Order wird folglich zu einem Stückkurs von 183,53 USD vom Broker entgegengenommen. Noch bevor die Order endgültig ausgeführt wurde, kommt es innerhalb von Sekundenbruchteilen zu einer Veränderung des Bid-Ask Spreads. Ausgeführt wurde die Order letztendlich zu folgenden Kursen.

| Bid | Ask |

| 183,54 USD | 183,57 USD |

Pro Aktie entsteht eine negative Slippage von 0,04 USD. Für die gesamte Order entsteht somit ein um 4 Dollar höherer Preis. In diesem Beispiel ist der prozentuale Slippage-Effekt gering. Es sich ungefähr um 0,02 %. Abhängig von den Rahmenbedingungen sind auch höhere Abweichungen möglich.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.