Gamma Hedging – Definition & Beispiel

Gamma Hedging ist die Absicherung einer Optionsstrategie gegen starke Kursschwankungen des Basiswerts. Der Einsatz von Gamma Hedging kommt insbesondere in den letzten Tagen vor dem Verfall einer Option in Betracht. Es handelt sich in der Regel um eine temporäre, meist kurzfristige Absicherung.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Gamma Hedging – Definition

Gamma Hedging zielt darauf ab, die Reaktion einer Optionsposition auf Preisänderungen des Basiswerts zu neutralisieren. Dadurch wird eine Änderung der Optionszusammensetzung bei Volatilität des Basiswertes überflüssig, was zu geringeren Transaktionskosten führen kann.

Bei dieser Absicherungsstrategie wird eine Position aufgebaut, deren Delta-Veränderungsrate auch dann nahe Null liegt, wenn der zugrunde liegende Basiswert steigt oder fällt. Der Positionswert soll dadurch bei hoher Volatilität des zugrunde liegenden Wertpapiers nahezu unverändert bleiben

Bei dieser Absicherungsstrategie wird eine Position aufgebaut, die sowohl bei steigenden als auch bei fallenden Kursen des Basiswertes eine nahezu unveränderte Sensitivität gegenüber Preisänderungen aufweist. Dadurch soll der Positionswert auch bei starken Schwankungen des Basiswertes weitgehend stabil bleiben.

Gamma und Delta einer Option

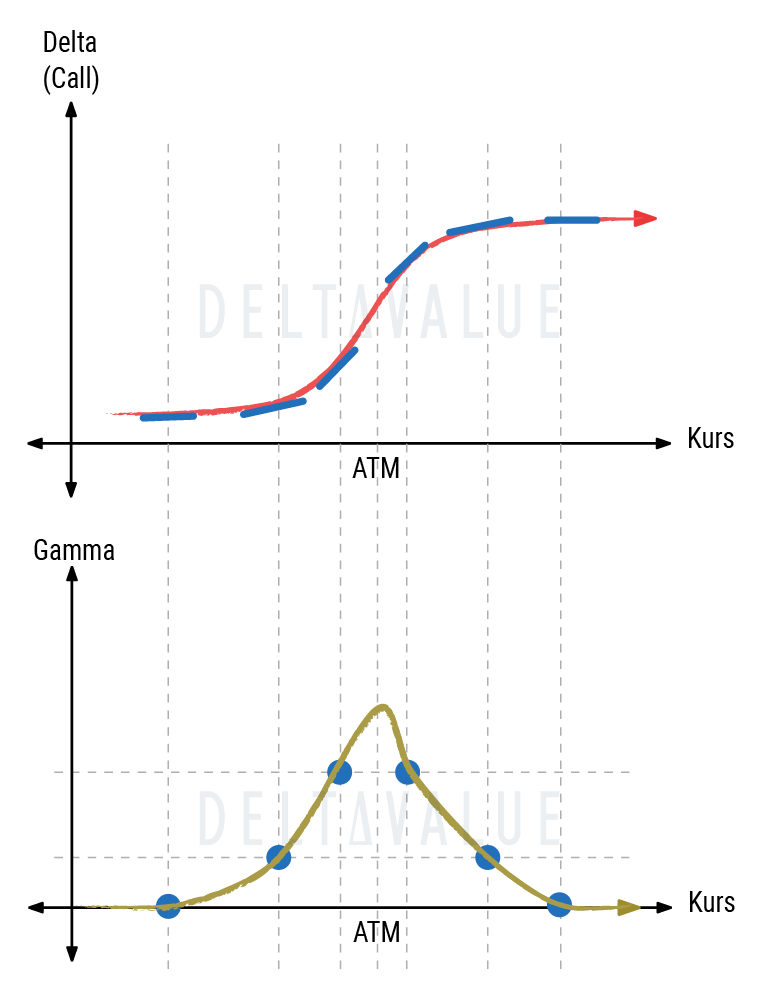

Sowohl das Delta als auch das Gamma dienen dabei dem Zweck, zu verstehen, wie sich Optionspreise in Bezug zu Kursbewegungen des Basiswerts ändern.

- Mit dem Delta lässt sich eine Antwort auf die Frage finden, wie sich der Preis einer Option bei einer bestimmten Kursänderung des Basiswerts entwickelt.

- Das Gamma bezieht sich selbst auf das Delta und gibt an, wie stark sich das Delta bei einer Preisveränderung verändert. Bei einem Wert von 0 kann sich der Deltawert nicht ändern.

Da sowohl bei Gamma als auch beim Delta eine Preisänderung des Basiswerts von einem Dollar / einem Euro angenommen wird, betrachten einige Optionshändler die beiden Kennzahlen zusammen auch als Prognose, wie sich eine zwei Dollar- oder Euro-Veränderung auf den Optionspreis auswirken würde.

Wie funktioniert Gamma Hedging?

Das Gamma Hedging besteht aus dem Kauf oder Verkauf zusätzlicher Optionskontrakte zu den bereits laufenden Optionen. Diese stehen meistens im Gegensatz zu den abzusichernden Positionen.

- Sind in einem Portfolio beispielsweise diverse Long Calls enthalten, kann ein Optionshändler eine Put-Position eröffnen, um sich gegen kurzfristige Preisschwankungen (nach unten) in den nächsten ein bis zwei Tagen abzusichern.

- Alternativ können auch gezielt Short Calls eröffnet werden, die ebenfalls die gegenteilige Entwicklung zu den Long Calls abbilden. Der Strike wird dabei üblicherweise anders gewählt als bei den bereits existierenden Kontrakten.

Gamma Hedging und Delta Hedging im Vergleich

Ein Optionshändler, der eine deltaneutrale Position erreichen will, macht dies in der Annahme, dass kurzfristig starke Preisschwankungen der Optionsstrategie schaden könnten. In einigen Aspekten ähneln sich daher das Delta Hedging und das Gamma Hedging. Dennoch kann das Delta Hedging keinen vollständigen Schutz bieten, wenn die Option sich kurz vor ihrem Verfallstag befindet.

Am Tag vor der Fälligkeit der Option verbleibt so wenig Zeit, dass selbst normale Preisschwankungen des Basiswerts erhebliche Änderungen des Optionspreises hervorrufen können. Deswegen wird eine delta-neutrale Strategie nicht selten um eine gamma-neutrale Strategie erweitert.

Beispiel

Der Händler kauft oder verkauft Optionen auf einem bestimmten Basiswert, um den Wert des Gamma auf 0 zu reduzieren. Das soll den Optionshändler vor unerwartet hohen Kursänderungen des Basiswerts schützen, wenn aufgrund des bevorstehenden Fälligkeitstages kaum noch Zeitwert in der Option enthalten ist.

Ein unkomplizierter Delta Hedge ist möglich, indem beispielsweise Call-Optionen gekauft und gleichzeitig die entsprechende Anzahl an Anteilen leerverkauft wird. Bleibt der Kurs des Basiswerts bei steigender Volatilität gleich, können hieraus Gewinne für den Optionshändler entstehen. Der Zeitwertverlust kann sich jedoch negativ auf den Profit auswirken.

Neben der leerverkauften Position kann der Optionshändler auch eine weitere Position mit einem Short Call auf den gleichen Basiswert eröffnen. Der Strike ist dabei jedoch anders gewählt als beim Long Call. Dieser zweite Call soll den Zeitwertverlust ausgleichen und gegen große Veränderungen des Deltas schützen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.