Optionsvolumen – Bedeutung der Liquidität

Das Optionsvolumen (englisch: „Options Volume“, auch: „Optionshandelsvolumen“) gibt an, wie viele Optionskontrakte in einem festgelegten Zeitraum gehandelt wurden. Händler können mit dem Optionsvolumen die Liquidität eines Optionskontraktes einschätzen, die sich wiederum auf die Preisbildung und die Ausführung von Handelsaufträgen auswirken kann.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Optionsvolumen – Definition

Das Optionsvolumen bezieht sich auf die Anzahl der Optionskontrakte, die in einem bestimmten Zeitraum (z.B. 1 Handelstag) gehandelt werden. Es gilt als Indikator für die Aktivität und das Interesse am Optionshandel für einen bestimmten Basiswert. Dabei spielt es keine Rolle, ob eine Transaktion durchgeführt wurde, um eine Position zu eröffnen oder zu schließen.

Die Kennzahl wird für jeden Optionskontrakt und jede Fälligkeit gebildet. Eine Option verbrieft das Recht, eine vorgegebene Menge eines Wertpapiers (z. B. Aktien) zu einem festgelegten Preis bis zu einem bestimmten Datum zu kaufen (Call-Option) oder zu verkaufen (Put-Option). Angegeben wird das Volumen in Kontrakten (Stück).

Interpretation und Bedeutung

Ein hohes Optionsvolumen deutet auf ein großes Interesse oder auf bedeutende Ereignisse hin, die den Basiswert beeinflussen könnten, während ein niedriges Volumen auf geringeres Interesse oder niedrigere Liquidität hinweist.

Ein hohes Volumen kann dazu führen, dass die Geld-Brief-Spanne (Bid-Ask Spread) enger ist als bei Optionen mit niedrigerem Volumen und die Gefahr von Slippage geringer ist. Je mehr Kontrakte gehandelt werden, desto effizienter die Preisbildung.

Zudem besteht eine höhere Chance, einen sofortigen Handelspartner zu finden, um eine Position zu eröffnen oder zu schließen. Zu diesem Zweck kann ein Optionshändler beispielsweise die Optionskette verwenden, um das Optionsvolumen für verschiedene Strike-Preise (Ausübungspreise) und einen konstanten Basiswert zu ermitteln.

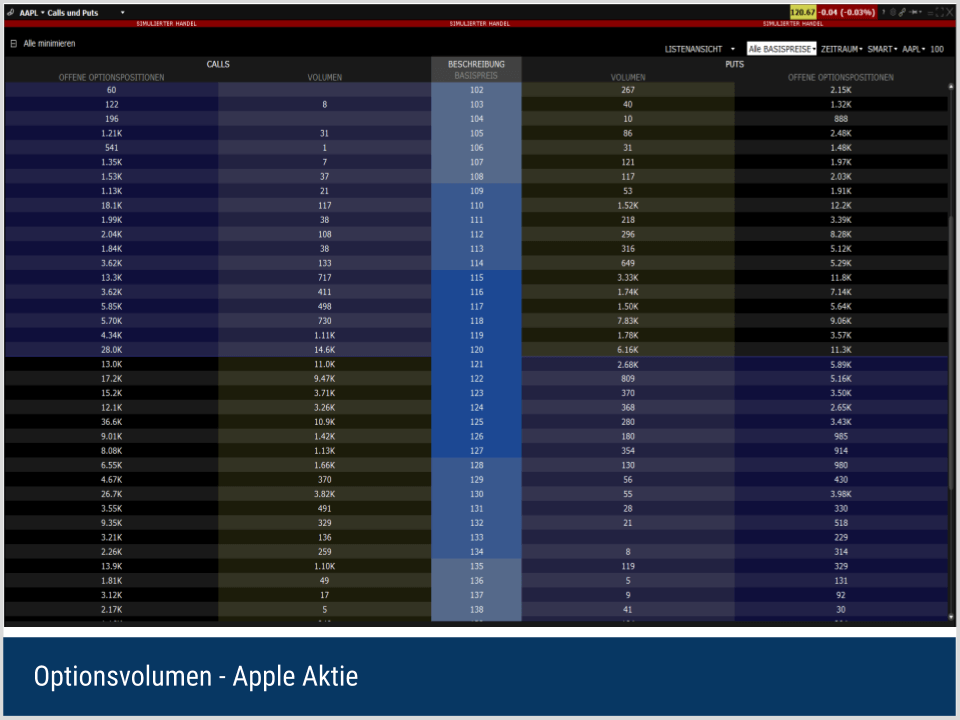

In der unten stehenden Grafik erscheint ein Call mit einem Strike von 122 Dollar unter Liquiditätsaspekten beispielsweise sinnvoller als ein Strike von 123 Dollar, da hier das Optionsvolumen deutlich geringer ausfällt. Zudem fällt auf, dass das Optionsvolumen für Optionen am Geld (at the money) (d.h. bei 120-121) typischerweise deutlich erhöht ist.

Prognosen anhand des Volumens von Optionen

Das gegenwärtige Optionsvolumen kann einem Investor einen Eindruck vermitteln, wie sich die zukünftigen Handelsaktivitäten für einen Basiswert möglicherweise entwickelt. Ein hohes Optionsvolumen kann darauf hindeuten, dass Positionen adjustiert oder wieder geschlossen werden können. In diesem Fall folgt aus dem Optionsvolumen ein erhöhtes Handelsvolumen des Basiswertes in der Zukunft.

Optionsvolumen als Analyseinstrument

Grundsätzlich ist eine Analyse des Optionsvolumens im Vergleich zu anderen Optionskontrakten aussagekräftiger als die alleinige Betrachtung des absoluten Volumens. Beispielsweise kann ein Händler anhand des Volumens feststellen, welche Option mit welchem Strike ein hohes Volumen und damit tendenziell ein höheres Marktinteresse aufweist. Dazu muss er die Volumina der verschiedenen Kontrakte mit unterschiedlichen Ausübungspreisen vergleichen.

Alternativ ist auch eine Analyse im Zeitverlauf möglich. Hier kann der Optionshändler den Durchschnitt der Optionshandelsvolumina der letzten Tage bilden. Ein starker Anstieg kann dann beispielsweise auf ein erhöhtes Interesse an dieser Option hindeuten.

Optionsvolumen vs. Open Interest

Das Optionsvolumen spiegelt die tatsächliche Handelsaktivität wider, während das Open Interest die Gesamtzahl der aktiven, aber noch nicht geschlossenen Kontrakte am Ende des Handelstages wiedergibt. Beide Messgrößen zusammen können wichtige Einblicke in die Marktstimmung und die potenzielle Preisentwicklung der zugrunde liegenden Wertpapiere geben.t.

Beispiel: Ein Optionshändler kauft 100 Optionskontrakte mit einer Restlaufzeit von 30 Tagen. Zehn Tage später sind diese Kontrakte noch offen. An diesem Tag wird jedoch kein weiterer Optionskontrakt des gleichen Basiswertes gehandelt. Das Optionsvolumen ist somit 0 und der Open Interest 100. Am Tag der Transaktion ergab sich sowohl für der Open Interest als auch für das Optionsvolumen ein Wert von 100.

Beispiel – Optionsvolumen und Open Interest in der Praxis

Die unten stehende Tabelle zeigt die beispielhafte Aktivität von Optionshändlern an unterschiedlichen Handelstagen. Hierbei wird deutlich, inwiefern sich Optionsvolumen und Open Interest unterscheiden. Der Betrachtungszeitraum beginnt am 01. Januar und wird laufend fortgeschrieben. Alle Optionskontrakte beziehen sich auf den gleichen Basiswert.

| Zeitpunkt | Handelsaktivität | Optionsvolumen | Open Interest |

| 1. Januar | A verkauft 100 Kontrakte an B | 100 | 100 |

| 2. Januar | C verkauft je 100 Kontrakte an D und E | 200 | 300 |

| 3. Januar | E verkauft 50 Kontrakte an A | 50 | 250 |

- 01. Januar: Das Optionsvolumen steigt durch die Transaktion über 100 Optionskontrakte. Weil diese Kontrakte eröffnet wurden, beträgt auch der Open Interest 100.

- 02. Januar: Durch die Eröffnung weiterer 200 Kontrakte steigt das Handelsvolumen am nächsten Tag auf 200. Der Open Interest berücksichtigt jedoch zusätzlich die 100 eröffneten Kontrakte vom Vortrag, da diese noch offen sind. Es ergibt sich ein Wert von 300.

- 03. Januar: 50 der aktuell offenen Kontrakte werden geschlossen, indem E 50 Kontrakte an A verkauft. Diese Transaktion selbst erzeugt ein Optionsvolumen von 50 Kontrakten. Der Open Interest sinkt um 50 auf 250 Kontrakte.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.