Reverse Iron Butterfly – Definition

Ein Reverse Iron Butterfly (auch: „Long Iron Butterfly“) wird durch die Kombination eines Bull Call Spreads und eines Bear Put Spreads auf denselben Basiswert gebildet. Der Long Call und der Long Put haben den gleichen Strike, in der Regel am Geld (at the money). Der Short Call und Short Put werden aus dem Geld (out of the money) verkauft. Alle vier Optionen haben den gleichen Verfallstag.

Die Absicht beim invertierten Iron Butterfly ist einen begrenzten Gewinn zu erzielen, wenn der zugrunde liegende Basiswert (hier: eine Aktie) eine starke Bewegung entweder nach oben oder nach unten macht. Er kann beispielsweise vor einer Hauptversammlung oder der Veröffentlichung von Quartalszahlen eingesetzt werden. Da es durch die Bekanntgabe von neuen Informationen zu Ausschlägen im Kurs kommen kann, profitiert in einem solchen Fall diese Strategie.

Praxis-Tipp

Kommt es zu einer vorzeitigen Ausübung bei einer der verkauften Optionen (Short Put oder Short Call), kann der Händler ebenso von seinem Recht der Ausübung durch seine gekauften Optionen Gebrauch machen (Long Put oder Long Call). Durch dieses Vorgehen kann vorzeitig der maximale Gewinn gesichert werden. Falls noch ein Rest Zeitwert vorhanden sein sollte, verfällt dieser durch die Ausübung.

Befindet sich der Aktienkurs bei Fälligkeit in der Nähe einer der beiden Flügel (am Short Put oder Short Call), kann die Position vorzeitig manuell geschlossen werden, falls eine Zuteilung durch die gekauften Optionen nicht erwünscht ist.

Wenn die Strategie eine größere Gewinnspanne haben soll, kann auch, statt eines Reverse Iron Butterfly, ein Long Straddle genutzt werden. Der maximale Verlust ist ebenfalls auf die gezahlte Prämie begrenzt, aber der potenzielle Gewinn ist theoretisch unbegrenzt.

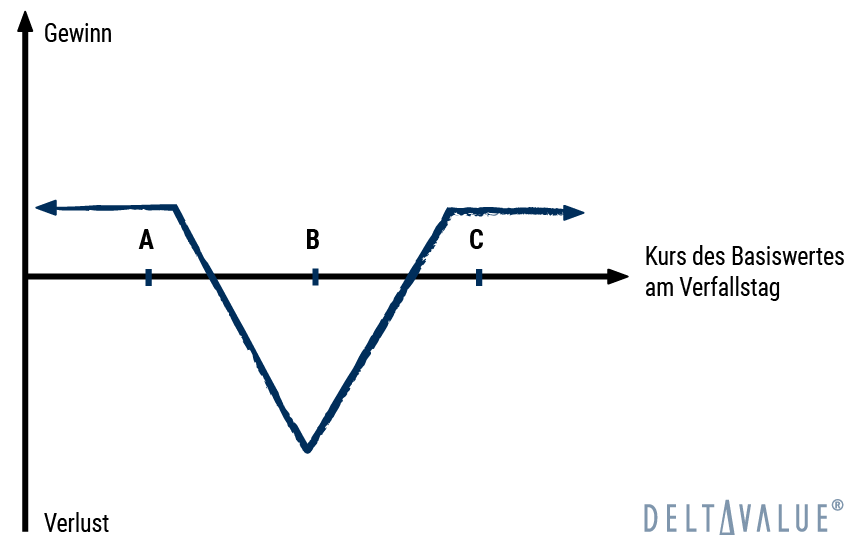

Reverse Iron Butterfly – Setup

- Verkauf einer Put-Option OTM, Strike A

- Kauf einer Put-Option ATM, Strike B

- Kauf einer Call-Option ATM, Strike B

- Verkauf einer Call-Option OTM, Strike C

Die Strikes haben zueinander jeweils den gleichen Abstand. Alle Optionen haben denselben Verfallstag.

Empfohlenes Erfahrungslevel

Diese Strategie eignet sich für erfahrene Optionshändler. Der Einsatz von vier verschiedenen Option-Legs erfordert Vorkenntnissen im Handel mit Optionen.

Wann der Handel sinnvoll ist

Bei einer bullischen oder bärischen Marktmeinung. Ein Reverse Iron Butterfly bildet die Erwartung von starken Kursschwankungen, egal in welcher Richtung, und steigender Volatilität innerhalb eines gewissen Zeitraums ab.

![]()

![]()

Break-Even-Punkt

Es gibt 2 Gewinnschwellen für die Reverse Iron Butterfly Strategie. Die Break-Even-Punkte lassen sich anhand der folgenden Formel berechnen:

- Break-Even-Punkt bei Kurssteigerung = Strike B + gezahlte Prämie – gezahlte Provisionen

- Break-Even-Punkt bei Kursrückgang = Strike B – gezahlte Prämie – gezahlte Provisionen

Sweet Spot

Der Kurs des zugrunde liegenden Basiswerts soll bei dieser Strategie steigen oder fallen.

Maximaler Gewinn

Bei einem Reverse Iron Butterfly handelt es sich um einen Debit Spread, bei der sowohl der mögliche Gewinn als auch das maximale Risiko begrenzt sind. Der maximale Gewinn entspricht der vereinnahmten Prämie für den Short Call bzw. Short Put abzüglich des Strike des Long Call bzw. Long Put und der Provisionen. Er wird realisiert, wenn der Kurs des Basiswertes am Ende der Laufzeit auf oder über dem Strike C bzw. auf oder unter dem Strike A liegt. Damit positioniert sich diese Strategie als das Gegenteil eines Iron Butterfly.

Die Formel zur Berechnung des maximalen Gewinns lautet wie folgt:

Maximaler Gewinn = Strike Preis des Short Call (oder Long Put) – Strike Preis des Long Call (oder Short Put) – gezahlte Prämie – gezahlte Provisionen

Maximaler Verlust

Der maximale Verlust für den Reverse Iron Butterfly tritt ein, wenn bei Fälligkeit der Kurs des Basiswerts sich am Strike B befindet. Bei diesem Preis verfallen alle Optionen wertlos, und der Optionshändler verliert seinen Einsatz.

Die Formel zur Berechnung des maximalen Verlusts lautet wie folgt:

Maximaler Verlust = gezahlte Prämien + gezahlte Provisionen

Reverse Iron Buttefly im Zeitverlauf

Der Zeitwertverlust wirkt sich in der Regel negativ auf diese Optionsstrategie aus, insbesondere bei den Long-Optionen. Im Idealfall kommt es frühzeitig zu einer starken Kursbewegung des zugrunde liegenden Basiswerts. Dadurch kann der Händler die Long-Optionen mit noch vorhandenem Zeitwert veräußern.

Implizite Volatilität

Eine zunehmende implizite Volatilität ist vorteilhaft für den Reverse Iron Butterfly, da sie höhere Optionsprämien bedeutet. Idealerweise ist sie beim Aufsetzen der Strategie niedriger als beim Ausstieg oder bei Fälligkeit.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.