LEAP Optionen – Definition & Beispiel

LEAPS (Abkürzung für „Long-Term Equity Anticipation Securities“) bezeichnet eine Option mit besonders langer Laufzeit. Im Gegensatz zu Standardoptionen, die in der Regel eine Laufzeit von einigen Wochen bis einigen Monaten haben, können LEAP-Optionen eine Laufzeit von mehreren Jahren haben. Diese längere Laufzeit bietet Investoren die Möglichkeit, langfristige Anlagestrategien zu verfolgen oder ihre Portfolios über einen längeren Zeitraum abzusichern.

🔴 Live-Webinar am 28.10.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

LEAP Optionen – Definition

LEAPS sind Optionen mit einer Laufzeit von mehreren Jahren. Abgesehen von der längeren Laufzeit sind die Eigenschaften einer LEAP-Option identisch mit denen einer normalen Option. Sie verbrieft das Recht, einen Basiswert – häufig eine Aktie oder einen Index – zu einem bestimmten Preis und Zeitpunkt zu kaufen oder zu verkaufen.

Funktionsweise

LEAPS können wie normale Optionen entweder Call-Optionen (Recht zum Kauf der Aktie) oder Put-Optionen (Recht zum Verkauf der Aktie) sein. Der Inhaber einer europäischen Option hat die Wahl, sein Recht erst am Ende der Laufzeit auszuüben. Bei amerikanischen Optionen ist die Ausübung auch vor dem Verfallsdatum möglich.

Unabhängig von der Art der Option ist der Verkäufer, auch Stillhalter genannt, verpflichtet, die Vertragsbedingungen zu erfüllen, wenn der Inhaber der Option diese ausübt. Für diese Verpflichtung erhält der Stillhalter eine Prämie. Dabei muss es keinesfalls zur Ausübung kommen. Die meisten Optionskontrakte verfallen wertlos.

LEAP Calls

LEAP Calls (deutsch: Langlaufende Call-Optionen) verhalten sich, abhängig vom Delta, wie die Aktie selbst. Der Optionshändler kann also von den langfristigen Kursentwicklungen des Basiswertes profitieren. LEAP Calls können genau wie Vanilla Calls ausgeübt werden, indem der Basiswert zum Strike-Preis gekauft wird. Der Basiswert wird dann in das Depot des Optionsinhabers eingebucht.

Der Käufer eines LEAP Calls hat die Möglichkeit, sich den Gewinn bereits vor Ablauf der langen Laufzeit zu sichern. Dazu verkauft er einfach eine Call-Option mit den gleichen Eigenschaften (Ausübungspreis, Basiswert und Verfallsdatum). Auf diese Weise wird die Position glattgestellt.

Der effektive Gewinn des Händlers ergibt sich aus der Differenz zwischen der Prämie, die er für den verkauften Call erhält, und der Prämie, die er für den ursprünglichen LEAP Call bezahlt hat. Von diesem Gewinn sind noch die Brokergebühren und gegebenenfalls Steuern abzuziehen.

LEAP Puts

LEAP Puts (deutsch: Langlaufende Put-Optionen) eignen sich gut zur Absicherung von Depotpositionen. Dadurch kann das Depot auch bei stark fallenden Kursen unverändert weitergeführt werden. Die Verluste des Depots werden durch die Gewinne des LEAP Puts weitestgehend ausgeglichen (ggf. sogar überkompensiert).

Mit LEAP Puts kann ein Händler von fallenden Kursen profitieren, ohne den Basiswert leerverkaufen zu müssen. Im Gegensatz zum riskanten Leerverkauf (Short Selling), bei dem der Händler den Basiswert leiht und verkauft, ist das Risiko beim LEAP Put auf den Verlust der bezahlten Prämie beschränkt.

LEAPS und die Optionsgriechen

LEAP-Optionen verhalten sich hinsichtlich der Optionsgriechen wie andere Optionen. Die Berechnung und die Auswirkungen der Optionsgriechen (wie Delta, Theta, Vega usw.) bleiben gleich. Insbesondere die Kennzahlen Theta und Delta haben bei LEAPS eine fundamentale Bedeutung.

Theta

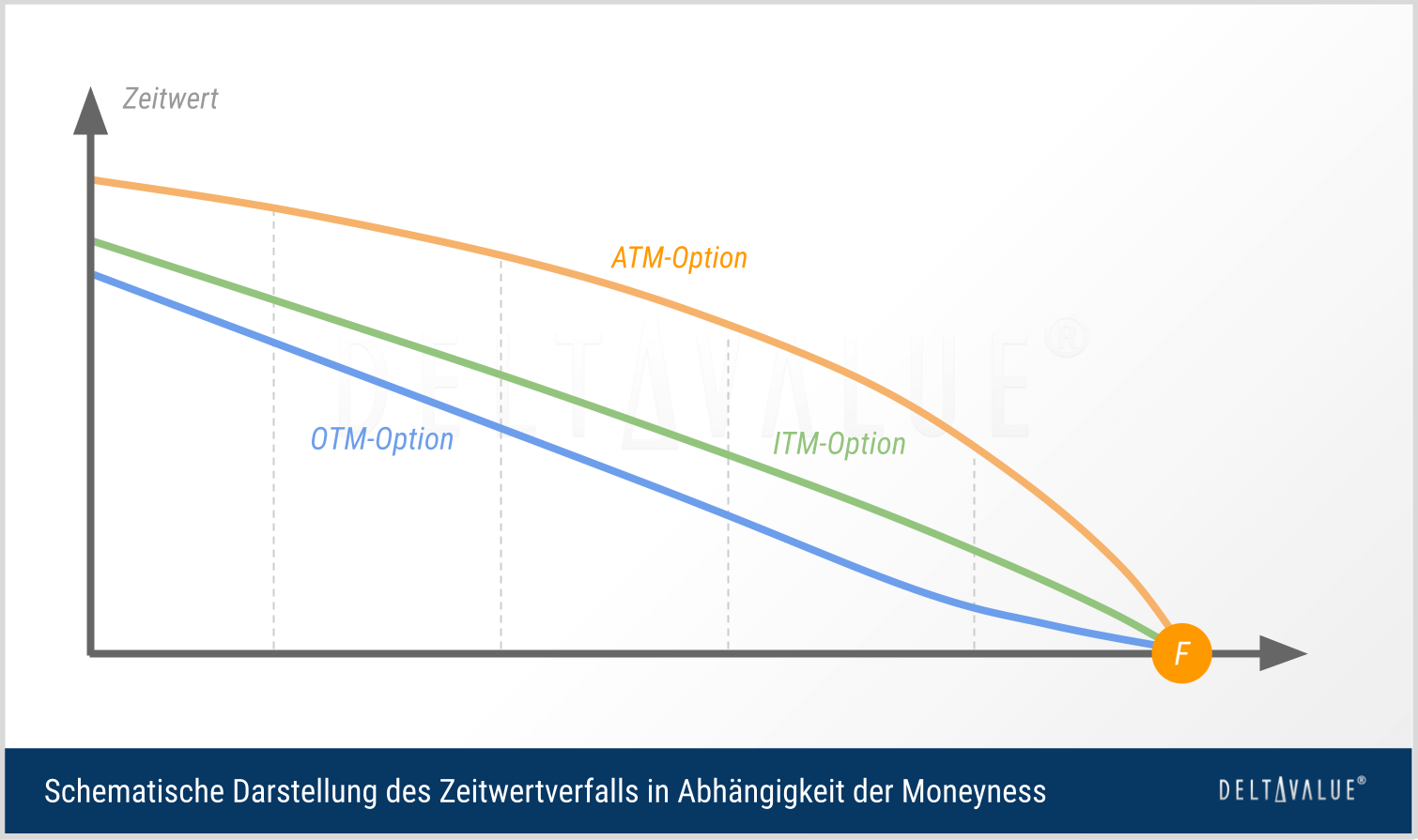

Das Theta gibt Auskunft über den Zeitwertverlust einer Option. Aufgrund der langen Laufzeit sind LEAPS anfänglich nur in geringem Maße davon betroffen. Allerdings beschleunigt sich der Zeitwertverlust, je näher die Option dem Verfallstag kommt. Wie bei anderen Optionen wird daher der Zeitwertverlust in den letzten Tagen und Wochen vor Fälligkeit deutlich ansteigen. Insbesondere Optionen aus dem Geld (Out of the Money) sind davon betroffen.

Delta

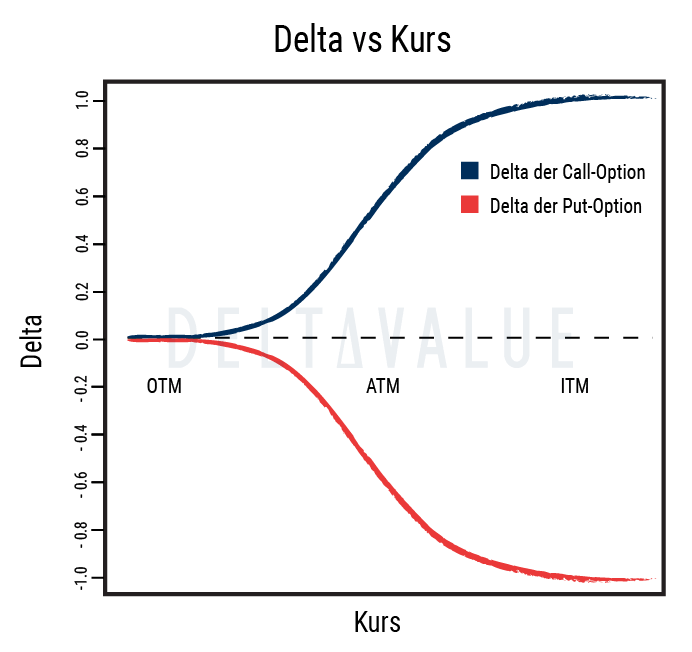

Das Delta misst die Korrelation, von Basiswert und Option. Vereinfacht ausgedrückt gibt das Delta an, um wie viel sich der Wert einer Option verändert, wenn sich der Kurs des Basiswerts ändert. Ein Delta von 0,80 bedeutet beispielsweise, dass eine Veränderung des Basiswertes um 1 Euro eine Veränderung des Optionpreises um 0,80 Euro zur Folge hat.

Aufgrund des üblicherweise längfristigen Anlagehorizonts werden LEAP-Optionen häufig mit höheren Deltas gehandelt. Ein hohes Delta bei Optionen deutet darauf hin, dass diese eng mit der Kursentwicklung des Basiswerts verbunden sind. Dies führt dazu, dass LEAPS mit hohen Deltas bei Preisänderungen des Basiswerts eine höhere Wertänderung erfahren.

Moneyness

Ob eine LEAP-Option im Geld (In the Money) oder aus dem Geld gekauft werden sollte, hängt wesentlich von der verfolgten Strategie ab. Die Prämien für LEAPS aus dem Geld sind zwar geringer, als die von LEAPS im Geld, aber dafür muss der Basiswert eine erhebliche Kursveränderung nachweisen, damit ein Gewinn aus der Position entsteht. Denkbar sind solche Optionen auf stark unterbewertete Aktien.

LEAP-Optionen im Geld weisen dagegen meistens höhere Deltas auf und eignen sich zusammen mit am Geld (At the Money) Optionen besser für die langfristige Abbildung des Basiswertes. Natürlich sind Optionen im Geld aufgrund ihres inneren Wertes teuer als Optionen aus dem Geld. Dennoch sind Optionen, die am Geld oder nur leicht im Geld notieren, immer noch weniger kapitalintensiv als der Kauf des Basiswertes.

LEAP Prämien

Die Optionsprämien für LEAPS sind, wie bereits erwähnt, in der Regel höher als für Optionen mit kürzerer Laufzeit. Dies kann insbesondere für Optionsverkäufer verlockend sein. Mit abnehmender Laufzeit sinkt der Zeitwert der Optionen und damit auch die Prämie. Die zu zahlende Prämie hängt jedoch auch vom inneren Wert der Option ab.

- Optionen am Geld oder aus dem Geld haben keinen oder nur einen geringen inneren Wert, weshalb die zu zahlende Prämie hier nahezu identisch mit dem Zeitwert ist.

- Optionen im Geld hingegen werden nicht nur mit ihrem Zeitwert, sondern auch mit ihrem inneren Wert bewertet. Dies ist auch logisch, da die Option zum Zeitpunkt des Verkaufs bereits eine vorteilhafte Ausgangsposition für den Optionskäufer bietet. Dies stellt für den Verkäufer ein zusätzliches Risiko dar, das natürlich bezahlt werden muss.

Außerdem haben folgende Aspekte unter Umständen Einfluss auf die zu zahlende Prämie

- Dividenden während der Optionslaufzeit

- Implizite Volatilität

- Marktzins

LEAP Optionen – Beispiele

Handel mit einem Long LEAP Call

Angenommen ein Optionshändler erwartet starke Kurssteigerungen für Aktie X, möchte jedoch nicht sein gesamtes Kapital für den Kauf von 100 Aktien verwenden. Stattdessen kauft er einen LEAP Call auf Aktie X. Die Aktie notiert aktuell bei 80 Euro. Der Strike des Calls liegt bei 85 Euro. Damit ist die Option derzeit Out of the Money. Erst ab 85 Euro zuzüglich der gezahlten Prämie macht der Optionshändler einen Gewinn. Die Prämie pro Aktie beträgt 5,60 EUR. Auf den gesamten Kontrakt mit 100 Aktien macht das eine zu zahlende Prämie von 560 Euro.

| Aktie | Kurs | Strike | Laufzeit | Prämie |

| X | 80 € | 85 € | 1 Jahr | 560 € |

In dem Fall, dass die Prognose des Optionshändlers eintrifft, liegt der Kurs des Basiswertes zum Verfallstag bei beispielsweise 120 Euro. Der Gewinn der Position wird dann wie unten stehend abgebildet ermittelt.

In diesem Beispiel wurde von einer starken Wertsteigerung von 50 % ausgegangen. Im Vergleich zu 50 % Rendite bei einem Kapitaleinsatz von 8.000 Euro konnte mit der LEAP-Option eine Rendite von 525 % auf den Kapitaleinsatz von 560 Euro realisiert werden.

Im Fall von stagnierenden oder fallenden Kursen verfällt der Call jedoch wertlos. Die Prämie ist damit verloren. Der tatsächliche Inhaber der Aktien würde diese im Gegenzug zum Optionshändler aber dennoch weiterhin halten und könnte auf zukünftige Kurssteigerungen hoffen.

Handel mit einem Long LEAP Put

Ein weiteres Beispiel ist eine Sicherungsstrategie. Der Optionshändler hält selbst 100 Y-Aktien in seinem Depot und möchte diese gegen mögliche Kursverluste schützen. Dafür kauft einer einen LEAP Put mit Strike 80 Euro. Der Strike befindet sich auf dem gleichen Niveau, wie der aktuelle Kurs.

- Bei Gewinnen der Aktienposition würde der Put wertlos verfallen, genau wie bei gleichbleibenden Kursen.

- Bei Verlusten würde die Put-Option an Wert gewinnen und diese dann ausgleichen. Pro Aktie wird eine Prämie von 4,70 Euro fällig, was auf die gesamte Kontraktgröße von 100 Stück 470 EUR ergibt.

| Aktie | Kurs | Strike | Laufzeit | Prämie |

| Y | 80 € | 80 € | 1 Jahr | 470 € |

Angenommen die Aktie notiert zum Verfallstag bei 76 Euro ergibt sich das unten stehende Bild.

Auch wenn die Option aufgrund des Kursverlustes an Wert gewonnen hat, genügt der Gewinn der Optionsposition nicht, um die gezahlte Prämie vollständig auszugleichen. Damit entsteht ein Verlust von 70 Euro. Das Ziel der Strategie wurde dennoch zu weiten Teilen erfüllt, da der Optionshändler während der gesamten Laufzeit der Option gegen weitere Kursverluste geschützt war.

LEAPS für kleine Konten

Obwohl Optionen mit langer Laufzeit in der Regel teurer sind als Optionen mit kurzer Laufzeit, können sie unter bestimmten Umständen auch für kleine Konten interessant sein.

Wann und wie LEAP-Optionen für Kleinanleger nützlich sein können, wird in diesem Video anhand eines Trades erklärt.

LEAP Optionen – Vorteile & Nachteile

Geringer Verwaltungsaufwand

Kein häufiges Rollen von Positionen nötig

Gut zur Risikoreduktion geeignet

Auch für Aktienindizes verfügbar

Hohe Prämien

Weniger Auswahl bei den Strikes (generell aber auch nur bedingt nötig)

Starke Kapitalbindung

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.