Black-Scholes-Modell – Erklärung & Bedeutung

Das Black-Scholes-Modell, auch Black-Scholes-Merton (BSM) genannt, ist ein Verfahren zur Bewertung europäischer Optionen. Es zeigt, wie sich Preis des Basiswerts, Zeit, Zins und Schwankung auf den Optionswert auswirken. Daraus ergibt sich eine Gleichung und eine handliche Formel, mit der sich faire Werte für Calls und Puts berechnen lassen. Das Modell wurde 1973 vorgestellt und ist bis heute ein zentraler Standard in der Optionsbewertung.

🔴 Live-Webinar am 19.01.2026 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Black-Scholes-Modell – Definition

Das Black-Scholes-Modell ist ein finanzmathematisches Modell, welches den theoretischen Wert von Optionen und anderen Anlageinstrumenten berechnet. Die Ergebnisse sind in der Regel akkurat. Das Modell kann jedoch aufgrund von bestimmten Grundannahmen Werte ermitteln, die von den realen Optionspreisen abweichen.

Bestandteile der Black-Scholes-Gleichung

Die Black-Scholes-Gleichung erfordert fünf Variablen. Diese Inputs sind

- Volatilität,

- Kurs des Basiswertes,

- Strike-Preis der Option,

- die Restlaufzeit und der risikofreie Zinssatz.

Mithilfe dieser Variablen können Optionsverkäufer (Stillhalter) faire Preise für die von ihnen verkauften Optionen festlegen.

Black-Scholes-Modell – Berechnung

Das Black-Scholes-Modell unterliegt einigen Annahmen, welche notwendig sind, um die Berechnung so genau wie möglich durchführen zu können. Den folgenden Annahmen unterliegt die Berechnung:

- Während der Laufzeit der Option werden keine Dividenden ausgezahlt.

- Marktbewegungen sind zufällig und nicht vorhersehbar.

- Es fallen keine Transaktionskosten beim Kauf der Option an.

- Der risikofreie Zinssatz und die Volatilität des Basiswertes sind bekannt und konstant.

- Die Kursentwicklung des Basiswertes ist lognormalverteilt.

- Die Option ist europäisch und kann nur bei Fälligkeit ausgeübt werden.

Annahmen des Modells in Detail

Das Black-Scholes-Modell geht davon aus, dass Preise von Finanzinstrumenten wie Aktien oder Futures lognormal verteilt sind und einem Random Walk mit konstanter Drift und Volatilität folgen. Auf dieser Grundlage leitet es den theoretischen Wert einer europäischen Option her.

Es unterstellt, dass stark gehandelte Vermögenswerte einer geometrischen Brownschen Bewegung mit konstanter Drift und Volatilität entsprechen. Bei der Optionsbewertung berücksichtigt das Modell insbesondere die Volatilität der Aktie, den risikofreien Zinssatz, den Ausübungspreis (Strike) und die verbleibende Laufzeit.

Herleitung der Black-Scholes Formel

Unter Berücksichtigung aller oben genannten Annahmen kann nun für die Bestimmung des fairen Preises (Fair Value) einer Call-Option folgendes Black-Scholes-Modell aufgestellt werden:

Für die Bestimmung des Fair Value einer Put-Option, wird nachfolgendes Black-Scholes-Modell herangezogen:

wobei d1 und d2 wie folgt ermittelt werden:

Erweitert um die Dividendenrendite (bspw. für Indizes), ergibt sich folgende Formel für eine Call-Option:

Und entsprechend folgende Formel für eine Put-Option:

Volatility Skew und Volatility Smile

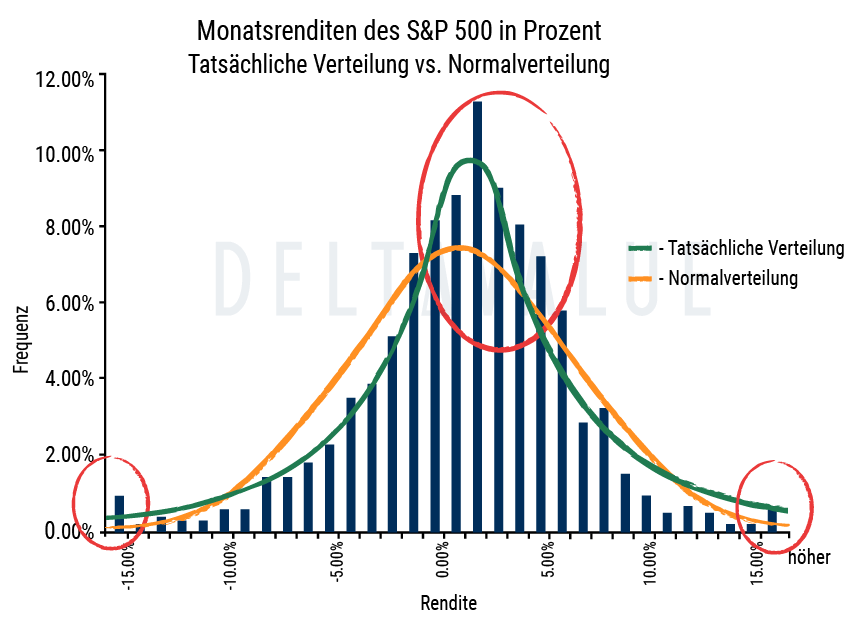

Das Black-Scholes-Modell unterstellt lognormal verteilte Aktienkurse, da Preise nicht negativ werden können. In der Realität zeigen Vermögenswerte jedoch Rechtsschiefe und höhere Kurtosis: starke Abwärtsbewegungen treten häufiger auf, als es eine Normalverteilung nahelegt. Auch die implizite Volatilität (IV) sollte nach Black-Scholes für alle Strikes gleich sein.

Seit dem Börsencrash von 1987 zeigt sich jedoch ein anderes Bild: IV ist bei Optionen am Geld (ATM) niedriger als bei aus dem Geld (OTM) oder im Geld (ITM) oder liegenden Puts, was zu einem Volatility Smile oder – bei Aktien typischer – einem Skew führt. Ursache ist die Marktbewertung erhöhter Abwärtsrisiken.

Black-Scholes-Modell – Bedeutung

Das Black-Scholes-Modell wurde 1973 von Fischer Black, Myron Scholes und Robert Merton entwickelt und war die erste weit verbreitete Methode zur Berechnung des theoretischen Optionswerts. Es berücksichtigt den aktuellen Aktienkurs, den Strike, den risikofreien Zinssatz, die Restlaufzeit und die erwartete Volatilität.

Die ursprüngliche Formel stellten Black und Scholes 1973 in ihrem Aufsatz The Pricing of Options and Corporate Liabilities im Journal of Political Economy vor. Merton unterstützte die Veröffentlichung und veröffentlichte im selben Jahr im Bell Journal of Economics and Management Science seinen Artikel Theory of Rational Option Pricing, in dem er das Modell mathematisch vertiefte.

1997 erhielten Scholes und Merton den Nobelpreis für Wirtschaftswissenschaften für ihre Arbeit zur Bewertung von Derivaten. Black war bereits 1995 verstorben und konnte den Preis daher nicht mehr entgegennehmen. Seine entscheidende Rolle bei der Entwicklung des Modells wurde jedoch ausdrücklich gewürdigt.

Black-Scholes-Modell in der Kritik

Das Black-Scholes-Modell eignet sich nur für europäische Optionen und vernachlässigt die Möglichkeit einer vorzeitigen Ausübung amerikanischer Optionen. Zudem basiert es auf Annahmen, die in der Praxis oft nicht zutreffen: konstante Dividenden, konstante risikofreie Zinssätze und konstante Volatilität. Tatsächlich schwankt beispielsweise die Volatilität je nach Marktbedingungen.

Weitere vereinfachende Prämissen – keine Transaktionskosten oder Steuern, ein einheitlicher Zinssatz für alle Laufzeiten, die Möglichkeit unbegrenzter Leerverkäufe sowie das Fehlen von Arbitragemöglichkeiten – führen dazu, dass die Modellpreise von realen Marktpreisen abweichen können.

Black-Scholes-Modell Quiz

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 19.01.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 19.01.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.