Volatility Skew – Erklärung & Bedeutung

Der Volatility Skew (deutsch: „Volatilitätsschiefe“) beschreibt die Differenz der impliziten Volatilität (IV) einzelner Optionen desselben Basiswertes und Verfallstages. Die implizite Volatilität wird unter anderem von Markterwartungen und somit letztlich dem Verhältnis von Angebot und Nachfrage von Optionen beeinflusst. Daher kann die Kennzahl Auskunft darüber geben, welche Optionen aktuell teuer oder günstig gehandelt werden bzw. welche bestimmten Erwartungen am Markt eingepreist werden.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Volatility Skew – Definition

Volatility Skew bezeichnet im Optionshandel ein Phänomen, bei dem nicht alle Optionen auf denselben Basiswert und Verfallstag die gleiche implizite Volatilität aufweisen.

Beispielsweise bei Aktienoptionen kann ein Volatility Skew zeigen, dass Out-Of-the-Money-Put-Optionen zum augenblicklichen Zeitpunkt eine höhere implizite Volatilität aufweisen als At-The-Money-Puts oder In-The-Money-Puts, was dazu beiträgt kann, dass aus dem Geld liegende Puts preislich relativ betrachtet teurer sind als aus dem Geld liegende Calls.

Warum entsteht ein Volatility Skew?

Optionspreismodelle gehen davon aus, dass die implizite Volatilität (IV) einer Option für denselben Basiswert und dieselbe Fälligkeit unabhängig vom Strike-Preis (Ausübungspreis) identisch sein sollte. In den 1980er-Jahren wurde jedoch entdeckt, dass Optionshändler unter Umständen bereit waren, bspw. mehr für Put-Optionen mit „tiefen Strikes“ (Out-of-the-Money-Strikes) zu bezahlen, was grafisch zu einem Volatility Skew führte.

Dies wurde so interpretiert, dass Händler einen höheren Absicherungsbedarf gegenüber fallenden Kursen haben als gegenüber einer Kurssteigerung. Daher können Put-Optionen für dieselbe Aktie bei derselben Fälligkeit teurer sein als Call-Optionen.

Grafische Darstellung

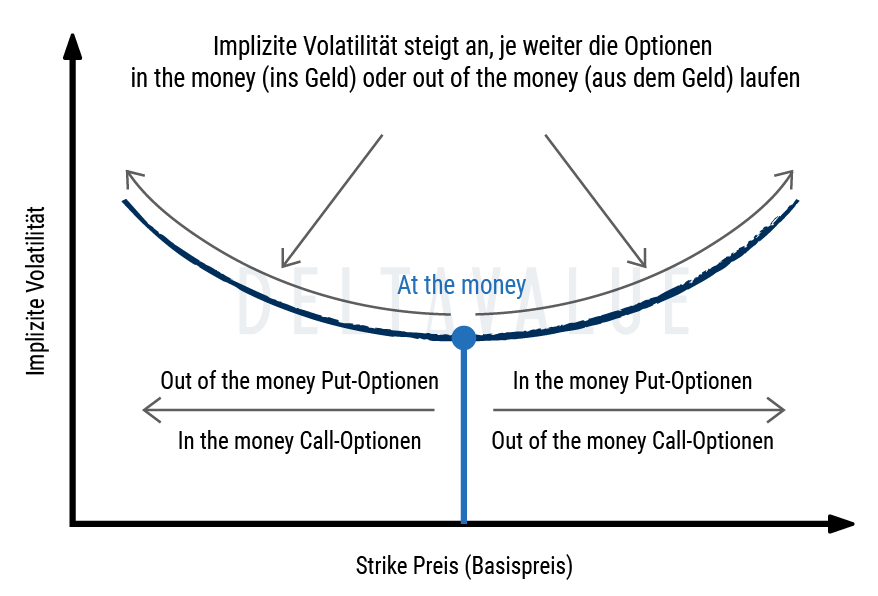

Der Volatility Skew wird grafisch dargestellt, um die IV einer bestimmten Gruppe von Optionen zu demonstrieren. In der Regel haben die verwendeten Optionen das gleiche Verfallsdatum und den gleichen Ausübungspreis, manchmal aber auch nur den gleichen Ausübungspreis und nicht den gleichen Verfallstag. Die Grafik wird als Volatility Smile bezeichnet, wenn die Kurve ausgeglichener ist, oder als Volatility Smirk, wenn die Kurve zu einer Seite hin gerichtet ist.

Gängige Formen des Volatility Skew

Volatility Smile

Ein Volatility Skew, bei dem Optionen am Geld (at the money) eine niedrigere implizite Volatilität aufweisen als Optionen aus dem Geld (out of the money) oder im Geld (in the money), wird auch als Volatility Smile (deutsch: Volatilitätslächeln) bezeichnet. Dieser entsteht aufgrund der Form, die die Daten erzeugen, wenn man die implizite Volatilität einer Option in Abhängigkeit der Strikes in einem Diagramm abträgt.

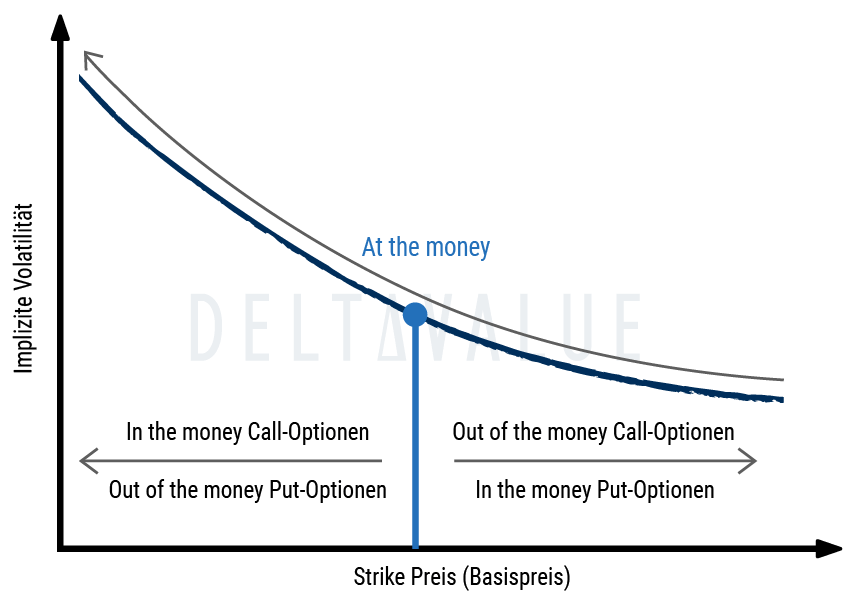

Reverse Skew

Eine weitere Form des Volatility Skew ist der Reverse Skew, der auch als Volatility Smirk bezeichnet wird. Ein Reverse Skew tritt auf, wenn die implizite Volatilität, und somit die Nachfrage nach Calls im Geld und Puts aus dem Geld, höher ist als bei Calls aus dem Geld und Puts im Geld.

Dieser Volatility Skew lässt sich in Zeiten höherer Marktnervosität beobachten und Marktteilnehmer bevorzugt Puts kaufen, um die wahrgenommenen Risiken auszugleichen.

Eine mögliche weitere Erklärung ist, dass Marktteilnehmer in bestimmten Situationen überdurchschnittlich bullisch sind und den Kauf von Calls im Geld gegenüber dem Kauf des Basiswertes (also bspw. einer Aktie) bevorzugen, da diese eine Hebelwirkung und damit eine höhere Rendite bieten können. Dies führt zu einer größeren Nachfrage nach In-the-Money-Calls und damit zu einem Anstieg der impliziten Volatilität jener Calls.

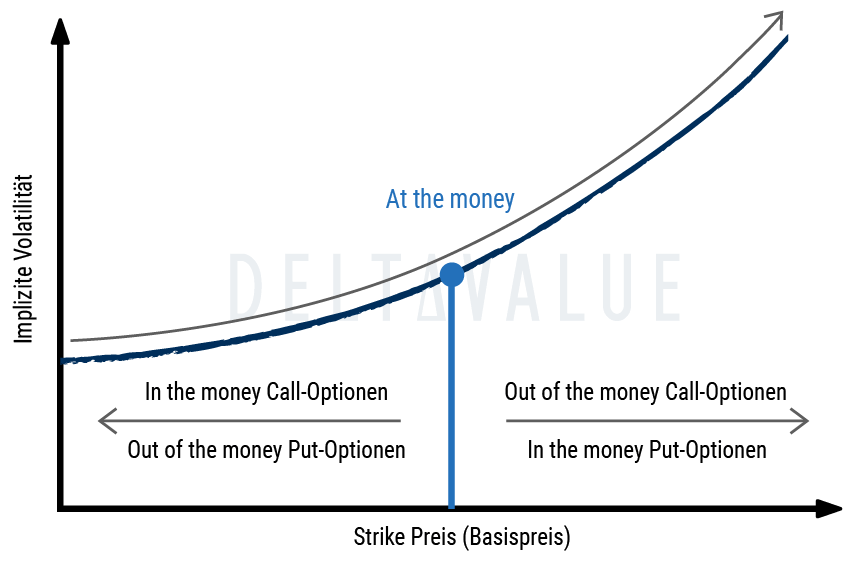

Forward Skew

Der Forwards Skew verhält sich entgegengesetzt zum Reverse Skew. Ein Forward Skew tritt auf, wenn die implizite Volatilität, und somit die Nachfrage nach Calls im Geld und Puts aus dem Geld, geringer ist als bei Calls aus dem Geld und Puts im Geld.

Dieser Volatility Skew ist gelegentlich auf dem Rohstoffmarkt zu beobachten, wo ein Angebotsmangel die Preise schnell in die Höhe treiben kann, während ein Überangebot die Preise schnell fallen lässt. Beispiele für Rohstoffe, die häufig mit Forward Skew in Verbindung gebracht werden, sind Rohöl sowie einige landwirtschaftliche Erzeugnisse.

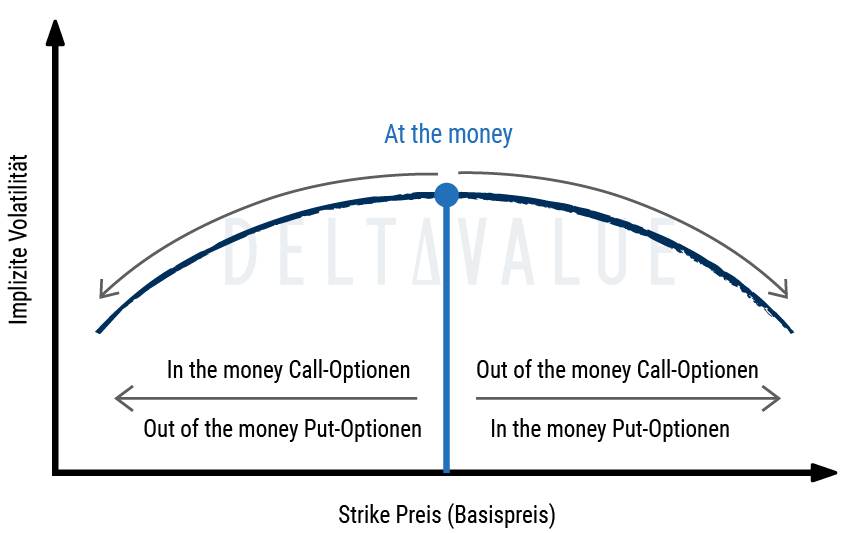

Volatility Frown

Ein selteneres Volatility Skew ist der Frown. Bei einem Volatility Frown haben Optionen im oder aus dem Geld eine niedrigere implizite Volatilität als Optionen am Geld. Somit ist ein Frown (deutsch: Stirnrunzeln) das Gegenteil eines Volatility Smile.

Eine Situation, die zu einem Volatility Frown führen kann, ist die Ankündigung einer Unternehmensübernahme. Im Falle einer angekündigten Transaktion zu einem fest bestimmten Übernahmepreis brechen die Preise der aus dem Geld befindlichen Optionen des Zielunternehmens zusammen. Das geschieht aufgrund der Erwartung, dass das Geschäft ja zum vereinbarten Übernahmepreis abgeschlossen wird. Optionshändler haben dann keinen Grund mehr, mit starken Kursausschlägen zu rechnen und handeln bevorzugt Optionen am Geld.

Vorteile eines Volatility Skew

Der Volatility Skew kann Optionshändler helfen, die Optionen mit der höchsten und der niedrigsten Prämie besser zu identifizieren. Dies ist besonders wichtig für Spreads-Trader, die einen Optionskontrakt verkaufen, um den Preis eines anderen Kontrakts auszugleichen. Ein Händler, der davon überzeugt ist, dass der Kurs einer Aktie demnächst steigen wird, kann beispielsweise den Volatility Skew nutzen, um die besten Kontrakte für einen Bull-Put-Spread zu ermitteln.

SKEW Index

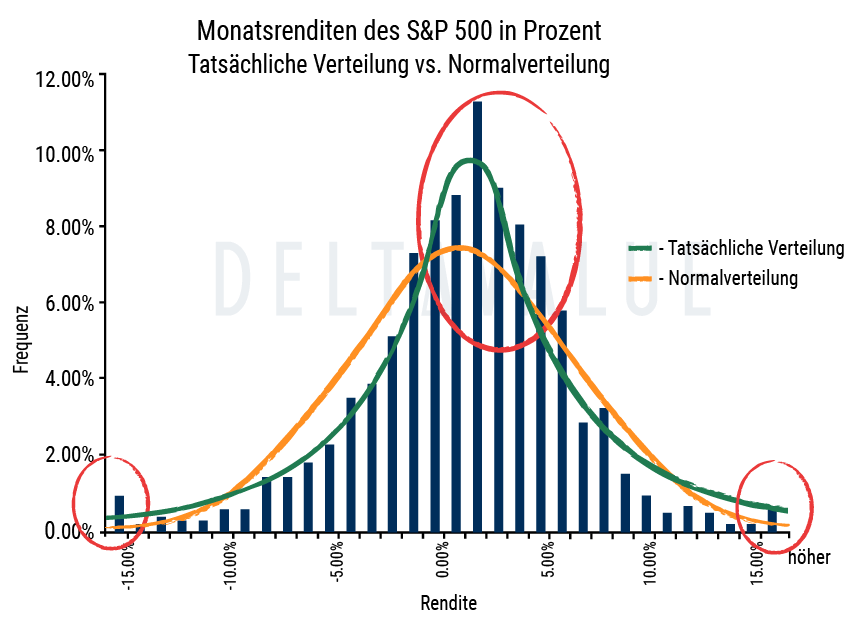

Der Cboe SKEW Index ist ein Maß, das speziell zur Bewertung des Risikos extremer Kursschwankungen des S&P 500 über einen Zeitraum von 30 Tagen entwickelt wurde.

Im Gegensatz zum VIX-Index, der gemeinhin als „Angstbarometer“ des Marktes gilt und die erwartete Schwankungsbreite der Aktienkurse misst, konzentriert er sich nicht auf die implizite Volatilität, sondern auf das Risiko sehr ungewöhnlicher Ereignisse, so genannter „Tail Events“. Diese Ereignisse treten zwar selten auf, können aber einen erheblichen Einfluss auf die Wertentwicklung haben.

SKEW-Werte liegen in der Regel zwischen 100 und 150. Je höher der Wert, desto höher wird das Tail-Risiko und die Wahrscheinlichkeit eines „Schwarzen Schwans“ eingeschätzt. Ein SKEW-Wert von 100 bedeutet, dass die Verteilung der S&P 500-Renditen als normal angesehen wird und die Wahrscheinlichkeit eines Ausreißers daher gering ist.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.