Rho einer Option – Definition & Beispiel

Das Rho einer Option misst die Sensitivität einer Option oder eines Optionsportfolios gegenüber einer Änderung des risikolosen Zinssatzes. Es gibt an, wie sich der Wert einer Option verändert, wenn sich der in die Optionspreisberechnung einfließende risikofreie Zinssatz um 1 % (100 Basispunkte) ändert. Rho kann zudem das aggregierte Risiko einer Veränderung des risikofreien Zinssatzes für ein gesamtes Optionsportfolio darstellen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist das Rho einer Option?

Das Rho einer Option misst den Einfluss einer Zinsänderung auf den Optionspreis. Der zugrunde liegende Zins ist der risikofreie Marktzins. Mit dem Rho wird folglich die Sensitivität einer Option oder eines Optionsportfolios auf eine Änderung dieses Marktzinses angegeben.

- Für Call-Optionen gilt daher: Steigt der risikofreie Marktzins, erhöht sich dadurch der Optionspreis von Calls. Es ergibt sich ein positives Rho. Der Käufer einer Call-Option profitiert von Zinssteigerungen.

- Für Put-Optionen gilt: Steigt der risikofreie Marktzins, sinken die Preise von Puts. Für diese Optionen ist das Rho negativ. In diesem Fall profitiert der Verkäufer (Stillhalter) der Option von steigenden Zinsen.

Rho im Zeitverlauf

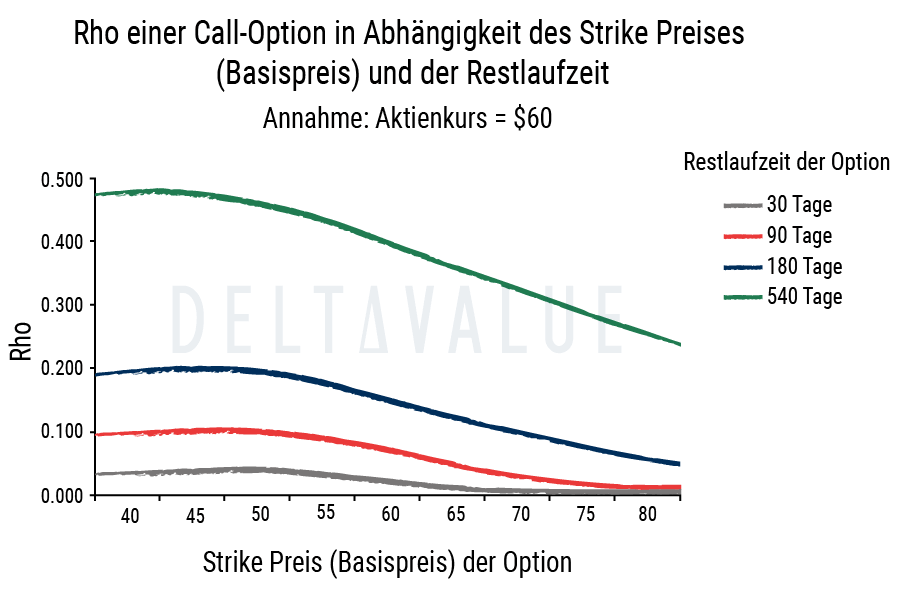

Rho ist bei „in the money“-Optionen mit langer Restlaufzeit in der Regel am höchsten. Im Handel mit LEAP-Optionen spielt Rho daher eine besonders wichtige Rolle. Eine Ursache hierfür sind, je nach Basiswert, auch die „Cost of Carry“. Der Verlauf des Rho von Optionen mit unterschiedlichen Restlaufzeiten kann anhand des folgenden Diagramms visualisiert werden:

Warum beeinflussen die Zinsen den Optionspreis?

Die Cost of Carry (CoC) sind der wesentliche Grund dafür, dass eine Zinsänderung auch den Preis einer Option verändert. Die Cost of Carry bestehen hauptsächlich aus Lagerkosten. Diese sind insbesondere bei Rohstoff-Futures relevant, aber auch bei der Lagerung von Wertpapieren können Kosten entstehen. Hier sind insbesondere Kapitalkosten und Opportunitätskosten (Kosten des entgangenen Gewinns) zu berücksichtigen.

Abhängig von der Optionsstrategie muss der Verkäufer einer Option …

- … sein Stillhaltergeschäft vollständig mit Barmitteln absichern.

- … seine Stillhalterposition vollständig über Anteile des Basiswertes absichern.

- … eine sogenannte Maintenance Margin (dt.: Mindesteinschuss) als Sicherheitsleistung einer Position aufrechterhalten.

In allen Konstellationen wird Geld des Verkäufers gebunden. Dieses muss er sich entweder leihen, oder er verzichtet darauf, das Geld ebenfalls anzulegen. Die zu zahlenden Zinsen oder der entgangene Gewinn sind somit die Cost of Carry der Optionsposition.

Rho einer Option im Beispiel

Die mathematische Herleitung von Rho ist komplex und für den Praktiker letztlich nicht zielführend. Wichtig ist hingegen, worauf sich Rho genau bezieht. Die Berechnungsgrundlage für diesen Optionsgriechen ist eine Änderung des risikolosen Zinssatzes von US-Staatsanleihen (auch „Schatzanweisungen“ genannt). In der Praxis können sich z.B. folgende Konstellationen ergeben:

Annahme 1:

| Optionsart | Strike-Preis | Rho | Risikoloser Zins |

| Call Option | 4 EUR | 0,25 | 1 % |

Erhöht sich in dieser Konstellation der Zins um 1 %, gewinnt die Call-Option an Wert. Aufgrund des Rho von 0,25 steigt der Wert der Option auf 4,25 EUR. Weil es sich um eine Call-Option handelt, wird das Rho als positiver Wert angegeben.

Annahme 2:

| Optionsart | Strike-Preis | Rho | Risikoloser Zins |

| Put Option | 9 EUR | -0,35 | 1 % |

Im Gegensatz zu der oben betrachteten Call-Option, steigt die Put-Option im Wert, wenn die Zinsen sinken. Fällt der risikolose Zins von 1 % auf 0 %, erhöht sich der Wert der Option auf 9,35 EUR. Die Call-Option aus Annahme 1 hätte dagegen nach dieser Zinsänderung einen Wert von 3,75 EUR. Sie hätte 0,25 % an Wert verloren.

Die Optionsgriechen

In der Finanzmathematik werden Sensitivitätskennzahlen für Derivate häufig als „Griechen“ bezeichnet. Diese Kennzahlen ermöglichen es Optionshändlern, mögliche Preisänderungen von Optionen zu antizipieren. Sie bilden damit die Grundlage für ein funktionierendes Risikomanagement. Der Wert der Optionsgriechen liegt auch darin, dass klar ersichtlich ist, welche konkrete Änderung der Rahmenbedingungen welche Preisänderung auslöst. Risiken und Chancen können so isoliert betrachtet und bewertet werden.

Weitere Optionsgriechen im Überblick:

- Delta

- Das Delta gibt an, wie sich der Optionspreis verändert, wenn der Basiswert um eine Geldeinheit schwankt.

- Gamma

- Das Gamma misst den Einfluss der Kursänderung auf das Delta.

- Omega

- Das Omega ähnelt dem Delta, misst aber die prozentuale Änderung des Optionspreises im Verhältnis zur prozentualen Änderung des Basiswertpreises.

- Theta

- Theta ist ein Maß für den Zeitwertverlust. Es gibt an, um welchen Betrag der Optionspreis pro verstrichenen Tag sinkt.

- Vega

- Das Vega misst den Einfluss der impliziten Volatilität auf den Optionspreis.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.