Unterbewertete Aktien finden [Erklärung 2024]

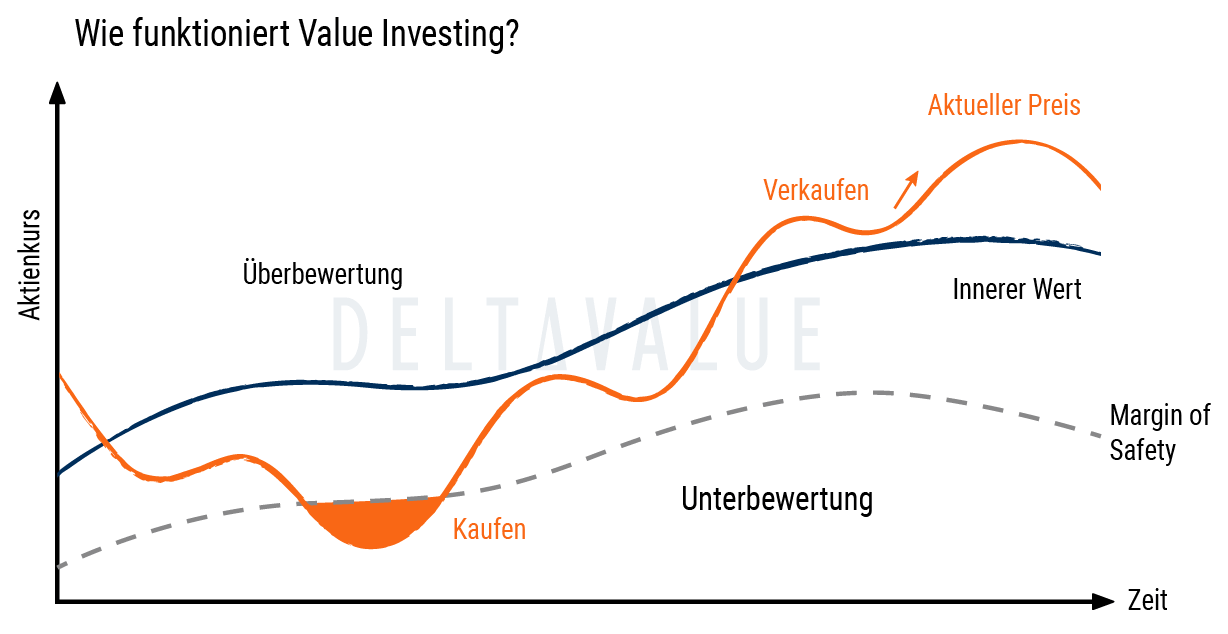

Unterbewertete Aktien, auch „Value Aktien“ oder „günstige Qualitätsaktien“ genannt, notieren unter ihrem inneren („fairen“) Wert. Das bedeutet, sie können aktuell zu einem geringeren Preis gekauft werden, als ihr eigentlicher Wert vermuten lässt. Daher wird unterbewerteten Aktien häufig ein höheres Renditepotenzial als dem Marktdurchschnitt zugeschrieben.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was sind unterbewertete Aktien? – Definition

Eine Aktie gilt in der Regel als unterbewertet, wenn ihr Börsenkurs unter ihrem sogenannten inneren oder auch „fairen“ Wert liegt. Der innere Wert einer Aktie ist zusammen mit dem aktuellen Börsenkurs ausschlaggebend für die Beurteilung, ob eine Aktie unterbewertet ist.

Die fundamentale Aktienanalyse hilft, den inneren Wert eines Unternehmens zu bestimmen, indem die finanzielle Gesundheit, die Geschäftsstrategie, die Wettbewerbsposition und der Markt, in dem das Unternehmen tätig ist, eingehend untersucht werden. Ergänzt wird dies häufig durch die technische Analyse, bei der Kursbewegungen und Charttrends berücksichtigt werden, um potenzielle Handelsmöglichkeiten zu identifizieren.

Value Investing

Je nach den Annahmen des jeweiligen Investors, der gewählten Aktie und dem angewendeten Bewertungsverfahren kann der innere Wert variieren. Aus diesem Grund ziehen Konzepte wie das Value Investing eine Sicherheitsmarge vom inneren Wert ab, die sogenannte Margin of Safety. Diese berücksichtigt die Variationen in der Berechnung des inneren Wertes und kann das Risiko von Investitionen in unterbewertete Aktien verringern.

Unterbewertete Aktien erkennen mithilfe von Finanzkennzahlen

In der fundamentalen Aktienanalyse gibt es nicht ‚die‘ Kennzahl, die zuverlässig anzeigt, ob eine Aktie unterbewertet ist. Vielmehr müssen Investoren eine Kombination verschiedener Kennzahlen heranziehen, um die Bewertung einer Aktie einigermaßen zuverlässig einschätzen zu können. Das Ergebnis bleibt jedoch eine grobe Schätzung. Um eine detailliertere Bewertung einer Aktie zu erhalten, bedarf es weitergehender Methoden, wie z.B. der Discounted-Cashflow-Methode.

Die folgenden sechs Kennzahlen können erste Hinweise auf eine Unterbewertung liefern.

Kurs-Gewinn-Verhältnis („KGV“, „Price to Earnings Ratio“ oder „PE Ratio“)

Dividiert man den Aktienkurs eines Unternehmens durch den Gewinn pro Aktie, erhält man das Kurs-Gewinn-Verhältnis (KGV). Diese Kennzahl kann hilfreich sein, wenn mehrere Unternehmen der gleichen Branche verglichen werden. Sie kann aber auch verwendet werden, um das KGV eines Unternehmens mit einem Benchmark-Index wie dem S&P 500 oder der historischen KGV-Bandbreite der Aktie zu vergleichen.

Wenn das aktuelle KGV eines Unternehmens am unteren Ende der historischen KGV-Spanne oder unter dem durchschnittlichen KGV ähnlicher Unternehmen liegt, kann dies ein Zeichen dafür sein, dass die Aktie unterbewertet ist.

Beispiel: Zwei Unternehmen der gleichen Branche haben beide einen Gewinn von 3 $ pro Aktie, aber das eine Unternehmen hat ein KGV von 5 (Aktienkurs: 15 $ / Gewinn je Aktie: 3 $), während das andere Unternehmen ein KGV von 7 hat (Aktienkurs: 21 $ / Gewinn je Aktie: 3 $). Der Branchendurchschnitt liegt bei 6, so dass das Unternehmen mit einem KGV von 5 unterbewertet sein könnte.

Kurs-Buchwert-Verhältnis („KBV“, „Price to Bookvalue“ oder „PB Ratio“)

Das Kurs-Buchwert-Verhältnis (KBV) ist eine Kennzahl, die den Marktwert einer Aktie im Verhältnis zu ihrem Buchwert je Aktie angibt. Sie wird häufig verwendet, um den relativen Wert einer Aktie im Verhältnis zu den Vermögenswerten des Unternehmens zu beurteilen.

Aktien gelten häufig als unterbewertet, wenn ihr Kurs unter dem Buchwert des Unternehmens liegt. Dies ist bei einem KBV von unter 1 der Fall. Generell können aber niedrige einstellige Werte als attraktiv angesehen werden.

Beispiel: Unternehmen ABC und Unternehmen XYZ sind beide in derselben Branche tätig. ABC hat ein KBV von 3 (Aktienkurs: 30 $ / Buchwert: 10 $), während XYZ ein KBV von 5 hat (Aktienkurs: 50 $ / Buchwert: 10 $). Die Aktien des Unternehmens XYZ können im Verhältnis zum Buchwert teurer sein als die Aktien des Unternehmens ABC.

Kurs-Gewinn-Wachstums-Verhältnis („Price to Earnings Growth Ratio“ oder „PEG Ratio“)

Mit der PEG-Ratio können die Ergebnisse des KGV in den Kontext des erwarteten Gewinnwachstums gestellt werden. Wenn beispielsweise das KGV eine sehr hohe Bewertung anzeigt, könnte ein starkes Wachstum des Unternehmens diese hohe Bewertung rechtfertigen. Sollte das Unternehmen etwa seinen Gewinn verdoppeln, bei sonst gleichbleibenden Parametern, würde sich das KGV in einem Jahr halbieren.

Um solche Wachstumsdynamiken zu berücksichtigen, wird das KGV durch das erwartete Gewinnwachstum geteilt. Werte für das Kurs-Gewinn-Wachstums-Verhältnis (PEG-Ratio) unter 1 deuten dabei auf eine potenzielle Unterbewertung hin.

Beispiel: Unternehmen ABC hat eine PEG-Ratio von 1,2 und ein KGV von 15, während Unternehmen XYZ eine PEG-Ratio von 0,7 und ein KGV von 20 hat. Obwohl das KGV von Unternehmen XYZ höher ist als das von Unternehmen ABC, zeigt die niedrigere PEG-Ratio von 0,6, dass XYZ im Verhältnis zu seinem erwarteten Wachstum günstiger sein könnte als ABC.

Eigenkapitalrendite („Return on Equity“ oder „ROE“)

Anhand der Eigenkapitalrendite kann ein Investor erkennen, wie viel Gewinn ein Unternehmen im Vergleich zu seinem Eigenkapital erwirtschaftet. Dieser Wert ist vergleichbar mit der Rendite des Investors, da das Eigenkapital einer Aktiengesellschaft von den Investoren stammt.

Eine höhere Eigenkapitalrendite im Vergleich zu Mitbewerbern oder einem Benchmark-Index gilt in der Regel als erstrebenswert.

Beispiel: Unternehmen ABC hat mit einem Eigenkapital von 5.000.000 $ einen Nettogewinn von 1.500.000 $ erzielt. Dies entspricht einer Eigenkapitalrendite von 30 %. Im Vergleich dazu hat der S&P 500 eine Eigenkapitalrendite von 19,31 % im zweiten Quartal 2023 realisiert. Damit liegt die Eigenkapitalrendite von ABC über dem Marktdurchschnitt und könnte darauf hinweisen, dass das Unternehmen effizienter mit dem Kapital seiner Aktionäre umgeht.

Verschuldungsgrad („Debt Ratio“)

Der Verschuldungsgrad zeigt, wie hoch die Schulden eines Unternehmens gemessen an seinem Eigenkapital sind. Dieser Wert sollte weder zu hoch, noch zu niedrig ausfallen. Zu niedrige Verschuldungsgrade bremsen möglicherweise die Rendite, während zu hohe Werte ein Risiko bei Zinsänderungen bedeuten können.

Beispiel: Unternehmen ABC hat einen Verschuldungsgrad von 40% (Gesamtschulden: $4.000.000 / Gesamtvermögen: $10.000.000) und Unternehmen XYZ hat einen Verschuldungsgrad von 60% (Gesamtschulden: $3.000.000 / Gesamtvermögen: $5.000.000). Das bedeutet, dass 40% der Aktiva von ABC und 60% der Aktiva von XYZ durch Schulden finanziert sind.

Liquidität 3. Grades („Current Ratio“)

Die Liquidität 3. Grades zeigt an, wie gut ein Unternehmen seine kurzfristigen Verbindlichkeiten mit seinem Umlaufvermögen decken kann. Ein Wert von 1 beziehungsweise 100 % ist die Minimalanforderung für ein Unternehmen. Konstante Liquiditätskennziffern zwischen 1 und 1,7 gelten als Indiz für eine entspannte Situation. Gleichzeitig deuten Werte von mehr als 1,7 darauf hin, dass das Umlaufvermögen nicht optimal genutzt wird.

Beispiel: Unternehmen ABC hat ein Current Ratio von 1,7 (Umlaufvermögen: 1.500.000 $ / kurzfristige Verbindlichkeiten: 1.000.000 $), während Unternehmen XYZ ein Current Ratio von 1,2 hat (Umlaufvermögen: 1.200.000 $ / kurzfristige Verbindlichkeiten: 1.000.000 $). Unternehmen ABC scheint also eine bessere Liquiditätsposition zu haben als Unternehmen XYZ.

So vermeidet man eine Value Trap: Checkliste

Ein zentraler Punkt bei der Aktienanalyse ist die Unterscheidung zwischen einer unterbewerteten Aktie und einer sogenannten Value Trap. Eine Value Trap ist eine Aktie, die unterbewertet erscheint, es aber nicht ist.

Beispielsweise ist ein stark gefallener Aktienkurs nicht vorteilhaft, wenn das Unternehmen später Insolvenz anmelden muss. Solange der Kurs noch nicht auf Null gefallen ist, kann er theoretisch noch weiter fallen.

Es gibt einige Kriterien, mit denen ein Investor überprüfen kann, ob es sich hier um hochwertige und unterbewertete Aktien handelt. Davon müssen nicht alle Aspekte zutreffen, aber diese Faktoren schaffen mehr Verständnis für die Situation eines Unternehmens. Eine genaue Analyse der Kennzahlen soll zu diesem Zeitpunkt noch nicht erfolgen.

- Stabile Gewinnhistorie: Eine stabile Gewinnhistorie deutet auf ein stetiges und verlässliches Wachstum des Unternehmens über einen längeren Zeitraum hin.

- Geringes Risiko gegenüber disruptiven Technologien: Unternehmen mit einem geringen Risiko gegenüber disruptiven Technologien sind weniger anfällig für potenzielle Marktveränderungen und Innovationen, die ihr Geschäftsmodell bedrohen könnten.

- Keine bekannten (Finanz-)Skandale: Unternehmen ohne bekannte Finanz- oder andere Skandale haben einen makellosen Ruf, was auf eine gute Unternehmensführung und stabile Geschäftspraktiken hindeutet.

- Bewertung unter dem Anlagevermögen: Ist die Bewertung eines Unternehmens niedriger als sein Anlagevermögen (s. o. Kurs-Buchwert-Verhältnis), so ist dies ein Hinweis auf eine potenzielle Unterbewertung, die eine Investitionsmöglichkeit darstellen könnte.

- Gewinnwachstum in den letzten Jahren: Eine stetige Gewinnsteigerung in den letzten Jahren kann ein Indikator für ein wachsendes und erfolgreiches Unternehmen sein.

- Hohes Credit Rating: Ein hohes Credit Rating (z. B. Standard & Poors oder Moody’s) weist auf eine gute Bonität des Unternehmens hin und zeigt, dass es seinen finanziellen Verpflichtungen zuverlässig nachkommt.

- Niedrige PEG-Ratio (Price-Earning-Growth): Eine niedrige PEG-Ratio deutet auf eine mögliche Unterbewertung des Unternehmens hin, insbesondere im Vergleich zum erwarteten Gewinnwachstum.

- Alleinstellungsmerkmal: Ein wirtschaftlicher „Burggraben“ ist ein Alleinstellungsmerkmal oder Vorteil, über den ein Unternehmen verfügt, um seine Marktposition zu verteidigen und Konkurrenten abzuwehren. Beispiel: Das Alleinstellungsmerkmal von McDonald’s ist sein effizientes Franchisemodell, seine globale Markenpräsenz und die Konsistenz in der Qualität der Lebensmittel und des Services, die es ihm ermöglichen, auf globaler Ebene zu operieren und einen erheblichen Wettbewerbsvorteil gegenüber den meisten anderen Fast-Food-Ketten zu haben.

Unterbewertete Aktien finden: Screening-Tools & Informationsquellen

Unterbewertete Aktien zu finden kann eine Herausforderung sein. Dementsprechend sind zuverlässige Datenlieferanten eine Grundvoraussetzung für die erfolgreiche Unternehmensanalyse. Die folgenden Screening-Tools könnten helfen, die Suche nach günstigen Qualitätsaktien effizient einzugrenzen und Unternehmen zu identifizieren, die mit hoher Wahrscheinlichkeit den persönlichen Qualitätskriterien entsprechen.

- Guidants: Guidants bietet eine kostenlose (wenn auch eingeschränkte) Plattform zur Erstellung individueller Screeninglisten an. Diese können für Quick Checks oder Branchenanalysen genutzt werden. Darüber hinaus steht auf der Website ein Charting-Tool zur Verfügung. Link zu Guidants

- Finviz: Finviz ist eine kostenlose Plattform, die eine Vielzahl von Nutzungsmöglichkeiten bietet. Eine der nützlichsten Funktionen ist der Screener, der es ermöglicht, spezifische Filter zu setzen und auf dieser Grundlage Screening-Listen zu erstellen. Link zu Finviz

- Gurufocus: Gurufocus ist eine Plattform, die auf einen umfangreichen Datenbestand für das Aktienscreening zurückgreifen kann, den viele andere Tools nicht bieten. Einige Dienste werden kostenlos angeboten. Das Screening ist jedoch kostenpflichtig. Link zu Gurufocus

- Seeking Alpha (begrenzt kostenfrei nutzbar): Seeking Alpha ist eine englischsprachige Quelle für Unternehmensnachrichten und -analysen. Sie bietet auch Berichte über wirtschaftliche und geldpolitische Entwicklungen, wobei die Qualität der Markteinschätzungen variiert. Die Unternehmensnachrichten und die Portfoliofunktionen sind jedoch zuverlässig und nützlich für die Suche nach unterbewerteten Aktien. Link zu Seeking Alpha

- Zacks (kostenfrei nutzbar): Zacks bietet umfangreiches Research von Analysten sowie Zugang zu Analysen, Berichten und Unternehmensstudien. Wir nutzen die Seite häufig, um Wachstumsschätzungen in Unternehmensbewertungen zu überprüfen. Die auf der Website verfügbaren Kurszielanalysen werden jedoch als weniger hilfreich angesehen. Link zu Zacks

Wie kommt es zu unterbewerteten Aktien?

Aktien können aus einer Vielzahl von Gründen als unterbewertet angesehen werden. Diese Gründe können unter anderem sein:

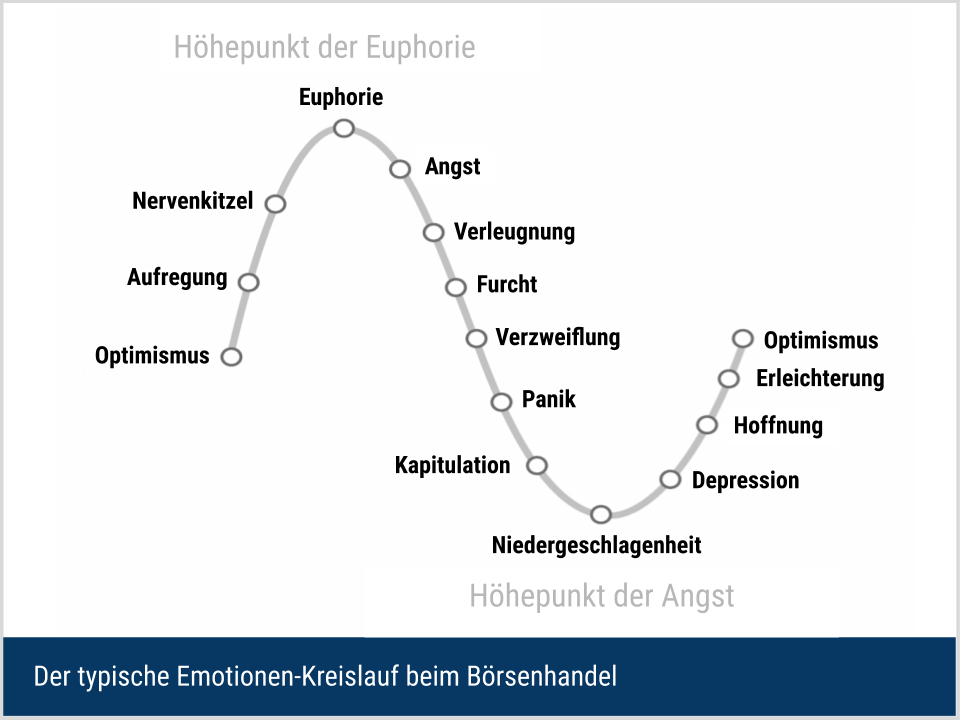

- Überreaktionen des Marktes: Häufig führen negative Nachrichten oder enttäuschende Quartalszahlen zu einer emotionalen Überreaktion der Anleger, die den Kurs einer Aktie stark nach unten drückt, obwohl das zugrunde liegende Unternehmen grundsätzlich gesund ist. Sinkt der Kurs einer Aktie stärker, als es durch die Nachrichtenlage angemessen wäre, können sich echte Chancen für Unterbewertungen bieten.

- Konservative Geschäftsmodelle: Unternehmen mit soliden, aber weniger aufregenden Geschäftsmodellen können manchmal unterbewertet sein, da sie weniger Aufmerksamkeit auf sich ziehen. Ein Beispiel hierfür ist Coca-Cola, das mit seinem seit Jahrzehnten stabilen Geschäftsmodell seit 62 Jahren die Dividende erhöht und deshalb oft als „Dividendenkönig“ bezeichnet wird. Solche Unternehmen haben häufig eine starke und stabile Bilanz, was ihre Aktien zu einer potenziell unterbewerteten Anlage macht.

- Zyklische Schwankungen: In einigen Branchen, z.B. im Rohstoffsektor, können zyklische Schwankungen wie Saisonalität eine vorübergehende Unterbewertung auslösen.

- Makroökonomische Faktoren: Wirtschaftliche Unsicherheiten, Korrekturphasen oder Krisen können dazu führen, dass Anleger generell vorsichtiger werden und Aktien verkaufen, die wenig oder gar nicht von dem wirtschaftlichen Abschwung betroffen sind oder sogar profitieren. Zu diesen Zeitpunkten können sich besonders interessante Unterbewertungen ergeben.

- Unterschätzte Unternehmenswerte: Häufig werden bestimmte Aspekte eines Unternehmens, wie z.B. sein immaterieller Wert oder sein Wachstumspotenzial, vom Markt unterschätzt, was zu einer Unterbewertung der Aktien führt. Auch kleinere oder weniger bekannte Unternehmen werden aufgrund ihres geringeren Bekanntheitsgrades häufig von Investoren vernachlässigt, so dass ihre Aktien unter ihrem fairen Wert gehandelt werden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.