Box Spread – Erklärung, Beispiel & Diagramm

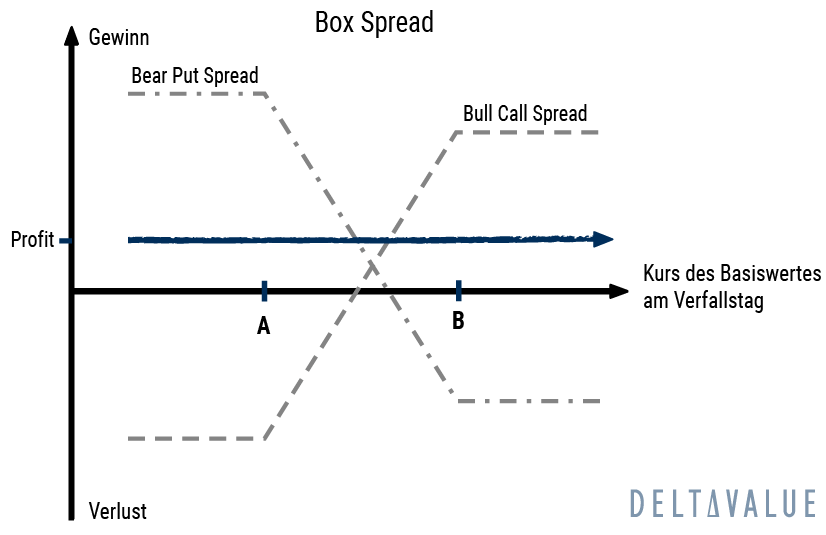

Der Box Spread ist eine Arbitragestrategie im Optionshandel, die darauf abzielt, Gewinne aus Preisunterschieden zwischen Call- und Put-Optionen zu erzielen. Zur Konstruktion eines Box Spreads werden ein Bull Call Spread und ein Bear Put Spread miteinander kombiniert. Diese Strategie hat folglich vier Option-Legs.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Box Spread – Definition

Ein Box Spread wird konstruiert, indem eine Call-Option im Geld gekauft und eine Call-Option aus dem Geld verkauft wird (Bull Call Spread). Gleichzeitig wird ein Put im Geld gekauft und ein Put aus dem Geld verkauft (Bear Put Spread). Die beiden Spreads müssen zudem identischen Strike-Preise (pro Spread zwei abweichende Strikes) und dasselbe Verfallsdatum haben.

Wann wird ein Box Spread eingesetzt?

Ein Long Box Spread wird üblicherweise dann eingesetzt, wenn der Optionshändler die Meinung vertritt, dass die einzelnen Spreads in Hinblick auf ihre Werte am Fälligkeitstag unterbewertet sind.

Der Bull Call Spread erzielt den maximalen Gewinn, wenn der Basiswert zum Verfallstag über dem (höheren) Strike notiert. Im Gegensatz dazu wird beim Bear Put Spread der höchstmögliche Gewinn erzielt, wenn der Basiswert zur Fälligkeit unter dem (niedrigeren) Strike notiert.

Aufgrund der Struktur der beiden Spreads wurden jeweils eine Call- und eine Put-Option auf den gleichen Basiswert gekauft bzw. verkauft. Daher ist es nicht mehr relevant, welchen Kurs der Basiswert am Verfalltag der Optionen erreicht. Sie gleichen sich vollständig aus. Dies ergibt sich auch daraus, dass die Auszahlung des Box-Spreads immer die Differenz der beiden Strike-Preise ist.

Berechnung des maximalen Gewinns und Verlusts

Liegen die Kosten für den Spread auch nach möglichen Transaktionskosten unter der Differenz zwischen den beiden Strikes, ergibt sich für den Optionshändler ein risikoloser Profit aus dieser delta-neutralen Strategie.

Im umgekehrten Fall erwirtschaftet der Optionshändler einen Verlust, der auf die Transaktionskosten begrenzt ist.

Put-Call-Parität und Box Spread

Basis für die Funktionsweise eines Box Spreads ist die Put-Call-Parität. Da diese nur für europäische Optionen Gültigkeit hat, ist der Box Spread auch nur für europäische Optionen sinnvoll.

Mit Hilfe des Konzepts der Put-Call-Parität kann ein Optionshändler Preisungleichgewichte zwischen Put- und Call-Optionen erkennen. So kann auch die bereits beschriebene Über- oder Unterbewertung der einzelnen Spreads erkannt werden.

Weichen die Preise von Put- und Call-Optionen unter Berücksichtigung der diskontierten Strikes voneinander ab, ergibt sich eine Arbitragemöglichkeit, die mit dem Box Spread genutzt werden kann. Stimmen die Werte überein, besteht diese Möglichkeit nicht.

Long Box Spread im Beispiel

Angenommen die Aktie von einem Unternehmen notiert bei 45 Euro. Jeder der vier gehandelten Optionskontrakte beinhaltet 100 dieser Aktien. Der Optionshändler erwägt, einen Long Box Spread zu handeln.

Der Optionshändler würde folgende Transaktionen tätigen:

- Kauf einer Call-Option | Strike 40 Euro | gezahlte Prämie 6 Euro

- Verkauf einer Call-Option | Strike 50 Euro | erhaltene Prämie 1,30 Euro

- Kauf einer Put-Option | Strike 50 Euro | gezahlte Prämie 6 Euro

- Verkauf einer Put-Option | Strike 40 Euro | erhaltene Prämie 1 Euro

Multipliziert mit der Kontraktgröße ergibt sich:

Aufgrund der gewählten Strikes ergibt sich jedoch ein Wert der Optionen, der oberhalb der Kosten liegt.

Pro gehandelten Kontrakt kann der Optionshändler somit einen Gewinn von 30 Euro abzüglich der Transaktionskosten realisieren. Liegt der Wert des Box Spreads unterhalb der Kosten, kann ein Short Box Spread sinnvoll sein. Sind die Werte identisch, gibt es keine Arbitragemöglichkeit und der Optionshändler platziert keine Order.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.