Long Strangle – Definition

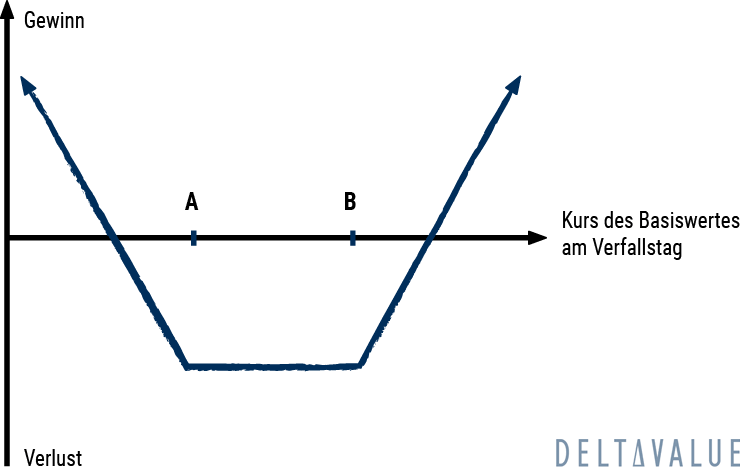

Ein Long Strangle besteht aus dem Kauf einer Call-Option (Long Call) und einer Put-Option (Long Put) aus dem Geld mit gleicher Laufzeit. Gewinne entstehen, wenn die Volatilität des Basiswertes steigt und der Basiswert stark schwankt, unabhängig von der Richtung.

Im Vergleich zum Long Straddle werden unterschiedliche Strikes (Ausübungspreise) gewählt. Die Call-Option hat in der Regel einen höheren Strike als der aktuelle Kurs des Basiswerts, während die Put-Option einen niedrigeren Strike hat.

Praxis-Tipp

Viele Investoren nutzen den Long Strangle, wenn Unternehmensankündigungen bevorstehen. Hauptversammlungen und Quartalszahlen sind dabei die am besten planbaren Ereignisse. Häufig steigt oder fällt der Aktienkurs nach diesen Terminen, wovon die Strategie profitiert.

Optionshändler, die sich über die zukünftige Kursentwicklung einer Aktie unsicher sind, stehen häufig vor der Wahl zwischen einem Long Straddle und einem Long Strangle.

- Obwohl der Long Straddle teurer ist, wird er aufgrund seiner höheren Erfolgschancen häufig bevorzugt, da die für einen Gewinn notwendigen Kursbewegungen geringer sind als beim Long Strangle.

- Der Long Strangle, bei dem die Optionen in der Regel aus dem Geld („out of the money“) sind, kostet weniger, erfordert aber größere Kursbewegungen der Aktie nach oben oder unten, um profitabel zu sein. Dies macht den Long Strangle besonders für volatile Wertpapiere interessant.

Long Strangle – Setup

- Kauf einer Put-Option, Strike A, auf einen Basiswert (z. B. eine Aktie)

- Kauf einer Call-Option, Strike B, auf denselben Basiswert

- Wahl des Strikes A in der Regel unter und B über dem aktuellen Aktienpreis

Beide Optionen haben das gleiche Fälligkeitsdatum.

Empfohlenes Erfahrungslevel

Diese Strategie empfiehlt sich für besonders erfahrene Optionshändler:

Auch wenn die Strategie, ebenso wie der Long Straddle, einfach erscheint, erfordert die Auswahl der richtigen Aktie und die Prognose der Kursentwicklung fundierte Kenntnisse im Optionshandel.

Wann der Handel sinnvoll ist

Es wird ein Ausschlag der Aktie angenommen. Ob eine Kurssteigerung oder ein Kursverlust eintritt, ist nicht erheblich.

![]()

![]()

Break-Even-Punkt

Abhängig von der Kursentwicklung gibt es zwei Gewinnschwellen:

- Strike A minus die gezahlte Prämie bei Kurssteigerungen

- Strike B plus die gezahlte Prämie bei Kurseinbrüchen

Sweet Spot

Sowohl bei einem vollständigen Einbruch der Aktie als auch bei extremen Kurszuwächsen befindet sich diese Optionsstrategie weit in der Gewinnzone.

Maximaler Gewinn

Der mögliche Gewinn ist theoretisch nach oben unbegrenzt (durch den Call) und nach unten auf den Strike des Puts abzüglich der gezahlten Prämie begrenzt.

Maximaler Verlust

Der maximale Verlust des Anlegers ist auf die für beide Optionen gezahlten Prämien begrenzt, wenn der Basiswert am Verfallstag innerhalb der Spanne zwischen den beiden Strikes liegt.

Long Strangle im Zeitverlauf

Diese Optionsstrategie wird vom Verstreichen der Zeit (Zeitwertverlust) negativ beeinflusst. Bei einem Long Strangle wirkt dieser besonders stark, da sich der Preis beider Optionen im Zeitverlauf verringert.

Implizite Volatilität

Ein Long Strangle profitiert von stark zunehmender impliziter Volatilität, da die Preise beider Optionen entsprechend steigen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.