Gamma – Definition & Erklärung

Das Gamma einer Option gibt an, wie sich das Delta der Option im Rahmen einer Preisänderung des Basiswerts um eine Einheit verändert. Ein hohes Gamma signalisiert beispielsweise eine hohe Sensitivität des Deltas der Option in Abhängigkeit einer Veränderung des Basiswertpreises. Diese Sensitivitätskennzahl ist beispielsweise für Optionshändler relevant, die ihre Delta-Positionen absichern wollen, da sie einen tieferen Einblick in die Funktionsweise des Deltas verschafft.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Gamma einer Option – Definition

Das Gamma einer Option beschreibt die Änderungsrate des Deltas einer Option bei einer Kursänderung des Basiswertes (Underlying) um eine Währungseinheit. Bei gleichen Rahmenbedingungen (wie Strike-Preis und Laufzeit) hat das Gamma von Calls und Puts den gleichen Wert. Sowohl bei Call- als auch bei Put-Optionen nimmt die Kennzahl einen Wert größer Null an.

Berechnung des Gamma

Gamma wird, so wie alle Optionsgriechen, mit dem Black-Scholes-Modell berechnet. Die Berechnungen werden von diversen Research-Instituten und von den Emittenten der Wertpapiere sowie allen gängigen Optionshandelsplattformen mithilfe von computergestützten und automatisierten Anwendungen durchgeführt. Das Ergebnis der Berechnung wird als Dezimalzahl dargestellt.

Auswirkungen auf Delta

Wenn alle andere Einflussfaktoren (wie z. B. Zeitwert) außer Acht gelassen werden, hat das Gamma folgender Auswirkung auf das Delta und indirekt auch auf den Optionspreis:

| Option | Kurs des Basiswerts | neues Delta | Optionspreis |

|---|---|---|---|

| Call | +1 | altes Delta + Wert des Gammas | steigt |

| Call | – 1 | altes Delta – Wert des Gammas | fällt |

| Put | + 1 | altes Delta – Wert des Gammas | fällt |

| Put | – 1 | altes Delta + Wert des Gammas | steigt |

Gamma Interpretation

Ein hohes Gamma wirkt wie ein Hebel auf den Optionspreis. Die Funktionsweise wird anhand der folgenden Beispiele erläutert.

Long Call

Angenommen, ein Long Call auf eine Aktie hat ein Gamma von 0,15 und ein Delta von 0,4.

- Steigt der Aktienkurs um 1 Euro und beträgt das Gamma eines Long Call 0,15, so erhöht sich das Delta von 0,4 auf 0,55 (0,4 + 0,15 = 0,55). Die Option reagiert nun empfindlicher auf weitere Kurssteigerungen des Basiswertes. Jeder weitere Anstieg des Aktienkurses um 1 Euro würde nun zu einem Anstieg des Optionspreises um 0,55 Euro statt wie bisher um 0,4 Euro führen.

- Fällt der Aktienkurs um 1 Euro, reduziert sich das Delta der Option auf 0,25 (0,4 – 0,15 = 0,25). In diesem Fall verliert das Long Call bei einem weiteren Kursrückgang des Basiswertes weniger an Wert als zuvor. Ein weiterer Rückgang des Aktienkurses um 1 Euro würde nun zu einem Rückgang des Optionspreises um nur noch 0,25 Euro im Vergleich zu 0,4 Euro vor der Änderung führen.

Long Put

Das Delta eines Long Puts ist im Gegensatz zu einem Long Call negativ, da der Wert des Puts steigt, wenn der Basiswert fällt. Es verhält sich also genau umgekehrt.

Angenommen, ein Long Put auf eine Aktie hat ein Gamma von 0,15 und ein Delta von -0,4.

- Steigt der Kurs der Aktie um 1 Euro, so ändert sich das Delta des Long Puts von -0,4 auf -0,25 (da 0,15 hinzugefügt wird: -0,4 + 0,15 = -0,25). In diesem Fall würde der Wert des Long Puts bei einem weiteren Kursanstieg des Basiswertes weniger stark fallen als zuvor. Ein weiterer Anstieg des Aktienkurses um 1 Euro würde den Preis des Puts nun um 0,25 Euro reduzieren, im Vergleich zu 0,4 Euro vor der Änderung.

- Fällt der Aktienkurs um 1 Euro, so ändert sich das Delta des Long Puts auf -0,55 (da 0,15 abgezogen werden: -0,4 – 0,15 = -0,55). Der Wert des Long Puts würde bei einem weiteren Kursrückgang des Basiswertes stärker steigen als zuvor. Ein weiterer Kursrückgang der Aktie um 1 Euro würde den Preis des Puts um 0,55 Euro gegenüber 0,4 Euro vor der Änderung erhöhen.

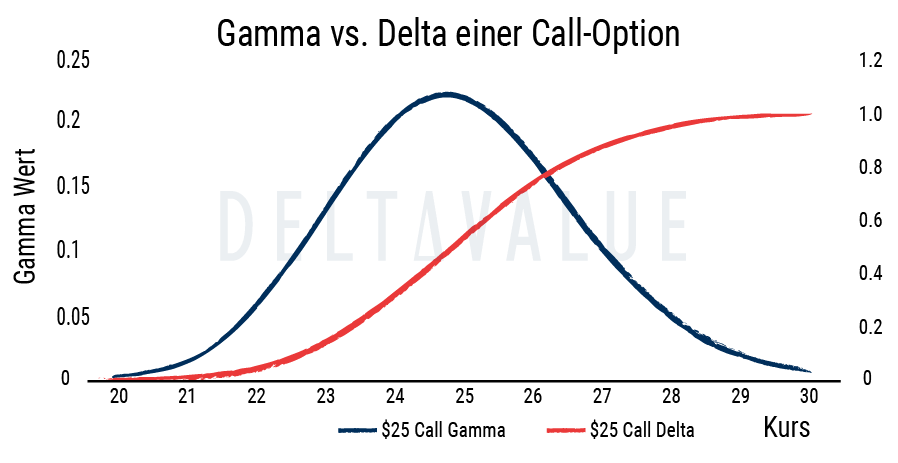

Gamma und Geldnähe

Grundsätzlich ist das Gamma bei Optionen am Geld (at the money) am höchsten. Das bedeutet also, dass am Geld bereits kleine Änderungen im Basiswert einen erheblichen Einfluss auf das Delta haben können.

Je weiter eine Option aus dem Geld (out of the money) oder im Geld (in the money) liegt, desto eher tendiert der Wert dieser Kennzahl gegen null. Dort halten sich Verluste, aufgrund einer unerwünschten Bewegung des Basiswerts, in Grenze, weil das Gamma zunehmend kleiner wird. Dieser Zustand wird in der Absicherungsstrategie Gamma Hedging zunutze gemacht.

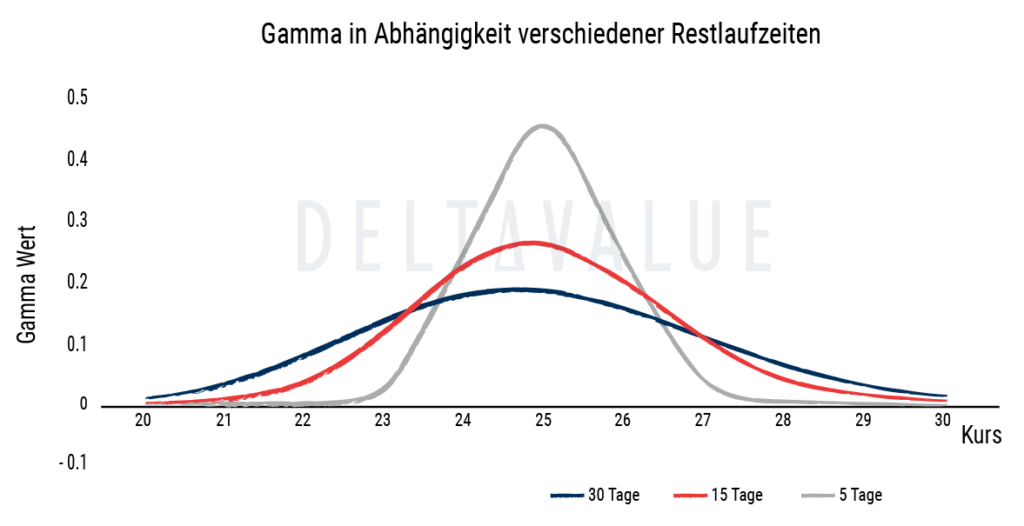

Einfluss der Laufzeit

Das Gamma steigt, je kürzer die Restlaufzeit einer Option ist. Ähnlich wie bei der Moneyness (Geldnähe) einer Option können also kleine Kursänderungen bei kurzer Restlaufzeit einen großen Einfluss auf den Optionspreis haben. Daher ist das Gamma bei wenigen Tagen vor Fälligkeit und großer Geldnähe am höchsten. In diesen Fällen wird vom sogenannten Gamma-Risiko gesprochen.

Beispiel für das Gamma einer Option

An einem konkreten Beispiel lässt sich gut erkennen, wie das Gamma einer Option nahe am Geld zunimmt und aus dem Geld bzw. im Geld abnimmt. Im Verlustbereich ist diese Kennzahl am größten, wenn der Break-even-Punkt überschritten wird. Danach nimmt sie kontinuierlich und langsam ab. In der Praxis wird der Preis einer Option jedoch nicht nur vom Kurs des Basiswerts bestimmt, sondern auch von anderen Faktoren wie dem Zeitwert.

Gamma einer Call-Option am Geld (Strike Preis 55 EUR)

| Kurs des Basiswertes | Delta | Gamma | Neues Delta |

| 40 | 0,477 | 0,020 | 0,497 |

| 45 | 0,455 | 0,022 | 0,477 |

| 50 | 0,43 | 0,025 | 0,455 |

| 55 | 0,4 | 0,03 | 0,43 |

| 60 | 0,37 | 0,023 | 0,347 |

| 65 | 0,347 | 0,020 | 0,327 |

| 70 | 0,327 | 0,018 | 0,309 |

Unterschied zwischen Gamma und anderen Optionsgriechen

Das Gamma ist, wie bereits erläutert, die Änderungsrate des Deltas. Das Delta gibt an, wie stark sich der Preis einer Option verändert, wenn der Kurs des Basiswerts um einen bestimmten Betrag steigt oder fällt. Darüber hinaus analysiert das Theta die Preisentwicklung einer Option im Zeitablauf. Schließlich wird mit dem Vega die Preisänderung einer Option bei Änderungen der impliziten Volatilität bewertet.

Die weiteren bekanntesten Optionsgriechen im Überblick:

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.