Kontraktgröße (Futures) – Definition & Erklärung

Die Kontraktgröße (englisch: Contract Size) bezeichnet die standardisierte Menge eines Basiswerts (z. B. einer Aktie, eines Rohstoffs oder eines Index), die einem Futures- oder Optionskontrakt zugrunde liegt. Sie wird festgelegt, um den Handel und den Vergleich verschiedener Kontrakte an der Börse zu erleichtern.

🔴 Live-Webinar am 22.12.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Kontraktgröße – Definition

Die Kontraktgröße beschreibt die Menge des zugrunde liegenden Basiswerts, die ein einzelner Futures– oder Optionskontrakt abbildet. Sie legt also exakt fest, wie viel des Basiswerts ein Kontrakt umfasst. Beispiele:

- Ein Gold-Future (GC) an der COMEX entspricht 100 Feinunzen Gold.

- Ein WTI-Rohöl-Future umfasst 1.000 Barrel.

- Bei Aktienoptionen repräsentiert ein Kontrakt üblicherweise 100 Aktien. Die effektive Kontraktgröße kann sich bei Kapitalmaßnahmen (z. B. Aktiensplit, Spin-off) anpassen.

Abgrenzung wichtiger Begriffe

Der Multiplikator gibt den Geldwert pro Indexpunkt oder Einheit an. Er bestimmt, wie stark sich eine Veränderung des Derivats in Geldwerten auswirkt. Beispiel: DAX Future = 25 EUR je Punkt.

Die Tickgröße (Tick Size) ist die kleinste zulässige Preisänderung eines Kontrakts. Sie definiert also, in welchen minimalen Schritten sich der Preis eines Futures oder einer Option bewegen darf. Beispiel: DAX Future = 1 Indexpunkt.

Der Tickwert (Tick Value) beschreibt den Geldwert einer einzelnen Tickbewegung. Er berechnet sich vereinfacht als Multiplikator × Tickgröße. Beispiel: DAX Future = 25 EUR.

Kontraktwert und Optionsprämie

Der Kontraktwert (auch Notional Value) ergibt sich aus dem Futurespreis multipliziert mit der Kontraktgröße und gegebenenfalls dem Multiplikator. Beispiele:

- Gold-Future: 2.000 USD / oz × 100 oz = 200.000 USD

- DAX-Future: 18.000 Punkte × 25 EUR / Punkt = 450.000 EUR

Die Optionsprämie ergibt sich aus dem quotierten Optionspreis multipliziert mit der Kontraktgröße bzw. dem Multiplikator. Beispiel:

- Aktienoption: 2,50 EUR × 100 = 250 EUR pro Kontrakt (zuzüglich Transaktionskosten)

Bedeutung der Kontraktgröße

Um den Börsenhandel zu erleichtern und effizienter zu gestalten, standardisieren Terminbörsen die Kontrakte unter anderem hinsichtlich Verfallsterminen, Liefermodalitäten und Kontraktgrößen.

Diese Standardisierung fördert Liquidität und Transparenz, weil alle Marktteilnehmer zu identischen Vertragsbedingungen handeln. Die Kontraktgröße beeinflusst zudem Risikomanagement und Margin-Bedarf, da sie den Kontraktwert und damit potenzielle Gewinn-/Verlustschwankungen mitbestimmt.

Überblick der wichtigsten Kontraktgrößen

Kontraktgrößen und Multiplikatoren bestimmen den Kontraktwert (Notional), den Margin-Bedarf und den Tickwert – also wie stark sich eine kleinste Preisänderung monetär auswirkt. Die folgende Übersicht ordnet gängige Kontrakte ein und erleichtert die Größen- und Risikoabschätzung.

| Produkt | Börse / Symbol | Kontraktgröße / Multiplikator | Tickgröße | Tickwert | Hinweis |

|---|---|---|---|---|---|

| WTI Rohöl Future | NYMEX / CL | 1.000 Barrel | 0,01 USD/Barrel | 10 USD | Physische Lieferung |

| Gold Future | COMEX / GC | 100 Feinunzen | 0,10 USD/oz | 10 USD | Physische Lieferung |

| E-mini S&P 500 Future | CME / ES | 50 USD/Indexpunkt | 0,25 Punkte | 12,50 USD | Barausgleich |

| Micro E-mini S&P 500 Future | CME / MES | 5 USD/Indexpunkt | 0,25 Punkte | 1,25 USD | Barausgleich |

| DAX®-Future | Eurex / FDAX | 25 EUR/Indexpunkt | 0,5 Punkte | 12,50 EUR | Barausgleich |

| Aktienoption (Standard) | u. a. EUREX, CBOE | 100 Aktien je Kontrakt | z. B. 0,01–0,05 USD | z. B. 0,01 USD x 100 = 1 USD | Kontraktgröße kann sich bei Kapitalmaßnahmen anpassen |

Angaben exemplarisch. Maßgeblich sind die offiziellen Kontraktspezifikationen der jeweiligen Börse.

Vorteile und Nachteile einer standardisierten Kontraktgröße

Vorteile

- Transparenz & Vergleichbarkeit: Einheitliche Größen machen Verpflichtungen eindeutig und Preise besser vergleichbar.

- Liquidität & enge Spreads: Standardisierung bündelt Orderflow; zentrale Abwicklung senkt Gegenseitigkeitsrisiken.

- Prozesseffizienz: Abwicklung, Margining und Risiko-Modelle sind klar definiert – weniger Verhandlungsaufwand.

Nachteile

- Grobe Stückelung: Fixe Größen können zu einer Über- oder Unterdeckung bei einer Absicherung führen (z. B. Bedarf 7.000 Scheffel Sojabohnen vs. Kontrakt 5.000 Scheffel).

- Geringere Passgenauigkeit: Liefer-/Abrechnungsmodalitäten sind vorgegeben. Individuelle Termin- oder Qualitätswünsche sind kaum abbildbar.

- OTC-Alternative: OTC lässt sich Menge/Termin exakt maßschneidern, erfordert aber mehr Dokumentation, Preisfindung und Gegenparteimanagement.

E-Minis

Dem Nachteil fixer Kontraktgrößen wirken Börsen entgegen, indem sie bei beliebten Produkten, alternative Produkte mit kleineren Kontrakten anbieten. Ein Beispiel für Futures, deren Kontraktgröße nur einen Bruchteil des entsprechenden Standard-Futures beträgt, sind die sogenannten E-Minis.

E-minis werden überwiegend an der Chicago Mercantile Exchange (CME) gehandelt und sind für eine Vielzahl von Indizes wie den Nasdaq 100, den S&P 500, oder den Russell 2000 sowie für Rohstoffe, wie Gold oder Silber oder auch Währungen wie den Euro verfügbar. Darüber hinaus gibt es auch Micro Futures oder Micro Optionen.

| Produkttyp | Börse / Symbol | Multiplikator je Punkt | Tickgröße | Tickwert | Status / Hinweis |

|---|---|---|---|---|---|

| „Standard“ S&P 500 Future | CME / SP | 250 USD | 0,10 Punkte (historisch) | 25,00 USD (historisch) | Handelseinstellung am 17.09.2021. |

| E-Mini S&P 500 Future | CME / ES | 50 USD | 0,25 Punkte | 12,50 USD | Elektronischer Leitkontrakt mit hoher Liquidität. |

| Micro E-Mini S&P 500 Future | CME / MES | 5 USD | 0,25 Punkte | 1,25 USD | 1/10 der E-Mini-Größe, feinere Dosierung. |

Angaben nach CME-Spezifikationen. Maßgeblich sind die offiziellen Kontraktdokumente der Börse.

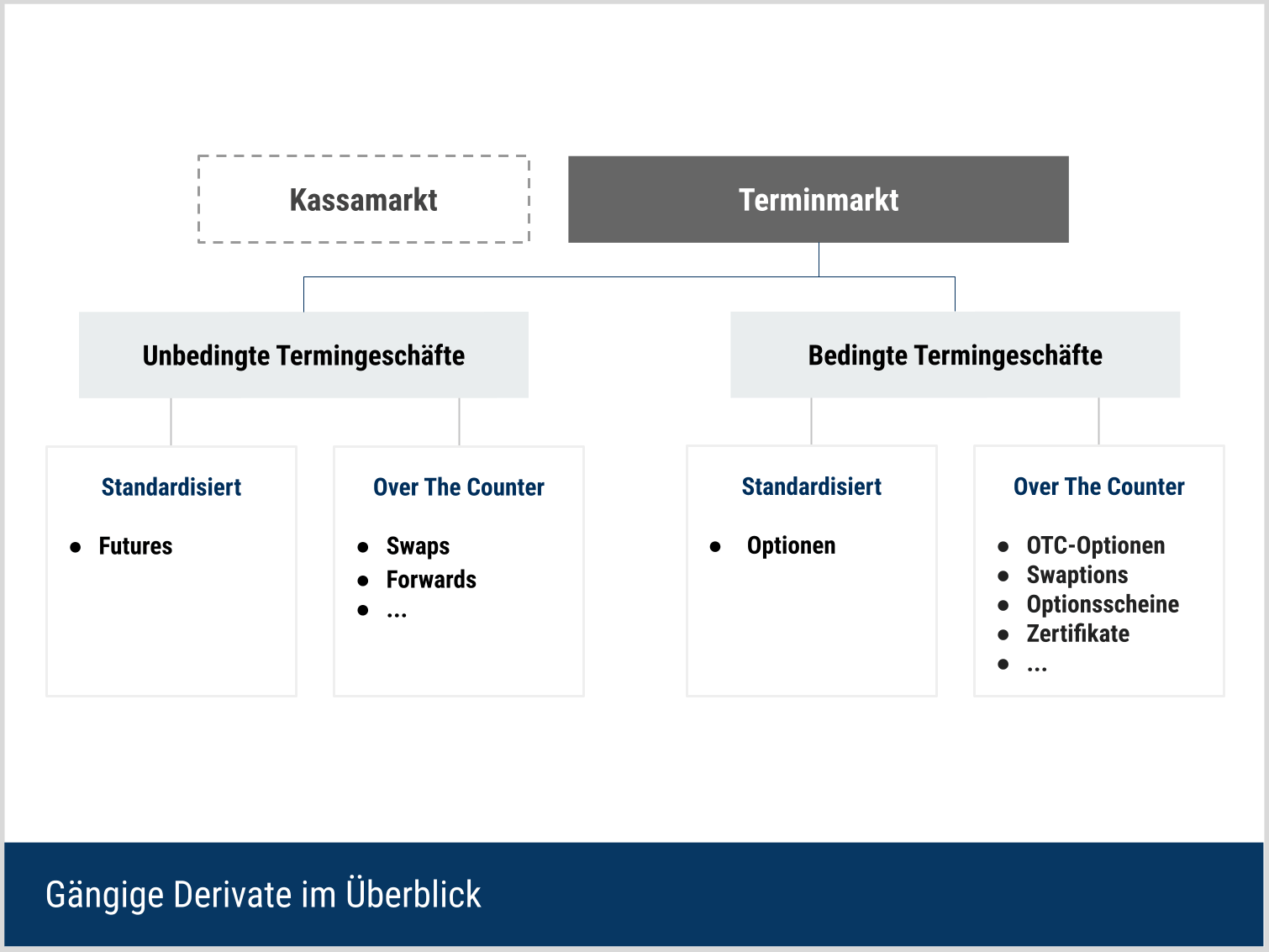

Derivate

Derivate sind Finanzkontrakte, deren Wert von einem sogenannten Basiswert (wie Aktien, Rohstoffe oder Währungen) abgeleitet wird. Der Handel mit Derivaten kann auf verschiedene Weise erfolgen.

- Börslicher Handel (Terminbörse): Standardisierte Derivate mit zentralem Clearing.

- Over-the-Counter (OTC): Bilaterale, nicht standardisierte Geschäfte direkt zwischen den Parteien.

Dabei entscheidet die Art des Derivats darüber, wie und wo es gehandelt wird.

- Futures werden ausschließlich an Terminbörsen gehandelt und sind standardisiert sowie clearingpflichtig.

- Optionen können sowohl an Börsen als auch außerbörslich (OTC) gehandelt werden.

- Forwards und Swaps sind überwiegend OTC-Geschäfte, es existieren jedoch zunehmend zentral geclearte oder börsenähnliche Varianten (z. B. Swap-Futures).

- Optionsscheine und Zertifikate sind emittentenbezogene, nicht standardisierte Derivate. Sie unterliegen keiner Clearingpflicht, werden in Deutschland jedoch häufig über Börsenplätze gehandelt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.