Gamma Squeeze – Definition & Bedeutung

Als Gamma Squeeze wird eine temporäre Kursanomalie bezeichnet, die signifikante Auswirkungen auf den zugrunde liegenden Kurs hat. Symbolisch dafür weist der Kurs in dieser Marktphase schnelle Kursbewegungen auf, die mit einem starken Anstieg der Volatilität einhergehen. Ein Beispiel dafür, welche Ausmaße ein Gamma Squeeze annehmen kann, lässt sich bei der Aktie von GameStop vorfinden.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Gamma Squeeze – Definition

Beim Börsenhandel werden als „Squeeze“ Handelsphasen bezeichnet, in denen schnelle Kursbewegungen in beispielsweise Aktien die Anleger dazu zwingen, Änderungen an ihren Anlagepositionen vorzunehmen, die sie sonst nicht durchführen würden.

Diese erzwungenen Handlungen führen häufig zu noch stärkeren Preisänderungen und weiteren erzwungenen Handlungen der Anleger, wodurch eine Rückkopplungsschleife entsteht, die unter Umständen für längere Zeit anhalten kann, bevor es zum Crash des Aktienkurses kommt.

Entstehung von Gamma Squeeze

Eine der häufigsten und bekanntesten Arten von Squeezes ist der sog. Short Squeeze. Hierbei zwingt ein steigender Aktienkurs Anleger, die die Aktie leerverkauft haben, diese Aktie zurückzukaufen, was wiederum den Aktienkurs weiter in die Höhe treibt. Daraus resultiert eine weitere Squeeze Art, die als Gamma Squeeze bezeichnet wird und mit dem Short Squeeze in Beziehung steht.

Ein Gamma Squeeze erzwingt zusätzliche Aktienkaufaktivitäten aufgrund offener Optionspositionen auf die zugrunde liegende Aktie. Der Gamma Squeeze stellt daher eine komplexere Squeeze Art dar, da er aus dem Preisberechnungsmodell von Optionen resultiert. Der Kursanstieg der GameStop-Aktie im Jahr 2021 stellt ein anschauliches Beispiel dar, welche Ausmaße ein solcher Gamma Squeeze annehmen kann.

Gamma einer Option

Eines der wichtigsten Konzepte beim Handel von Optionen sind die in der Fachsprache als Griechen (auch: Optionsgriechen, engl. Greeks) bezeichneten Kennzahlen. Diese ergeben sich aus einzelnen Ableitungen der Black-Scholes Formel.

Mithilfe der Griechen werden die Sensitivitäten des Optionspreises auf die einzelnen Werttreiber ausgedrückt. Einer dieser Griechen ist das Gamma. Diese Kennzahl wird oft von Market Maker verwendet, um herauszufinden, wie sie ihren Hedge gestalten müssen.

Indirekter Indikator für den Optionspreis

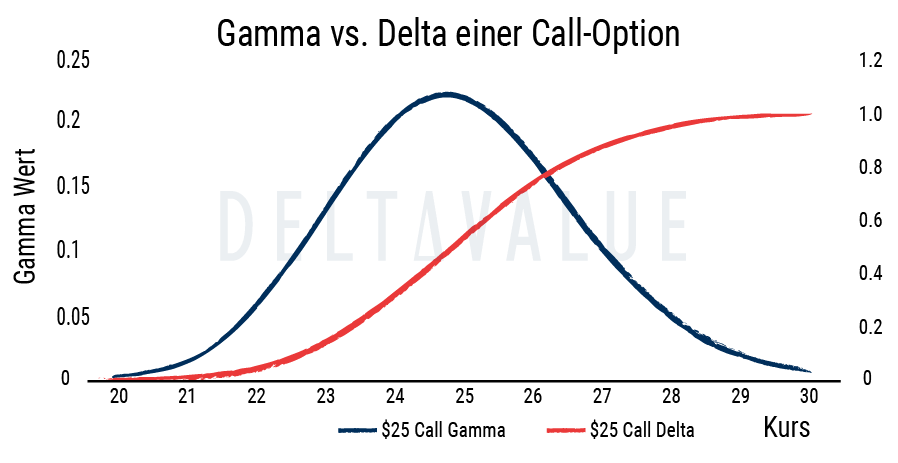

Das Gamma entspricht der zweiten partiellen Ableitung des Optionspreises nach dem Kurs des Underlying bzw. der ersten partiellen Ableitung nach dem Delta. Entsprechend gibt die Kennzahl an, wie sich das Delta in Relation zu einem sich veränderten Preis des Underlying ändert. Folglich misst das Gamma, wie hoch die Änderung des Deltas ausfällt, wenn der Preis des Underlying um eine Geldeinheit ansteigt.

Beim Gamma handelt es sich somit um eine indirekte Sensitivität des Werttreibers Kurs des Underlying.

Hedging-Effekte

Je höher das Gamma, desto größer die Aktienposition, die der Market Maker benötigt, um sich effektiv gegen die offenen Optionspositionen abzusichern (zu hedgen). Infolgedessen sind Market Maker bei Gammaänderungen gezwungen, die zugrunde liegenden Aktie zu kaufen oder zu verkaufen, um ihren Hedge effektiv zu gestalten. Eine große Anzahl an solchen erzwungenen Kauf- oder Verkaufsaktivitäten verursachen schließlich einen Gamma Squeeze.

Gamma Squeeze am Beispiel GameStop

Welche Umstände für einen Gamma Squeeze gegeben sein müssen, soll am Beispiel GameStop veranschaulicht werden. In diesem Fall wurde von der Mehrzahl der Anleger erwartet, dass das Unternehmen Insolvenz anmelden muss. Entsprechend setzten diese Anleger auf weiter fallende Kurse und tätigten Leerverkäufe auf die Aktie, sodass letztlich mehr als 100 % des gesamten Free Floats der Aktie leerverkauft war.

Aufgrund der Gefahr eines Short Squeeze, verkaufen insbesondere institutionelle Anleger die Aktie nicht einfach leer, sondern sichern ihre Short-Position durch den Kauf gegenläufiger und aus dem Geld liegender Calls ab (d.h. der Strike-Preis (Ausübungspreis) der Calls liegt über dem aktuellen Aktienkurs).

Short Squeeze

Angenommen ein Anleger hat im Oktober 2020 100 GameStop-Aktien zum Preis von 10 USD pro Aktie leerverkauft. Dann hätte dieser Anleger gleichzeitig eine Call-Option mit einem Ausübungspreis von beispielsweise 15 USD kaufen können, um die Short-Position zu einem relativ günstigen Preis absichern zu können.

Im Januar 2021 war der Short Squeeze in der GameStop-Aktie in vollem Gange. Die fundamentale Lage des Unternehmens hat sich nicht verändert. Dank des Short Squeeze hat sich der Aktienkurs aber vervielfacht.

Verstärkung des Trends

Der höhere Aktienkurs zieht folglich noch mehr Leerverkäufer an, da dadurch das Profitpotenzial auf der Short-Seite deutlich gestiegen ist. Diese neuen Leerverkäufer kaufen wiederum mehr Call-Optionen, die aus dem Geld liegen, um sich vor einem weiter steigenden Aktienkurs abzusichern.

Zusätzlich wurden immer mehr Spekulanten aktiv, die auf einen weiter rasant steigenden Aktienkurs setzten und entsprechend Call-Optionen kauften, die ebenfalls weit aus dem Geld lagen. Die Hoffnung: Dass diese günstig zu erwerbenden Optionen letztlich im Geld notieren und für ein Vielfaches wieder veräußert werden können.

Entwicklung des Gamma Squeeze

Ironischerweise zwingt genau dieses Verhalten die Market Maker dazu, immer mehr Aktien für die effektive Absicherung ihrer Short-Positionen zu kaufen, was wiederum dazu führt, dass der Aktienkurs weiter steigt.

Wenn sich der Aktienkurs schließlich dem Strike der Optionen annähert, sind die Market Maker gezwungen nochmals deutlich mehr Aktien zu kaufen, um das Gamma entsprechend zu hedgen. Dies führt in der Folge zum Gamma Squeeze.

Fazit

Als Schlussbemerkung sei erwähnt, dass ein Gamma Squeeze mit äußerster Vorsicht zu betrachten ist. Neben dem Kaufdruck kann ein Gamma Squeeze auch einen starken Verkaufsdruck hervorrufen.

Da das Gamma aus dem Delta abgeleitet wird, besitzt das Gamma die stärkste Steigung am Ausübungspreis der Option. Wenn sich der Aktienkurs also zu weit vom Strike entfernt (unabhängig in welche Richtung), reduziert sich das Gamma und entsprechend verringert sich auch der Druck zum Hedging.

Das wiederum führt in der Regel zur Umkehr des vorherigen Effekts. Ein ursprünglicher Kaufdruck konvertiert so schnell zum Verkaufsdruck. Unabhängig davon, was der Treiber für eine eventuelle Umkehrung ist, ein Gamma Squeeze ist eine temporäre Erscheinung.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.