PE Ratio / Kurs-Gewinn-Verhältnis – Definition & Berechnung

Die Price/Earnings Ratio (Kurzform: PE Ratio, deutsch: Kurs-Gewinn-Verhältnis, KGV) setzt den Aktienkurs eines Unternehmens ins Verhältnis zu seinem Gewinn pro Aktie (EPS). Sie wird verwendet, um zu beurteilen, wie hoch eine Aktie in Relation zu den vom Unternehmen erwirtschafteten Gewinnen bewertet ist. Dabei handelt es sich um eine sogenannte Multiplikatorkennzahl, die eine grobe Einschätzung eines Unternehmens ermöglicht.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

PE Ratio – Definition

Die PE Ratio gibt das Verhältnis zwischen dem Aktienkurs eines Unternehmens und dem Gewinn pro Aktie an. Eine niedrige PE Ratio kann bedeuten, dass die Aktie eines Unternehmens unterbewertet ist oder dass die Anleger für die Zukunft niedrige Wachstumsraten erwarten.

Darüber hinaus wird die PE Ratio auch als Multiplikator bezeichnet, da sie angibt, wie oft der Gewinn eines Unternehmens für dessen Erwerb bezahlt werden muss. Bei einem Aktienkurs von 100 Euro und einem Gewinn pro Aktie von 10 Euro muss also das 10-fache des Gewinns für das Unternehmen bezahlt werden.

Berechnung der PE Ratio

Die PE Ratio wird berechnet, indem der aktuelle Aktienkurs durch den Gewinn pro Aktie (EPS) dividiert wird. Auch wenn theoretisch jede Art von Gewinn für die Berechnung der Kennzahl verwendet werden kann, ist der Nettogewinn nach Steuern am besten geeignet. Denn nur dieser Betrag kann tatsächlich vom Unternehmen vereinnahmt werden und kommt somit auch dem Investor zugute.

Zur Ermittlung des EPS wird der Jahresüberschuss durch die Anzahl der ausstehenden Aktien dividiert. Anschließend werden die Daten in die PE Ratio-Formel eingesetzt.

Berechnung auf Unternehmensbasis

Die PE Ratio kann auch auf Unternehmensbasis gebildet werden. Dafür wird der gesamte Jahresgewinn nach Steuern verwendet. Im Zähler des Bruchs steht jetzt die Marktkapitalisierung des Unternehmens. Die Rechengrundlage ist identisch, kann aber auch bei etwas schwächerer Datenlage angewendet werden.

Häufig wird aber auch mit den Gewinnerwartungen eines Unternehmens gearbeitet, um einen periodengerechten Gegenpart zu den laufenden Aktienkursen zu haben. Die Gewinnprognose wird ebenfalls im Jahresbericht aufgestellt und wenn nötig in Ad-hoc-Meldungen korrigiert.

Bedeutung der Kennzahl

Als Faustregel gilt, dass eine niedrige PE Ratio bei Investitionsentscheidungen bevorzugt werden sollte. Der Kontext für die Interpretation ist dabei enorm wichtig. Niedrige Werte können je nach Kontext positiv bewertet werden und bedeuten, dass ein Unternehmen ein „Schnäppchen“ ist. Umgekehrt können Unternehmen mit einem niedrigen KGV auch hohe Verlustrisiken bergen.

Pauschale Aussagen darüber, ob eine Aktie kaufenswert ist oder nicht, lässt die Kennzahl also nicht ohne weiteres zu. Darüber hinaus gibt es eine Reihe von Kritikpunkten an dieser Metrik, weshalb sie zwar als Orientierungshilfe dienen, eine umfassende Aktienanalyse jedoch nicht ersetzen kann.

Interpetation der PE Ratio

Eine nierdige PE Ratio bedeutet, dass ein vergleichsweise hoher Gewinn einem niedrigen Aktienkurs gegenübersteht. Umgekehrt ist dies bei einem hohen Wert der Fall. Die Gründe für hohe oder niedrige Werte sind vielfältig. Einige mögliche Konstellationen mit zugehörigen Interpretationen könnten die folgenden sein.

- Sinkende PE Ratio: steigender Gewinn vs. konstanter Kurs (positiv)

Das Unternehmen hat ein neues Produkt am Markt etabliert oder neue Kunden gewonnen. Die Gewinne steigen. Der Markt betrachtet diesen Prozess bisher skeptisch, so dass sich der Kurs kaum bewegt. Die PE Ratio sinkt.

- Steigende PE Ratio: sinkender Gewinn vs. konstanter Kurs (negativ)

Das Unternehmen verliert Kunden oder muss steigende Kosten in Kauf nehmen, was zu sinkenden Gewinnen führt. Trotz dieser Entwicklung halten die Aktionäre an ihren Aktien fest, da sie noch Vertrauen in das Unternehmen haben. Dies führt zu steigenden PE Ratio-Werten, die negative Zukunftsaussichten signalisieren.

- Sinkende PE Ratio: konstanter Gewinn vs. sinkender Kurs (negativ)

Das Unternehmen verzeichnet stagnierende Gewinne und zeigt keine klare Entwicklung. Konkurrenten bereiten die Einführung neuer Produktgenerationen vor. Unter diesen Umständen sinkt der Aktienkurs und das Vertrauen der Investoren schwindet, was zu einer sinkenden PE Ratio führt.

- Steigende PE Ratio: konstanter Gewinn vs. steigender Kurs (positiv)

Das Unternehmen befindet sich in einem entwickelten Markt, in dem Gewinnsteigerungen kaum möglich sind. Hohe Investitionen in die Produktion belasten das Jahresergebnis. Da es kaum Konkurrenz gibt und die Marke des Unternehmens stark ist, steigen die Kurse. Dadurch steigt das KGV und signalisiert Zuversicht.

PE Ratio – Nachteile

Eine PE Ratio ist nicht zukunftsorientiert, da sie sich auf vergangene Gewinne stützt. Niedrige Werte daher nicht automatisch Erfolg in der Zukunft. Gewinne und Aktienkurse können trotzdem fallen, was zu Verlusten für Investoren führt, auch wenn das KGV attraktiv erscheint.

Außerdem wird oft übersehen, dass ein hohes KGV auch auf ein vielversprechendes Investment hindeuten kann. Unternehmen mit hohem KGV können weiterhin starke Kursgewinne erzielen, wie es bei einigen IPOs der Fall war, bei denen allein die Vision, unabhängig von den tatsächlichen Gewinnen, ausreichte.

Aussagekraft bei negativem Gewinn

Bereits eine PE Ratio von 1 würde bedeuten, dass ein Unternehmen seine gesamte Marktkapitalisierung in nur einem Jahr generiert. Eine negative PE Ratio würde auf ein noch besseres Ergebnis hindeuten.

Diese Schlussfolgerung wäre aber falsch. Daher kann diese Kennzahl nur für Unternehmen verwendet werden, die (bestenfalls deutlich) Gewinne erwirtschaften. Für alle anderen Szenarien hat die PE Ratio keine Aussagekraft.

Schwierig wird es aber schon bei der Frage, wie der Gewinn ermittelt wurde bzw. was er eigentlich aussagt. Denn auch der Gewinn ist keine so eindeutige Kennzahl, wie man auf den ersten Blick vermuten könnte. Bilanzpolitische Maßnahmen und Sondereinflüsse verändern den Gewinn erheblich.

Manipulierbarkeit der PE Ratio

Die Art der Rechnungslegung beeinflusst die Darstellung des Unternehmensgewinns. Das deutsche HGB folgt dem Vorsichtsprinzip, wodurch HGB-Gewinne tendenziell konstant, aber niedriger ausfallen. IFRS hingegen zielt auf eine realistischere Darstellung, was zu höheren, aber schwankenden Gewinnen führt. Diese Schwankungen spiegeln sich in stärker variierenden PE Ratios bei IFRS-basierten Berechnungen wider.

- Bilanzielle Wahlrechte, wie Abschreibungsmethoden, beeinflussen ebenfalls den Gewinn. Unterschiedliche Wahlrechte bei verschiedenen Unternehmen und Rechnungslegungsstandards erschweren den direkten PE-Ratio-Vergleich.

- Außerordentliche Ereignisse wie Spekulationsgewinne oder Naturkatastrophen verzerren die Gewinnergebnisse und sollten für ein realistisches KGV herausgerechnet werden, was jedoch oft unterbleibt.

Selbst bei identischer Gewinnermittlung und Bereinigung um Sondereffekte ist der Gewinn nur in Kombination mit dem Cashflow aussagekräftig. Ein hoher Gewinn bedeutet nicht automatisch finanzielle Stabilität. Ohne ausreichenden positiven Cashflow kann ein Unternehmen zahlungsunfähig werden. Der reine Gewinn bietet ohne das Cash Flow Statement nur begrenzte Einblicke in die Unternehmenssituation.

Unterschied zwischen der PE Ratio und anderen Multiplikatoren

Die PE Ratio hat unter den Bewertungsmultiplikatoren eine einzigartige Rolle, da sie auf dem Gewinn basiert, einem Wert, der in der Unternehmensbewertung selten als Multiplikatorgrundlage dient. Dies liegt vor allem an der variablen Ermittlung des Gewinns. Andere gängige Multiplikatoren fokussieren sich auf Umsatz oder fortgeschrittenere Gewinngrößen wie EBIT oder EBITDA, die weniger Spielraum für Veränderungen bieten.

Das KGV ermöglicht im Gegensatz dazu eine direkte, wenn auch grobe, Bewertung des Unternehmens ohne zusätzliche Kennzahlen. Ein Umsatzmultiplikator kann zwar frühere Berechnungen bestätigen, liefert aber keine direkten Einsichten in die Rentabilität.

Beispiel

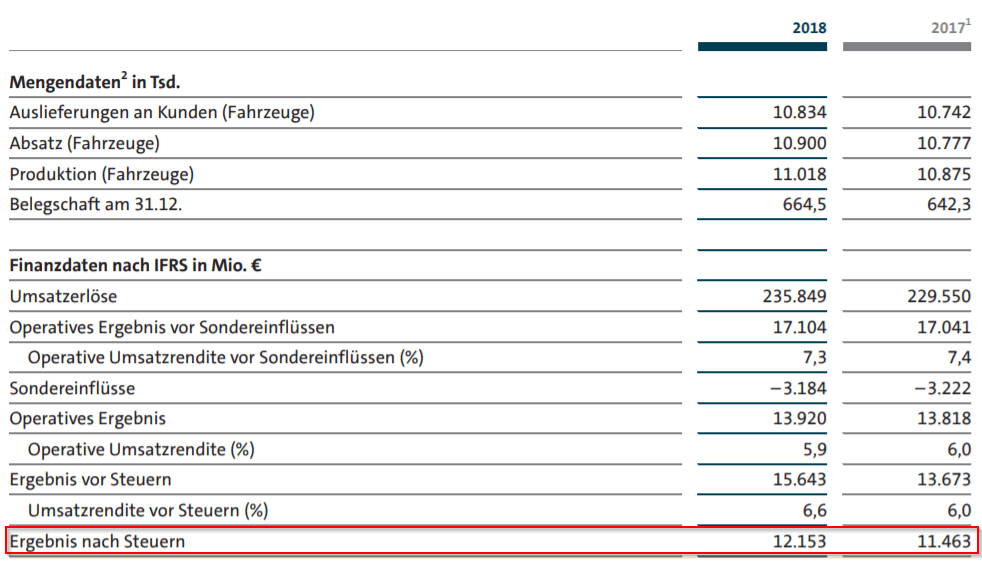

Als Beispiel für eine PE Ratio Berechnung soll die Volkswagen AG dienen. Die Kennzahl wird zum 31.12.2018 gebildet. Die Daten stammen aus dem Abschlussbericht für 2018 und können auch auf gängigen Finanzportalen gefunden werden.

Ergebnis nach Steuern

Zunächst wird der Gewinn nach Steuern ermittelt. Dieser wird direkt im Schlussbericht ausgewiesen.

Ergebnis nach Steuern

Anschließend werden die Daten für die Berechnung des durchschnittlichen Jahresendwertes der VW-Aktie ermittelt. Diese Daten sind ebenfalls im Endbericht enthalten.

Vorläufige Berechnungen

Volkswagen und andere Aktiengesellschaften geben häufig mehr als eine Aktiengattung aus. Je nach Aktiengattung z.B. Stammaktie oder Vorzugsaktie kann der Kurs und damit auch das KGV unterschiedlich sein. Da hier die Kennzahl für das gesamte Unternehmen ermittelt wird, wird mit den Durchschnittswerten der Aktien gerechnet.

Der Gewinn je Aktie (EPS) lässt sich aus der Aktienanzahl und dem Jahresergebnis bestimmen.

Ermittlung der PE Ratio

Mit diesen Daten kann jetzt die PE Ratio des Unternehmens berechnet werden.

Nützliche Informationen

Da das KGV ausschließlich vergangenheitsorientiert ist, bezieht es keine Gewinnerwartungen in die Berechnung ein. Als Weiterentwicklung der PE Ratio gilt daher die Forward PE Ratio.

Häufige Fragen

Wann ist die PE Ratio aussagekräftig und wann nicht?

Es gibt Anlageklassen, für die die PE Ratio grundsätzlich ungeeignet ist. Dies kann auf die Vermögensstruktur der Unternehmen, rechtliche Rahmenbedingungen oder die Art der Gewinnermittlung zurückzuführen sein. Obwohl die PE Ratio rechnerisch ermittelbar ist, kann ihre Aussagekraft in solchen Fällen irreführend sein.

Das KGV besitzt nur wenig Aussagekraft für…

- … Immobiliengesellschaften und REITs

- … Banken

- … Versicherungen

- … Holdinggesellschaften

Sind hohe PE Ratios immer schlecht?

Nein, hohe PE Ratios sind nicht immer schlecht. Die PE Ratio oder KGV ist ein Maß für die Bewertung einer Aktie im Verhältnis zu ihrem Gewinn. Ein hohes KGV bedeutet, dass der Preis der Aktie im Verhältnis zu den erzielten Gewinnen hoch ist. Dies kann verschiedene Ursachen haben und ist nicht per se negativ.

Grundsätzlich gilt: Je dynamischer ein Unternehmen ist, desto höher kann die PE Ratio sein.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.