Shiller KGV (CAPE Ratio) – Erklärung & Berechnung

Das Shiller KGV, auch bekannt als „CAPE Ratio“, „P/E 10 Ratio“, „Shiller PE Ratio“ oder „Cyclically adjusted price-to-earnings Ratio“, ist eine Aktienbewertungskennzahl. Sie setzt den gegenwärtigen Aktienkurs ins Verhältnis zu den durchschnittlichen Unternehmensgewinnen der letzten zehn Jahre. Investoren können das Shiller KGV nutzen, um die Bewertung von Aktien und Aktienmärkten einzuschätzen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Shiller KGV – Definition

Das Shiller-KGV (CAPE Ratio) ist eine erweiterte Form des klassischen Kurs-Gewinn-Verhältnisses (KGV), im Englischen auch PE Ratio genannt. Diese Kennzahl gibt Hinweise auf Über- und Unterbewertungen, indem der aktuelle Aktienkurs mit den durchschnittlichen, inflationsbereinigten Gewinnen der letzten zehn Jahre verglichen wird. Das Berechnungsverfahren ermöglicht eine Glättung der Gewinne, wodurch die Auswirkungen einzelner Jahre mit besonders hohen oder niedrigen Gewinnen minimiert werden. Dadurch wird die Kennzahl unabhängiger vom aktuellen Konjunkturzyklus, was insbesondere in zyklischen Branchen zu aussagekräftigeren Ergebnissen führen kann.

Historie

Robert James Shiller, Nobelpreisträger für Wirtschaftswissenschaften und renommierter Ökonom, der unter anderem an der Yale University lehrt, hat das Shiller KGV entwickelt. Es wurde erstmals 1988 angewandt und 1996 im Rahmen einer Studie für die Federal Reserve (FED) einer breiten Öffentlichkeit vorgestellt. Für seine empirische Analyse der Kapitalmarktpreise erhielt Shiller 2013 den Nobelpreis.

Berechnung der Shiller KGV

Für die Berechnung des Shiller KGVs finden sowohl der inflationsbereinigte Aktienkurs als auch der Durchschnitt der inflationsbereinigten Gewinne der letzten zehn Jahre Anwendung. Mathematisch handelt es sich um das arithmetische Mittel dieser zehn Werte. Eine Inflationsbereinigung ist für Zähler und Nenner des Bruches deshalb notwendig, weil die Ergebnisse der verschiedenen Jahre sonst unterschiedlich gewichtet werden würden. Dies könnte das Endergebnis verzerren.

Die Formel für die Berechnung lautet:

Einsatzbereiche

Eine Shiller-KGV-Analyse kann sowohl für einzelne Aktien als auch für ganze Märkte oder Branchen durchgeführt werden. In der Praxis überwiegt in der Regel die Analyse ganzer Märkte oder Marktsegmente. Die Analyse einzelner Aktien ist dagegen eher unüblich.

Anwendung der Shiller KGV

Prognosen erstellen (Zeitreihenanalyse)

Mit Hilfe des Shiller KGVs können Investoren Rückschlüsse auf die mögliche Entwicklung eines Marktes bzw. die zu erwartende Rendite ziehen. Dazu kann der historische Durchschnitt vergangener Shiller KGVs herangezogen werden. Wird dieser Durchschnitt überschritten, können Investoren von einer strukturellen Überbewertung ausgehen.

Die Gewinnaussichten wären dann tendenziell niedrig, da die Aktienkurse möglicherweise vor einer Korrektur stehen. Shiller KGVs unterhalb des langfristigen Durchschnitts signalisieren hingegen eine Unterbewertung. In diesem Fall können sich Chancen für Investoren ergeben, da z.B. für einen Euro Unternehmensgewinn ein geringerer Kurs (Kaufpreis) erforderlich ist als im Durchschnitt der letzten Perioden.

Steigt das Shiller KGV im Zeitablauf, können Investoren dies mit einer sinkenden zukünftigen Rendite verbinden. Eine sinkende Renditeerwartung bedeutet nicht zwangsläufig eine negative Renditeerwartung. Im Gegenteil, sinkende Werte des Shiller KGVs lassen auf steigende Kurse schließen.

Unter- und Überbewertungen erkennen

Wie auch beim klassischen KGV kann ein Investor mithilfe des Shiller KGVs einschätzen, ob gegenwärtig eine Unter- oder Überbewertung vorliegt. Dies kann insbesondere für Value Investoren eine wesentliche Entscheidungsgrundlage darstellen. Value Investoren versuchen gezielt, Aktien von Unternehmen zu erwerben, die unterbewertet sind, also unter ihrem inneren Wert notieren. Von diesen Aktien erwarten sie in der Regel eine überdurchschnittliche Rendite.

Interpretation und Bedeutung der Ergebnisse

Grundsätzlich deutet ein niedriges Shiller KGV auf eine niedrige Bewertung bzw. Unterbewertung hin. Hohe Werte deuten hingegen auf eine hohe Bewertung hin. Eine isolierte Betrachtung der Kennzahl ist in der Regel nicht zielführend. Vielmehr sind Vergleiche mit anderen Unternehmen oder Branchen erforderlich.

Wendet ein Investor das Shiller KGV auf eine einzelne Aktie an, erhält er beispielsweise einen Wert von 16. Erst im Branchenvergleich wird deutlich, ob dieser Wert eine relative Über- oder Unterbewertung darstellt. Da die anderen Unternehmen der Branche Shiller KGVs zwischen 20 und 30 aufweisen, erscheint das betrachtete Unternehmen günstig bewertet. Lägen die Werte der anderen Unternehmen aber beispielsweise alle unter 10, wäre das betrachtete Unternehmen relativ hoch bewertet.

Nachteile der Shiller KGV

Das Shiller KGV wurde in der Vergangenheit auch unter Ökonomen kontrovers diskutiert. Dabei ging es um verschiedene Nachteile der Kennzahl. Einer davon ist die Vergangenheitsorientierung. Denn obwohl Investoren die Kennzahl für Prognosen nutzen können, basiert sie auf den Gewinnen der Vergangenheit und dem aktuellen Kurs.

Verlässliche Prognosedaten, die zum Beispiel von den Unternehmen selbst oder von Kapitalmarktanalysten stammen, fließen somit nicht ein. Aus diesem Grund ist die Eignung des Shiller KGVs als Prognoseinstrument umstritten.

Eine weitere Problematik ergibt sich aus den Rechnungslegungsstandards. Die Regelwerke (z.B. HGB, IFRS oder US-GAAP) für eine ordnungsgemäße Rechnungslegung haben sich in den letzten zehn Jahren geändert. Neben regionalen Unterschieden können daher auch die Gewinne eines Unternehmens aufgrund geänderter Bilanzierungs- und Bewertungsvorschriften voneinander abweichen. Beispielsweise wurde der Gewinn eines Unternehmens vor acht Jahren nach anderen Grundsätzen ermittelt als vor zwei Jahren. Dieser Umstand kann die Aussagekraft des Shiller KGVs einschränken.

Geringe Aussagekraft in den vergangenen Jahrzehnten

Zentraler Kritikpunkt an der Kennzahl ist jedoch, dass nicht alle Einflussfaktoren auf die Bewertung von Aktien berücksichtigt werden. Neben der Entwicklung der Unternehmen selbst können Aktienkurse beispielsweise durch Inflation, Zinsen und das konjunkturelle Umfeld beeinflusst werden. Die Inflation und das konjunkturelle Umfeld können mit dem Shiller KGV abgebildet werden. Die Zinsen hingegen werden von der Kennzahl nicht berücksichtigt.

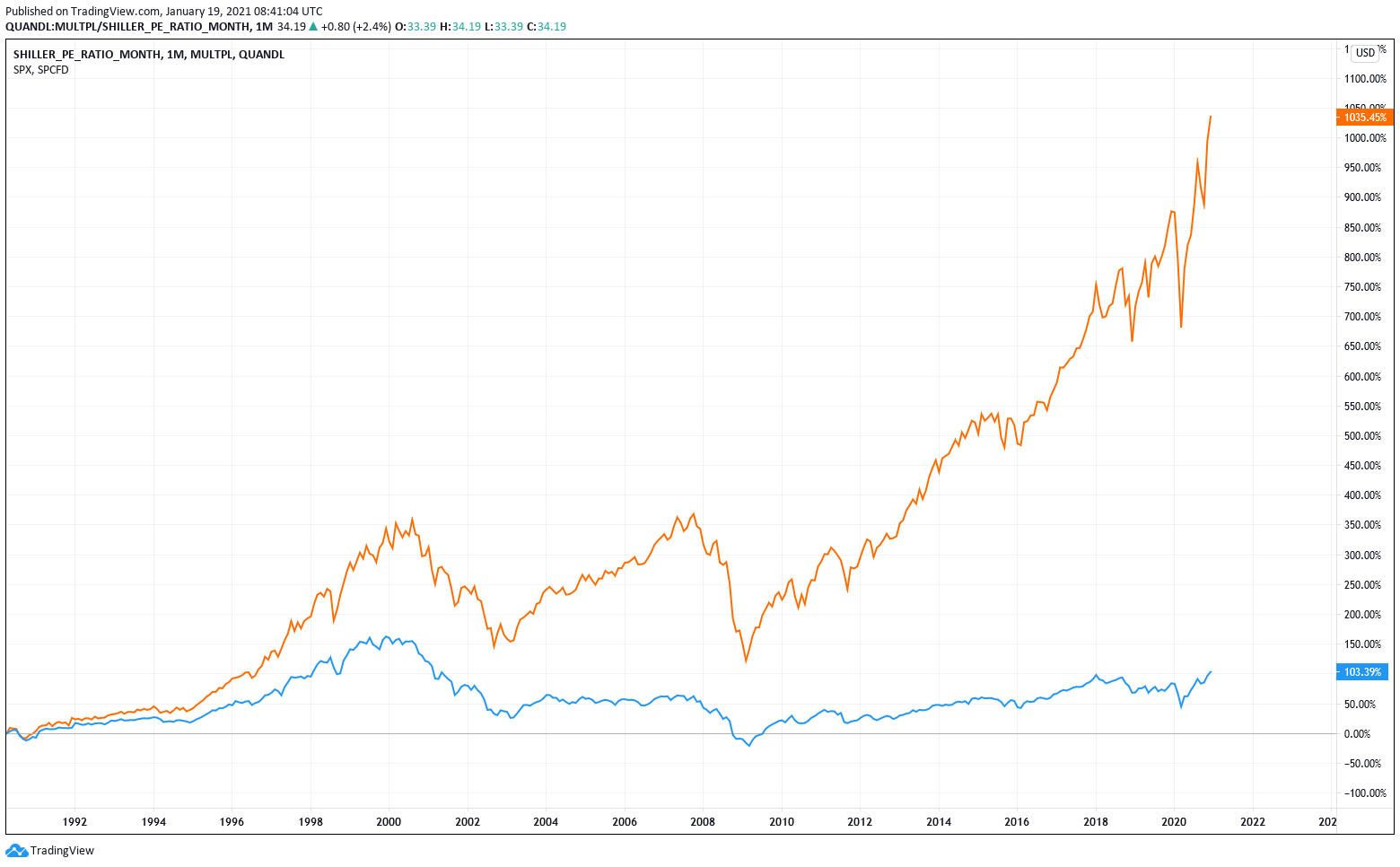

Dieser Umstand kann eine Erklärung für den Aufwärtstrend des Shiller KGVs liefern. Seit Mitte der 1990er Jahre liegt das Shiller KGV für den S&P 500 Index fast durchgehend über seinem langfristigen Durchschnitt. Es deutet also auf eine Überbewertung hin. In den letzten 30 Jahren wären die Aktien des S&P 500 allerdings nur im Jahr 2009 kurzfristig unter ein Shiller-KGV von 14,6 gefallen, wie die folgende Grafik zeigt.

Folglich wäre eine Investition bei höheren Shiller-KGV-Werten weniger rentabel gewesen. Dennoch ist der S&P 500 Index seit den 1990er Jahren um mehr als 1.000 % gestiegen. Die Aussagen der Kennzahl und die reale Entwicklung widersprechen sich an dieser Stelle.

ECY (Excess CAPE Yield)

Die Nachteile der anhaltend hohen Shiller-KGVs und der fehlenden Berücksichtigung der Zinsen wurden auch von Robert Shiller erkannt. So haben US-Investoren wie Benjamin Graham oder Warren Buffett in den Jahren 2017 und 2018 festgestellt, dass aufgrund des niedrigen Zinsniveaus tendenziell höhere KGVs als in der Vergangenheit angemessen sein könnten. Unternehmen und Märkte, die nach KGV- oder Shiller-KGV-Kriterien überbewertet erscheinen, müssen dies also nicht zwangsläufig auch tatsächlich sein.

Aus diesem Grund hat Robert Shiller im November 2020 einen Artikel veröffentlicht, um die Kritik an seiner Kennzahl zu thematisieren. Als Ergebnis seiner Überlegungen hat er seine Kennzahl angepasst beziehungsweise eine Folgekennzahl erstellt. Es handelt sich dabei um das ECY (Excess CAPE Yield). Diese Kennzahl stellt grundsätzlich eine Invertierung (Umkehrung) des Shiller KGVs dar. Statt der Division des Kurses durch den Unternehmensgewinn wird der Gewinn durch den Kurs geteilt.

Zusätzlich wird von diesem Ergebnis der sogenannte risikofreie Zinssatz abgezogen, den ein Investor mit risikofreien Anlagen (z.B. Staatsanleihen) erzielen könnte. Die Analysemöglichkeiten des ECY ähneln denen des Shiller-KGVs, mit der Ausnahme, dass nun hohe Werte aus Investorensicht wünschenswert erscheinen. Das ECY wird jedoch als Prozentsatz angegeben, da es die jährliche Rendite eines Unternehmens nach Abzug des risikofreien Zinssatzes darstellt.

Die Formel für die Berechnung des Excess CAPE Yield lautet:

Unterschied zwischen Shiller KGV, dem klassischen KGV sowie Forward KGV

Die drei Kennzahlen KGV, Shiller KGV und Forward KGV ähneln sich sowohl sprachlich als auch inhaltlich. Dennoch handelt es sich um verschiedene Kennzahlen mit einer unterschiedlichen Aussagekraft.

Das KGV (PE Ratio) stellt die Basis dieser Kennzahlen dar. Der aktuelle Kurs eines Unternehmens oder einer Aktie wird mit dem Gewinn der letzten zwölf Monate ins Verhältnis gesetzt und ergibt das KGV.

Für das Forward KGV (Forward PE Ratio) verwenden Investoren nicht die bisherigen Unternehmensgewinne, sondern greifen in der Regel auf Gewinnprognosen zurück. Die Kennzahl ist somit auf zukünftige Ereignisse ausgerichtet. Im Gegensatz zum KGV und zum Shiller KGV berücksichtigt das Forward KGV z.B., dass die Unternehmensgewinne kurzfristig steigen und damit eine aktuelle Überbewertung unter Umständen abbauen können.

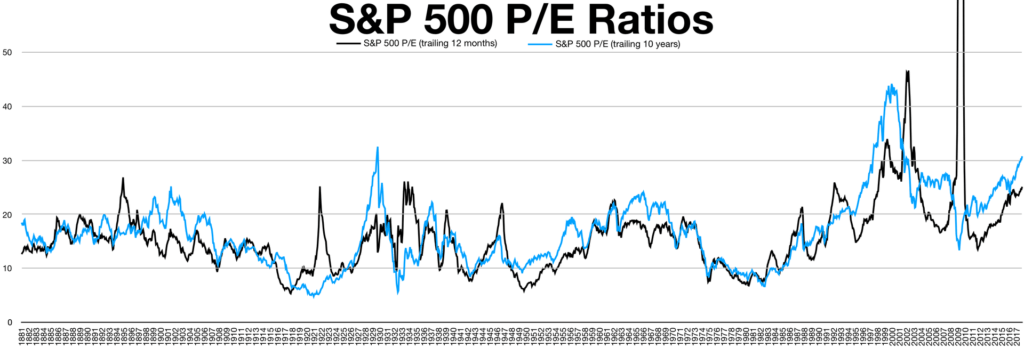

Der Unterschied zwischen dem KGV und dem Shiller KGV zeigt sich beispielsweise während der Finanzkrise 2009 am Beispiel des S&P 500. In diesem Zeitraum brachen die Gewinne vieler Unternehmen ein. Aufgrund der sinkenden Gewinne stieg das KGV stark an. Im Vergleich dazu sank das Shiller KGV sogar leicht, da auch die Aktienkurse stark fielen.

Die Gewinne veränderten sich jedoch kaum, da nicht nur das letzte Jahr, sondern auch die zehn Jahre davor in die Gewinnberechnung einflossen. Folglich konnten Investoren aus dem KGV eine Überbewertung und aus dem Shiller KGV eine Unterbewertung ableiten. Dieser Umstand zeigt beispielsweise, dass die Aussagekraft einzelner Kennzahlen grundsätzlich begrenzt ist.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.