Debt to Equity Ratio (Verschuldungsgrad) – Definition & Berechnung

Die Debt to Equity Ratio (kurz: D/E Ratio, deutsch: „Verschuldungsgrad“) ist eine Bilanzkennzahl, die durch die Gegenüberstellung von Fremdkapital und Eigenkapital Aufschluss über den Verschuldungsgrad eines Unternehmens gibt. Der Verschuldungsgrad ist ein aussagekräftiger Indikator für das Risiko einer Investition. In diesem Artikel werden die Berechnung sowie die Interpretation und Bedeutung der Kennzahl diskutiert und erläutert.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Debt to Equity Ratio – Definition

Die Debt to Equity Ratio setzt Fremdkapital eines Unternehmens mit seinem Eigenkapital ins Verhältnis. Mithilfe des Verschuldungsgrades können Investoren beurteilen, wie stark verschuldet ein Unternehmen ist. Ein Verschuldungsgrad von beispielsweise 10 % bedeutet, dass ein Unternehmen Schulden in Höhe von 10 % des Eigenkapitals aufweist.

Eine hohe Quote signalisiert ein erhöhtes Risiko. Dafür können Unternehmen mit hoher Verschuldung häufig schneller wachsen als solche mit niedrigen Quoten. Wie bei statischen Kennzahlen üblich liegen die Grenzen des Verschuldungrades in der Fristigkeitsdarstellung. Wann sich die Kennzahl wie verändert, ist nicht ohne weitere Analysen erkennbar.

Debt to Equity Ratio – Berechnung

Die Debt to Equity Ratio wird berechnet, indem das Fremdkapital eines Unternehmens durch dessen Eigenkapital dividiert werden. Die Berechnung erfolgt anhand von Bilanzkennzahlen, die in der Regel leicht zugänglich sind, z.B. auf der Investor-Relations-Seite des Unternehmens.

Die Formel für ein prozentuales Ergebnis lautet wie folgt

Fremdkapital

Im Zähler werden die Gesamtverbindlichkeiten (Total Liabilities) des Unternehmens verwendet. Je nach Rechnungslegung (z.B. GAAP oder HGB) setzen sich diese aus kurz- und langfristigen Verbindlichkeiten bzw. aus Verbindlichkeiten und Rückstellungen zusammen. In einigen Fällen werden bei der Berechnung des Verschuldungsgrads nur die langfristigen und die verzinslichen Verbindlichkeiten berücksichtigt.

Eigenkapital

Im Nenner steht das Eigenkapital der Gesellschaft. Dieses wird standardmäßig direkt in der Bilanz angegeben. Alternativ kann es auch als Residualgröße (abgeleitet) aus Gesamtkapital und Schulden gebildet werden.

Interpretation der Kennzahl

Eine höhere Debt to Equity Ratio, insbesondere wenn sie 100 % übersteigt, kann das Risiko für Investoren erhöhen. In wirtschaftlich schwierigen Zeiten kann eine hohe Verschuldung für Unternehmen zu einer Herausforderung werden, da nicht nur die Tilgung, sondern auch die Zinszahlungen zu leisten sind.

Darüber hinaus führt ein zu hoher Verschuldungsgrad zu steigenden Kosten sowohl für Fremd- als auch für Eigenkapital, wodurch sich die Gesamtkapitalkosten des Unternehmens deutlich erhöhen. Dieser Anstieg der Kapitalkosten kann sich aufgrund von Bedenken der Investoren hinsichtlich der finanziellen Stabilität und Rentabilität des Unternehmens negativ auf den Aktienkurs auswirken.

Eigenkapital ist in dieser Hinsicht risikoärmer, da kein Rückzahlungsanspruch besteht. Auch Dividenden können im äußersten Fall gestrichen werden, wenn das Unternehmen in schweres Fahrwasser gerät. Daher wird eine niedrige Ratio als potentiell stabiler angesehen.

Leverage-Effekt

Unabhängig von der Risikobetrachtung gilt Fremdkapital jedoch als Renditeturbo und Eigenkapital eher als Renditebremse. Das hängt mit dem Leverage-Effekt zusammen. Dieser besagt, dass die Eigenkapitalrendite bei steigendem Verschuldungsgrad tendenziell zunimmt, weil weniger eigene Finanzmittel verwendet werden müssen. Zudem sind Kreditzinsen steuerlich absetzbar und mindern daher die Steuerlast.

Nachteile der Debt to Equity Ratio

Die Aussagekraft der Debt to Equity Ratio stößt dort an ihre Grenzen, wo die Fristigkeit der Positionen relevant wird. Das Eigenkapital steht natürlich unbefristet zur Verfügung, aber die Verbindlichkeiten können sich noch mehrere Wochen vor dem Fälligkeitstermin befinden oder diesen bereits überschritten haben. Daher ist die Aussagekraft der Kennzahl nur ein Indiz.

Diese Stichtagsbetrachtung ist ein generelles Problem von statischen Kennzahlen. Wenn nur kurz nach dem Betrachtungszeitpunkt ein erheblicher Kredit aufgenommen wird, ändert sich auch die D/E Ratio merklich. Daher ist für die Analyse ein Vergleich im Zeitverlauf und mit anderen Unternehmen der gleichen Branche ratsam. So kann überprüft werden, ob sich der Verschuldungsgrad in einem üblichen Rahmen bewegt.

Beispiel für eine Debt to Equity Ratio

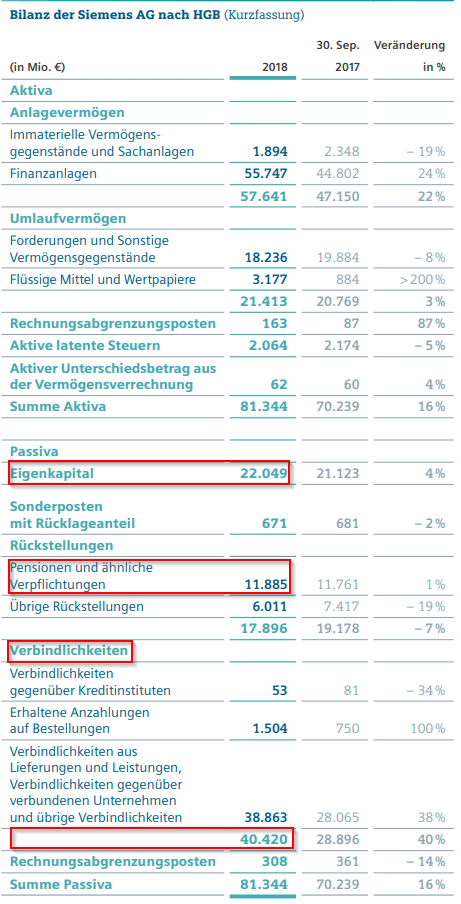

Die gesamten Informationen für die Ermittlung der Debt to Equity Ratio lassen sich in einem Beispiel mit Siemens AG sehr einfach gewinnen. Im Geschäftsbericht der Siemens Gesellschaft sind alle relevanten Daten in den Passiva, also der Kapitalstruktur, verfügbar.

Der Verschuldungsgrad besteht aus den Verbindlichkeiten des Unternehmens, die in der HGB Bilanz sogar aufsummiert werden, und dem Eigenkapital. Dieses wird in Fall von Siemens noch um die Position „Pensionen und ähnliche Verpflichtungen“ erhöht. Wie oben beschrieben, können diese kalkulatorisch ebenfalls als Eigenkapital gewertet werden.

Nützliche Informationen

- Die Debt to Equity Ratio (Verschuldungsgrad) ist eine der sogenannten Gearing Ratios, die Auskunft über die Kapitalstruktur des Unternehmens geben.

- Der Verschuldungsgrad ähnelt in weiten Teilen der Debt to Asset Ratio.

- Der Verschuldungsgrad hängt stark mit dem Leverage-Effekt zusammen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.