PB Ratio (Kurs-Buchwert-Verhältnis) – Definition & Berechnung

Die PB Ratio („Price-Book Ratio“, deutsch: Kurs-Buchwert-Verhältnis) ist eine Kennzahl zur Bewertung von Aktienunternehmen. Sie kann Aufschluss über die Unter- oder Überbewertung eines Unternehmens geben und somit ein erstes Kauf- oder Verkaufssignal für Aktien liefern. Die Anwendung der PB Ratio ist grundsätzlich einfach und daher beliebt, jedoch ist es wichtig, die Herleitung sowie die Vor- und Nachteile des Kurs-Buchwert-Verhältnisses zu verstehen, um keine falschen Schlüsse zu ziehen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

PB Ratio – Definition

Die PB Ratio (Kurs-Buchwert-Verhältnis) ist eine betriebswirtschaftliche Kennzahl zur Unternehmensbewertung, die den Marktwert eines Unternehmens mit seinem Buchwert vergleicht. Dazu wird der Aktienkurs durch den Buchwert je Aktie, also das anteilige Eigenkapital eines Unternehmens, dividiert.

Der Buchwert wird ermittelt, indem von den gesamten Aktiva eines Unternehmens die Schulden abgezogen werden. Daher wird die PB Ratio auch als Price Equity Ratio bezeichnet (nicht zu verwechseln mit der Price-Earnings-Ratio).

Das Kurs-Buchwert-Verhältnis kann pro Aktie oder für das gesamte Unternehmen berechnet werden. Es wird als positive Dezimalzahl dargestellt. Die Angabe in Prozent ist ebenfalls möglich, aber wenig verbreitet. Gängige Werte für das Kurs-Buchwert-Verhältnis gibt es nicht. Zwar verliert die Kennzahl bei negativen Werten an Aussagekraft, jedoch sind alle positiven Werte denkbar.

Grundsätzlich wird an der Börse Eigenkapital gehandelt. Fremdkapital gehört zumeist Banken, die einen Anspruch auf Rückzahlung haben. Vergleicht man jedoch den Preis des Eigenkapitals, also den Aktienkurs, mit dem in der Bilanz ausgewiesenen Eigenkapital (Buchwert), so ergeben sich häufig größere Abweichungen. Diese Abweichungen lassen sich mit der PB Ratio unmittelbar aufzeigen.

Berechnung der PB Ratio

Die PB Ratio wird berechnet, indem der Kurs durch den Buchwert des Unternehmens dividiert wird. Der Buchwert pro Aktie kann zwar auch aus den Veröffentlichungen der Unternehmen entnommen werden, wird aber meist nur von verschiedenen Internetseiten übernommen. Diese müssen daher unbedingt verlässlich sein.

Die Formel lautet wie folgt:

Bei der Berechnung der PB Ratio Unternehmensebene nimmt die Marktkapitalisierung als Merkmal für den Preis des Unternehmens. Die Marktkaptialisierung ergibt sich aus der Multiplikation des Kurses mit allen im Streubesitz befindlichen Aktien (Free Float), während der Buchwert bzw. das Eigenkapital direkt aus der Bilanz ermittelt oder abgelesen werden kann.

Diese Form der Ermittlung ist zwar etwas aufwendiger als die Ermittlung auf Ebene der einzelnen Aktie, kann aber vollständig mit den Jahres- oder Quartalsberichten eines Unternehmens (plus den aktuellen Kursen) durchgeführt werden.

Was ist ein gutes Kurs-Buchwert-Verhältnis?

Kurs-Buchwert-Verhältnisse unter 1 (und in der Regel im niedrigen einstelligen Bereich) sind für Value-Investoren oft interessant. Denn dann notiert der Kurs aktuell unter dem eigentlichen Substanzwert des Buchwertes, was mittelfristig wieder zu einer Annäherung des Kurses an den Buchwert führen kann. Wichtig ist hier jedoch, die Aussichten und Prognosen des Unternehmens zu berücksichtigen. Ansonsten könnte es sich auch um eine Falle handeln (sog. Value Trap).

Für die Aussagekraft der Kennzahl ist es wichtig zu berücksichtigen, wie sich der Aktienkurs und Buchwert verändern.

- steigender Buchwert bei konstantem Kurs = PB Ratio sinkt (grundsätzlich positiv)

- sinkender Buchwert bei konstantem Kurs = PB Ratio steigt (grundsätzlich negativ)

- konstanter Buchwert bei steigendem Kurs = PB Ratio steigt (grundsätzlich negativ)

- konstanter Buchwert bei sinkendem Kurs = PB Ratio sinkt (grundsätzlich positiv)

Ein einzelnes Unternehmen im Zeitverlauf zu betrachten ist weniger sinnvoll, weil die Bilanzwerte in größeren Abständen erscheinen und sich somit nur noch der Kurs ändert. Dieser kann auch im Chart abgelesen werden. Der Vergleich der PB Ratio innerhalb eines Sektors ist dagegen sehr sinnvoll. Auf diesem Weg kann ein Ranking zwischen verschiedenen Anlagealternativen gebildet werden.

Kurs-Buchwert-Verhältnis und andere Kennzahlen

Werden mehrere Kennzahlen gemeinsam analysiert, spricht man von einem Kennzahlensystem. Eine sinnvolle Ergänzung zur PB Ratio ist der Return on Equity (ROE), auch Eigenkapitalrendite genannt. Mit seiner Hilfe kann die PB Ratio besser eingeordnet werden. Grundsätzlich gilt für diese Kennzahlenkombination: Steigt die PB Ratio, sollte auch der ROE steigen.

So ist beispielsweise bei einem hohen Kurs-Buchwert-Verhältnis und einer niedrigen Eigenkapitalrendite Vorsicht geboten. Das Kurs-Buchwert-Verhältnis deutet auf ein Wachstumsunternehmen hin, dessen Buchwert in naher Zukunft wahrscheinlich steigen wird. Die Eigenkapitalrendite hingegen zeigt, dass die Eigenkapitalverzinsung niedrig ist und somit auch deutliche Steigerungen des Buchwerts unwahrscheinlich sind.

Die gesuchte Value-Aktie könnte hingegen gefunden sein, wenn ein stabiler bzw. nachhaltig hoher ROE bei einer niedrigen PB-Ratio vorliegt. Der ROE bietet dann die Chance, dass die Bilanzwerte in Zukunft aufholen und sich dem Kursniveau anpassen.

PB Ratio – Die Vorteile

Value-Investoren suchen gezielt nach unterbewerteten Aktien und nutzen dazu unter anderem das Kurs-Buchwert-Verhältnis. Die Theorie des Value Investing besagt, dass Unternehmen mit einem niedrigen Kurs-Buchwert-Verhältnis grundsätzlich unterbewertet und Unternehmen mit einem hohen Kurs-Buchwert-Verhältnis grundsätzlich überbewertet sind. Das bedeutet, dass eine Aktie zu einem anderen Preis gehandelt wird, als der Buchwert pro Aktie des Unternehmens eigentlich wert sein sollte.

Zudem gehört zu der Grundannahme des Value Investings, dass Aktien langfristig zu dem Kurs tendieren, der ihrem tatsächlichen inneren oder „fairen“ Wert (Fair Value) entspricht. Diese Aussagen stimmen nur bedingt. Der faire Wert kann auf verschiedene Methoden berechnet werden, wobei das Ertragswertverfahren (u.a. das Discounted Cashflow Verfahren) nicht den bilanziellen Buchwert berücksichtigt, sondern alle zukünftigen, abdiskontierten Cashflows. In diesem Fall spielen also auch die zukünftigen Wachstumsaussichten eine zentrale Rolle.

Erfolgreiche Wachstumsunternehmen haben daher häufig hohe PB Ratios, während Unternehmen mit niedrigen PB Ratios nicht immer kaufenswert sind. Der Buchwert wird retrospektiv aus der Bilanz ermittelt. In den Aktienkurs fließen dagegen vor allem zukünftige Erwartungen an das Unternehmen ein.

Am aussagekräftigsten ist das Kurs-Buchwert-Verhältnis im Branchenvergleich mit ähnlichen Unternehmen. Sind die Unterschiede in der Unternehmensstruktur, dem Geschäftsmodell oder der Branche zu groß, sind Abweichungen der Kennzahlen im Rahmen einer Vergleichswertanalyse kaum noch aussagekräftig.

Aufgrund unterschiedlicher Rechnungslegungsvorschriften und stiller Reserven oder Lasten liefert das Kurs-Buchwert-Verhältnis nicht immer exakte Ergebnisse. Für Unternehmen mit negativem Buchwert und für bestimmte Branchen liefert die Kennzahl keine aussagekräftigen Daten. Die PB Ratio kann nur ein Baustein in einer Vielzahl von Bewertungskennzahlen sein.

Nachteile der Kennzahl

Die Aktienkurse und damit das Kurs-Buchwert-Verhältnis ändern sich ständig. Kursschwankungen können aber auch externe Ursachen haben und sind nicht immer logisch erklärbar. Daher ist das Kurs-Buchwert-Verhältnis bei plötzlichen und starken Kursbewegungen nur bedingt aussagekräftig und muss im Kontext betrachtet werden. Sinkt der Kurs eines Unternehmens ohne erkennbaren Grund, kann die ebenfalls sinkende PB Ratio ein Einstiegssignal sein. Sinkt der Kurs aufgrund konkreter Probleme des Unternehmens, ist ein Investment trotz sinkender PB Ratio nicht unbedingt empfehlenswert.

Ein weiteres Problem der PB Ratio ist, dass sie nur bilanzierte Werte berücksichtigt. Immaterielle Vermögenswerte wie Patente, Markenrechte und selbst geschaffener Goodwill unterliegen in der Regel einem Bilanzierungsverbot. Auch stille Reserven gehören zu den nicht bilanzierten Vermögenswerten. Der Buchwert ist daher tendenziell „zu niedrig“. Die Anschaffungskosten des Vermögensgegenstandes werden dennoch in voller Höhe angesetzt und mindern den Buchwert zusätzlich.

Außerdem können negative Werte nicht verwendet werden. Obwohl das Kurs-Buchwert-Verhältnis auch bei negativen Gewinnen verwendbar ist, verliert es bei einem negativen Buchwert seine Aussagekraft. Denn eine negative PB Ratio würde eine unendliche Unterbewertung suggerieren, obwohl ein Unternehmen mit negativem Eigenkapital eher vor der Insolvenz als vor einem Kurseinbruch steht.

Beispiel zur Ermittlung der PB Ratio

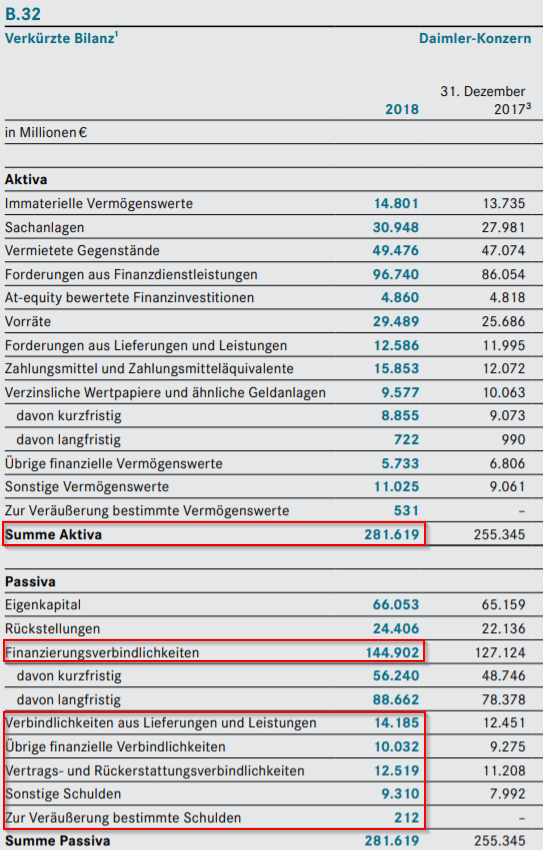

Als Beispiel für die Ermittlung des Kurs-Buchwert-Verhältnisses soll hier Daimler dienen. Die Daten stammen aus dem Geschäftsbericht von 2018. Zuerst gilt es, den Buchwert des Unternehmens anhand des Geschäftsberichtes zu ermitteln.

Anhand dieser Daten wird der letzte verfügbare Kurs als Berechnungsgrundlage für die vollständige Kennzahl genutzt. Als Basis dient hier der Schlusskurs vom 29.12.2019.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.