Bezugsverhältnis von Optionen – Definition & Berechnung

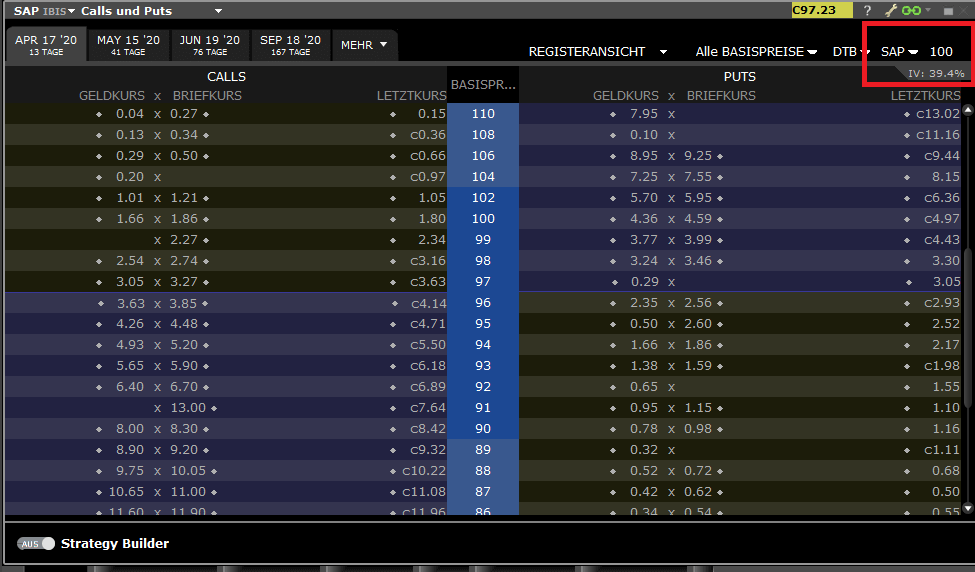

Das Bezugsverhältnis von Optionen (auch: „Optionsverhältnis“ oder „Kontraktgröße“, englisch: „Contract Size“) gibt an, auf wie viele Anteile des Basiswertes sich ein Optionskontrakt bezieht. Eine Aktienoption bezieht sich beispielsweise auf jeweils 100 Aktien. Die Besonderheiten der Bezugsverhältnisse bei Optionen, aber auch bei anderen Derivaten wie Futures und Optionsscheinen, werden im Folgenden näher erläutert.

🔴 Live-Webinar am 10.11.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Bezugsverhältnis von Optionen – Definition

Das Bezugsverhältnis gibt an, wie viele Einheiten des Basiswerts (z. B. Aktien) durch eine einzelne Option erworben oder veräußert werden können. Ein Bezugsverhältnis von 1:100 bedeutet, dass eine Option das Recht auf den Kauf (Call) oder Verkauf (Put) von 100 Einheiten des Basiswerts verleiht.

Alternativ kann das Bezugsverhältnis auch als Dezimalzahl dargestellt werden. In diesem Beispiel entspricht es 0,01 (1 geteilt durch 100).

Berechnung mit dem Bezugsverhältnis von Optionen

Das Bezugsverhältnis von Optionen kann verwendet werden, um den Gesamtwert zu berechnen, der bei der Ausübung der Option für den Kauf oder den Verkauf des Basiswerts aufgewendet oder erhalten wird. Eine Aktienoption verbrieft in der Regel die physischen Lieferung von 100 Aktien.

Um den Gesamtpreis der Aktien bei einem eventuellen Kauf oder Verkauf zu berechnen, muss der Strike mit der Anzahl der Aktien im Optionskontrakt (Bezugsverhältnis) multipliziert werden. Aus diesem Grund wird das Bezugsverhältnis auch als Multiplikator oder Multiplier bezeichnet.

Die Formel lautet somit:

Zur Berechnung des Gesamtwerts bei mehreren Optionskontrakten ist die Anzahl der Kontrakte ebenfalls zu multiplizieren.

Beispiel: Bezugsverhältnis bei Aktienoptionen

Der Strike einer Aktienoption auf die Volkswagen AG liegt bei 100 EUR. Das Gesamtvolumen des Optionskontraktes kann jedoch erst durch das Bezugsverhältnis herausgefunden werden und beträgt nicht 100 EUR, sondern 10.000 EUR.

Gesamtvolumen des VW Kontraktes = 100 EUR * 100 * 1 Kontrakt = 10.000 EUR

Berechnung der Gesamtkosten einer Optionsposition

Das Bezugsverhältnis spielt auch bei der Berechnung der Gesamtkosten einer Optionsposition eine wichtige Rolle. Die Gesamtkosten ergeben sich aus der Optionsprämie, multipliziert mit der Anzahl der Kontrakte und dem Bezugsverhältnis.

Bei einem Bezugsverhältnis von 1:100 bedeutet dies: Gesamtkosten = Optionsprämie × Anzahl der Kontrakte × 100

Die Formel lautet somit:

Beispiel: Bezugsverhältnis bei mehreren Kontrakten

Der Kauf von zwei Call-Optionen auf die Aktie XYZ zu 1,80 USD kostet 360 USD (plus Transaktionskosten).

Gesamtkosten = 2 Kontrakte * 1,80 USD * 100 Anteile = 360 USD

Abweichendes Bezugsverhältnis von Optionen

Eine Besonderheit stellen sogenannte Mini-Optionen dar. Diese werden beispielsweise auf Indizes aufgelegt, wie die Mini-SPX Indexoptionen (XSP). Während ein Standard-Optionskontrakt auf den S&P 500 Index (SPX) mit einem Bezugsverhältnis von 1:100 bei einem Indexstand von 5.000 Punkten ein Handelsvolumen von über 500.000 EUR repräsentiert, reduziert sich dieses Volumen bei einer Mini-Option deutlich:

- Mini-Optionen besitzen ein Bezugsverhältnis von 1:10 – das Handelsvolumen sinkt damit auf ein Zehntel des Standardkontrakts.

- Micro-Optionen, etwa auf die Micro E-mini S&P 500 Index Futures (MES), gehen noch einen Schritt weiter: Ihre Kontraktgröße beträgt lediglich die Hälfte einer Mini-Option.

Darüber hinaus sind die Bezugsverhältnisse länderabhängig unterschiedlich und sollten stets geprüft werden:

- In Großbritannien kann ein Optionskontrakt 1.000 Anteile umfassen (Bezugsverhältnis 1:1.000 bzw. 0,001).

- In Italien existieren Optionen mit einem Bezugsverhältnis von 1:500.

Bezugsverhältnis von Optionsscheinen

Optionsscheine unterscheiden sich von Optionen insbesondere durch ihren Emittenten (in der Regel Banken). Auch das Bezugsverhältnis ist häufig anders ausgestaltet. Nicht selten werden Optionsscheine mit einem Bezugsverhältnis von 1:1 ausgegeben. In diesem Fall bezieht sich ein Optionsschein direkt auf eine Einheit des Basiswerts.

Es sind jedoch auch Bezugsverhältnisse üblich, bei denen ein Optionsschein nur einen Bruchteil des Basiswerts abbildet. Beispiel: Bei einem Bezugsverhältnis von 5:1 entspricht ein Optionsschein lediglich 0,2 Anteilen des Basiswerts.

Bezugsverhältnis von Futures

Der Handel mit Rohstoffen und Währungen erfolgt häufig über Futures . Anders als Optionen sind Futures unbedingte Terminkontrakte: Es besteht keine Wahlmöglichkeit zur Ausübung, sondern die Erfüllung erfolgt verpflichtend am Fälligkeitstag.

Das Bezugsverhältnis von Futures hängt stark vom jeweiligen Basiswert ab, da unterschiedliche Maßeinheiten (z. B. Barrel, Unzen, Punkte) zugrunde liegen.

Beispiel: Bezugsverhältnis bei E-Mini S&P 500 Futures

Ein Anleger kauft einen E-mini S&P 500 Future (ES), während der Index bei etwa 5.000 Punkten notiert. Der Nominalwert des Kontrakts beträgt in diesem Fall 200.000 US-Dollar (50 USD Multiplikator × 5.000 Punkte Indexstand).

Der Anleger muss jedoch nicht die gesamten 200.000 USD einsetzen, sondern lediglich einen Bruchteil davon – die sogenannte Initial Margin.

Häufige Fragen

Was ist eine Option?

Eine Option verbrieft das Recht, einen Basiswert (Underlying) zu einem vereinbarten Basispreis (Strike) und an einem vereinbarten Zeitraum oder Datum (Verfallstag) zu kaufen oder zu verkaufen. Für den Erwerb dieses Rechts bezahlt der Käufer eine Prämie an den Verkäufer. Dieser tritt als Stillhalter auf und kann keinen Einfluss darauf nehmen, ob die Option ausgeübt wird oder nicht. Optionen können sich auf verschiedene Basiswerte, wie Aktien, Indizes oder Futures beziehen.

In der Praxis beinhaltet ein Optionskontrakt nicht das Recht zum Kauf oder Verkauf von genau einem Anteil des Basiswertes. Stattdessen wird mit Derivaten ein Vielfaches des Basiswertes gehandelt. Aktienoptionen verbriefen das Recht zum Kauf oder Verkauf von 100 Anteilen des Basiswertes.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 10.11.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 10.11.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.