Theta einer Option – Definition & Erklärung

Das nach dem griechischen Buchstaben benannte Theta gibt an, um wie viel der Optionspreis pro Tag sinkt, wenn die Zeit bis zum Verfall unter sonst gleichen Bedingungen verstreicht. Diese Kennzahl ist insbesondere für Händler von Bedeutung, die Stillhalterstrategien anwenden oder ihre Optionen über einen bestimmten Zeitraum halten, da sie den Wertverlust der Option durch Zeitablauf quantifiziert.

🔴 Live-Webinar am 22.12.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Theta einer Option – Definition

Das Theta einer Option gibt an, wie stark der Optionspreis pro Tag allein durch Zeitablauf sinkt, wenn alle anderen Einflussfaktoren konstant bleiben. Ein Theta von -0,05 bedeutet beispielsweise, dass der Optionspreis im Moment täglich um 5 Cent durch Verstreichen der Zeit sinkt. Diese Wertverlustkomponente wird oft als „Zeitwertverlust“ einer Option bezeichnet.

Berechnung

Diese Sensitivitätskennzahl wird, so wie alle Optionsgriechen, mit dem Black-Scholes-Modell berechnet, indem die Black-Scholes-Formel nach der Zeit abgeleitet wird. Das Theta gibt somit die Sensitivität der Option auf Änderungen der Zeit an.

Die Berechnungen werden von diversen Research-Instituten und von den Emittenten der Wertpapiere sowie allen gängigen Optionshandelsplattformen mithilfe von computergestützten und automatisierten Anwendungen durchgeführt.

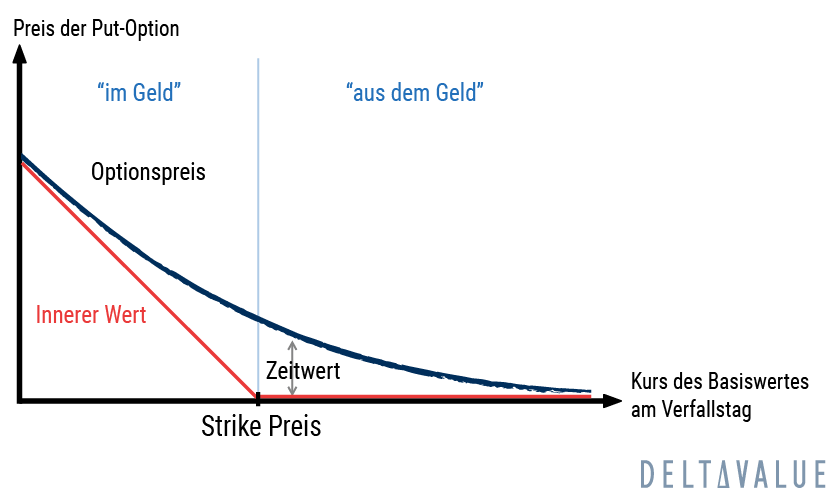

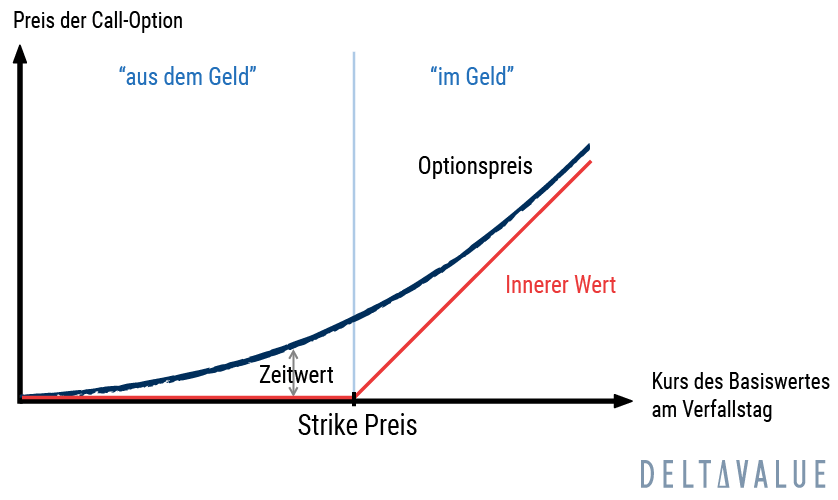

Theta vs. Zeitwert

Nicht zu verwechseln mit dem Theta, obgleich eng verwandt, ist der Begriff Zeitwert. Der Zeitwert ist ein Bestandteil des extrinsischen Werts der Option, der wiederum die Differenz zwischen dem Gesamtpreis der Option und ihrem inneren Wert ist.

- Theta beschreibt die schrittweise Veränderung des Optionspreises durch verstreichen der Zeit (Ableitung der Black-Scholes-Formel nach der Zeit) und ist somit eine Sensitivitätskennzahl.

- Der Zeitwert hingegen beschreibt den insgesamt zum Betrachtungszeitpunkt noch in der Option liegenden Wert, der durch Verstreichen der Restlaufzeit allmählich aufgezehrt wird.

Theta während der Laufzeit

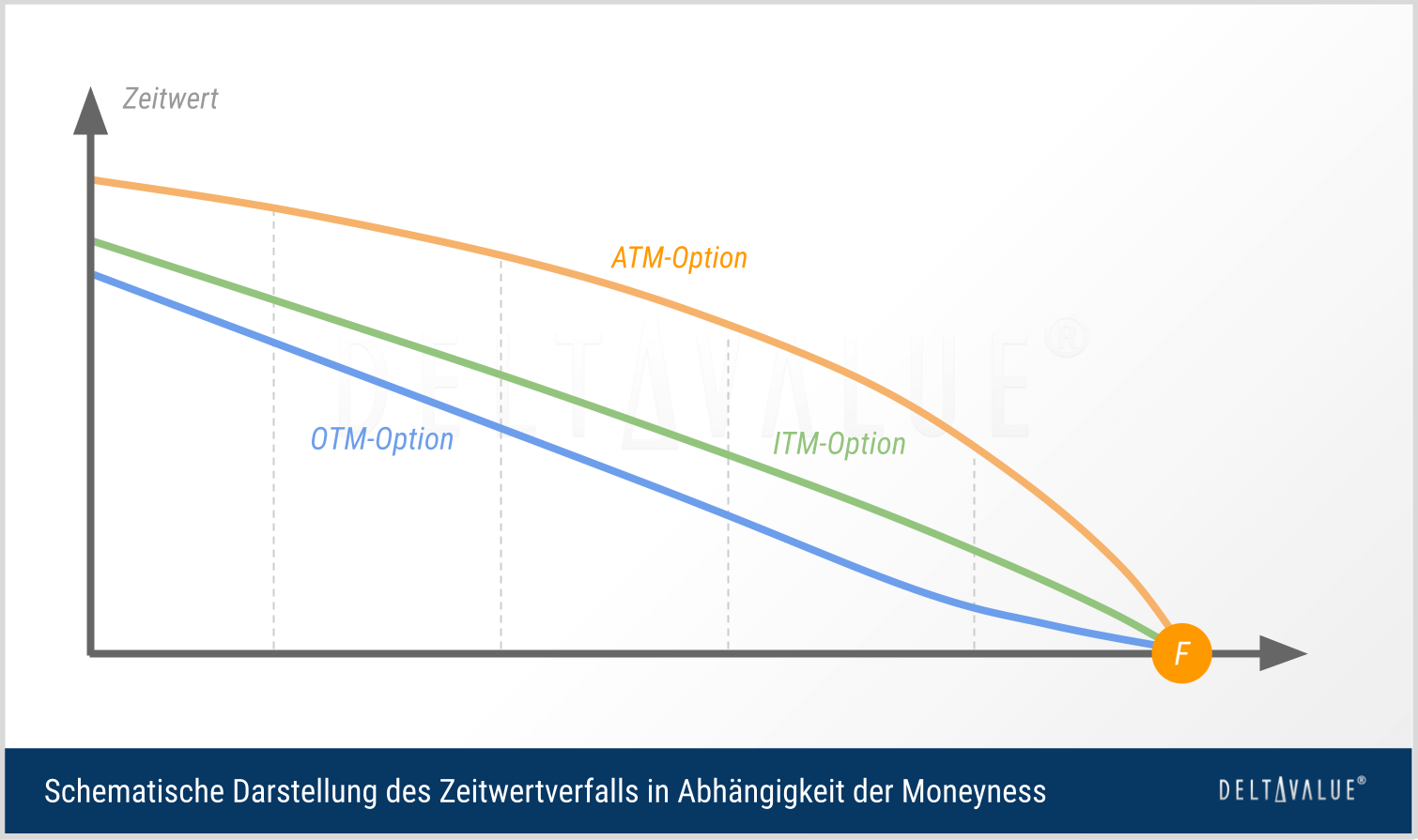

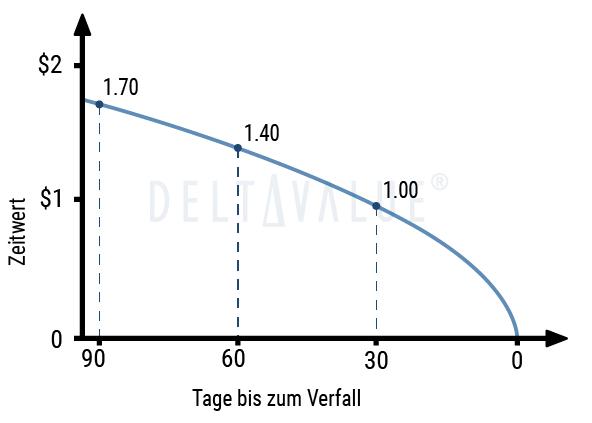

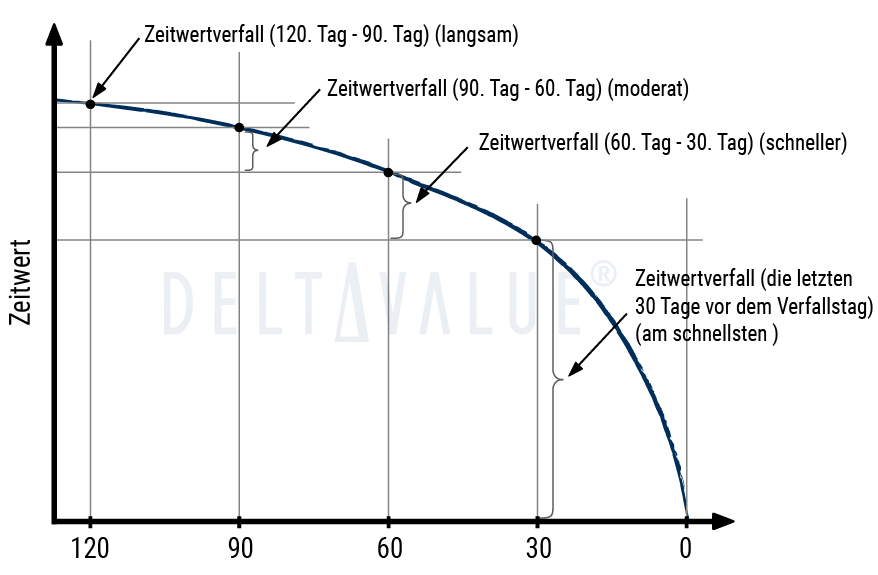

Der Betrag des Theta-Wertes ist dynamisch und ändert sich von Tag zu Tag in Abhängigkeit der Laufzeit. Der Zeitwertverlust einer Option ist also kein linearer Prozess.

Theta und Geldnähe

Das Theta ist abhängig von der derzeitigen Geldnähe (engl.: Moneyness) der Option.

- At The Money (ATM): Der Zeitwertverlust, gemessen am Theta, ist bei Optionen, die am Geld (At The Money, ATM) notieren, besonders ausgeprägt. In diesen Fällen ist die Höhe des Thetas gegen Ende der Laufzeit höher als bei Optionen, die aus dem Geld (Out of The Money, OTM) notieren. Außerdem ist der Verlauf des Zeitwertverlustes gegen Ende der Laufzeit immer steiler fallend.

- In The Money (ITM): Optionen, die im Geld (In The Money, ITM) notieren, haben zusätzlich zum Zeitwert einen inneren Wert. Der Zeitwert dieser Optionen sinkt ebenfalls, aber im Gegensatz zu Optionen, die am Geld notieren, ist das Theta weniger ausgeprägt und verläuft tendenziell geradliniger.

- Out of The Money (OTM): Optionen, die aus dem Geld (OTM) sind, haben keinen inneren Wert. Sie bestehen daher nur aus dem Zeitwert. Dieser Zeitwert verringert sich täglich um den Wert des jeweils gültigen Theta, bis er schließlich Null erreicht.

Bedeutung der Kennzahl für Käufer und Stillhalter

Unter sonst gleichen Bedingungen verliert eine Option mit jedem Tag an Zeitwert. Je näher der Verfallszeitpunkt rückt, desto geringer wird der Zeitwert. Zum Börsenschluss am Verfallstag beträgt der Zeitwert 0. Es verbleibt nur noch ein innerer Wert – sofern die Option im Geld (ITM) ist. Andernfalls verfällt sie wertlos.

Aufgrund dieser Konstellation ist das Theta besonders für Käufer von Optionen relevant.

- Der Wertverlust im Zeitverlauf arbeitet gegen Inhaber einer Long-Position.

- Für Stillhaltergeschäfte dagegen ist die Verringerung des Zeitwertes in der Regel positiv. Der Verkäufer einer Option (Stillhalter), folglich der Inhaber der Short-Position, wurde bereits in Form einer Optionsprämie entlohnt und favorisiert den wertlosen Verfall der Option ohne einen inneren Wert. Bei fortschreitendem Zeitwertverlust ist zudem der Rückkauf der Position günstiger möglich, als zum Zeitpunkt der Eröffnung.

Theta – Beispiel

Wir betrachten eine Call-Option mit einem Strike von 50 EUR und einer Laufzeit von 150 Tagen und nehmen an, dass die Option während der gesamten Laufzeit aus dem Geld (OTM) ist und schließlich wertlos verfällt.

Einen Tag vor Fälligkeit entspricht die verbleibende Prämie von 21 Cent einem Theta von etwa 0,21. Daraus lässt sich ableiten, dass am letzten Tag vor Fälligkeit einer aus dem Geld liegenden Option die Optionsprämie ziemlich genau ihrem Theta-Wert entspricht.

Am Fälligkeitstag verliert eine Option ihren gesamten Zeitwert. Maßgeblich ist dann nur noch der innere Wert, der in diesem Fall 0,00 Euro beträgt.

Es zeigt sich auch, dass der Wertverlust der Option mit der Zeit zunimmt. In den ersten 30 Tagen verliert die Option 54 Cent an Wert. In den letzten vier Tagen beträgt der Verlust bereits 73 Cent.

| Tage bis zur Fälligkeit | Theta | Optionsprämie in Euro |

|---|---|---|

| 150 | -0,018 | 5,30 |

| 120 | -0,021 | 4,76 |

| 90 | -0,023 | 4,08 |

| 60 | -0,029 | 3,30 |

| 30 | -0,044 | 2,33 |

| 20 | -0,047 | 1,87 |

| 10 | -0,066 | 1,33 |

| 5 | -0,093 | 0,94 |

| 1 | -0,209 | 0,21 |

Theta einer Option im Quiz

Exkurs: Die Optionsgriechen

In der Finanzmathematik werden Sensitivitätskennzahlen für Derivate oft als „Griechen“ bezeichnet. Sie bilden eine wichtige Grundlage für das Risikomanagement, da sie die Auswirkungen einzelner Rahmenbedingungen auf den Optionspreis klar isolieren und bewerten.

Weitere Optionsgriechen im Überblick:

- Gamma misst den Einfluss der Kursänderung auf das Delta.

- Delta gibt an, wie sich der Optionspreis verändert, wenn der Basiswert um eine Geldeinheit schwankt.

- Vega misst den Einfluss der impliziten Volatilität auf den Optionspreis.

- Rho quantifiziert, wie empfindlich der Optionswert auf Veränderungen des risikofreien Zinssatzes reagiert.

- Omega ist eine Hebelkennzahl, die die prozentuale Veränderung des Optionspreises im Verhältnis zur prozentualen Veränderung des Basiswerts angibt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 22.12.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.