Jade Lizard – Erklärung & Beispiel

Ein „Jade Lizard“ ist eine Optionsstrategie, die aus dem Verkauf einer Put-Option (Short Put) und der Eröffnung eines Bear Call Spreads besteht. Diese Strategie wird typischerweise von Händlern mit einer neutralen bis leicht bullischen Marktmeinung verwendet und eignet sich für stark ausverkaufte Aktien mit hoher impliziter Volatilität. In diesem Fall kann eine höhere Prämie vereinnahmt werden, die über der Bandbreite des Bear Call Spreads liegt. Gleichzeitig macht der Optionshändler keinen Verlust, wenn der Aktienkurs steigt.

🔴 Live-Webinar am 14.04.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Jade Lizard im Überblick

| Steckbrief der Jade Lizard Optionsstrategie |

| Erwartung | Neutral bis leicht bullisch |

| Erfahrung | Für besonders erfahrene Optionshändler |

| Risikolevel | Abhängig vom Basiswert |

| Volatilität | Abhängig vom Basiswert |

| Zeitwert |

Positiv |

| Break-even |

Strike-Preis des Short Put * 100 – erhaltene Prämien |

| Maximaler Gewinn |

Begrenzt auf die erhaltenen Prämien |

| Maximaler Verlust |

Totalverlust in Höhe des zugrunde liegenden Basiswerts |

| Auszahlungsprofil |

|

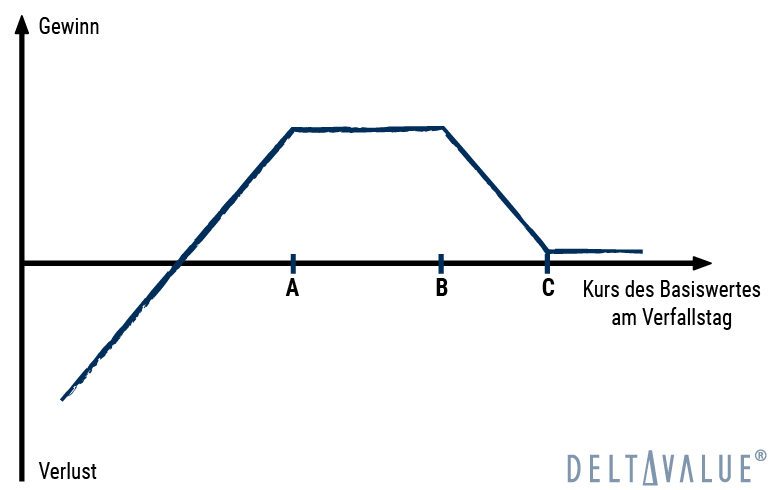

Aufbau der Jade Lizard Optionsstrategie

Die Jade Lizard Strategie wird mit dem folgenden Setup aufgebaut:.

- Schritt 1: Verkauf einer Put-Option zu einem Strike A.

- Schritt 2: Verkauf einer Call-Option zu einem Strike B, der höher ist als der Strike des Short Puts.

- Schritt 3: Kauf einer Call-Option zu einem Strike C, der höher ist als der Ausübungspreis der beiden oben genannten Optionen.

| Trade | Anlage | Strike | Menge |

| Verkauf | Put-Option | Aus dem Geld (A) |

1 |

| Verkauf | Call-Option | Aus dem Geld (B) |

1 |

| Kauf | Call-Option | Aus dem Geld (C) |

1 |

Wie funktioniert ein Jade Lizard?

Üblicherweise liegt der Kurs des Basiswerts zu Beginn des Jade Lizard zwischen den Strikes des Short Puts (A) und Short Calls (B), d.h. sie werden beide aus dem Geld (Out of The Money bzw. OTM) verkauft. Es werden innerhalb eines bestimmten Zeitraumes nur minimale Bewegungen der Aktie angenommen. Zur Fälligkeit der Optionen soll der Kurs des Basiswerts weiterhin zwischen Strike A und B liegen.

Die Gewinnzone dieser Strategie ist generell breiter als beispielsweise beim simplen Short Put bzw. Naked Put. Der vermeintliche Nachteil besteht darin, dass durch den Bear Call Spread (Short Call Spread) der maximale Gewinn auf der Oberseite beschnitten wird.

Beispiel für einen Jade Lizard

An einem konkreten Beispiel soll nun die Ausführung einer Jade Lizard Strategie in der Praxis erläutert werden. Angenommen eine Aktie wird zu einem Kurs von 50 € gehandelt. Zunächst wird eine Put-Option verkauft, mit einem Strike bei 48 €. Diese kostet 75 Cent pro Anteil. Bei 100 Aktien, wie das Bezugsverhältnis bei Aktienoptionen üblich ist, ist die eingenommene Prämie insgesamt 75 €.

Gleichzeitig wird eine Call-Option verkauft, mit einem Strike von 52 € und eine Call-Option mit Strike von 53 Euro gekauft. Die erhaltene Prämie beläuft auf 1,25 Euro pro Aktie, also 125 €, und die gezahlte Prämie auf 90 Cent bzw. 90 €.

Die Gesamteinnahmen betragen 1,10 Euro pro Aktienanteil oder insgesamt 110 €. Sie sind daher größer als die Bandbreite des Bear Call Spreads ((Strike 53- Strike 52) * 100). Somit entsteht kein Verlust bei einer positiven Kursentwicklung der Aktie.

| Trade | Anlage | Strike | Menge | Preis |

| Verkauf | Put-Option | 48 | 1 | 0,75 € |

| Verkauf | Call-Option | 52 | 1 | 1,25 € |

| Kauf | Call-Option | 53 | 1 | 0,90 € |

| Nettoeinnahmen | 1,10 € | |||

Mögliche Ausgangsszenarien:

- Liegt der Aktienkurs am Ende der Laufzeit über 53 €, so beträgt der Verlust aus dem Bear Call Spread 1 € pro Aktie, also insgesamt 100 €. Nach Abzug der erhaltenen Prämien verbleibt ein Guthaben von 10 € (110 € – (Differenz der Strikes 53 und 52 * 100)).

- Liegt der Aktienkurs am Ende der Laufzeit zwischen 48 € und 52 €, verfallen alle Optionen wertlos. Es verbleibt ein Gewinn von 110 € aus dem Verkauf der Optionen.

- Fällt der Kurs der Aktie bei Fälligkeit auf 46 €, so beträgt der Verlust nach Abzug der erhaltenen Prämien 90 € ((Differenz Strike 48 und aktueller Kurs 46 * 100) – 110).

Vorteile

Das anfängliche Gewinnpotenzial ist der Hauptvorteil einer Jade Lizard Strategie. Sie nutzt die Volatilitätsverzerrung (Volatility Skew), die in Optionen eingepreist ist, wobei Naked Puts prämienreicher gehandelt werden als Naked Calls und Bear Call Spreads teuerer gehandelt werden als Bull Put Spreads. Diese Volatilitätsverzerrung trägt beim Aufsetzen der Strategie zu höheren Prämieneinnahmen bei.

Nachteile

Bei der Jade Lizard Strategie kann, je nach Basiswert, ein hohes Abwärtsrisiko aufgrund des ungedeckten Short Puts bestehen.

Jade Lizard während der Laufzeit

Theta

Theta als Sensitivitätskennzahl des Zeitwertes gibt an, um welchen Betrag der Optionspreis fällt, wenn sich die Option dem Verfall einen Tag nähert (ceteris paribus, also unter der Annahme, dass alle weiteren Einflussfaktoren konstant seien). Der Theta-Einfluss dieser Optionsstrategie ist grundsätzlich positiv, weil die Position vom abnehmenden Zeitwert profitiert.

Implizite Volatilität

Generell bietet sich die Strategie in Phasen von hoher Volatilität an, da so die höchsten Prämieneinnahmen generiert werden können. Dabei wird der Jade Lizard auf unterschiedlichste Art und Weise von Änderungen der Volatilität beeinflusst. Allgemein gilt, eine sinkende Volatilität begünstigt die Strategie, da die Optionen an Wert verlieren. Ziel ist es, dass alle Optionen wertlos verfallen. Eine steigende Volatilität wirkt sich hingegen nachteilig aus.

Um genauere Aussagen über den Einfluss der Volatilität zu machen, ist die Lage des Basiswerts im Verhältnis zu den Strikes zu beachten. Befindet sich der Kurs beispielsweise an oder außerhalb des Strikes C, profitiert diese Optionsstrategie von steigender Volatilität. Der Long Call mit Strike C gewinnt an Wert, wohingegen die Short Optionen mit Strike A und B weniger beeinflusst werden. Insgesamt steigt also der potenzielle Gewinn.

Praxis-Tipp

Einige Optionshändler achten darauf, dass sowohl Strike A als auch Strike B des Jade Lizard jeweils eine Standardabweichung vom aktuellen Kurs des Basiswerts entfernt sind. Die Aussichten auf Erfolg werden dadurch erhöht. Jedoch verringert sich der mögliche Gewinn, je weiter sich die Strikes vom derzeitigen Kurs entfernt liegen.

Auswahl der Strikes im Jade Lizard

Weil ein Jade Lizard bei Basiswerten sinnvoll ist, die zuvor stark gefallen sind und eine entsprechend hohe implizite Volatilität aufweisen, kann es in manchen Fällen lohnen, den Strike des Short Put so zu wählen, dass der Kurs des Basiswerts leicht darunter notiert. Da nun eine Put-Option im Geld (In The Money bzw. ITM) verkauft würde, fällt die Prämie entsprechend höher aus. Zu beachten ist jedoch, dass die Strategie durch dieses Vorgehen eine wesentlich bullischere Ausrichtung erhält.

Anpassungsstrategien während der Laufzeit

Während der Laufzeit der Strategie, bestehen verschiedene Möglichkeiten, die Prämieneinnahmen zu erhöhen. Sollte beispielsweise der Kurs des Basiswerts stärker steigen als erwartet, kann der Short Put gerollt werden, indem der bestehende Short Put geschlossen und gleichzeitig ein neuer Short Put mit höherem Strike eröffnet wird. Gleiches kann erfolgen, wenn der Kurs des Basiswerts weiter fällt. In diesem Fall würde man den Short Call Spread entsprechend nach unten rollen.

Alternativen zum Jade Lizard

Weitere Optionsstrategien, die auf eine moderate Preissteigerung des Basiswerts abzielen, sind ein Call Ratio Spread, Bull Call Spread oder ein Covered Combination. Bei einer neutralen bis bearischen Meinung, können etwa ein Twisted Sister (auch bekannt als Reverse Jade Lizard) oder ein Diagonal Call Spread eingesetzt werden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 14.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 14.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.