Diagonal Call Spread – Definition

Der Diagonal Call Spread kombiniert Elemente eines Long Call Calendar Spreads und eines Bear Call Spreads, um sowohl von einer geringen Abwärtsbewegung des Basiswerts als auch von der Zeitminderung der Optionen zu profitieren.

Dabei wird ein Call näher At the Money (ATM) und mit einem früheren Verfallstag verkauft (Short Call) und eine Call-Option Out of The Money (OTM) mit einem späteren Verfallstermin gekauft (Long Call).

Zum Fälligkeitszeitpunkt bzw. nach der Schließung des Short Calls wird in der Regel eine zweite Call-Option verkauft. Der Strike (Ausübungspreis) ist derselbe wie beim ersten Short Call und der Verfalltag ist derselbe wie beim Long Call. Das Ziel besteht darin, diese Strategie mit einer erhaltenen Optionsprämie oder einem geringen Zahlbetrag aufzubauen. Dadurch sorgt der Verkauf des zweiten Calls häufig für Gewinn.

Zur Vereinfachung wird hier mit Zeitabständen von je einem Monat gearbeitet. Andere Zeiträume sind jedoch auch möglich. Liegen die Fälligkeitstermine der Optionen mehr als einen Monat auseinander, sollte der Optionshändler wissen, wie eine Position gerollt wird.

Praxis-Tipp

Der Diagonal Call Spread eignet sich besonders für Marktphasen mit moderater bis leicht steigender Volatilität. Während jedoch ein Anstieg der Volatilität bei Einführung der Strategie die Prämieneinnahmen erhöht, kann ein späterer Anstieg der impliziten Volatilität den Rückkauf von Short-Optionen verteuern und das Risiko unerwünschter Kursbewegungen erhöhen.

Optimalerweise liegt der Aktienkurs zum Verfall knapp unter dem Strike des Short Calls, da ein Überschreiten des Strikes das Risiko einer vorzeitigen Ausübung birgt. Besonders bei amerikanische Optionen, die jederzeit ausgeübt werden können, sollte sich der Händler frühzeitig mit den Folgen einer möglichen Andienung auseinandersetzen. Ein hohes Risiko für eine vorzeitige Ausübung besteht, wenn die Short-Option tief im Geld ist oder eine Dividendenzahlung bevorsteht.

Die Strategie lässt sich flexibel anpassen, indem der Short Call gerollt oder durch einen neuen Verkauf ersetzt wird, sobald die ursprüngliche Position ausläuft oder wertlos verfällt. Eine durchdachte Wahl der Laufzeiten und Strikes ist dabei entscheidend: Eng beieinander liegende Strikes reduzieren die Gewinnchancen, während zu weit auseinander liegende Strikes den Schutz durch den Long Call abschwächen.

Diagonal Call Spread – Setup

- Verkauf 1 Call Strike A mit näherer Fälligkeit (z. B. 30 Tage).

- Kauf 1 Call Strike B mit einer Fälligkeit nach der ersten Option (z. B. 60 Tage oder mehr).

Üblicherweise befindet sich der Aktienkurs beim Einstieg zwischen Strike A und B.

Optional:

- Nach dem Verfall oder Glattstellen des ersten Short Calls kann eine neue Call-Option mit der gleichen Fälligkeit wie der ursprüngliche Long Call verkauft werden.

- Der Strike wird meist wieder auf Strike A oder ein neues angepasstes Niveau gesetzt.

Dadurch wird der ursprüngliche Diagonal Spread in einen vertikalen Spread (z. B. einen Bear Call Spread) umgewandelt.

Empfohlenes Erfahrungslevel

Da die verwendeten Optionen zu unterschiedlichen Zeitpunkten fällig werden, ist Erfahrung im Handel mit Optionen erforderlich.

Wann der Handel sinnvoll ist

Im ersten Monat wird eine neutrale Bewegung der Aktie erwartet. Im zweiten Monat sind sowohl neutrale als auch rückläufige Entwicklungen sinnvoll.

![]()

![]()

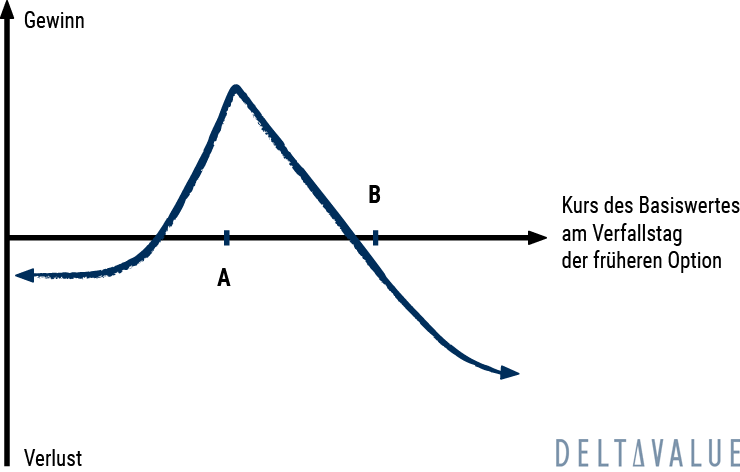

Break-Even-Punkt

Für diese Optionsstrategie gibt es zu viele Variablen, um die Break-Even-Punkte verlässlich zu bestimmen.

Sweet Spot

Während der Laufzeit des ersten Short Calls soll der Aktienkurs mit dem Diagonal Call Spread bestenfalls nahe am Strike A bleiben. Nach Ablauf der ersten Option bleibt der Aktienkurs bestenfalls unter Strike A.

Maximaler Gewinn

Der maximale Gewinn ist begrenzt auf die erhaltene Prämie für den Verkauf beider Call Optionen mit Strike A minus der gezahlten Prämie für den Call mit Strike B.

Maximaler Verlust

- Wurde für die Strategie insgesamt eine Prämie erhalten, ist das Risiko auf die Differenz zwischen Strike A und B abzüglich der erhaltenen Prämie begrenzt.

- Wurde für die Strategie insgesamt eine Prämie gezahlt, ist das Risiko auf die Differenz zwischen Strike A und B zuzüglich der gezahlten Prämie begrenzt.

Hinweis: Das exakte Risiko kann nicht genau bestimmt werden, da es von der Entwicklung der Option mit späterer Fälligkeit abhängt.

Diagonal Call Spread im Zeitverlauf

Während des ersten Zeitabschnittes profitiert die Optionsstrategie vom Zeitwertverlust (Theta), weil die Option mit näherliegendem Fälligkeitsdatum schneller an Zeitwert verliert, als die Option, die im Folgemonat fällig wird.

Sobald der erste Call geschlossen und ein zweiter Call verkauft wurde, ist der Einfluss des Zeitverlaufes neutral. Der Zeitwertverlust des Short Call und der Zeitwertgewinn des Long Call gleichen sich in etwa aus.

Implizite Volatilität

Vor Ablauf der ersten Zeitperiode profitiert der Diagonal Call Spread von einer Zunahme der impliziten Volatilität. Der Hauptgrund dafür ist, dass die erhaltene Prämie für den zweiten Short Call steigt.

Nach Fälligkeit des ersten Short Calls handelt es sich bei der Strategie um einen normalen Bear Call Spread. Der Einfluss der impliziten Volatilität hängt daher von der Positionierung der Aktie im Verhältnis zu den Strikes ab.

- Nähert sich die Aktie Strike A oder liegt bereits darunter, profitiert diese Strategie von sinkender Volatilität. Durch diesen Verlauf wird der Zeitwert beider Optionen gesenkt.

- Nähert sich die Aktie Strike B oder liegt bereits darüber, profitiert diese Strategie von steigender Volatilität. Dadurch erhöht sich der Wert des gekauften Calls stärker als der Wert des verkauften Calls.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.