Betafaktor – Erklärung & Berechnung

Der Betafaktor, auch „Beta“ genannt, ist ein Maß für das systematische Risiko eines Wertpapiers oder eines Portfolios im Vergleich zum Gesamtmarkt. Er ist ein zentraler Bestandteil des Capital Asset Pricing Model (CAPM), eines Modells zur Berechnung der erwarteten Rendite eines Wertpapiers oder Portfolios auf der Grundlage seines Risikos. Die Kennzahl hilft Investoren, das Risikopotenzial und die Renditeerwartung einer Investition im Marktumfeld einzuschätzen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Betafaktor – Definition

Das Beta gibt an, wie stark eine Aktie oder ein Portfolio im Vergleich zu einem bestimmten Marktindex schwankt. Ein Betafaktor größer als 1,0 zeigt an, dass die Aktie oder das Portfolio voraussichtlich stärker schwanken wird als der Vergleichsindex. Ein Betafaktor kleiner 1,0 deutet dagegen auf eine geringere Schwankung hin.

Berechnung des Betafaktors

Der Betafaktor wird berechnet, indem die Kovarianz zwischen Marktrendite und Wertpapierrendite durch die Varianz der Marktrendite dividiert wird. Diese Betrachtung erfolgt immer periodenbezogen. Das bedeutet, dass sich das Beta je nach Betrachtungszeitraum ändern kann.

Daraus ergibt sich folgende Formel:

wobei Ri = individuelle Wertpapierrendite und Rm = durchschnittliche Marktrendite.

Berechnungsschritte

Die Berechnung des Betafaktors erfolgt in der Regel in den folgenden Schritten:

- Auswahl des Vergleichsindex: Zunächst wird eine Benchmark ausgewählt, mit der das Wertpapier oder Portfolio verglichen wird. Dies kann ein marktbreiter Index wie der S&P 500 sein.

- Datensammlung: Für das Wertpapier und den Index werden historische Renditen gesammelt, normalerweise über einen bestimmten Zeitraum, z.B. tägliche, wöchentliche oder monatliche Renditen über mehrere Jahre.

- Berechnung der Durchschnittsrendite: Der Durchschnitt der Wertpapierrenditen und des Index („Marktrendite“) wird berechnet.

- Berechnung von Varianz und Kovarianz: Die Varianz der Marktrenditen und die Kovarianz zwischen der Wertpapierrenditen und der Marktrenditen werden berechnet. Die Varianz ist ein Maß für die Streuung der Indexrenditen um ihren Mittelwert. Die Kovarianz hingegen misst, wie die Renditen des Wertpapiers im Vergleich zu den Renditen des Index schwanken.

Alternative

Eine Ableitung des Betafaktors aus einer Vergleichsgruppe (auch: Peergroup oder Benchmark) ist ebenfalls möglich. Dabei wird das arithmetische Mittel der einzelnen Betas gebildet, um auf das Beta eines anderen Unternehmens zu schließen.

Systematisches vs. unsystematisches Risiko

Das Beta spiegelt die Korrelation eines Wertpapiers mit dem Referenzindex wider und ist ein wichtiger Indikator für die Beurteilung des systematischen Risikos. Jeder Teilnehmer am Kapitalmarkt ist diesem Risiko ausgesetzt und erhält dafür nach der Kapitalmarkttheorie die Marktrisikoprämie.

- Systematisches Risiko: Das systematische Risiko besteht z.B. aus globalen wirtschaftlichen oder politischen, also nicht unternehmensspezifischen Faktoren. Diese können sich auf eine Vielzahl von Unternehmen auswirken – das systematische Risiko kann daher nicht durch Diversifikation weiter reduziert werden.

- Unsystematisches Risiko: Im Gegensatz dazu kann das unsystematische Risiko durch ausreichende Diversifikation reduziert werden. Dieses Risiko wird auch als individuelles Risiko bezeichnet, da es sich auf einzelne Branchen oder Unternehmen bezieht.

Eine Aktie mit niedrigem Beta reduziert beispielsweise das systematische Risiko eines Portfolios. Allerdings ist auch die erwartete Rendite tendenziell niedriger. Hat der Investor das gewünschte Risikoprofil des Portfolios im Voraus definiert, kann er mit Hilfe der Einzeltitelbetas das Gesamtrisiko abschätzen und die Portfoliodiversifikation gezielt steuern.

Interpretation

Aufgrund der möglichen Ergebnisse kann der Betafaktor in verschiedene Ausprägungen unterteilt werden. Diese erlauben jeweils eine spezifische Aussage über das Risiko des jeweiligen Wertpapiers im Vergleich zum Gesamtmarkt oder einem relevanten Marktindex.

Betafaktor = 1

Bei einem Beta von 1 wird angenommen, dass sich die betreffende Aktie gleich wie der Gesamtmarkt entwickelt. Steigt z.B. der Referenzindex um 5%, so würde die Aktie mit einem Beta von 1 ebenfalls um 5% steigen. Ebenso würde die Aktie um 5% fallen, wenn der Index um diesen Prozentsatz fällt.

Betafaktor < 1

Aktien mit einem Beta kleiner als 1 gelten im Vergleich zum Gesamtmarkt als weniger volatil. Steigt z.B. der Vergleichsindex um 5%, so würde eine Aktie mit einem Beta von 0,5 nur um 2,5% steigen. Entsprechend würde die Aktie um 2,5% fallen, wenn der Index um 5% fällt.

Die Aufnahme einer solchen Aktie in ein Portfolio reduziert daher in der Regel das Gesamtrisiko des Portfolios. Typische Branchen mit einem Beta kleiner 1 sind beispielsweise Versorger oder die Pharmaindustrie. Sie werden daher teilweise auch als „defensive Aktien“ bezeichnet.

Betafaktor > 1

Ein Beta größer als 1 bedeutet, dass das Wertpapier größeren Schwankungen unterliegt als der Gesamtmarkt. Steigt beispielsweise der Referenzindex um 5 %, würde ein Wertpapier mit einem Beta von 1,5 voraussichtlich um 7,5 % steigen. Entsprechend würde das Wertpapier um 7,5% fallen, wenn der Index um 5% fällt.

Betafaktoren über 1 finden sich häufig bei Wachstumswerten und typischen zyklischen Branchen wie Automobil und Luftfahrt. Diesen Aktien wird in der Regel ein erhöhtes Risiko, zum Teil aber auch eine höhere Chance auf Kursgewinne zugeschrieben. Neuere Studien zeigen jedoch, dass Aktien mit einem Beta über 1 regelmäßig nicht ausreichend für das höhere Risiko entschädigt werden.

Betafaktor = 0

Ein Beta von 0 besagt, dass das Wertpapier in Bezug auf die Volatilität nicht mit dem Gesamtmarkt korreliert ist. Steigt oder fällt der Benchmarkindex beispielsweise um 5%, bleibt das Wertpapier mit Beta 0 unverändert. Das wäre zum Beispiel bei einer festverzinslichen Anlage der Fall, die ihren Wert behält, egal was am Aktienmarkt passiert.

Betafaktor < 0

Bei einem negativen Beta besteht eine negative Korrelation zwischen der Volatilität des Wertpapiers und dem Gesamtmarkt. Wenn der Markt steigt, wird erwartet, dass das Wertpapier fällt, und umgekehrt. Dies könnte bei einigen defensiven oder inversen ETFs der Fall sein, die so konzipiert sind, dass sie sich entgegengesetzt zum Markt entwickeln.

Das würde bedeuten: Steigt der Referenzindex um 5%, fällt der inverse ETF um 5%. Und wenn der Index um 5 % fällt, ist es wahrscheinlich, dass der ETF um 5 % steigt.

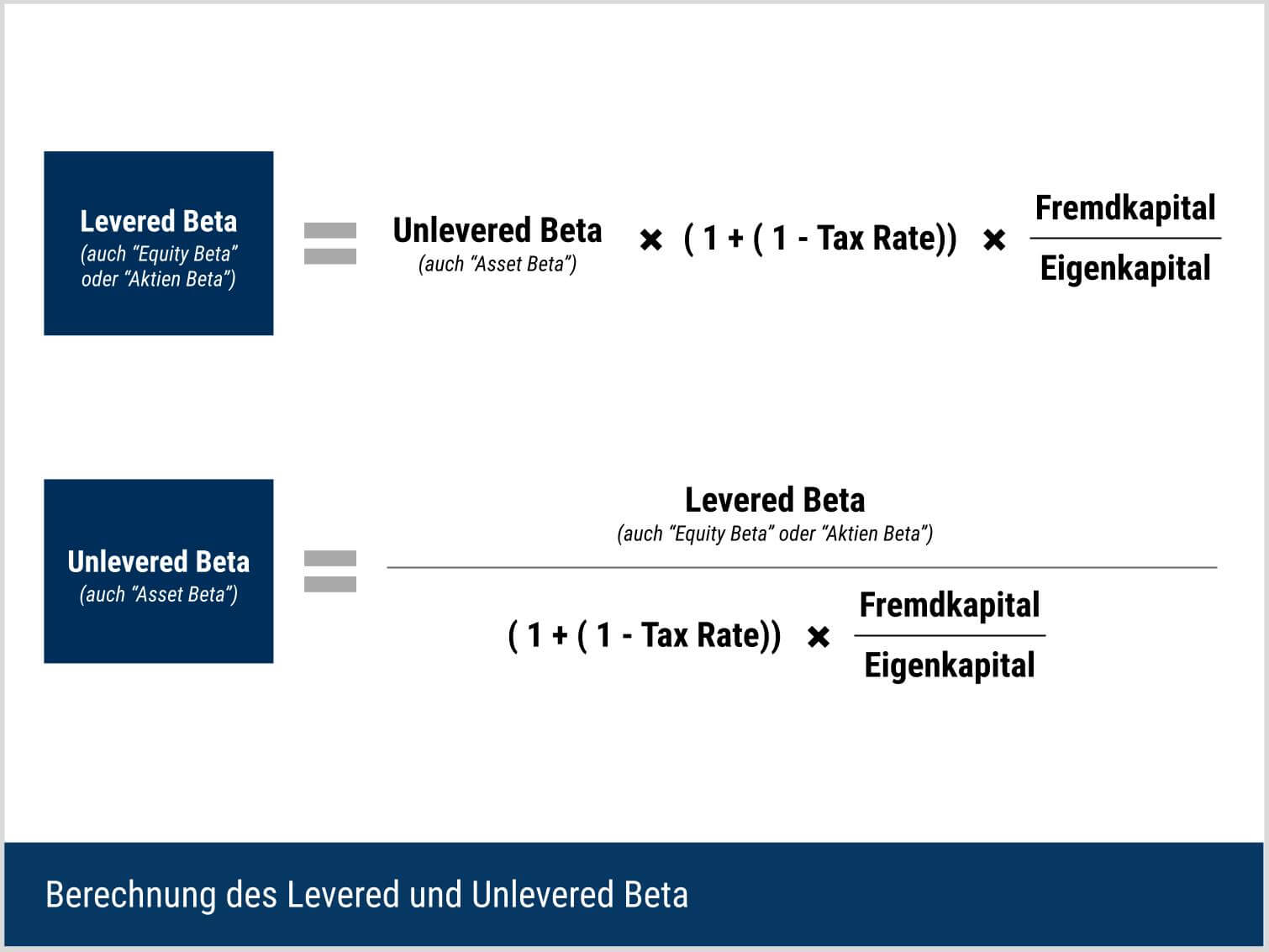

Unterschied zwischen Levered und Unlevered Beta

Das bisher erläuterte Beta ist als Levered Beta, auch bekannt als Equity Beta oder Stock Beta bekannt. Es handelt sich also um die Beta-Betrachtung eines gesamten Unternehmens – inklusive der individuellen Kapitalstruktur (Eigen- und Fremdkapital).

Ein Vergleich der Betas verschiedener Aktien und damit verschiedener Unternehmen ist daher nicht unbedingt aussagekräftig, wenn die jeweilige Kapitalstruktur und damit der Leverage-Effekt des einzelnen Unternehmens außer Acht gelassen wird. Das Leveraged Beta beinhaltet somit sowohl das Unternehmensrisiko als auch das Risiko aus der Verschuldung.

Unlevered Beta

Das Asset-Beta, auch Delevered Beta oder Unlevered Beta hingegen bezieht sich nur auf das Eigenkapital, also den unverschuldeten Zustand des Unternehmens. Es beinhaltet das Geschäftsrisiko, aber nicht das Leverage-Risiko.

Die Intention hinter der Ermittlung dieses Unlevered Betas ist die Bereinigung der Berechnung um das Finanzierungsrisiko. Das Unlevered Beta soll nicht der Bewertung eines einzelnen Unternehmens dienen, sondern ein möglichst genaues Beta für eine Vergleichsgruppe (engl.: „Peer Group“) ermöglichen.

Beispiel für Levered vs. Unlevered Beta

Das Unternehmen A soll von einem Analysten bewertet werden. Es handelt sich um einen Automobilkonzern. Für die Bewertung möchte der Analyst unter anderem das CAPM anwenden und benötigt dazu einen Betafaktor.

In der Unternehmensbewertung wird häufig mit Branchenbetas gearbeitet. Der Analyst verwendet daher die Betafaktoren von zehn direkten Konkurrenzunternehmen ähnlicher Größe. Da jedes Unternehmen eine individuelle Kapitalstruktur hat, ist es nicht sinnvoll, einfach den Mittelwert der Betas zu bilden. Daher werden die Betafaktoren „unlevered“, so dass ein „unlevered“ Beta für die Benchmark ermittelt werden kann.

Dieses Beta wird dann um den Fremdkapitalanteil von Unternehmen A bereinigt und für die Berechnung verwendet. Dieser Vorgang wird auch als „relevern“ bezeichnet.

Funktion von Beta in Theorie und Praxis

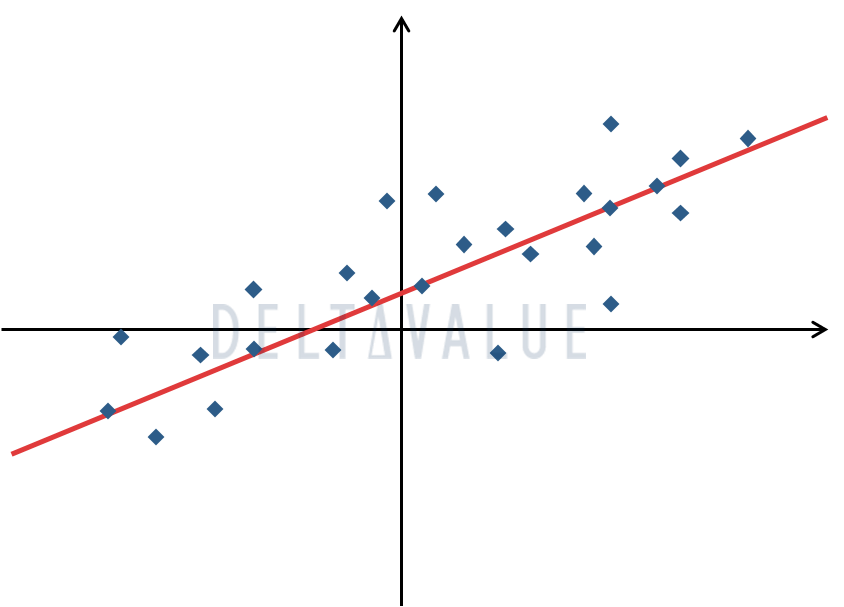

Der Betafaktor ist eine statistische Maßeinheit und kann mit geeigneten Rechenverfahren abgeleitet und ermittelt werden. Ausgangspunkt ist die Rendite einer einzelnen Aktie im Verhältnis zur Marktrendite. Mittels einer einfachen linearen Regression wird dann eine Gerade ermittelt. Diese Gerade stellt das durchschnittliche Verhältnis der individuellen Aktienrendite zur Gesamtmarktrendite dar.

Theoretische Annahmen

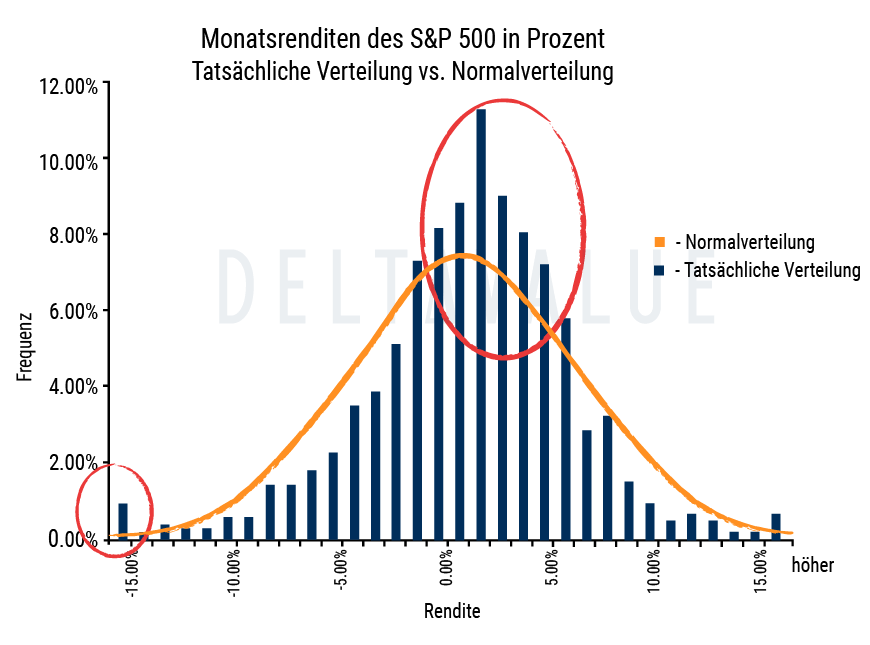

Da es sich beim Betafaktor um eine statistische Kennzahl handelt, gibt es Grundannahmen, die nicht unbedingt der Realität entsprechen. So geht das CAPM wie auch der Betafaktor davon aus, dass die Aktienmarktrenditen normalverteilt sind. Das bedeutet, dass die meisten Werte einer statistischen Erhebung innerhalb eines relativ kleinen Korridors (der sogenannten Standardabweichung) liegen. Innerhalb einer Standardabweichung liegen bei einer Normalverteilung ca. 68 % aller Messwerte.

Keine Normalverteilung der Aktienrenditen

Die Praxis zeigt, dass Aktienmarktrenditen häufig nicht normalverteilt sind. Sie weisen häufig eine höhere Kurtosis auf. Das bedeutet, extreme Renditen („schwarze Schwäne“) treten häufiger auf, als es eine Normalverteilung vorhersagen würde. Dies kann zu einer Unterschätzung des Risikos führen, wenn man sich ausschließlich auf den Betafaktor verlässt.

Daher sollte der Betafaktor nicht als alleiniges Maß für das Risiko verwendet werden, sondern als Teil einer umfassenderen Risikoanalyse, die auch andere Faktoren und potenzielle Marktunregelmäßigkeiten berücksichtigt.

Betafaktoren von DAX-Unternehmen

Im Rahmen dieses Beispiels werden die unterschiedlichen Levered Betafaktoren für 10 verschiedene Werte des deutschen Leitindex DAX40 näher betrachtet und analysiert. Abgebildet wird das 1-Jahres-Beta zum 23.08.2023.

| Unternehmen | Betafaktor |

| Adidas | 1,62 |

| Allianz | 0,98 |

| BASF | 1,28 |

| Bayer | 0,85 |

| Beiersdorf | 0,19 |

| BMW | 1,01 |

| Continental | 1,91 |

| Covestro | 0,77 |

| Daimler | 1,21 |

| Deutsche Bank | 1,41 |

Diese Unternehmen aus dem DAX40 weisen unterschiedliche Betafaktoren auf, wobei sich Gemeinsamkeiten zwischen den Branchen finden lassen.

Mit einem Betafaktor unter 1 und damit einer geringen Volatilität stechen in dieser Auswahl Bayer und Beiersdorf hervor. Beide Unternehmen sind Pharmakonzerne, die sich auch während der Corona-Krise relativ stabil entwickelt haben.

Die übrigen Unternehmen können im weitesten Sinne dem Automobil- oder Finanzsektor zugeordnet werden. Beide Branchen sind stark konjunkturabhängig und daher tendenziell volatiler.

Häufige Fragen

Was ist ein guter Betafaktor?

Der Betafaktor gibt das Verhältnis des Risikos einer Investition zum Marktrisiko an, wobei ein Wert von 1,0 dem durchschnittlichen Marktrisiko entspricht. Ein Wert über 1,0 bedeutet ein höheres Risiko als der Markt, ein Wert unter 1,0 ein geringeres Risiko als der Markt.

Was ist ein Marktportfolio?

In der Portfoliotheorie wird immer wieder vom so genannten Marktportfolio gesprochen. Dabei handelt es sich um ein fiktives Portfolio, das alle Wertpapiere einer Gattung enthält. In der Praxis wird das Marktportfolio häufig durch große Aktienindizes wie den MSCI World oder den S&P 500 approximiert, da ein reales Marktportfolio, das jedes einzelne Wertpapier enthält, kaum umsetzbar ist.

Diese Indizes dienen als Näherungswert für die durchschnittliche Marktrendite. Sie sollten jedoch eine geeignete Benchmark darstellen. Es macht beispielsweise wenig Sinn, eine europäische Aktie mit einem amerikanischen Index zu vergleichen.

Was ist Kovarianz?

Unter Kovarianz versteht man den linearen Zusammenhang zwischen zwei Variablen. Die Kovarianz ist der Korrelation ähnlich. Allerdings liegt die Kovarianz nicht in standardisierter Form vor, so dass eine Analyse nur mit Hilfe des Korrelationskoeffizienten möglich ist.

Der Korrelationskoeffizient ist auch eine wichtige Kennzahl zur Interpretation des Betas. Eine Kovarianz von 0,4 sagt aus, dass ein positiver Zusammenhang zwischen zwei Werten besteht, nicht jedoch, wie stark dieser Zusammenhang genau ist.

Was ist Varianz?

Die Varianz wird in einem Schritt vor der Kovarianz bestimmt. Sie gibt die erwartete Abweichung einer Variablen von ihrem Erwartungswert an. Hat beispielsweise ein Aktienportfolio eine Standardabweichung (auch Erwartungswert genannt) von 5 %, so misst die Varianz, wie häufig Werte außerhalb dieses Korridors liegen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.