Discounted Cash Flow (DCF) – Formel & Berechnung

Discounted Cash Flow (DCF) oder „abgezinster Zahlungsstrom“ ist eine Methode zur Unternehmensbewertung, die den heutigen Wert eines Unternehmens anhand prognostizierter zukünftiger Cashflows bestimmt. Ab einem festgelegten Bewertungszeitpunkt werden diese mit einem Diskontierungssatz auf den Gegenwartswert abgezinst. Liegt der DCF-Wert über dem Markt- oder Kaufpreis, kann dies auf eine mögliche Überrendite hindeuten.

🔴 Live-Webinar am 02.02.2026 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Discounted Cash Flow (DCF) – Definition

Der Discounted Cash Flow (DCF) ist ein Bewertungsmodell, das den heutigen Unternehmenswert auf Basis prognostizierter, abgezinster zukünftiger Zahlungsströme ermittelt. Als modellbasierter Ansatz beruht das Ergebnis auf Annahmen und ist daher nicht objektiv verifizierbar.

Trotzdem liefert die Methode wertvolle Erkenntnisse, etwa zur Einschätzung von Über- oder Unterbewertungen durch Value-Investoren oder zur Unterstützung strategischer Entscheidungen im Unternehmensmanagement.

Grundlagen der DCF-Methode

Die Discounted-Cash-Flow-Methode (DCF) hat ihren Ursprung in den USA und ist heute auch in Europa etabliert. Das IDW S1 beschreibt neben dem traditionellen Ertragswertverfahren auch die DCF-Methodik als gleichwertigen Ansatz. In der Praxis nutzen u. a. Wirtschaftsprüfer, Steuerberater sowie Bewertungsabteilungen in Unternehmen und Banken DCF-Verfahren.

Die Kernidee lautet: Der Unternehmenswert leitet sich aus der zukünftigen Ertragskraft ab. Die erwarteten künftigen Cashflows werden mit einem geeigneten Diskontsatz auf den Bewertungsstichtag abgezinst. Der aktuelle Zustand des Unternehmens wirkt sich über die Plan-Cashflows aus, während die Buchwerte nachrangig sind.

Die Methode unterstellt die Fortführung des Unternehmens. Neben einer Detailplanung wird ein Terminal Value ermittelt, in der Regel als ewige Rente, alternativ über Exit-Multiples.

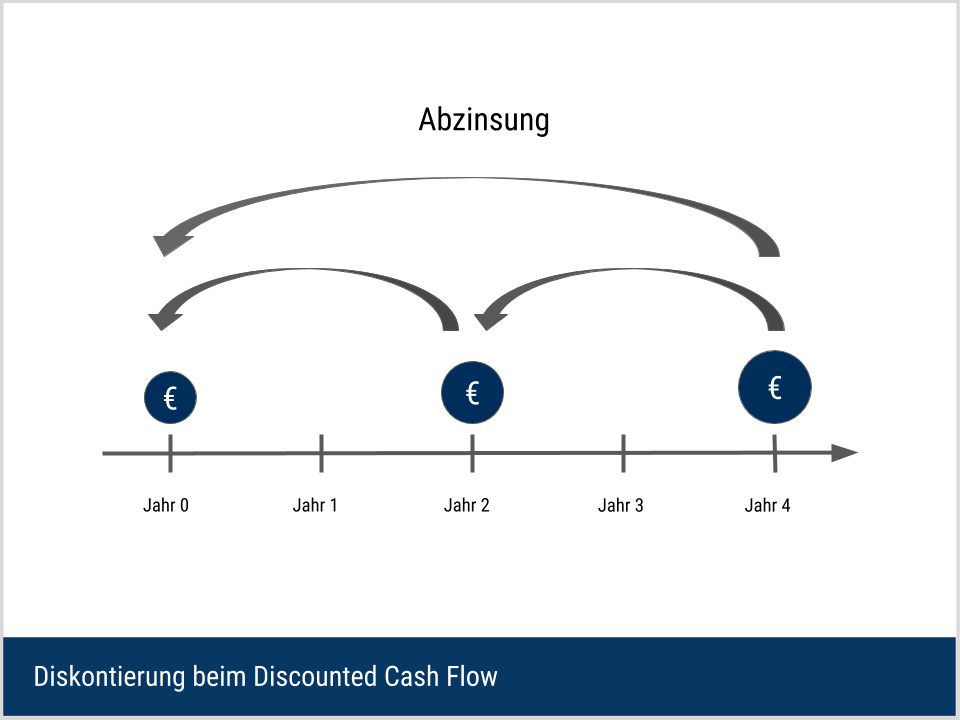

Abzinsung

Zukünftige Cashflows eines Unternehmens können nicht einfach summiert werden, um den heutigen Unternehmenswert zu bestimmen. Stattdessen müssen sie auf den Barwert (Present Value) abgezinst werden.

Hintergrund ist der sogenannte Zeitwert des Geldes: Ein Euro heute ist mehr wert als ein Euro in der Zukunft, unter anderem aufgrund von Inflation und entgangenen Zinsen. Ein Cashflow, der erst in 10 oder 20 Jahren anfällt, hat daher einen geringeren Wert als ein gleich hoher Betrag, der sofort verfügbar ist.

Der Diskontierungszinssatz variiert je nach Branche, Unternehmensrisiko und Kapitalstruktur. Je riskanter die Cashflows sind, desto höher ist der Satz, mit dem sie abgezinst werden. Die Diskontierung sorgt zudem dafür, dass weit in der Zukunft liegende Cashflows nur begrenzt zum heutigen Wert beitragen.

Kapitalwert (NPV)

Der Kapitalwert (Net Present Value, kurz NPV) ist die zentrale Kennzahl in der Investitionsrechnung. Er ergibt sich aus der Summe aller abgezinsten zukünftigen Zahlungsüberschüsse eines Unternehmens oder einer Investition, abzüglich des heutigen Kapitaleinsatzes.

Der Kapitalwert lässt sich auf zwei Arten interpretieren:

- Absolut: Ein Kapitalwert größer als null signalisiert grundsätzlich eine lohnende Investition.

- Relativ: Zwischen mehreren Alternativen ist die Investition mit dem höchsten Kapitalwert vorzuziehen.

Cashflow-Konzept

Der Cashflow bildet tatsächliche Zahlungsströme ab. Nicht zahlungswirksame Größen wie Abschreibungen werden eliminiert, beeinflussen den Cashflow aber indirekt über Steuern. IFRS-Abschlüsse enthalten eine Kapitalflussrechnung mit den Bereichen:

- Cash Flow from operating Activities (laufende Geschäftstätigkeit)

- Cash Flow from investing Activities (Investitionstätigkeit)

- Cash Flow from financing Activities (Finanzierungstätigkeit)

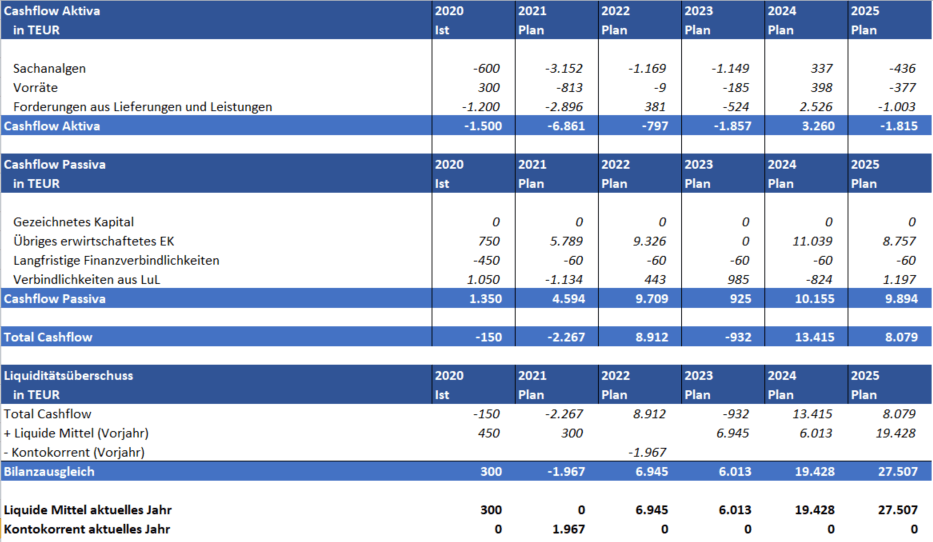

Financial Modeling

Ein Financial Model prognostiziert GuV, Bilanz und Kapitalflussrechnung und dient häufig als Grundlage der DCF-Bewertung. Wesentliche Treiber sind u. a. Umsatzentwicklung, Margen, CAPEX, Veränderung des Nettoumlaufvermögens, Steuersatz. Je besser das Unternehmen verstanden ist (z. B. belastbarer Investitionsplan), desto fundierter die Annahmen.

Aufbau der Detailplanung

Für einen Zeitraum von drei bis fünf Jahren (kapitalintensiv auch 5–10) findet eine sogenannte Detailplanung statt. Einzelne Bilanz- und GuV-Positionen werden folglich individuell prognostiziert. Danach folgt der Terminal Value, der häufig nach der Gordon-Growth-Methode berechnet wird.

Discounted Cash Flow (DCF) – Berechnung

Die DCF-Berechnung erfolgt üblicherweise, indem die erwarteten Free Cash Flows (FCF) der Planungsjahre sowie der Terminal Value mit einem geeigneten Diskontierungszinssatz (meist dem WACC) auf den Bewertungsstichtag abgezinst und anschließend summiert werden.

Die Formel lautet dann:

CF = Cash Flow

r = Diskontierungszinssatz

Je weiter ein Cashflow in der Zukunft liegt, desto stärker wird er durch den steigenden Exponenten im Nenner abgezinst. Bei einem Diskontierungszinssatz von 5 % und einem Cashflow von 1.000 Euro in 10 Jahren ergibt sich ein diskontierter Cashflow von 613 Euro. Würden diese 1.000 Euro stattdessen in 20 Jahren erwirtschaftet, reduziert sich der Kapitalwert auf 376 Euro.

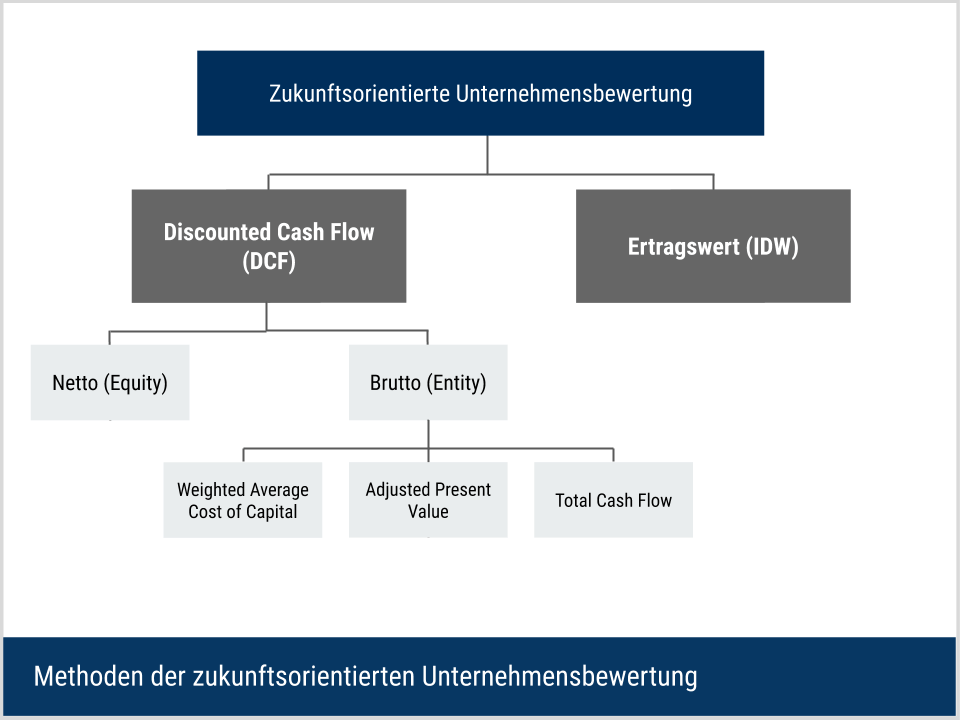

Methodische Ausprägungen des DCF-Verfahrens

Die Berechnung des Discounted Cash Flow (DCF) folgt stets dem Grundprinzip der Abzinsung zukünftiger Zahlungsströme auf den Bewertungsstichtag. Für die konkrete Ermittlung des Unternehmenswerts lassen sich jedoch zwei Ansätze unterscheiden: die Entity-Methode und die Equity-Methode. Diese werden auch als Brutto- bzw. Nettomethode bezeichnet (siehe Abbildung).

Entity Methode (Bruttomethode)

Die Entity-Methode – auch Bruttomethode oder Entity-Ansatz genannt – bewertet ein Unternehmen unabhängig von dessen Kapitalstruktur.

- Bewertung des Gesamtunternehmens (Enterprise Value):

Zunächst wird der gesamte Unternehmenswert ermittelt, indem die Free Cashflows des Unternehmens (FCF) mit dem WACC abgezinst werden. In diesem Schritt erfolgt noch keine Trennung zwischen Eigen- und Fremdkapital. Der resultierende Wert entspricht dem Enterprise Value, also dem Wert aller betrieblichen Vermögenswerte. - Ableitung des Eigenkapitalwerts:

Um den Wert des Eigenkapitals zu bestimmen, wird anschließend vom Enterprise Value das verzinsliche Fremdkapital abgezogen. - Abgrenzung des betriebsnotwendigen Vermögens:

Im Rahmen der Entity-Methode wird in der Regel nur das betriebsnotwendige Vermögen berücksichtigt. Nicht betriebsnotwendige Vermögenswerte – wie überschüssige Liquidität, nicht betriebsnotwendige Immobilien oder Beteiligungen außerhalb des Kerngeschäfts – werden separat zum aktuellen Marktwert bewertet und nachträglich zum Unternehmenswert hinzugerechnet.

Formal:

Diese Vorgehensweise verhindert, dass solche Vermögenswerte den operativen Unternehmenswert künstlich erhöhen – insbesondere dann, wenn sie keinen direkten Einfluss auf die zukünftigen Cashflows des Kerngeschäfts haben.

Beispiel für die Entity Methode

Ein Unternehmen produziert Autoreifen, hält aber zusätzlich Aktien eines Pharmaunternehmens. Diese Beteiligung hat keinen Bezug zur operativen Tätigkeit und auch keinen Einfluss auf deren Ertragskraft. Deshalb ist es nicht sachgerecht, die erwartete Wachstumsrate des Reifengeschäfts auf diese Aktien anzuwenden. Stattdessen wird der Marktwert der Aktien separat berücksichtigt und dem diskontierten Unternehmenswert nachträglich hinzugerechnet.

WACC und CAPM im Rahmen der Entity-Methode

Bei der Berechnung des Discounted Cash Flow (DCF) im Rahmen der Entity-Methode sind zwei Größen zentral:

- der Weighted Average Cost of Capital (WACC) als Abzinsungssatz

- und das Capital Asset Pricing Model (CAPM) zur Bestimmung der Eigenkapitalkosten.

Der WACC gibt die durchschnittlichen Kapitalkosten eines Unternehmens an, gewichtet nach dem Marktwertanteil von Eigen- und Fremdkapital.

-

- Fremdkapitalkosten lassen sich relativ direkt ableiten, z. B. aus effektiven Fremdfinanzierungszinsen oder Kupons von Unternehmensanleihen.

- Eigenkapitalkosten hingegen sind nicht direkt beobachtbar und werden in der Praxis über das CAPM hergeleitet.

Das CAPM schätzt die erwartete Rendite einer Investition und damit die Eigenkapitalkosten. Es basiert auf:

-

- dem risikofreien Zinssatz (z. B. Rendite langfristiger Staatsanleihen),

- dem Betafaktor, der die Sensitivität der Unternehmensrendite im Verhältnis zum Markt misst,

- der Marktrisikoprämie, also dem erwarteten Mehrertrag des Aktienmarktes gegenüber risikofreien Anlagen.

Aus diesen Größen ergeben sich folgende Formeln:

Adjusted Present Value (APV)

Eine Alternative zur WACC-Methode ist der Adjusted Present Value (APV). Der APV zerlegt den Unternehmenswert in zwei Komponenten:

- Basiswert bei vollständiger Eigenfinanzierung:

Zunächst werden die Free Cashflows so diskontiert, als ob das Unternehmen ausschließlich durch Eigenkapital finanziert wäre. Der Diskontsatz entspricht daher den Eigenkapitalkosten. - Wertbeitrag des Tax Shields:

Da Fremdkapitalkosten steuerlich abzugsfähig sind, entsteht ein zusätzlicher Wertbeitrag – der sogenannte Tax Shield. Dieser wird separat berechnet und anschließend zum Basiswert addiert.

Charakteristisch am APV ist die Trennung der Bewertung in einzelne Teile (ungehebelter Unternehmenswert + Wert der Finanzierungsvorteile). Dadurch eignet sich der Ansatz besonders in Situationen, in denen sich die Kapitalstruktur im Zeitverlauf stark verändert oder komplexe Finanzierungsinstrumente vorliegen. In solchen Fällen kann der APV eine genauere Abbildung liefern als der WACC-Ansatz.

Total Cash Flow (TCF)

Die Total-Cash-Flow-Methode (TCF) ist eng mit der WACC-Methode verwandt, unterscheidet sich jedoch in der Behandlung des Steuervorteils aus Fremdkapitalzinsen.

Beim WACC-Ansatz wird der Steuervorteil indirekt berücksichtigt, indem die Fremdkapitalkosten im Abzinsungssatz mit dem Faktor (1−T) gewichtet werden.

Die TCF-Methode wählt einen anderen Weg: Hier wird der Steuervorteil bereits direkt in den Cashflows berücksichtigt. Das bedeutet, dass der Free Cash Flow (FCF) bereits um die steuerlichen Effekte des Fremdkapitals korrigiert wird. Damit entfällt die nachträgliche Anpassung der Kapitalkosten, und die Diskontierung erfolgt mit den ungekürzten Gesamtkapitalkosten.

Equity Methode (Nettomethode)

Die Equity-Methode (auch Equity-Ansatz oder Nettomethode) berechnet den Wert des Eigenkapitals direkt, ohne den Umweg über den Unternehmensgesamtwert. Sie gilt in der Praxis als einfacher, da der Fokus unmittelbar auf die Sicht der Eigenkapitalgeber gelegt wird.

Zentral ist dabei der Cash Flow to Equity (CFE):

- Der CFE ergibt sich aus dem Free Cash Flow, reduziert um Zinszahlungen und Tilgungen an Fremdkapitalgeber,

- und spiegelt damit genau die Zahlungsströme wider, die den Eigenkapitalgebern zur Verfügung stehen.

Die prognostizierten CFE-Werte werden mit den Eigenkapitalkosten (z. B. aus CAPM) abgezinst. Die Summe ergibt direkt den Eigenkapitalwert des Unternehmens.

Discounted Cash Flow (DCF) – Interpretation & Bedeutung

Der Discounted Cash Flow (DCF) ist ein etabliertes Verfahren zur Unternehmensbewertung. Bei korrekter Anwendung liefert er eine fundierte Schätzung des Unternehmenswerts und wird daher häufig bei Unternehmensübernahmen (Mergers & Acquisitions, M&A) eingesetzt. Der berechnete Wert dient als objektive Vergleichsgröße zum Marktpreis, ist jedoch nicht bindend für Kauf- oder Verkaufsentscheidungen.

Im M&A-Kontext bildet der DCF eine wichtige Verhandlungsbasis. Da zukünftige Zahlungsströme berücksichtigt werden, spiegelt die Bewertung auch die langfristigen Perspektiven des Unternehmens wider, was insbesondere im Interesse des Verkäufers liegt.

Auch für private Investoren ist der DCF relevant: Teilt man den berechneten Unternehmenswert durch die Anzahl der ausstehenden Aktien, ergibt sich der DCF-Wert je Aktie. Liegt der aktuelle Kurs darüber, kann das auf eine Überbewertung hindeuten. Liegt er darunter, auf eine mögliche Unterbewertung.

Ein weiterer Anwendungsfall ist der Squeeze-out oder ein Aktienrückkauf: Der DCF dient hier oft als Grundlage zur Festlegung fairer Rückkaufpreise und kann insbesondere beim Squeeze-out den gesetzlich vorgeschriebenen Mindestpreis bestimmen.

Nachteile und Grenzen des DCF-Verfahrens

Trotz seiner weiten Verbreitung und theoretischen Fundierung ist das DCF-Verfahren nicht frei von Schwächen. Die wichtigsten Kritikpunkte im Überblick:

- Hohe Abhängigkeit von Annahmen

Der DCF basiert auf Prognosen künftiger Cashflows und Diskontierungssätze. Schon kleine Abweichungen bei Umsatzwachstum, Margen oder Kapitalkosten können den Unternehmenswert stark verändern. Das Verfahren ist daher sehr sensitiv gegenüber Schätzfehlern. - Unrealistische Annahme unbegrenzter Lebensdauer

Viele DCF-Modelle verwenden den Ansatz der ewigen Rente zur Berechnung des Terminal Value. Dies impliziert eine unbegrenzte Existenz des Unternehmens – eine Annahme, die in der Realität selten zutrifft, da Unternehmen verkauft, fusioniert oder aufgelöst werden können. - Subjektivität und Bias

Bewertungen spiegeln oft auch persönliche Einschätzungen des Bewerters wider. Werden Annahmen nicht transparent offengelegt, kann dies zu verzerrten Ergebnissen führen. Beispiel: Ein Analyst, der einem Unternehmen besonders positiv gegenübersteht, könnte überoptimistische Wachstumsannahmen treffen – mit spürbaren Auswirkungen auf den ermittelten Wert. - Modellannahmen weichen von der Realität ab

Grundlegende Modelle wie WACC und CAPM setzen einen vollkommenen Kapitalmarkt voraus – also perfekte Information, keine Transaktionskosten und rationale Investoren. Diese idealisierten Voraussetzungen treffen auf reale Märkte jedoch kaum zu. Der DCF bleibt dadurch stets ein Modell mit vereinfachenden Annahmen, nicht die Realität selbst.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.