Diagonal Put Spread – Definition

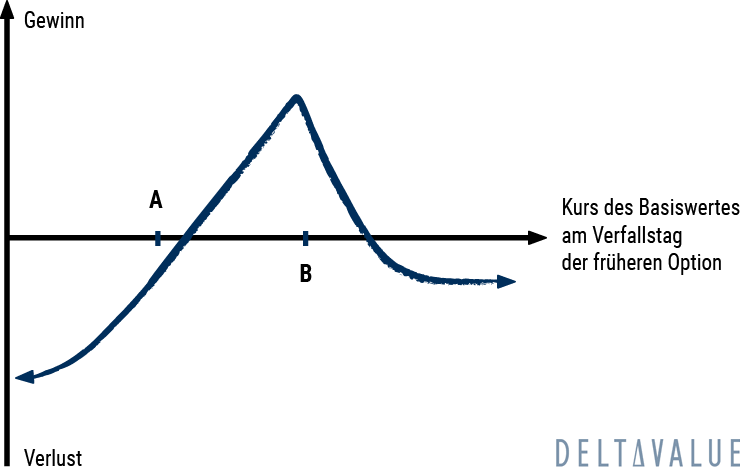

Der Diagonal Put Spread ist eine Mischform aus einem Long Calendar Spread Put und einem Bull Put Spread. Die Grundlage bilden der Verkauf einer Put-Option (Short Put) mit Strike B und der Kauf einer Put-Option (Long Put) mit Strike A. Der Long Put wird dabei später fällig, als der Short Put. Zum Fälligkeitszeitpunkt des Short Puts wird eine zweite Put-Option verkauft. Der Strike ist dabei, wie beim ersten Short Put, B.

Das Ziel besteht darin, diese Strategie mit einer erhaltenen Optionsprämie oder einem geringen Zahlbetrag aufzubauen. Dadurch sorgt der Verkauf des zweiten Puts häufig für Gewinn.

Zur Vereinfachung wird hier mit Zeitabständen von je einem Monat gearbeitet. Andere Laufzeiten sind jedoch auch möglich. Liegen die Fälligkeitstermine der Optionen mehr als einen Monat auseinander, sollte der Optionshändler wissen, wie eine Position gerollt wird.

Praxis-Tipp

Diese Strategie eignet sich, wenn ein Mindestmaß an impliziter Volatilität erwartet wird. Die steigende Volatilität erhöht die Optionsprämien der beiden verkauften Puts. Zu den Verfallsterminen soll die Aktie dennoch auf dem Strike B liegen. Da eine hohe implizite Volatilität dem Optionshändler einen Vorteil verschafft, die Aktie sich aber trotzdem nicht wesentlich bewegen sollte, ist diese Strategie nur für sehr erfahrene Anleger geeignet.

Der Händler dieser Strategie sollte sich bereits im Vorfeld mit den Folgen einer vorzeitigen Ausübung seiner Short-Optionen auseinandergesetzt haben. Dies setzt voraus, dass es sich um amerikanische Optionen handelt, die während der gesamten Laufzeit ausgeübt werden können.

Diagonal Put Spread – Setup

- Verkauf einer kurzlaufenden Put-Option aus dem Geld, Strike B

- Kauf einer Put-Option außerhalb des Geldes mit einem Fälligkeitsdatum nach der ersten Option, Strike A

- Verkauf einer weiteren Put-Option nach Fälligkeit des ersten Short Puts und identischer Fälligkeit des Long Puts, Strike B

- Wahl der Strikes in der Regel unter dem Aktienpreis

Empfohlenes Erfahrungslevel

Ein Diagonal Put Spread empfiehlt sich für besonders erfahrene Optionshändler: Da die verwendeten Optionen an unterschiedlichen Tagen fällig werden, ist eine umfassende Erfahrung mit dem Handel von Optionen notwendig.

Wann der Handel sinnvoll ist

Während des ersten Monats wird bei einem Diagonal Put Spread eine neutrale Bewegung der Aktie erwartet. Während des zweiten Monats sind neutrale und bullische Entwicklungen hilfreich.

![]()

![]()

Break-Even-Punkt

Für diese Optionsstrategie gibt es zu viele Variablen, um die Break-Even-Punkte verlässlich zu bestimmen.

Sweet Spot

Während der Laufzeit des ersten Short Puts soll der Aktienpreis bestenfalls nahe an Strike B bleiben. Nach Fälligkeit der ersten Option verbleibt der Aktienpreis bestenfalls über Strike B.

Maximaler Gewinn

Der maximale Gewinn beim Diagonal Put Spread ist begrenzt auf die erhaltene Prämie für den Verkauf beider Put-Optionen mit Strike B minus der gezahlten Prämie für den Call mit Strike A.

Maximaler Verlust

Wurde für die Strategie eine Prämie erhalten, ist das Risiko begrenzt auf die Differenz von Strike A und B, minus der erhaltenen Prämie.

Wurde für die Strategie eine Prämie gezahlt, ist das Risiko begrenzt auf die Differenz von Strike A und B, plus der gezahlten Prämie.

Hinweis: Das exakte Risiko kann nicht exakt bestimmt werden, weil es von der Entwicklung der Option mit späterer Fälligkeit abhängt.

Diagonal Put Spread im Zeitverlauf

Während des ersten Zeitabschnittes profitiert die Optionsstrategie vom Zeitwertverlust, weil die Option mit näherliegendem Fälligkeitsdatum schneller an Wert verliert, als die Option, die im Folgemonat fällig wird. Sobald der erste Put geschlossen und ein zweiter Put verkauft wurde, ist der Einfluss des Zeitverlaufes neutral. Der Zeitwertverlust des Short Puts und der Zeitwertgewinn des Long Puts gleichen sich in etwa aus.

Implizite Volatilität

Vor Ablauf der ersten Periode profitiert der Diagonal Put Spread von einem Anstieg der impliziten Volatilität. Der Hauptgrund dafür ist, dass die Prämie für den zweiten Short Put steigt. Nach Fälligkeit des ersten Short Puts ist die Strategie ein normaler Bull Put Spread. Der Einfluss der impliziten Volatilität hängt also von der Positionierung der Aktie relativ zu den Strikes ab.

- Nähert sich die Aktie dem Strike B oder überschreitet ihn bereits, profitiert die Strategie von der sinkenden Volatilität. Dadurch sinkt der Zeitwert beider Optionen.

- Nähert sich die Aktie dem Strike A oder liegt bereits darunter, profitiert diese Strategie von steigender Volatilität. Dadurch steigt der Wert des gekauften Puts stärker als der Wert des verkauften Puts.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.