Staatsanleihen – Definition & Erklärung

Staatsanleihen (engl.: Government Bonds, auch: Staatliche Schuldverschreibungen oder Staatsobligationen) sind verzinsliche Wertpapiere, die von Staaten (als Schuldner) herausgegeben werden. Die Emission erfolgt in der Regel über Auktionen. Anschließend können die Anleihen am Sekundärmarkt gehandelt werden, häufig außerbörslich (OTC), aber auch an Börsen. Dieser Artikel erklärt ihre Bedeutung für Privatanleger.

🔴 Live-Webinar am 02.02.2026 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was sind Staatsanleihen? – Definition & Erklärung

Staatsanleihen sind Wertpapiere eines Staates mit dem Versprechen, Zinszahlungen zu leisten und den (anfänglichen) Kapitalbetrag bei Fälligkeit zurückzuzahlen.

Häufig handelt es sich um festverzinsliche Kuponanleihen, daneben existieren jedoch auch unverzinsliche Varianten sowie inflationsindexierte Staatsanleihen. Durch die Ausgabe von Anleihen beschafft sich ein Staat zu festgelegten Konditionen (bzgl. Volumen, Laufzeit, Verzinsung der Anleihen etc.) Fremdkapital.

Wie funktionieren Staatsanleihen?

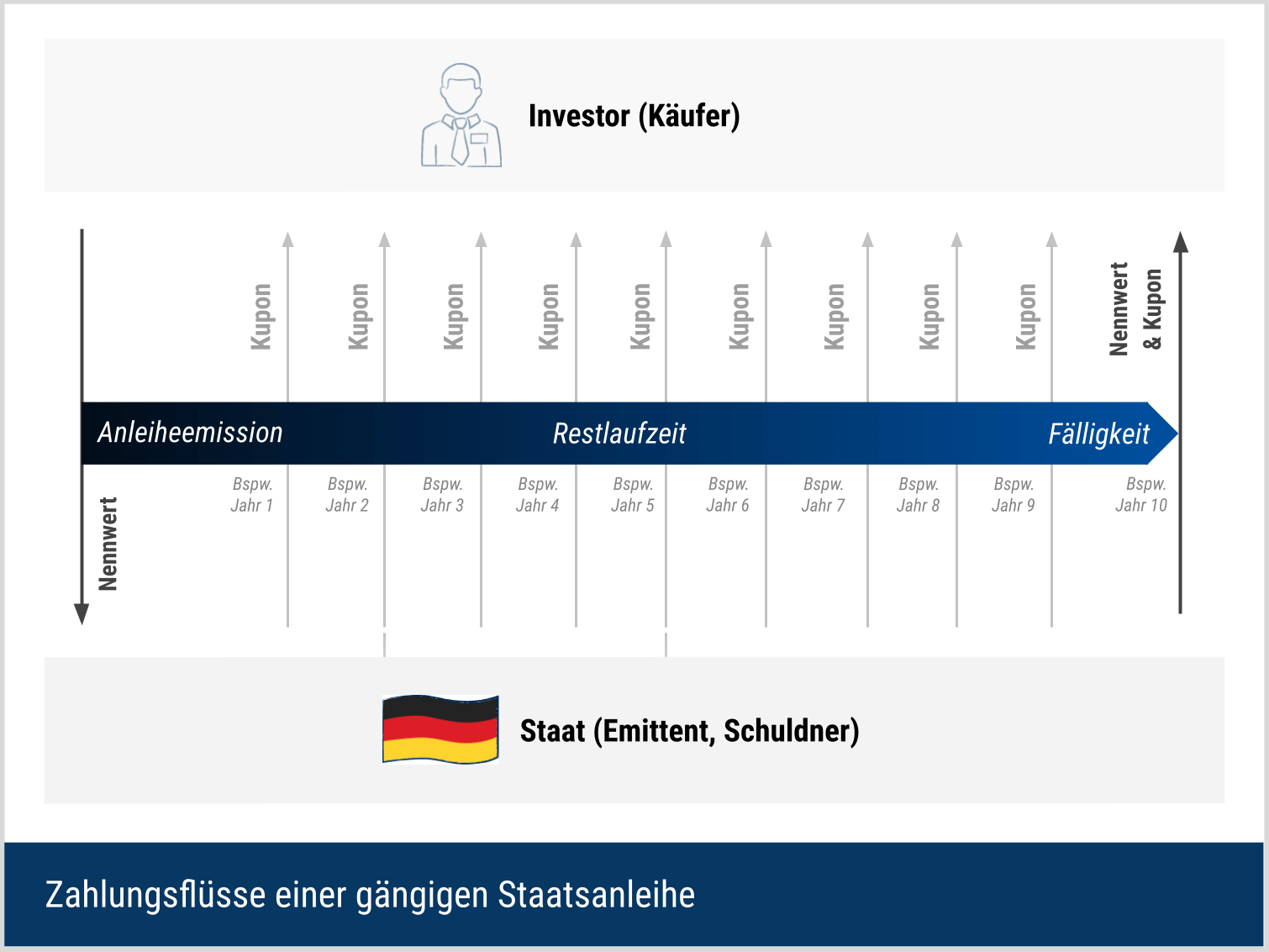

Durch den Kauf einer Staatsanleihe leiht der Anleger einem Staat für einen festgelegten Zeitraum Geld. Im Gegenzug erhält der Anleiheinhaber eine vorab fest vereinbarte Zinszahlung (Kupon), die meist einmal im Jahr oder halbjährlich gezahlt wird. Am Ende der Laufzeit erhält der Anleger den Nennwert der Staatsanleihe. Dementsprechend besitzt der Anleiheinhaber Rechte auf Zinszahlung sowie Rückzahlung.

Wichtige Merkmale

Beim Investieren sollten Anleger die Merkmale einer Staatsanleihe berücksichtigen. Viele davon werden vor der Herausgabe vom jeweiligen Staat festgelegt. Zu den Bedingungen einer Staatsanleihe gehören beispielsweise:

- Emittent: Als Emittent wird der Herausgeber der Anleihe beschrieben. Beispielsweise geben große Industrieländer (z.B. Deutschland, USA), Schwellenländer (z.B. Brasilien, Indien) oder weniger entwickelte Länder (z.B. Kenia, Philippinen) Anleihen aus.

- Fälligkeitsdatum: Das Fälligkeitsdatum einer Anleihe ist der Tag, an dem der Nominalwert der Anleihe an den Anleger zurückfließt. Die Laufzeiten von Staatsanleihen sind sehr unterschiedlich und reichen von wenigen Monaten bis zu mehreren Jahrzehnten. Entsprechend gibt es kurz-, mittel- und langfristige Staatsanleihen.

- Nennwert: Der Nennwert, auch bekannt als Rückzahlungswert oder Nominalwert einer Anleihe, ist der Nennbetrag, der bei Fälligkeit zurückgezahlt wird.

- Kupon: Der Kuponsatz einer Anleihe ist der jährliche Prozentsatz ihres Nennwerts, der an den Anleihegläubiger gezahlt wird (z.B. jährlich oder halbjährlich).

- Währung: Anleihen werden in unterschiedlichen Währungen notiert. Manche Staaten mit einer eher instabilen Währung begeben Anleihen z.B. auf US-Dollar oder Euro, um mehr Investoren anzusprechen.

- Kurswert: Der Kurswert wird durch die Preisentwicklung am Markt bestimmt. Er ist in Prozent des Nennwertes notiert und im Unterschied zu den oben genannten Merkmalen nicht festgelegt.

Handel mit Staatsanleihen

Grundsätzlich werden Staatsobligationen auf dem sogenannten Anleihenmarkt (Rentenmarkt/Bondmarkt) gehandelt. Dabei findet ein großer Teil des Handels bei Anleihen typischerweise außerbörslich (OTC) über Handelspartner/Market Maker statt. Je nach Markt und Anleihe gibt es zusätzlich Börsenplätze.

Staatsanleihen kaufen

In der Regel können Anleihen von Staaten über ein Wertpapierdepot einer Bank bzw. eines Brokers gekauft werden. Die Abwicklung erfolgt elektronisch. Unter Eingabe der jeweiligen ISIN können sich Anleger auf einem Finanzportal bezüglich Kurs- und Stammdaten informieren.

Staatsanleihen vorzeitig verkaufen

Grundsätzlich kann man Staatsanleihen jederzeit verkaufen. Dementsprechend müssen Anleger nicht bis zum Fälligkeitsdatum abwarten, bis sie ihr Geld zurückbekommen.

Allerdings können Anleihen während ihrer Laufzeit nur zum aktuellen Kurs verkauft werden. In einem negativen Fallbeispiel könnte dieser unter 100% liegen, sodass der Betrag geringer ausfallen würde als die versprochene Rückzahlung (Nennwert) am Fälligkeitsdatum.

Wie wird die Rendite einer Staatsanleihe berechnet?

Eine oft genutzte Näherungsformel ergibt sich aus der Summe des Kupons und der durchschnittlichen Kursdifferenz, geteilt durch den Kaufkurs, multipliziert mit 100 (um die Rendite in Prozent auszudrücken). Die Formel dazu lautet:

Beispiel: Ein Anleger kauft eine Staatsanleihe zum Kurs von 98 %, einem jährlichen Kupon von 6 % und einer Restlaufzeit von fünf Jahre. Die Rendite p.a. (gemäß Näherungsformel) zum Kaufzeitpunkt beträgt 6,53 %.

Gemäß dieser Logik besteht in der Regel eine entgegengesetzte Beziehung zwischen Kurs und Rendite einer Staatsanleihe: Sinkt der Kurs, steigt die Rendite (und umgekehrt).

Was bedeutet eine negative Rendite?

Die folgende Grafik der Federal Reserve Bank of St. Louis stellt die Rendite einer 10-jährigen Staatsanleihe der Bundesrepublik Deutschland im Zeitablauf dar. Wie aus der Grafik ersichtlich wird, gab es zeitweise negative Renditen auf Bundesanleihen, beispielsweise im Jahr 2019.

Vereinfacht gesagt: Man zahlt für Sicherheit/Liquidität, statt Zinsen zu verdienen. Gleichzeitig gilt: Wer vor Fälligkeit verkauft, kann – abhängig von der Marktentwicklung – dennoch Gewinne oder Verluste erzielen (z.B. bei weiter fallenden Renditen steigen die Kurse).

Welche Faktoren wirken auf den Preis einer Staatsanleihe ein?

Es gibt zahlreiche Faktoren, die einen Einfluss auf den Kurs einer Staatsobligation haben können. Dazu gehören u.a.:

Marktzinsänderungen

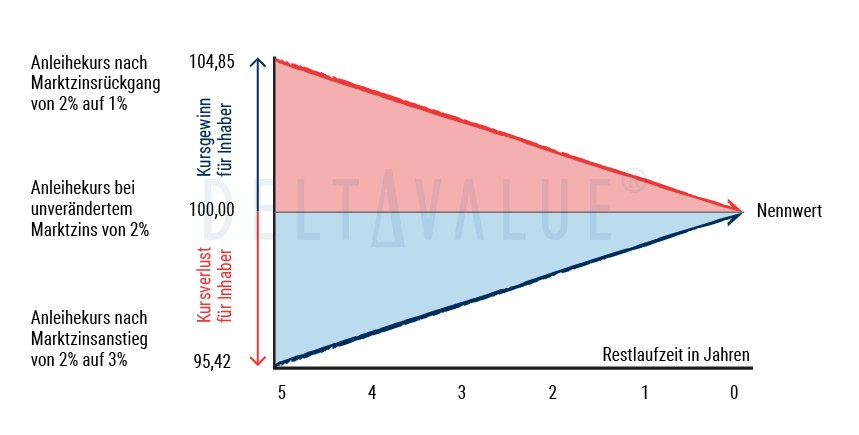

Tendenziell besteht ein negativer Zusammenhang zwischen Marktzinssatz (siehe auch Euribor) und Anleihenkurs: Steigt der Zinssatz am Kapitalmarkt, sinkt der Kurs der Anleihe im Normalfall.

Der Grund: Neu begebene Anleihen spiegeln das neue Zinsniveau wider (über Kupon und/oder Ausgabepreis). Dadurch werden bereits ausgegebene Anleihen mit niedrigerem Kupon weniger attraktiv – ihr Kurs passt sich nach unten an, sodass die Rendite wieder konkurrenzfähig wird.

Laufzeit

Je näher eine Anleihe ihrem Fälligkeitsdatum kommt, desto stärker nähert sich ihr Kurs (unter sonst gleichen Bedingungen und bei unverändertem Ausfallrisiko) tendenziell dem Rückzahlungswert an. Denn zum Ende der Laufzeit wird – sofern kein Zahlungsausfall eintritt – der Nominalwert zurückgezahlt (ggf. zuzüglich der letzten Kuponzahlung).

Die folgende Abbildung stellt eine exemplarische Entwicklung des Anleihekurses einer (als höchst sicher bewerteten) Staatsanleihe mit einem Kupon von 2 % im fünften Jahr vor Fälligkeitsdatum in verschiedenen Marktzinsszenarien dar:

Credit Rating

Die Ergebnisse aus Kreditbeurteilungen, beispielsweise von den externen Ratingagenturen (wie Moody’s, S&P Ratings, und Fitch), können einen Einfluss auf den Anleihekurs haben. Oft führt eine Verbesserung des Credit Ratings zu einem höheren Kurs, während eine Verschlechterung mit einem sinkenden Kurs verbunden ist.

Inflation

Bei steigender Inflation sinkt tendenziell die Nachfrage nach (bereits herausgegebenen) Staatsanleihen, da der Anleger infolge seiner festen Zinsansprüche real weniger Kaufkraft erhalten würde. Der Kurs der Anleihe sinkt tendenziell – besonders dann, wenn Investoren höhere nominale Renditen als Inflationsausgleich verlangen.

Vorteile von Staatsanleihen

Zu den zentralen Vorteilen einer Staatsanleihe gehören beispielsweise:

- Handelbarkeit

Staatsanleihen sind grundsätzlich handelbar und können über ein Depot gekauft oder verkauft werden. Der Handel findet je nach Anleihe über Börsenplätze oder außerbörslich (OTC) statt. Dadurch können Positionen – je nach Marktlage – auch vor Fälligkeit veräußert werden (z.B. um Kursgewinne mitzunehmen oder Risiken zu reduzieren).

- Hohe Liquidität

Bei manchen Staatsanleihen (insbesondere von großen Industriestaaten wie Deutschland, Frankreich oder USA) fällt aufgrund der hohen Liquidität das Liquiditätsrisiko vergleichsweise gering aus. Dennoch kann auch bei sehr liquiden Märkten in Stressphasen die Handelbarkeit schlechter werden (z.B. durch höhere Spreads), was bei kurzfristigen Verkäufen relevant sein kann.

- Sicherheit bei Staaten mit gutem Credit Rating

Gemäß großer Ratingagenturen gilt für Anleihen von Staaten hoher Bonität: Die Wahrscheinlichkeit eines Rückzahlungsausfalls ist geringer als bei vielen anderen Schuldnern. Daher können solche Staatsanleihen auch als Stabilitätsbaustein im Portfolio interessant sein. Dennoch ist die Investition in Staatsanleihen mit Risiken verbunden (z.B. Zinsänderungs- oder Inflationsrisiko), die weiter unten beschrieben werden.

- Hohe Rendite-Chancen bei schlechterer Bonität

Es gibt Staatsanleihen, die bei entsprechendem Ausfallrisiko höhere Renditen bieten. Dementsprechend ist auch das Risiko höher, dass ein Staat seine Zahlungsverpflichtungen zukünftig nicht (vollständig oder pünktlich) erfüllen kann.

- Planbarkeit

Einige Anleger präferieren Anleihen aufgrund ihrer regelmäßigen Zahlungen zu festen Zinssätzen. Dies ermöglicht dem Anleger einen besseren Planungshorizont als etwa mögliche Dividendenausschüttungen im Rahmen einer Aktieninvestition, die stets ungewiss sind. Daher sind sogenannte Rentenfonds bei einigen Anlegern auch so beliebt.

Nachteile von Staatsanleihen

Außerdem können Staatsanleihen mit verschiedenen Risiken verbunden sein, dazu gehören:

- Emittentenrisiko

Ein gewisses Emittentenrisiko besteht immer bei der Investition in eine Staatsanleihe. Dieses steigt, je schlechter die Bonität eines Staates ausfällt. Zudem ist es möglich, dass sich die Zahlungsfähigkeit im Zeitverlauf verschlechtert oder verbessert.

- Sehr begrenzte Rendite-Chancen bei guter Bonität

Die Anleihenrendite von Staaten hoher Bonität ist begrenzt – dies gilt insbesondere in einem Niedrigzinsumfeld. Sogar negative Renditen auf Staatsobligationen (z.B. im Fall der Bundesanleihe) sind möglich.

- Zinsänderungsrisiko

Keiner kann genau vorhersagen, wie sich der Marktzinssatz in der Zukunft entwickelt. Er ist unter anderem abhängig vom Fed-Zinsentscheid oder der Geldpolitik anderer Zentralbanken. Denn ein Anstieg des allgemeinen Marktzinssatzes kann zu einer Abnahme des Anleihekurses führen.

- Kursrisiko

Während der Laufzeit können die Preise für Staatsanleihen schwanken. Sinkt der Kurs einer Anleihe unter den Kaufkurs und verkauft der Anleger seine Anleihe, müsste er einen Verlust erleiden. Wer bis zur Fälligkeit hält, ist von zwischenzeitlichen Kursschwankungen weniger betroffen – vorausgesetzt, der Emittent zahlt am Ende wie vereinbart zurück und der Anleger muss nicht vorzeitig verkaufen.

- Liquiditätsrisiko

Außerdem besteht bei der Anlage in Staatsanleihen ein gewisses Risiko, dass diese in bestimmten Marktphasen nur mit Abschlägen oder höheren Spreads verkauft werden können. Dies gilt speziell für weniger gehandelte Anleihen mit geringerem Emissionsvolumen oder ggf. im Zuge einer Staatskrise.

- Inflationsrisiko

Da sich das Preisniveau in allen Staaten während der Laufzeit verändern kann, existiert ein Inflationsrisiko bei nicht inflationsgeschützten Staatsanleihen. Angesichts längerer Laufzeiten besteht eine spezielle Unsicherheit über die realen Auszahlungen. So kann ein Anstieg der Inflationsrate einen Kursrückgang einer bereits emittierten Staatsanleihe bewirken.

- Wechselkursrisiko

Ein Wechselkursrisiko besteht bei Staatsanleihen in fremder Währung bzw. aus Sicht von Investoren, deren Heimwährung nicht der Währung der Anleihe entspricht. Beispielsweise würde eine Abwertung des Euro für einen US-amerikanischen Investor, der eine Bundesanleihe besitzt, beim Währungsumtausch (Euro in Dollar) einen Verlust bedeuten.

Welche Alternativen zu Staatsanleihen gibt es?

In der Praxis gibt es viele verschiedene Möglichkeiten, sein Geld anzulegen. Drei davon werden hier kurz zusammengefasst.

- Sparkonto

Da gemäß der Europäischen Einlagensicherungsrichtlinie Bankeinlagen bis 100.000 Euro pro Einleger und Bank im EU-Raum gesetzlich geschützt sind (unter bestimmten Voraussetzungen), gelten diese Anlagen als vergleichsweise sicher. Allerdings gibt es in der Regel nur geringe Zinsen.

- Unternehmensanleihen

Nicht nur Staaten, sondern auch Unternehmen können Anleihen begeben. In manchen Fällen sind mit der Investition in Unternehmensanleihen etwas bessere Rendite-Chancen verbunden, jedoch bei höherem Risiko. Bekannte Aktiengesellschaften (z.B. Apple, Meta (Facebook) oder VW) finanzieren sich sowohl über Aktien als auch Anleihen.

- Aktien

Durch den Kauf einer Aktie beteiligt sich ein Anleger am Unternehmen. Manche Finanzmarktakteure sind überzeugt, dass diese Investitionsmöglichkeit ein attraktives „Preis-Leistungs-Verhältnis“ darstellen kann. Zudem kann durch ein gezieltes Handeln mit Optionen ein regelmäßiges Einkommen (via Prämienzahlungen) generiert werden – zusätzlich zur Kurssteigerung und zur Dividende.

Hohe Rendite-Chancen nur bei hohem Risiko

Im Zuge des Niedrigzinsumfeldes sind Anleihenrenditen von Staaten mit hoher Bonität gesunken. Anleger, die höhere Renditen auf Staatsanleihen suchen, müssten daher Länder in Betracht ziehen, deren Wirtschaft weniger robust ist (z.B. Emerging Markets). Jedoch birgt eine solche Investition ein höheres Risiko.

Letztlich sollten Anleger auch das Worst-Case-Szenario im Auge behalten: Ein Staat ist nicht bereit oder nicht fähig, seine Schulden wie vereinbart zurückzuzahlen. In einem solchen Extremfall kann es zu einer Restrukturierung (z.B. Laufzeitverlängerung, Kuponkürzung oder Nennwertschnitt) und damit zu erheblichen Verlusten kommen – bis hin zu sehr hohen Abschlägen auf das eingesetzte Kapital.

Häufige Fragen

Kann man Staatsanleihen jederzeit verkaufen?

Staatsanleihen können in der Regel jederzeit an der Börse verkauft werden. Der Verkaufspreis hängt jedoch von den aktuellen Marktbedingungen ab, sodass es zu Gewinnen oder Verlusten kommen kann.

Wie hoch ist die Rendite einer Staatsanleihe?

Die Rendite von Staatsanleihen kann sehr unterschiedlich ausfallen. Sie ergibt sich aus den Zinszahlungen des Staates (als Emittent) sowie der Wertsteigerung der Anleihe während der Laufzeit. Beide Variablen sind abhängig von zahlreichen Faktoren (z.B. Merkmale der jeweiligen Anleihe, aktueller Marktzinssatz, Bedingungen des Staates bzw. Bonität des Staates).

Als Faustregel gilt: Eine vergleichsweise hohe Rendite einer Staatsanleihe weist tendenziell auf eine höhere Ausfallwahrscheinlichkeit hin.

Sind Staatsanleihen sicher?

In Abhängigkeit vom jeweiligen Staat sind Risiken einer Anleihe sehr unterschiedlich - es existiert eine große Bandbreite. Zu den Faktoren, die das Ausfallrisiko einer Staatsanleihe beeinflussen können, gehören z.B.:

- Wirtschaftliche Leistungsfähigkeit

- Fiskalische Leistungsfähigkeit

- Staatsverschuldung

- Monetäre Stabilität

- Effektivität staatlicher Institutionen

- Demografie

Ferner können sich diese Faktoren schnell ändern. In der Summe jedoch dürfte das Ausfallrisiko bei entsprechender Bonität gering sein, da das jeweilige Land für die (vorher fest vereinbarten) Rückzahlungen mithilfe seiner Vermögenswerte und (insbesondere der zukünftigen) Steuereinnahmen haftet. Die Frage ist eher, welches Wert das Geld im Worst-Case-Szenario haben wird (z.B. Staatsinsolvenz oder Austritt aus der Eurozone).

Warum gibt es staatliche Anleihen?

Grundsätzlich dienen Staatsobligationen als Finanzierungsquelle für Staaten. In manchen Jahren (beispielsweise während einer Wirtschaftskrise verbunden mit einer hohen Arbeitslosigkeit) reichen Steuereinnahmen nicht aus, um die gesamten Staatsausgaben zu finanzieren. Dazu gehören etwa die Gehälter im Öffentlichen Dienst, diverse Investitionen des Staates (z.B. in die Infrastruktur, Sanierungen von öffentlichen Gebäuden) oder auch staatliche Notfallmaßnahmen im Zuge der Corona-Pandemie.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.