Ratingagenturen – Definition & Aufgaben

Ratingagenturen, auch bekannt als „Credit Rating Agencies (CRA)“ oder „Rating Services“, sind private Unternehmen, deren Aufgabe es ist, die Kreditwürdigkeit von Staaten, Unternehmen, Personen oder Finanzinstrumenten zu bewerten. Das Ergebnis dieses Bewertungsprozesses ist das sogenannte „Rating“ oder „Scoring“. Anleger, Unternehmen oder Staaten können beispielsweise mithilfe der Ratings ihr Risiko bei geschäftlichen Transaktionen einschätzen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Ratingagenturen – Definition

Eine Ratingagentur ist ein Unternehmen, das gewerbsmäßig Beurteilungen verschiedener Schuldinstrumente und deren Emittenten erstellt. Diese Beurteilungen, die Ratings, stellt es anderen Marktteilnehmern gegen Entgelt bereit.

Den Auftrag für ein Rating erteilt für gewöhnlich der Bewertete selbst. Dieser trägt auch den finanziellen Aufwand, der durch die Prüfung entsteht. Die Marktteilnehmer können aufgrund der Informationen durch die Ratings mögliche Risiken abschätzen und das Rating als Grundlage einer Geschäftsbeziehung verwenden.

Arten

Ratingagenturen existieren in verschiedenen Größenordnungen sowie mit verschiedenen regionalen und inhaltlichen Schwerpunkten. Beispielsweise haben sich einige Agenturen auf Finanzmarktprodukte spezialisiert, während andere vorrangig die Kreditwürdigkeit von Privatpersonen bewerten. Ratinggesellschaften für Personen und Unternehmen werden auch als Scoringunternehmen bezeichnet, da sie im engeren Sinne kein Rating bereitstellen.

Aufsicht

Ratingagenturen unterstehen in der Regel einer staatlichen Aufsichtsbehörde, die ihnen auch die Berechtigung für ihre Aktivitäten einräumt. Diese Berechtigung kann bei wesentlichen Sorgfaltsverstößen auch wieder entzogen werden. Die europäische Aufsichtsbehörde für Ratingagenturen ist die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA). In den USA ist dagegen die Secutities and Exchange Comission (SEC) für die Beaufsichtigung der Agenturen verantwortlich.

Was ist ein Rating? – Erklärung

Zur Durchführung eines Ratings definieren Ratingagenturen eigene Kriterien, nach denen sie das jeweilige Bewertungsobjekt untersuchen. Dabei können die berücksichtigten Faktoren das Ergebnis und dessen Darstellungsform zwischen den verschiedenen Agenturen abweichen. Ein Rating wird häufig als Kombination aus Buchstaben und Zahlen ausgedrückt. Alternativ können auch prozentuale Werte denkbar sein.

Bei dem ermittelten Rating handelt es sich dabei um keinen absoluten Wert. Vielmehr spiegelt das Ergebnis einen Risikokorridor wider. Ein Finanzprodukt höchsten Ratings hat in den Augen der Ratingagentur folglich die geringste Wahrscheinlichkeit auszufallen. Dabei kann ein Ausfall, egal wie unwahrscheinlich, nie ausgeschlossen werden.

Hinter einem Rating verbirgt sich daher ein Wahrscheinlichkeitswert, zu dem die Verpflichtung aus einem Schuldverhältnis erfüllt werden kann. Ein solches Schuldverhältnis kann durch eine Anleihe oder einen Kredit entstehen.

Aufgaben einer Ratingagentur

Die zentrale Aufgabe einer Ratingagentur ist die Gewährleistung von Transparenz im wirtschaftlichen Geschehen. Insbesondere der Kapitalmarkt ist geprägt von einer hohen Informationsungleichheit.

Abbau von Informationsasymmetrien

Gemäß der sogenannten Prinzipal-Agent-Theorie streben alle Marktteilnehmer nach ihrer persönlichen Nutzenmaximierung. Informationen behalten sie dabei, wenn es nützlich ist, für sich. Ratingagenturen tragen daher dazu bei, diese Informationsasymmetrien abzubauen und auch Kleinanlegern Informationen bereitzustellen, die sie für ihre Anlageentscheidungen verwenden können.

Einhaltung des Code of Conduct

Die Aufgaben einer Ratingagentur basieren zusätzlich auf einem bestimmten Verhaltenskodex (Code of Conduct). Ein Rating muss unabhängig, objektiv und qualitativ hochwertig ermittelt werden. Andernfalls ist der Informationsgehalt und damit der Nutzen für die Marktteilnehmer gering. Gleichzeitig unterscheiden sich Informationsgehalt und Detailgrad eines Ratings auch abhängig von dem Kontext einer Bewertung.

Beispielsweise werden Staaten oder Wertpapiere nur mit einem abschließenden Rating bewertet, das alle Informationen berücksichtigt, sie aber nicht gesondert aufschlüsselt. Ein Credit Rating für Kunden oder Lieferanten enthält dagegen in der Regel auch Informationen, die der Nutzer des Ratings autark von der „Gesamtnote“ verwenden kann.

Entstehung und Geschichte

Der Vorläufer heutiger Ratingagenturen entstand bereits im Jahr 1857 in den USA. Zu Zeiten des „Wilden Westens“ beschäftigte Lewis Tappan ein Netz aus Informanten. Diese sollten möglichst viele Informationen über Kreditnehmer gewinnen, um ihre wirtschaftliche Lage und auch ihre Absichten zu prüfen.

Die Vergütung solcher Informationen erfolgte auf Basis eines Provisionsmodells. Je mehr Verluste die Kunden von Tappan vermeiden konnten, desto mehr Geld zahlte er seinen Informanten. Dieses Konzept konnte erst dadurch erfolgreich werden, dass das Vertrauen im Wirtschaftssystem der frühen USA (100 Jahre nach Gründung) noch nicht sehr ausgeprägt war.

Begriff des ehrbaren Kaufmanns

Dass die ersten Ratingagenturen in den USA gegründet wurden, ist historisch wenig überraschend. Während in Europa ein vorrangig bank- und kreditorientiertes Wirtschaftssystem verbreitet war, setzte sich in den USA eine Kapitalmarktorientierung durch.

In Europa war die Folge dieses Systems eine langfristige Bindung zwischen Kreditnehmern und Banken. Die Banken waren an der Zahlungsfähigkeit ihrer Kunden persönlich interessiert. Banken erfüllten in den USA dagegen tendenziell die Rolle eines Vermittlers, der nicht an die vermittelten Geschäfte gebunden war. Dies erhöhte auch die grundlegenden Risiken für Anleger beziehungsweise Kreditgeber.

Aufgrund der höheren Risiken und dem größeren Risiko von Forderungsverlusten sowie Insolvenzen bildeten sich die Grundzüge von Ratingagenturen in den USA. Gleichzeitig fanden sich in den USA auch vermehrt Fälle von mutwilligen Täuschungen zum eigenen Vorteil. Dem gegenüber entwickelte sich insbesondere im deutschen Handelsrecht das Bild des „ehrbaren“ Kaufmanns, das bis heute die Verantwortlichkeit von Unternehmern betont.

Erste Ratingagenturen nach heutigen Vorbild

Die erste Ratingagentur nach heutigem Verständnis gründete Henry Poor im Jahr 1860. Nach einem Zusammenschluss mit dem Standard Statistics Bureau ging daraus die Standard and Poor’s Corporation hervor. Im Jahr 1909 folgte John Moody mit seiner Moody’s Investors Service. 1924 begann auch Fitch Ratings erstmals damit, Finanzstatistiken mit dem Charakter eines Ratings zu veröffentlichen.

Erste Ratingobjekte

Die drei Gesellschaften fokussierten sich anfänglich darauf, Eisenbahngesellschaften in den USA zu bewerten. Diese bauten das lokale Schienennetz aus und benötigten hierfür erhebliche Kredite. Die Kreditgeber wollten vermehrt wissen, mit welcher Wahrscheinlichkeit die jeweiligen Gesellschaften ihre Kredite auch bedienen konnten.

Bis zum Jahr 1929 folgten weitere Ratingobjekte. Es wurden auch Staatsanleihen verschiedener Länder bewertet, da es sich auch hier um ein Schuldverhältnis zwischen Kreditnehmer und Kreditgeber handelt. Durch diese Erweiterung des Portfolios wuchsen die Gesellschaften weiter.

Creditreform

Als erste deutsche Ratingagentur kann das Unternehmen Creditreform bezeichnet werden. Im Jahr 2009 wurde die Gesellschaft offiziell als Ratingagentur von der ESMA anerkannt. Jedoch beschränkt sich das Unternehmen auf bestimmte Marktsegmente. Beispielsweise bewertet Creditreform die Bonität von Unternehmen, nimmt aber keine Beurteilung von Volkswirtschaften vor.

Vormachtstellung der „Big Three“

In den 1970er-Jahren entwickelte sich die Vormachtstellung von Moody’s, Fitch sowie Standard and Poor’s. Im Wesentlichen hing dies mit der staatlichen Anforderung zusammen, dass Unternehmen vor einem Börsengang in den USA „gerated“ werden müssen. Die Erlaubnis dazu hatten lange Zeit nur diese drei Unternehmen. Daher wurden sie im Laufe der Zeit immer wieder als „Big Three“ bezeichnet.

Ihre Marktstellung gleicht auch gegenwärtig einem Oligopol, obwohl der Markt grundsätzlich für andere Gesellschaften geöffnet wurde. Vereinzelt wird auch von einem Kartell gesprochen.

Lokale Bewertungsunternehmen

Neben den internationalen Ratingagenturen gibt es auch nationale Unternehmen, die eine Risikobeurteilung für ihre Kunden durchführen. Im deutschen Sprachgebrauch werden solche Unternehmen auch als Wirtschaftsauskunfteien beschrieben.

Diese Unternehmen arbeiten ebenfalls mit Ratings, verfügen jedoch über geringere Befugnisse. Dennoch handelt es sich um relevante Informationslieferanten, auf die beispielsweise Industrieunternehmen, Banken oder Vermieter zurückgreifen können.

Besonders bekannt ist in Deutschland die Schufa Holding AG. Für natürliche Personen handelt es sich um den Marktführer in Bezug auf Bonitätsdaten. Diverse Unternehmen greifen auf die Ratings der Schufa zurück und versorgen diese im Gegenzug mit Daten über ihre Kunden.

Das Vorgehen großer und kleiner Bewertungsunternehmen unterscheidet sich dabei kaum. Während das Rating der Schufa zwar Auswirkungen auf einzelne Personen haben kann, ist ihr gesamtwirtschaftlicher Einfluss im Vergleich zu den Big Three jedoch begrenzt.

Asiatische Ratingagenturen

Lokale Bewertungsunternehmen entstehen auch dort, wo das Urteil der Big Three nicht akzeptiert wird oder eine geringe Relevanz hat. Beispiele hierfür finden sich besonders in Asien. Eine vergleichbare Stellung zu westlichen Ratingagenturen hat in der Volksrepublik China die Dagong Global Credit.

Aufgrund der strukturellen und kulturellen Unterschiede zur westlichen Welt hat diese Ratingagentur keinen Einfluss auf die Entscheidungen der chinesischen Zentralbank. Zudem erhält sie direkte staatliche Finanzmittel.

Verglichen mit den erstgenannten Agenturen steht jedoch auch die Professionalität der Dagong Global Credit im eigenen Land im Zweifel. 2017 untersagte beispielsweise die China Securities Regulatory Comission für ein Jahr das Rating von Anleihen aufgrund schwerwiegender Pflichtverletzungen.

Ratingprozess – Wie entsteht ein Rating?

Üblicherweise erhalten Ratingagenturen ihren Auftrag von den Unternehmen, die es zu prüfen gilt oder solchen, die eines ihrer Produkte prüfen lassen wollen. Es obliegt dabei dem Auftraggeber, welche Informationen er der Ratingagentur für ihre Bewertung bereitstellt.

Datensammlung

Öffentliche und gesetzlich notwendige Informationen bilden die Basis des Ratings. Es handelt sich hierbei in der Regel um sogenannte quantitative, also zahlenbasierte (messbare), Faktoren.

Qualitative Faktoren stammen dagegen nur bedingt aus öffentlichen Quellen. Zukünftige Projekte oder Details der strategischen Ausrichtung muss ein Unternehmen nicht veröffentlichen. Dennoch können die Unternehmen diese Informationen an die Ratingagentur übermitteln. In der Praxis geschieht dies häufig mit dem Hintergedanken, das eigene Rating dadurch positiv zu beeinflussen.

Die Bewertung von Branchendaten obliegt dagegen ausschließlich der Ratingagentur. Diese arbeitet mit Risikofaktoren für bestimmte Branchen, die in ihr Ergebnis einfließen. Ein solcher Risikofaktor kann zum Beispiel die Anfälligkeit gegenüber Krisen oder politischen Veränderungen sein. Dieser Faktor hat folglich keinen direkten Bezug zu den einzelnen Unternehmen, spiegelt aber die übergeordnete Marktsituation wider.

Erteilung eines Credit Ratings

Ein Kernaspekt eines Credit Ratings ist die Bonität des Bewertungsobjektes. Der Begriff Bonität steht dabei für Zahlungsfähigkeit und gibt an, wie die Liquiditätslage eines Unternehmens nach Einbezug der vorherigen Kriterien ist. Insbesondere die quantitativen Faktoren bilden die Grundlage der Bonität.

Nachdem eine Ratingagentur diese Daten ausgewertet hat, erarbeitet sie einen manuellen Rating-Vorschlag. Dieser wird abschließend einem Komitee vorgelegt, das darüber entscheidet, ob das vorgeschlagene Rating tatsächlich vergeben wird.

Nach der Bestätigung des Komitees wird das Rating veröffentlicht und besitzt in der Regel eine Geltungsdauer von einem Jahr. Danach ist eine erneute Überprüfung notwendig. Die Kosten des gesamten Bewertungsprozesses trägt der Auftraggeber.

Welche Ratingstufen gibt es?

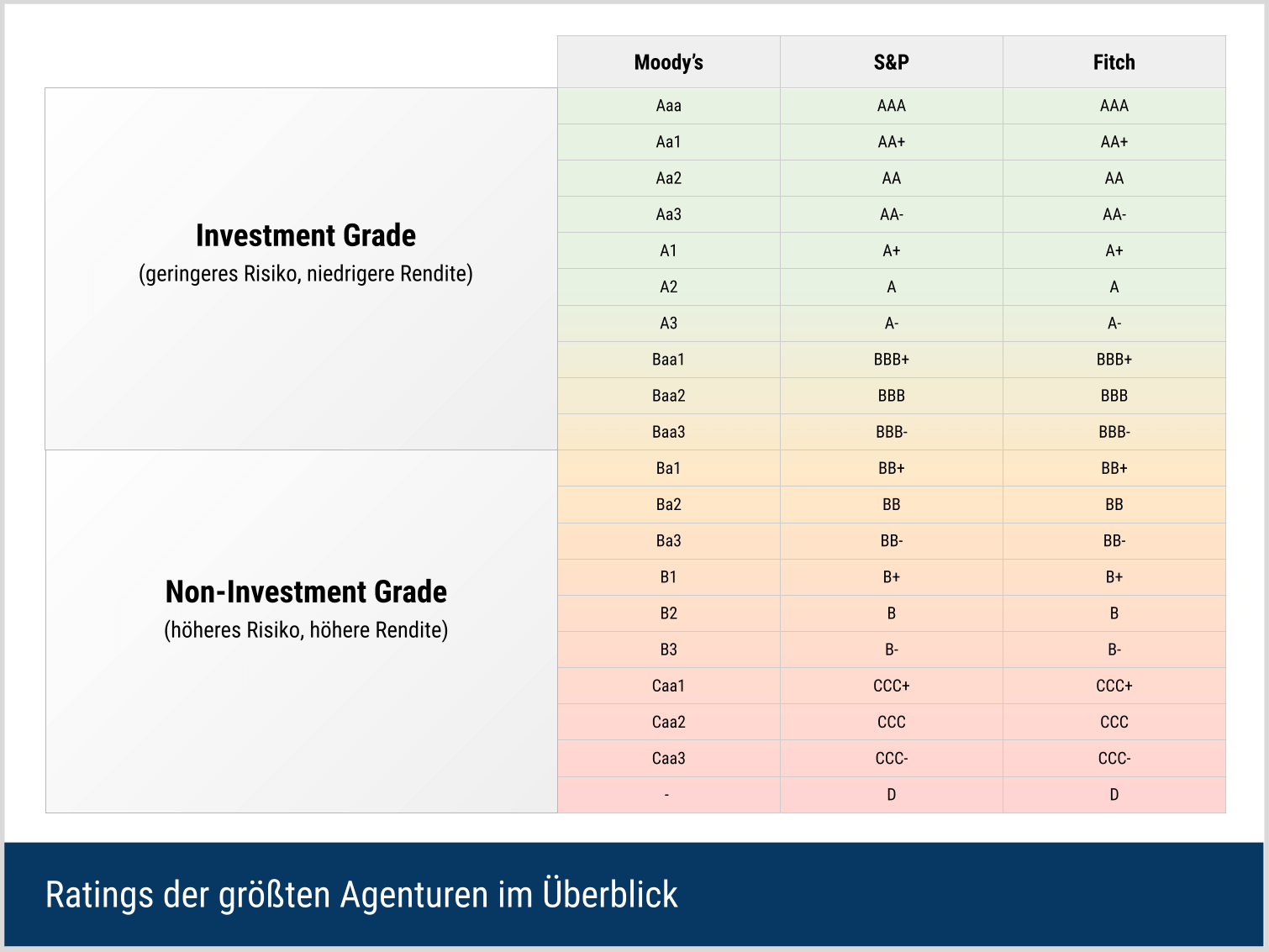

Die Bonitätsstufen verschiedener Agenturen unterscheiden sich in ihrer Berechnung und in ihrer Darstellungsform. Jeder Gesellschaft steht die Wahl der eigenen Methoden frei. Durchgesetzt hat sich insbesondere bei angloamerikanischen Ratingagenturen eine Darstellung analog zum dortigen Schulnotensystem.

Die Bestnote „A“ (sehr gut) signalisiert ein geringes Risiko und eine hohe Bonität. Das „D“ (ausreichend) entspricht im deutschen Notensystem einer Vier und signalisiert erhöhte Risiken. Auf die Note „F“ (mangelhaft / unbefriedigend) verzichten Ratingagenturen üblicherweise. Bereits ein „D“ kennzeichnet einen Ausfall.

Investment Grade vs. High Yield

In der Praxis üblich ist eine Trennung der Ratings in die Bereiche Investment Grade und High Yield (auch: Non Investment Grade oder Junk) üblich. Die Trennlinie verläuft dabei mittig durch die Bewertungsskala der Ratingagenturen.

Auch Finanzprodukte wie Investmentfonds greifen auf diese Begrifflichkeiten zurück. Beispielsweise stehen die Ausdrücke „Investment Grade“ oder „High Yield“ immer wieder in der Bezeichnung von Anleihenfonds.

Ratings der größten Ratingagenturen im Detail

Die folgende Aufstellung soll die grundlegenden Aussagen der Ratingkategorien erläutern und eine bessere Einschätzung des Ratings ermöglichen. Dabei werden nur die Long-Therm-Ratings der vier größten Ratingagenturen berücksichtigt.

| Moody’s | Standard & Poor’s | Fitch | DBRS | Englische Bezeichnung | Beschreibung | Ausfall-wahrscheinlichkeit (ca.) |

| Aaa | AAA | AAA | AAA | Prime | Schuldner höchster Bonität, Ausfallrisiko kaum vorhanden | 0,1 % |

| Aa1 | AA+ | AA+ | AAhigh | High grade | Ausfallrisiko vernachlässigbar, lediglich langfristige Prognose in einigen Punkten ungewiss | 0,3 % |

| Aa2 | AA | AA | AA | |||

| Aa3 | AA- | AA- | AAlow | |||

| A1 | A+ | A+ | Ahigh | Upper medium grade | Sichere Anlagemöglichkeit, sofern keine gesamtwirtschaftlichen Ereignisse auftreten | 0,5 % |

| A2 | A | A | A | |||

| A3 | A- | A- | Alow | |||

| Baa1 | BBB+ | BBB+ | BBBhigh | Lower medium grade | Grundsätzlich gute Anlage mit stärkeren Auswirkungen auf das Geschäft im Krisenfall | 1,9 % |

| Baa2 | BBB | BBB | BBB | |||

| Baa3 | BBB- | BBB- | BBBlow | |||

| Ba1 | BB+ | BB+ | BBhigh | Non-Investment grade | Spekulativ, bei einer schlechteren wirtschaftlichen Situation können Ausfälle eintreten | 11,5 % |

| Ba2 | BB | BB | BB | |||

| Ba3 | BB- | BB- | BBlow | |||

| B1 | B+ | B+ | Bhigh | Highly speculative | Hoch spekulativ, bei einer schlechteren wirtschaftlichen Situation Ausfälle wahrscheinlich | 30,8 % |

| B2 | B | B | B | |||

| B3 | B- | B- | Blow | |||

| Caa1 | CCC+ | CCC | CCC | Substancial risks | Nur bei positiver Entwicklung keine Ausfälle zu erwarten | 56,6 % |

| Caa2 | CCC | CC | CC | Extremly speculative | ||

| Caa3 | CCC- | In default with little prospect for recovery | In Zahlungsverzug bzw. Insolvenz beantragt | |||

| Ca | CC | C | C | |||

| C | ||||||

| C | D | D | D | Selective / Restricted default | Teilweiser oder vollständiger Ausfall der Forderung |

Auswirkungen eines Ratings auf die Finanzkonditionen

Die Folgen eines Ratings für den Bewerteten können weitreichend sein. Beispielsweise sind Zinssätze, Zahlungsziele und Kreditlinien mitunter direkt mit dem Rating eines Unternehmens oder einer Institution verbunden. Banken und Investoren fordern häufig höhere Zinsen, wenn das Rating des jeweiligen Kreditnehmers herabgesetzt wurde. Sie berücksichtigen auf diesem Weg das erhöhte Risiko, auf das die Ratingagenturen hinweisen.

Sekundäreffekte eines Ratings

Darüber hinaus sind institutionelle Investoren teilweise verpflichtend an bestimmte Ratings gebunden. Lebensversicherungen dürfen nur Wertpapiere einer bestimmten Qualität halten. Der Hintergrund ist, dass die Gelder der Versicherten nicht zu spekulativ angelegt werden sollen. Im Gegenzug sind die Versicherungen gezwungen, Finanzprodukte zu verkaufen, die das geforderte Rating nicht mehr erfüllen.

Risiko der Abwärtsspirale

Diese Effekte bergen das Risiko einer Abwärtsspirale. Aufgrund eines gesenkten Ratings, höherer Zinsforderungen und einem höheren Verkaufsdruck fällt es einem Unternehmen noch schwerer als zuvor an Geld zu gelangen. Daraus kann sich eine weitere Abstufung ergeben, die die Situation erneut verschärft. Somit kann die Folge eines Ratings oder vielmehr einer Abstufung eine ernst zu nehmende wirtschaftliche Instabilität von Unternehmen oder ganzen Ländern sein.

Konsequenzen für Nationen, Unternehmen und Privatpersonen

Anwendbar sind Ratings für diverse Marktteilnehmer. Hierzu können Banken, Lieferanten, Investoren oder Nationen gehören. Besonders relevant sind Ratingagenturen, wenn es um die Einstufung von Schuldpapieren geht. Unter Schuldpapieren sind häufig Anleihen (engl.: Bonds) zu verstehen, die von Unternehmen oder Staaten ausgegeben werden.

Inhaber einer Anleihe haben das Recht auf deren ordnungsgemäße Rückzahlung zum Fälligkeitstag sowie den vereinbarten Kupon. Der Kupon ist als Verzinsung der Anlage zu verstehen. Mit einem Rating kann ein Anleihenkäufer folglich einschätzen, mit welcher Wahrscheinlichkeit Zins und Kapitalrückführung bedient werden können.

Wirtschaftliche Auswirkungen

Ratings von Unternehmen können sich auch auf die regelmäßige Geschäftstätigkeit auswirken. Je höher das Rating eines Unternehmens, desto eher erhält es auch sogenannte Warenkredite. Ein Warenkredit ist die Möglichkeit, bei den eigenen Lieferanten innerhalb eines Zahlungszieles „auf Rechnung“ zu kaufen. Dies sichert eine gewisse Liquidität und verbessert des Cash Conversion Cycle. Ein niedriges Rating kann folglich ein Auslöser sein, um eine Vorauszahlung zu verlangen und sich damit gegen einen möglichen Forderungsverlust abzusichern.

Beispiel für eine Ratingkonsequenz

Ein praktisches Beispiel sind die Ratings und Scores der Schufa Holding AG. Angenommen, ein Mobilfunkunternehmen erhält eine Vertragsanfrage eines Nichtkunden. Auf eigene Zahlungserfahrungen kann das Unternehmen mit dem Kunden nicht zurückgreifen und ruft daher den Schufa-Score ab. Dieser ermöglicht eine Einschätzung, wie wahrscheinlich die Erfüllung des Vertrages ist. Bei einem zu niedrigen Score lehnt das Unternehmen ab oder verlangt zusätzliche Sicherheiten.

Oligopol / Kartell

Ein Kritikpunkt an Ratingagenturen bezieht sich auf die fehlende Konkurrenz am Markt. Zwar gibt es inzwischen verschiedene Anbieter neben den Big Three, dennoch dominieren diese den Markt. Aus diesem Grund können die Ratingagenturen ihre Preise sehr flexibel gestalten und rufen bis zu hohe sechsstellige Beträge pro Rating auf.

Darüber hinaus gibt es einzelne Vorfälle, in denen sogar von Erpressung die Rede ist. Beispielsweise erhielt die Versicherungsgesellschaft Hannover Rück im Jahr 2004 von der Ratingagentur Moody’s unaufgefordert ein negatives Rating.

Zu diesem Zeitpunkt beauftragte die Hannover Rück bereits regelmäßig und gemäß den geltenden Vorgaben zwei andere Ratingagenturen, die ein durchweg positives Urteil fällten. Dennoch sorgte das Rating von Moody’s am Kapitalmarkt für Verunsicherung. Das Rating von Moody’s wurde betont und ausführlich von der Hannover Rück zurückgewiesen und argumentativ entkräftet.

Besonders problematisch an diesem Sachverhalt ist der Umstand, dass dem negativen Rating eine Anfrage von Moody’s an die Hannover Rück vorausgegangen war. Dieses lehnte die Gesellschaft mit dem Verweis auf die bisherigen Agenturen ab.

Der damalige CFO der Hannover Rück, Herbert Haas, berichtete davon, dass Moody’s nach dem negativen Rating erneut Kontakt aufnahm und gegen die Erteilung eines dritten Mandates eine Verbesserung des Ratings in Aussicht stellte. Dieser Sachverhalt zeigt die Macht und gleichzeitig auch die Missbrauchsmöglichkeiten, die insbesondere die großen Ratingagenturen besitzen.

Interessenkonflikte

Die hohen Kosten und der damit generierte Gewinn der Ratingagenturen begründen eine weitere Schwäche. Vergleichbar mit Wirtschaftsprüfungsunternehmen wird eine Ratingagentur von demjenigen bezahlt, den sie objektiv bewerten soll. Diese Fähigkeit wird immer wieder angezweifelt.

Ein negatives Rating könnte dazu führen, dass der Geschäftspartner zukünftig eine andere Agentur wählt oder durch die bereits erläuterte Negativspirale vom Markt verschwindet. Daran haben die Ratingagenturen als marktwirtschaftliche Unternehmen kein Interesse. Folglich steht das Interesse der Gewinnerzielung dem einer vollständig neutralen Bewertung gegenüber und stellt ein permanentes Risiko für jene Marktteilnehmer dar, die auf Grundlage der Ratings Entscheidungen treffen.

Ein spezieller Interessenkonflikt oder ein Abhängigkeitsverhältnis besteht zudem gegenüber der Politik. Jedes Unternehmen der Big Three stammt aus den USA. Doch auch die USA selbst erhält von den Agenturen ein Rating. Diverse Staaten wurden aufgrund einer steigenden Staatsverschuldung abgewertet. Das Rating der USA verblieb dagegen kontinuierlich auf höchstem Niveau. Lediglich Standard / Poor’s senkte bisher einmalig das Rating der USA auf AA+. Dieser Schritt wurde seitens der US-Politik stark kritisiert.

Abhängigkeit von Unternehmensangaben

Ein weiterer Nachteil der Ratingagenturen ist ihre Abhängigkeit von den Daten Dritter. Primär beruht ein Rating auf den Daten des Auftraggebers. Diese überprüft eine Ratinggesellschaft normalerweise nicht selbst, sondern verwendet die testierten Jahresabschlüsse eines Unternehmens. Diese wurden von Wirtschaftsprüfungsgesellschaften auf ihre Richtigkeit überprüft.

Dennoch kam es bereits mehrfach vor, dass Wirtschaftsprüfungsgesellschaften fehlerhafte Abschlüsse testierten. Die Investmentbank Lehman Brothers, der Energiekonzern Enron oder der Finanzdienstleister Wirecard sind nur einige Beispiele. Wirecards Anleihe erhielt beispielsweise bis Juni 2020 das Rating Baa3 der Ratingagentur Moody’s. Damit befand sich die Anleihe kurz vor Bekanntwerden des Bilanzskandals immer noch im Investment Grade.

Folglich ziehen die Ratingagenturen möglicherweise falsche Rückschlüsse, wenn die Unternehmen ihre Zahlen bewusst fälschen oder manipulieren. Die Anpassungen erfolgen dann tendenziell zu spät und können den gewünschten Effekt nicht vollständig entwickeln.

Verzögerte Datenveröffentlichung

Ein weiterer Aspekt ist weniger die Veröffentlichung falscher Informationen als eine bewusste Verzögerung bei der Publikation von Daten. Tendenziell neigen Schuldner dazu, Informationen zu spät zu offenbaren, die sich negativ auf ihre Kreditwürdigkeit auswirken. Die verspätete Veröffentlichung eines Jahresabschlusses führt dazu, dass eine Ratingagentur möglicherweise auf die Daten des Vorjahres ausweichen muss. Eine denkbare Folge ist, dass insbesondere negative Ereignisse zu spät von den Agenturen berücksichtigt und das Bewertungsobjekt auf dem bisherigen Rating gehalten werden kann.

Fehlende Transparenz

Im Laufe der Zeit haben die Ratingagenturen immer komplexere Verfahren entwickelt, um die jeweiligen Bewertungsobjekte zu analysieren und ihre Einschätzung zu treffen. Während die einzelnen Kriterien anfänglich nachvollziehbar und öffentlich zugänglich waren, hat sich dies geändert.

Die Agenturen behandeln ihre Entscheidungsfindung als Betriebsgeheimnis und stellen nur das Resultat dieses Prozesses zur Verfügung. Eine Kontrolle der Arbeitsweise von Ratingagenturen ist damit ebenfalls deutlich erschwert.

Bewertungen ohne Konsequenzen

Nachteilig an dem Konzept der Ratingagenturen ist, dass sie nicht für ihre Einschätzungen haftbar sind. Rechtlich geben sie lediglich eine Meinung ab. Dies ist deshalb problematisch, weil an die unverbindlichen Ratings verbindliche Folgen geknüpft sind, die sich auf die Marktteilnehmer auswirken. Konsequenzen hat eine falsche Bewertung für eine Ratingagentur nicht. Dies kann sich negativ auf die Qualität und das Verantwortungsbewusstsein der Agenturen auswirken.

Grundsätzlich ist es jedoch wichtig, dass eine Ratingagentur unabhängig ist und keine Strafen fürchten muss. Nur dann kann sie tatsächlich objektiv agieren und hält sich nicht bei der Bewertung zurück.

Wie die Finanzierung der Agenturen und deren Kontrollinstanzen zeigen, gibt es bereits verschiedene Abhängigkeiten. Die fehlenden Konsequenzen können daher vermehrt zu positive Ratings zur Folge haben, da diese keinen Konflikt mit dem Kunden verursachen und gleichzeitig keine Folgen bei einer Fehleinschätzung haben.

EU Vorschriften

Nach vermehrter Kritik fasste die Europäische Union im Jahr 2013 Beschlüsse zur Verschärfung der Vorschriften für die Ratingagenturen. Das Ziel dieser Beschlussfassungen war eine erhöhte Transparenz und mehr Verantwortlichkeit der Ratinggesellschaften.

Im Rahmen dieses Maßnahmenpaketes wurde eine Schadensersatzmöglichkeit geschaffen, sofern eine Ratingagentur fahrlässige oder falsche Bewertungen veröffentlicht. Zudem darf die Bekanntgabe der Ratings für EU-Unternehmen und dort handelbare Instrumente nur dann erfolgen, wenn die EU-Börsen geschlossen sind. Dies soll eine mögliche Einflussnahme auf die Kurse und Irritationen am Markt vermeiden.

Obwohl die genaue Zusammensetzung des Ratings nicht offengelegt werden muss, verfügte die EU, dass die Bewertungskriterien für das Rating offenzulegen sind. Diese Anforderung erhöht die Transparenz für Außenstehende zumindest teilweise.

Seitdem behält sich die EU vor, bei Verstößen von Ratingagenturen Sanktionen oder Bußgelder zu verhängen. Beispielsweise erhielt die Ratingagentur Moody´s im März 2021 eine Strafe in Höhe von 3,7 Millionen Euro aufgrund nicht offengelegter Interessenkonflikte. Betroffen waren verschiedene europäische Tochtergesellschaften der Ratingagentur.

Verschiedene Ratingagenturen im Überblick

Zum Stand 03/2021 besitzen neun Ratingagenturen eine offizielle Zulassung für umfassende Aktivitäten in den USA. Diese Agenturen gelten als sogenannte NRSROs (Nationally Recognized Statstical Rating Organisations).

US-Ratingagenturen im Überblick:

- M. Best Rating Services

- Fitch Ratings

- Japan Credit Rating Agency

- Kroll Bond Rating Agency

- DBRS

- Moody’s Investors Service

- Egan-Jones Ratings

- HR Ratings de México

- S&P Global Ratings

In Europa gibt es insgesamt mehr als 30 zugelassene Ratingagenturen. Hierunter befinden sich auch verschiedene Landesgesellschaften der Big Three, die bereits näher erläutert wurden. Einige der bei der ESMA zugelassenen Ratingagenturen stammen aus Deutschland. Dabei handelt es sich um die folgenden Unternehmen:

- Creditreform Rating AG

- Scope Rating GmbH

- GBB-Rating

- ASSEKURATA

Neben diesen europaweit anerkannten Ratinggesellschaften gibt es verschiedene Unternehmen, die national tätig sind. Hierzu zählen die Schufa Holding AG, die Bisnode Deutschland GmbH oder die deutsche Tochtergesellschaft der französischen Coface Gruppe. Solche nationalen Agenturen richten sich in der Regel primär an der Bewertung natürlicher und juristischer Personen aus. Die Bewertung von Wertpapieren oder Volkswirtschaften gehören normalerweise nicht zu ihrem Aufgabengebiet.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.