Optionsschein-Strategien – Eine Auswahl

Optionsschein-Strategien sind im Vergleich zu Optionsstrategien eingeschränkt. Grundsätzlich gilt: Mit Optionsscheinen kann ein Anleger lediglich auf der Käuferseite agieren. Ihm wird also das Recht verwehrt, selbst als Emittent in Erscheinung zu treten und auf der Verkäuferseite zu agieren.

Dieser Grundsatz limitiert den Anleger von Beginn an in seinem Handlungsspielraum und begrenzt folglich seine Gewinnchancen. Im Folgenden sei dies an drei Strategien veranschaulicht, dabei können die beiden ersten sowohl mit Optionsscheinen als auch mit Optionen umgesetzt werden, während die dritte Strategie ausschließlich mit Optionen umgesetzt werden kann.

🔴 Live-Webinar am 28.04.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Optionsschein-Strategie für steigende Kurse – Long Call

Bei einem sog. Long Call handelt es sich um eine einfache Optionsschein-Strategie, um von einem steigenden Underlyingkurs zu profitieren. Diese Strategie kann sowohl mit Optionsscheinen als auch mit Optionen umgesetzt werden. Grundsätzlich geht ein Anleger hier davon aus, dass der Kurs des Underlying (Basiswert) in einem bestimmten Zeitraum steigen wird. Hierzu erwirbt er einen Call-Optionsschein oder eine Call-Option.

Auszahlungsprofil Long Call

Angenommen der Erwerb des Calls findet im Oktober statt und der Verfallstag sei im Dezember. Des Weiteren liegt der Strike-Preis bei 100 und der Call kostet aktuell 1 EUR (Prämie). Der Break-even-Point liegt somit bei 101 EUR (Strike + Prämie). In diesem Fall lassen sich drei mögliche Szenarien bei Fälligkeit ableiten:

- Der Kurs des Underlying steht über 101 EUR: Der Call notiert im Geld und über dem Break-even-Point. Der Inhaber würde einen Gewinn realisieren.

- Der Kurs des Underlying steht zwischen 100 und 101 EUR: Der Call notiert am Geld bzw. im Geld, aber unter dem Break-even-Point. Der Inhaber würde einen Teilverlust realisieren.

- Der Kurs des Underlying steht unter 100 EUR: Der Call notiert aus dem Geld und unter dem Break-even-Point. Der Inhaber würde einen Totalverlust realisieren.

Daraus ergibt sich ein Auszahlungsprofil mit limitiertem Risiko in Höhe der gezahlten Prämie (zzgl. sonstigen Gebühren), bei gleichzeitig unlimitierter Gewinnchance.

Ermittlung des Gewinns und Verlusts für einen Long Call

Bei der Ermittlung des Gewinns muss bei Optionsscheinen das Bezugsverhältnis beachtet werden. Somit gilt:

Optionsschein-Strategie für steigende Volatilität – Long Straddle

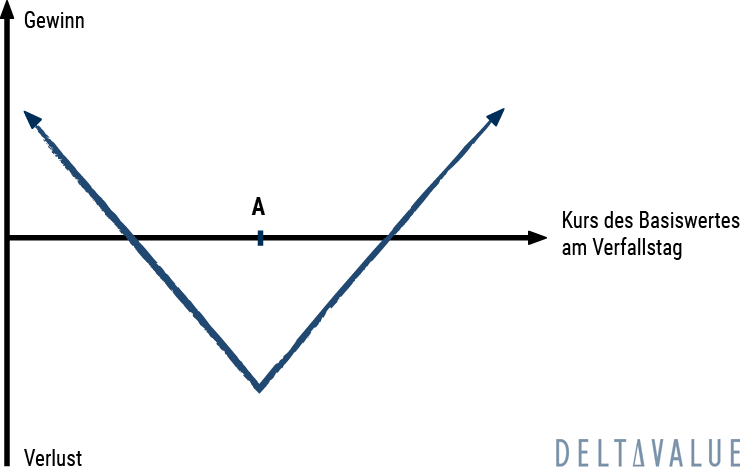

Beim sog. Long Straddle handelt es sich um eine neutrale Optionsschein-Strategie, um von einem Anstieg der Volatilität zu profitieren. Diese Strategie kann ebenfalls mit Optionen umgesetzt werden. Grundsätzlich geht ein Anleger hier davon aus, dass die Volatilität des Underlying in einem bestimmten Zeitraum ansteigen wird.

Hierzu erwirbt er gleichzeitig einen Put und einen Call auf dasselbe Underlying, wobei sowohl der Strike als auch die Fälligkeit bei beiden Derivaten identisch sind.

Auszahlungsprofil Long Straddle

Durch die gleichzeitige Long-Position sowohl im Put als auch im Call, profitiert diese Strategie von signifikanten Kursbewegungen, egal, ob steigend oder fallend. Angenommen der Erwerb des Calls und des Puts findet im Oktober statt und die Fälligkeit sei im Dezember. Des Weiteren liegt der Strike beider Derivate bei 100 und in Summe wird eine Prämie von 2 EUR gezahlt.

In diesem Fall müssten zwei Break-even-Points ermittelt werden. Auf der Unterseite würde sich somit ein Break-even-Point von 98 EUR (Strike – Summe der Prämie) ergeben, während selbiger auf der Oberseite bei 102 EUR (Strike + Summe der Prämie) liegen würde.

Bei einem Long Straddle lassen sich demnach fünf mögliche Szenarien bei Fälligkeit ableiten:

- Der Kurs des Underlying steht über 102 EUR: Der Call notiert im Geld und über dem Break-even-Point, während der Put wertlos verfällt. Der Inhaber würde einen Gewinn realisieren.

- Der Kurs des Underlying steht zwischen 100 und 102 EUR: Der Call notiert am Geld bzw. im Geld, aber unter dem Break-even-Point, während der Put wertlos verfällt. Der Inhaber würde einen Teilverlust realisieren.

- Der Kurs des Underlying steht zwischen 100 und 98 EUR: Der Put notiert am Geld bzw. im Geld, aber unter dem Break-even-Point, während der Call wertlos verfällt. Der Inhaber würde einen Teilverlust realisieren.

- Der Kurs des Underlying steht unter 98 EUR: Der Put notiert im Geld und über dem Break-even-Point, während der Call wertlos verfällt. Der Inhaber würde einen Gewinn realisieren.

- Der Kurs des Underlying steht exakt bei 100 EUR: Sowohl der Put als auch der Call würden wertlos verfallen. Der Inhaber würde einen Totalverlust realisieren.

Daraus ergibt sich ein Auszahlungsprofil mit limitiertem Risiko in Höhe der Summe der gezahlten Prämien (zzgl. sonstigen Gebühren), bei gleichzeitig unlimitierter Gewinnchance. Zu beachten ist, dass die zu zahlende Prämie aufgrund des Erwerbs von zwei Derivaten höher ist und entsprechend die Break-even-Points weiter vom Strike entfernt liegen.

Dies kommt mit dem Vorteil, dass sich ein Anleger für keine Kursrichtung entscheiden muss. Außerdem ermöglicht diese Art der neutralen Positionierung dem Anleger vom Anstieg der impliziten Volatilität in den Derivaten zu profitieren.

Ermittlung des Gewinns und Verlusts für einen Long Straddle

Bei der Ermittlung des Gewinns muss bei Optionsscheinen das Bezugsverhältnis beachtet werden. Somit gilt:

Strategie für Einnahme einer Prämie – Short Strangle

Die bisher betrachteten Strategien konnten sowohl mit Optionsscheine als auch Optionen umgesetzt werden, da ein Anleger auf der Käuferseite als Inhaber tätig war. Das bedeutet, für die Umsetzung der Strategien musste der Anleger zu Beginn immer die Optionsprämie zahlen.

Er musste also Kapital investieren und darauf hoffen, dass das Underlying eine für ihn vorteilhafte Kursentwicklung vollzieht, um bei Fälligkeit mindestens das investierte Kapital zurückerstattet zu bekommen. In den aufgestellten Szenarien wurde anschaulich dargestellt, in welchem Fall ein Gewinn realisiert werden kann und wann ein Verlust hingenommen werden muss.

Stillhalterstrategien nur mit Optionen

Das Universum der Optionsstrategien beinhaltet aber auch Positionierungen, bei denen man auf der Verkäuferseite als Stillhalter der Option in Erscheinung tritt. Als Stillhalter nimmt man die Position des Emittenten ein und verkauft entsprechend Optionen an den Inhaber.

Bei diesen Strategien erhält der Stillhalter zu Beginn immer die Optionsprämie, die der Inhaber beim Erwerb zahlt. Anders als bei den zuvor betrachteten Strategien muss nun also kein Kapital investiert werden, sondern die Prämie wird gutgeschrieben.

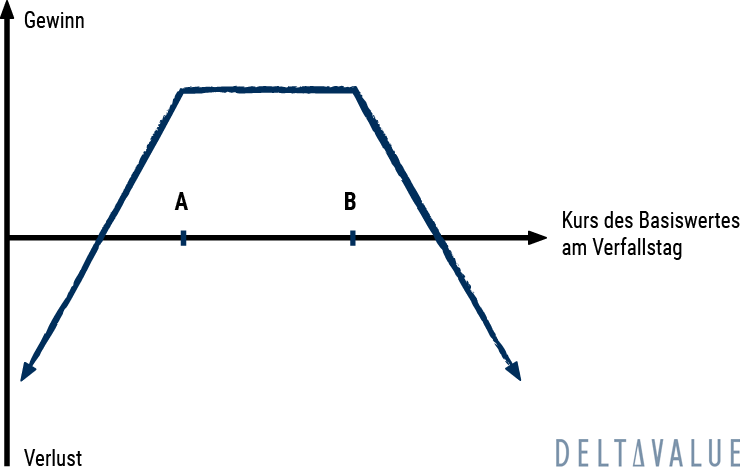

Mit einem sog. Short Strangle lässt sich eine solche Positionierung umsetzen. Ähnlich wie beim Long Straddle handelt es sich beim Short Strangle um eine neutrale Handelsstrategie, die allerdings ausschließlich mit Optionen umgesetzt werden kann. Grundsätzlich geht ein Anleger hier davon aus, dass der Kurs des Underlying in einem bestimmten Zeitraum innerhalb einer gewissen Range oszilliert.

Hierzu verkauft er gleichzeitig einen Put und einen Call auf dasselbe Underlying (in der Fachsprache spricht man auch davon, dass der Stillhalter eine Option schreibt), wobei die Strikes voneinander abweichen, die Fälligkeit bei beiden Derivaten jedoch identisch ist.

Auszahlungsprofil Short Strangle

Durch die gleichzeitige Short-Position, sowohl im Put als auch im Call, profitiert dieses Stillhaltergeschäft von einer Kursstagnation bzw. geringfügigen Kursbewegungen, egal, ob steigend oder fallend.

Angenommen der Verkauf des Calls und des Puts findet im Oktober statt und die Fälligkeit sei im Dezember. Durch den Verkauf nimmt der Stillhalter eine Prämie von 2 EUR ein. Des Weiteren liegt der Strike des Calls bei 110 und der des Puts bei 90, während der aktuelle Kurs des Underlying bei 100 taxiert.

In diesem Fall müssten zwei Break-even-Points ermittelt werden. Auf der Unterseite würde sich somit ein Break-even-Point von 88 EUR (Strike – Summe der Prämie) ergeben, während selbiger auf der Oberseite bei 112 EUR (Strike + Summe der Prämie) liegen würde.

Bei einem Short Strangle lassen sich demnach fünf mögliche Szenarien bei Fälligkeit ableiten:

- Der Kurs des Underlying steht über 112 EUR: Der Call notiert im Geld und unter dem Break-even-Point, während der Put wertlos verfällt. Der Stillhalter würde zwar die komplette Prämie des Puts einnehmen, der Call würde jedoch einen Verlust generieren, der die vereinnahmte Prämie übersteigt und somit für die gesamte Position ein Verlust realisiert werden müsste.

- Der Kurs des Underlying steht zwischen 110 und 112 EUR: Der Call notiert am Geld bzw. im Geld, aber über dem Break-even-Point, während der Put wertlos verfällt. Der Stillhalter würde mit dem Call einen Teilgewinn realisieren, während die Prämie für den Put vollständig eingenommen wird.

- Der Kurs des Underlying steht zwischen 90 und 88 EUR: Der Put notiert am Geld bzw. im Geld, aber über dem Break-even-Point, während der Call wertlos verfällt. Der Stillhalter würde mit dem Put einen Teilgewinn realisieren, während die Prämie für den Call vollständig eingenommen wird.

- Der Kurs des Underlying steht unter 88 EUR: Der Put notiert im Geld und unter dem Break-even-Point, während der Call wertlos verfällt. Der Stillhalter würde zwar die komplette Prämie des Calls einnehmen, der Put würde jedoch einen Verlust generieren, der die vereinnahmte Prämie übersteigt und somit für die gesamte Position ein Verlust realisiert werden müsste.

- Der Kurs des Underlying steht zwischen 90 EUR und 110 EUR: Sowohl der Put als auch der Call würden wertlos verfallen. Der Stillhalter würde die komplette Prämie einnehmen.

Daraus ergibt sich ein Auszahlungsprofil mit limitiertem Gewinn in Höhe der Summe der gezahlten Prämien (abzgl. sonstiger Gebühren), bei gleichzeitig unlimitiertem Verlustrisiko. Zu beachten ist, dass das unlimitierte Verlustrisiko mit dem Vorteil einer signifikant höheren Gewinnwahrscheinlichkeit einhergeht.

Des Weiteren profitiert der Stillhalter von einer sinkenden impliziten Volatilität in den Derivaten. Außerdem besteht die Möglichkeit zusätzlichen Cash Flow zu generieren, indem der Short Strangle auf ein bereits gehaltenes Underlying eröffnet wird.

Formel für die Ermittlung des Gewinns und Verlusts für einen Short Strangle

Die Ermittlung des Gewinns erfolgt wie folgt:

Weitere Optionsschein-Strategien

Als Optionsschein-Strategien kommen alle Optionsstrategien im Betracht, bei denen nur eine Long-Position eingenommen wird. Mehr über Optionsstrategien erfahren.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.