Call Backspread – Definition

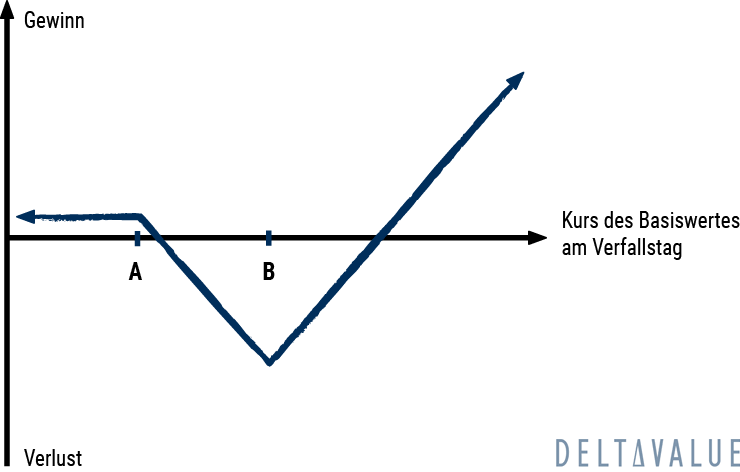

Ein Call Backspread, auch bekannt als „Back Spread mit Calls“, „Ratio Volatility Spread“ oder „Pay Later Call“, besteht aus dem Verkauf einer Call-Option (Short Call) zu einem Strike A und dem Kauf zwei Call-Optionen (Long Calls) zu einem höheren Strike-Preis B auf denselben Basiswert.

Im Prinzip handelt es sich um einen Bear Call Spread, der am Geld gezeichnet wird. Dieser dient dazu, die Kosten für den Kauf einer weiteren Call-Option (Long Call) mit Strike B zu senken.

Der größte Verlust bei einem Call Backspread entsteht, wenn die Aktie zu wenig nach oben läuft. In diesem Fall verliert der Short Call mit Strike A, während die beiden Long Calls noch nicht im Geld sind. Dieses Szenario stellt das einzige nennenswerte Risiko dieser Strategie dar. Grundsätzlich muss Strike B von der Aktie deutlich überschritten werden, damit diese Strategie einen Gewinn abwirft.

Praxis-Tipp

Einige Optionshändler nutzen den Call Backspread vor wichtigen Veröffentlichungen. Insbesondere Ereignisse mit unsicherem Ausgang eignen sich dafür. Diese Strategie kann beispielsweise in folgenden Fällen sinnvoll sein:

- Zulassung eines Medikaments

- Ende eines Rechtsstreits

- Ausgang eines laufenden Patentverfahrens

Bei einem positiven Ausgang ist mit steigenden Kursen zu rechnen. Umgekehrt ist bei einem negativen Ausgang der oben genannten Beispiele mit fallenden Kursen zu rechnen.

Am besten eignen sich für diese Strategie Optionen mit langen Laufzeiten und ausreichendem Abstand zum Fälligkeitstermin. Je größer jedoch der Abstand zum Fälligkeitsdatum ist, desto wahrscheinlicher ist es, dass bei dieser Optionsstrategie eine Anfangsprämie gezahlt werden muss.

Unter Umständen kann diese Strategie sogar mit einer vereinnahmten Gesamtprämie umgesetzt werden. Somit verbleibt auch bei einer negativen Marktentwicklung ein geringer Gewinn. Abhängig von den Marktbedingungen, den Fälligkeitsterminen und dem Abstand zwischen den Strikes muss auch bei einem Call Backspread eine zu zahlende Gesamtprämie berücksichtigt werden.

Je weiter die Strikes auseinander liegen, desto einfacher ist es, die Strategie für eine erhaltene Prämie anzuwenden. Dies erhöht jedoch das Risiko, da die Verlustzone größer wird. Die Aktie muss höhere Kursgewinne erzielen, als wenn die Strikes nahe beieinander liegen.

Call Backspread – Setup

- Verkauf einer Call-Option, Strike A, auf einen Basiswert (z. B. eine Aktie)

- Wahl des Strikes A in der Regel am bzw. unter dem aktuellen Aktienpreis (“im Geld“)

- Kauf von zwei Call-Optionen, Strike B, auf denselben Basiswert

- Wahl des Strikes B in der Regel über dem aktuellen Aktienpreis (“aus dem Geld“)

Alle Optionen werden in derselben Periode fällig.

Empfohlenes Erfahrungslevel

Ein Call Backspread eignet sich für besonders erfahrene Optionshändler.

Wann der Handel sinnvoll ist

Diese Strategie empfiehlt sich bei einer stark bullischen Marktmeinung bei hoher Volatilität der Aktie.

![]()

Break-Even-Punkt

Wurde für einen Call Backspread eine Optionsprämie gezahlt, ist die Gewinnschwelle bei Strike B zuzüglich des maximalen Risikos erreicht. Dieses berechnet sich aus Strike B minus Strike A plus der gezahlten Prämie.

Wurde für die Strategie eine Optionsprämie erhalten, gibt es zwei Gewinnschwellen:

- Strike A plus der erhaltenen Prämie

- Strike B plus maximales Risiko (s. o.)

Sweet Spot

Je höher die Aktie steigt, desto sicherer ist der Optionshändler in der Gewinnzone.

Maximaler Gewinn

Der maximale Gewinn ist unbegrenzt (theoretisch).

Maximaler Verlust

Der maximale Verlust ist begrenzt auf Strike B minus Strike A minus der erhaltenen oder plus der gezahlten Optionsprämie.

Call Backspread im Zeitverlauf

Der Einfluss des Zeitverlaufes (Zeitwertverlust) wirkt sich verschieden aus. Die Auswirkung ist abhängig davon, wo der Aktienkurs sich im Verhältnis zu den Strikes befindet und ob für die Strategie eine Prämie gezahlt oder erhalten wurde.

Zeitverlauf bei Erhalt einer Prämie

Sobald der Aktienkurs an oder über Strike A liegt, wirkt sich der Zeitverlauf negativ auf die Optionsstrategie aus, weil der Wert der beiden Long Calls stärker sinkt, als der des Short Call. An und um Strike B hat der Zeitverlauf den größten Negativeinfluss auf die Strategie, da hier am Laufzeitende der maximale Verlust realisiert würde.

Liegt der Aktienkurs unter Strike A, wirkt sich der Zeitverlauf positiv auf die Strategie aus. Alle Optionen sollen wertlos verfallen. Der Ertrag ist die erhaltene Prämie.

Zeitverlauf bei Zahlung einer Prämie

In jedem Fall wirkt sich der Zeitwertverlust negativ auf diese Optionsstrategie aus. Die beiden Long Calls verlieren stärker an Wert, als der Short Call.

Implizite Volatilität

Ein Call Backspread profitiert in fast allen Situationen von einem Anstieg der Volatilität. Steigt der Wert der verkauften Option, so steigen auch die beiden gekauften Optionen.

Die einzige Ausnahme ist, wenn die Strategie eine Prämie erhalten hat und der aktuelle Aktienkurs unter dem Strike A liegt. In diesem Fall profitiert die Strategie von der fallenden Volatilität.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.