Gewinn je Aktie (EPS) – Erklärung & Berechnung

Der Gewinn je Aktie (englisch: Earnings Per Share, kurz EPS) ist eine zentrale Kennzahl zur Beurteilung der Ertragskraft von Aktiengesellschaften. Investoren nutzen ihn, um die finanzielle Entwicklung eines Unternehmens zu analysieren. Ein fester Richtwert für „gut“ oder „schlecht“ gibt es nicht. Die Bewertung hängt vom Branchenumfeld und dem Zeitverlauf ab. Grundsätzlich gilt jedoch: Je höher das EPS, desto besser.

🔴 Live-Webinar am 24.11.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Gewinn je Aktie – Definition

Der Gewinn je Aktie gibt an, welcher Anteil des Unternehmensgewinns auf eine einzelne Aktie entfällt. Dazu wird der Jahresüberschuss ins Verhältnis zur Anzahl der im Umlauf befindlichen Aktien des emittierenden Unternehmens gesetzt.

Zudem ist zwischen dem unverwässerten (Basic EPS) und dem verwässerten Gewinn je Aktie (Diluted EPS) zu unterscheiden. Letzterer fällt meist niedriger aus, da er potenzielle Aktien aus Bezugsrechten berücksichtigt.

Gewinn je Aktie – Berechnung

Der Gewinn je Aktie wird berechnet, indem die Dividenden für Vorzugsaktien vom Nettogewinn abgezogen werden. Die verbleibende Summe wird anschließend durch die Anzahl der ausstehenden Stammaktien geteilt.

Die Formel lautet:

Existieren keine Vorzugsaktien, wird der Nettogewinn durch die Gesamtzahl der ausstehenden Aktien geteilt.

Verwässerter Gewinn je Aktie (Diluted EPS)

Beim unverwässerten Gewinn je Aktie (Basic EPS) werden nur die aktuell ausstehenden Aktien berücksichtigt. In vielen Fällen bestehen jedoch potenzielle Ansprüche auf zusätzliche Aktien, beispielsweise durch Optionen, Wandelanleihen oder Mitarbeiterprogramme.

Der verwässerte Gewinn je Aktie (Diluted EPS) zeigt, um wie viel sich der Gewinn pro Aktie verringern würde, wenn alle diese Bezugsrechte ausgeübt würden.

Die Formel lautet:

Zu den gängigsten Instrumenten, die zu einer Gewinnverwässerung führen können, zählen:

Interpretation der Kennzahl

Der Gewinn je Aktie hilft Anlegern dabei, den Ertrag einzuschätzen, den sie theoretisch je Aktie aus dem Unternehmensgewinn erzielen.

- Ein negatives EPS bedeutet, dass das Unternehmen mehr Ausgaben als Einnahmen hatte, was zu einem Verlust pro Aktie führt.

- Ein positives EPS bedeutet hingegen, dass das Unternehmen im betrachteten Zeitraum gewinnbringend war.

Bedeutung des Gewinns je Aktie

Fundament der Aktienbewertung

Der Gewinn je Aktie ist eine gesetzlich vorgeschriebene Kennzahl nach nationalen sowie internationalen Rechnungslegungsvorschriften. Gleichzeitig bildet er die Grundlage für wichtige Bewertungsmetriken, wie etwa das Kurs-Gewinn-Verhältnis (KGV), bei dem der Aktienkurs durch den Gewinn pro Aktie geteilt wird.

Ersteinschätzung der Unternehmensprofitabilität

Als Einzelkennzahl bietet das EPS eine schnelle Orientierung darüber, ob ein Unternehmen profitabel ist und wie viel Gewinn auf eine Aktie entfällt. Gewinne sind eine zentrale Voraussetzung für Kurssteigerungen, Dividenden und langfristigen Shareholder Value. Insbesondere bei der Vorauswahl von Aktien kann die Kennzahl dabei helfen, Unternehmen mit erhöhtem Risiko und der Gefahr von Verlusten frühzeitig auszuschließen.

Gewinnentwicklung als Indikator für Stabilität

Ein konstanter oder wachsendes EPS über mehrere Jahre hinweg gilt als positives Signal. Bei stabiler Aktienanzahl lassen sich auf Basis des Gewinns je Aktie grobe Gewinntrends erkennen, die sich (vorsichtig) in die Zukunft projizieren lassen.

Wenn ein Unternehmen beispielsweise bisher seinen Gewinn jedes Jahr um 5 % steigern konnte, wird es das mit hoher Wahrscheinlichkeit auch zukünftig tun, sofern es genauso innovativ arbeitet wie bisher und der Zielmarkt (noch) nicht gesättigt ist.

Gewinn je Aktie – Nachteile

Begrenzte Aussagekraft ohne Kursbezug

Allein betrachtet sagt der Gewinn je Aktie nichts darüber aus, ob eine Aktie günstig oder teuer ist. Erst im Verhältnis zum Aktienkurs, etwa über das Kurs-Gewinn-Verhältnis (KGV), wird er aussagekräftig.

Beispiel:

- Unternehmen A: Kurs = 100 EUR, EPS = 10 EUR, KGV = 10

- Unternehmen B: Kurs = 500 EUR, EPS = 20 EUR, KGV = 25

Obwohl Unternehmen B den höheren Gewinn je Aktie hat, ist es im KGV deutlich teurer. Das EPS allein kann solche Unterschiede nicht abbilden.

Eingeschränkter Vergleich zwischen Unternehmen

Das EPS berücksichtigt weder den eingesetzten Kapitaleinsatz noch branchenspezifische Unterschiede. Ein Unternehmen kann zwar ein hohes EPS ausweisen, dabei aber eine niedrige Kapitalrendite oder geringe Cashflows erzielen.

Zudem ist die Kennzahl nicht branchenübergreifend vergleichbar: Ein Wert von 5 EUR kann im Bankensektor eher unterdurchschnittlich sein, für ein wachstumsstarkes Tech-Unternehmen hingegen sehr hoch.

Zwei Unternehmen mit identischem EPS können sich also deutlich unterscheiden, etwa in ihrer Kapitaleffizienz oder Marktbewertung. Für faire Vergleiche sind ergänzende Kennzahlen wie Eigenkapitalrendite (ROE), Return on Invested Capital (ROIC), das KGV oder Branchenbenchmarks erforderlich.

Keine Aussage über Dividendenpolitik

Das EPS gibt zwar den Gewinn pro Aktie an, sagt aber nichts darüber aus, wie dieser Gewinn verwendet wird. Ob reinvestiert oder ausgeschüttet wird, bleibt offen. Erst die Ausschüttungsquote (Payout Ratio) zeigt, wie viel des Gewinns tatsächlich an die Aktionäre geht.

Die Entscheidung, welcher Teil des EPS thesauriert und reinvestiert oder ausgeschüttet wird, kann erhebliche Auswirkungen auf das Investment Case haben.

- Hohe Reinvestitionen sind für Investoren interessant, die von Kurszuwächsen profitieren möchten. Zudem müssen thesaurierte Gewinne nicht auf Ebene des Investors versteuert werden, da sie im Unternehmen verbleiben.

- Einkommensinvestoren profitieren dagegen von kontinuierlich hohen Ausschüttungen, müssen jedoch die entsprechenden Abgeltungssteuern bezahlen.

Manipulationspotenzial durch Aktienrückkäufe

Der Gewinn je Aktie kann künstlich steigen, ohne dass das Unternehmen mehr verdient, etwa durch Aktienrückkäufe. Werden eigene Aktien eingezogen, sinkt die Zahl der ausstehenden Anteile – der Gewinn wird auf weniger Aktien verteilt. Das verzerrt den EPS und erschwert eine objektive Bewertung, wenn nicht gleichzeitig auch der operative Gewinn betrachtet wird.

Gewinn je Aktie – Beispiel: Bayer AG

Die Bayer AG ist ein deutscher Pharma- und Life-Science-Konzern und im DAX 40 notiert. Der Konzern erstellt seinen Geschäftsbericht nach den International Financial Reporting Standards (IFRS).

Zur besseren Vergleichbarkeit der Ertragslage berichtet Bayer neben dem „normalen“ EPS auch ein sogenanntes Core EPS. Dieses bereinigte Ergebnis je Aktie soll die operative Ertragskraft aus dem Kerngeschäft widerspiegeln – ohne außergewöhnliche oder einmalige Effekte.

Berechnung des Core EPS

Die Berechnung erfolgt in mehreren Schritten:

- Ausgangspunkt ist das EBIT (Ergebnis vor Zinsen und Steuern).

- Es wird bereinigt um:

- Sondereinflüsse (z. B. Restrukturierungskosten, Rechtsstreitigkeiten)

- Abschreibungen auf immaterielle Vermögenswerte aus Akquisitionen

- Veränderungen bestimmter immaterieller Posten

- Das daraus resultierende Core EBIT bildet die Grundlage für das bereinigte Konzernergebnis aus dem fortzuführenden Geschäft.

- Dieses Ergebnis wird anschließend durch die gewichtete durchschnittliche Anzahl ausstehender Aktien geteilt. Das Ergebnis ist das Core EPS.

Interpretation des Ergebnisses

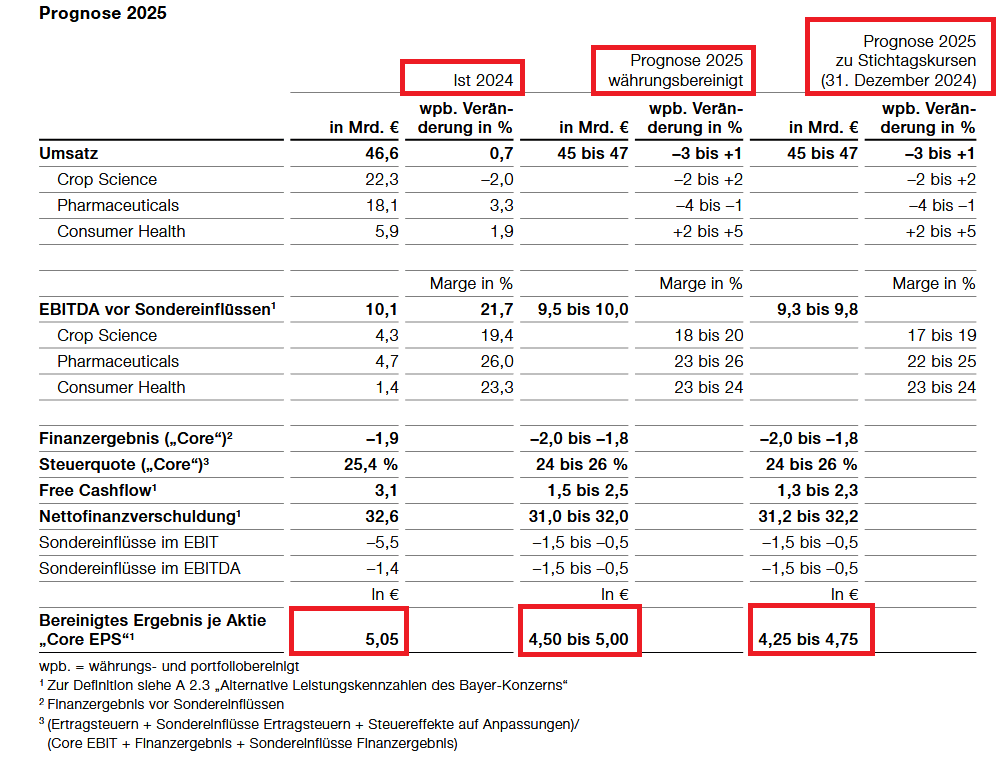

Im Geschäftsjahr 2024 lag das bereinigte Ergebnis je Aktie (Core EPS) der Bayer AG bei 5,05 EUR. Ein deutlicher Rückgang gegenüber dem Vorjahr (6,39 EUR), was einem Minus von 21,0 % entspricht.

Ursächlich für diesen Rückgang waren insbesondere Ergebnisverschlechterungen in den Divisionen Crop Science und Pharmaceuticals. Diese spiegeln sich auch im bereinigten Konzernergebnis wider, das auf rund 5,0 Mrd. EUR zurückging.

Das unbereinigte Ergebnis je Aktie lag hingegen bei –2,60 EUR (Vorjahr: –2,99 EUR) – also weiterhin deutlich negativ. Die Differenz zwischen dem negativen bilanziellen Ergebnis und dem positiven Core EPS erklärt sich vor allem durch Wertminderungen, insbesondere in der Division Crop Science, sowie durch weitere Sondereinflüsse, die im Core EPS bewusst ausgeklammert werden.

Ausblick und Prognose

Auf Basis der 2024er Zahlen hat Bayer eine Prognose für das folgende Geschäftsjahr abgegeben. Wie bei allen Zukunftsaussagen gilt: Die Annahmen unterliegen Unsicherheiten.

Bayer erwartet für 2025 einen leichten Rückgang des Core EPS gegenüber 2024. Die untere Spanne der Prognose (4,25 EUR) liegt deutlich unter dem aktuellen Wert von 5,05 EUR, was auf weiterhin herausfordernde Rahmenbedingungen hindeutet. Die Prognosespanne ist abhängig von der Wechselkursentwicklung. Bayer nennt explizit Ergebnisdruck in einzelnen Divisionen als Unsicherheitsfaktor.

Gewinn je Aktie Quiz

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 24.11.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 24.11.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.