Kapitalerhöhung (Capital Increase) – Definition & Beispiel

Eine Kapitalerhöhung (englisch: „capital increase“) ist eine Kapitalmaßnahme mit dem Ziel, einem Unternehmen zusätzliches Eigenkapital zuzuführen. Obwohl solche Maßnahmen bei allen Kapitalgesellschaften möglich sind, liegt der Fokus dieses Artikels auf den Kapitalerhöhungen von Aktiengesellschaften, die üblicherweise für Privatanleger die größte Bedeutung haben.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Kapitalerhöhung – Definition

Eine Kapitalerhöhung bezeichnet den Vorgang der Erhöhung des Eigenkapitals einer Gesellschaft. Dies kann aus verschiedenen Gründen geschehen, z.B. zur Finanzierung des Unternehmenswachstums, zur Schuldentilgung oder zur Verbesserung der Bilanz. Es handelt sich dabei um eine Form der Eigenfinanzierung. Darüber hinaus sind Kapitalerhöhungen als Innen- oder Außenfinanzierung denkbar.

Weiterführende Erklärung

Bei einer Kapitalerhöhung erzielt beispielsweise eine Aktiengesellschaft durch die Ausgabe von (zusätzlichen) Aktien einen Mittelzufluss. Die gewonnenen Finanzmittel kann das Unternehmen selbstständig einsetzen.

Grundsätzlich müssen nicht zwingend Geldmittel für eine Kapitalerhöhung eingebracht werden. Es sind auch Einlagen in Form von Rechten, Patenten oder Maschinen denkbar. Bei Aktiengesellschaften überwiegt in der Praxis die sogenannte Barkapitalerhöhung mit Giralgeld.

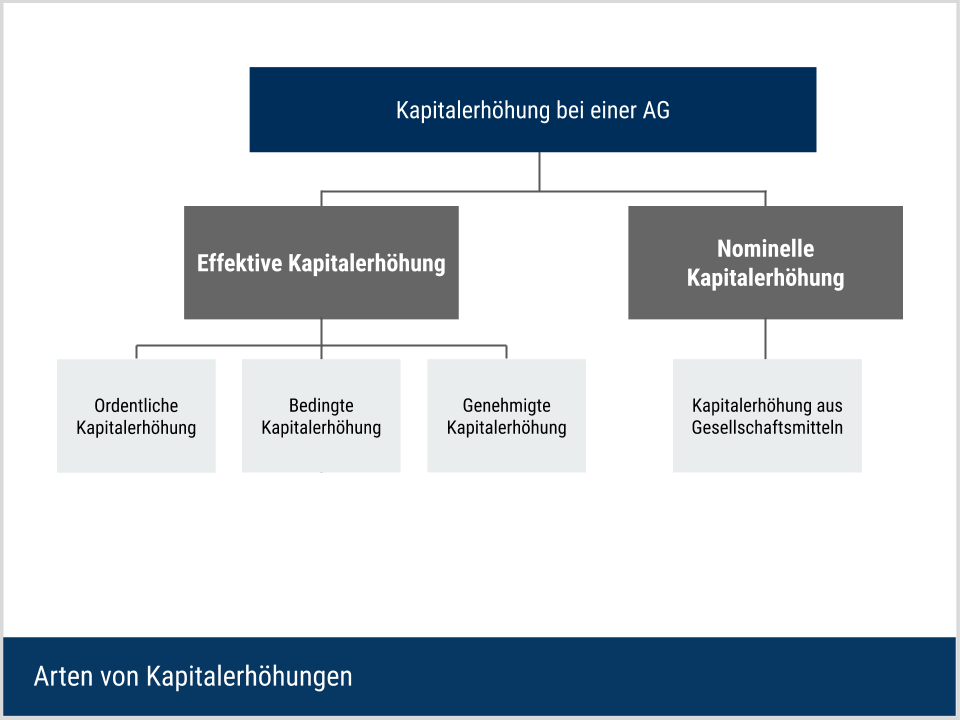

Insgesamt ist eine Unterteilung der Kapitalerhöhungen nach den folgenden Fragen möglich, die in den weiteren Abschnitten näher erläutert werden.

- Fließen zusätzliche Mittel in das Unternehmen?

- Wie werden mögliche Einlagen erbracht?

- Werden bestimmte Bedingungen für die Kapitalerhöhung formuliert?

- Gibt es Bezugsrechte für bestehende Anteilseigner?

Effektive Kapitalerhöhung

Bei einer effektiven Kapitalerhöhung handelt es sich immer um eine Form der Außenfinanzierung, das bedeutet „frisches“ Kapital gelangt in das Unternehmen. Effektive Kapitalerhöhungen können in folgenden Arten eingeteilt werden:

Darüber hinaus ist eine Charakterisierung nach Bezugsrechtsemissionen und Erhöhungen unter Ausschluss von Bezugsrechten möglich.

Bei Bezugsrechtsemissionen erhalten Bestandsaktionäre ein Bezugsrecht, um die jungen Aktien zu einem vergünstigten Kurs kaufen zu können. Dieses Bezugsrecht kann jedoch ausgeschlossen werden, sodass es diesen Vorzug für Altaktionäre nicht gibt.

In der Praxis existieren drei Verfahren für effektive Kapitalerhöhungen.

Block Trade

Neue Unternehmensanteile werden als kompaktes Aktienpaket ausgegeben. Als Abnehmer fungieren häufig Banken. Die Käufer dieses Paketes bringen die Anteile im Anschluss auf eigenes Risiko auf den Markt.

Bookbuilding

Mit dem Konzept des Bookbuildings kann grundsätzlich jeder Interessent Aktien zeichnen. Dies muss er innerhalb der sogenannten Zeichnungsfrist anmelden. Vor der tatsächlichen Ausgabe der Aktien erfolgt, abhängig von der Summe an Interessenten, die Zuteilung der Aktien. Es ist möglich, dass alle Aktien wunschgemäß gezeichnet werden können.

Gibt es jedoch ein größeres Volumen an Kaufanfragen im Vergleich zu den verfügbaren Aktien, erhalten einige Interessenten möglicherweise nur einen Teil der gewünschten Aktien. Durch das Konzept des Bookbuildings können sich, je nach Angebot und Nachfrage, die Preise für die Unternehmensanteile nachträglich verändern.

Accelerated Bookbuilding

Beim Accelerated Bookbuilding handelt es sich um ein beschleunigtes Verfahren. Hier werden gezielt wenige Investoren angesprochen, um ein Gebot für die jungen Aktien abzugeben. Die Zeitspanne zur Abgabe eines Gebotes liegt dabei teilweise nur bei wenigen Stunden. Diese Form des Bookbuildings dient hauptsächlich der Preisermittlung für die neuen Aktien.

Ordentliche Kapitalerhöhung

Die ordentliche Kapitalerhöhung stellt den Regelfall bei der Eigenkapitalzuführung von Aktiengesellschaften dar. Eine ordentliche Kapitalerhöhung erfordert einen Beschluss der Hauptversammlung. Dieser ist mit einer qualifizierten Mehrheit von mindestens 75 % zu fällen. Der Preis der jungen Aktien darf nicht unterhalb des Nennwertes (vereinfacht: Eigenkapital durch Aktien) der Bestandsaktien liegen.

Für gewöhnlich geht mit einer ordentlichen Kapitalerhöhung ein Bezugsrecht für Altaktionäre einher. Dieses dient dazu, eine Verwässerung der Stimmrechte von Altaktionären zu vermeiden. Da nach der Kapitalerhöhung mehr Aktien als zuvor im Umlauf sind, entfällt ein geringeres Stimmrecht auf jede einzelne Aktie. Möchte ein Aktionär seinen Stimmrechtsanteil beibehalten, kann er das Bezugsrecht ausüben. Das Bezugsrecht kann ebenfalls an der Börse verkauft werden. Hieraus ergibt sich ein Barerlös.

Bedingte Kapitalerhöhung

Bei einer bedingten Kapitalerhöhung ist nicht von Beginn an klar, um welchen Betrag das Grundkapital einer Gesellschaft tatsächlich erhöht wird. Das Geld fließt dem Unternehmen initial aus der Ausgabe von Wandelschuldverschreibungen und Optionsschuldverschreibungen zu. Neue Aktien müssen erst dann ausgegeben werden, wenn die Schuldverschreibungen tatsächlich in Aktien umgewandelt werden. Geschieht dies nicht, wird lediglich das Kapital zuzüglich Zinsen / Prämien zurückgezahlt.

Damit das Unternehmen seiner Verpflichtung zum Umtausch in Aktien nachkommen kann, muss bereits bei Ausgabe der Schuldverschreibungen ein Beschluss zur Kapitalerhöhung über die maximal mögliche Summe vorliegen.

Beispiel: Ein Unternehmen gibt 10.000 Wandelschuldverschreibungen zu je 100 Euro aus. Das Wandlungsverhältnis beträgt 2:1. Jeweils zwei Schuldverschreibungen können folglich in eine Aktie umgewandelt werden. Bei der Ausgabe der Wandelschuldverschreibungen fließen dem Unternehmen eine Million Euro zu (10.000 St. x 100 EUR). Hierbei handelt es sich jedoch noch um Fremdkapital mit einem Rückzahlungsanspruch. Erst, wenn alle Inhaber der Papiere von ihrem Wandlungsrecht Gebrauch machen, werden 5.000 neue Aktien ausgegeben und das Stammkapital um eine Million Euro erhöht. Der Beschluss der Hauptversammlung zu einer bedingten Kapitalerhöhung in Höhe von einer Million Euro muss bereits vor der Ausgabe der Schuldpapiere gefasst werden.

Genehmigte Kapitalerhöhung

Eine genehmigte Kapitalerhöhung dient im Vergleich zu der ordentlichen und bedingten Kapitalerhöhung eher als vorsorgliches Instrument. Der Vorstand einer Aktiengesellschaft erhält im Rahmen der Hauptversammlung die Ermächtigung, in den nächsten fünf Jahren eine Kapitalerhöhung durchzuführen.

Für diese konkrete Maßnahme ist dann keine neue Hauptversammlung, sondern lediglich die Zustimmung des Aufsichtsrates notwendig. Kapital das genehmigt ist, aber bisher nicht beschafft wurde, muss separat im Anhang des Jahresabschlusses erwähnt beziehungsweise erläutert werden.

Diese Form der Kapitalerhöhung dient hauptsächlich der Erhaltung finanzieller Spielräume. Beteiligungen oder Übernahmen erfordern beispielsweise viel Kapital, welches mit einer bereits genehmigten Kapitalerhöhung schnell beschafft werden kann. Unternehmen mit genehmigtem Kapital können folglich flexibler auf Chancen am Markt reagieren. Für Investoren ist jedoch während der Frist von fünf Jahren unklar, ob und in welchem Umfang ihre bisherigen Anteile verwässert werden können.

Neben der Notwendigkeit einer Dreiviertelmehrheit auf der Hauptversammlung gilt für die genehmigte Kapitalerhöhung eine weitere Vorgabe. Der Betrag des genehmigten Kapitals darf die Hälfte des Grundkapitals der Gesellschaft nicht übersteigen. Bei einem Grundkapital von einer Million Euro wäre folglich eine Erhöhung um maximal 500.000 Euro zulässig.

Nominelle Kapitalerhöhung (aus Gesellschaftsmitteln)

Bei der nominellen Kapitalerhöhung handelt es sich um eine Form der Innenfinanzierung aus eigenen Mitteln. Teile der Gewinn- und Kapitalrücklage werden in Eigenkapital umgewandelt. Dabei erhalten die Aktionäre sogenannte Gratisaktien, da sich der Aktienbestand durch die Erhöhung des Eigenkapitals ebenfalls verändert.

Eine nominelle Kapitalerhöhung wird beispielsweise zulasten von Dividendenzahlungen vorgenommen, weil sich durch die Erhöhung des Eigenkapitals aus Gesellschaftsmitteln der ausschüttungsfähige Betrag für das laufende Geschäftsjahr verringern kann. Auch der Börsenkurs der Aktie wird üblicherweise durch eine nominelle Kapitalerhöhung sinken. Jedoch gleichen die zusätzlichen Aktien diesen „Verlust“ wieder aus. Der Wert der Gesamtposition bleibt folglich stabil.

Auch bei einer nominellen Kapitalerhöhung wird mit Bezugsrechten gearbeitet. Der Ausgleich für die sinkenden Börsenkurse kann deshalb mit zusätzlichen Aktien oder durch den Verkauf der Bezugsrechte kompensiert werden.

Kapitalerhöhungen bei einer GmbH

Auch GmbHs sowie UGs (Unternehmergesellschaften), auch bekannt als „Mini GmbH“, können Kapitalerhöhungen durchführen. Die rechtliche Grundlage ist für diese Gesellschaften das GmbH-Gesetz. Der größte Unterschied zu Kapitalerhöhungen bei Aktiengesellschaften ist das stark eingeschränkte Bezugsrecht. Im Gegensatz zu Aktionären müssen Gesellschafter von GmbHs häufiger eine Verwässerung der Stimmrechte akzeptieren.

Folgende Formen der Kapitalerhöhung sind bei GmbHs zu unterscheiden:

| Art | Beschreibung |

| Zuführung neuen Kapitals | Einer oder mehrere Gesellschafter bringen zusätzliche Finanz- oder Sachmittel in die Gesellschaft ein. Eine Veränderung der Stimmrechtsanteile findet nur statt, wenn die Einlagen nicht analog zu den Anteilsrechten stattfinden. |

| Umwandlung von Rücklagen | Ähnlich zum Vorgehen bei Aktiengesellschaften werden Rücklagen und Gewinne im Unternehmen belassen und in Eigenkapital umgewandelt. Eine Änderung der Stimmrechte findet nicht statt. |

| Kapitalerhöhung durch Geschäftsführer | Der Geschäftsführer einer GmbH kann selbst entscheiden, das Kapital des Unternehmens zu erhöhen. Hierbei darf er nicht mehr als die Hälfte des vorhandenen Eigenkapitals einzahlen. Die Möglichkeit dieser Kapitalerhöhung besteht nur in den ersten fünf Jahren nach Gründung der Gesellschaft. |

Vorteile und Nachteile von Kapitalerhöhungen

Für Investoren von Aktiengesellschaften stellen Kapitalerhöhungen eine Herausforderung dar. Abhängig von den jeweiligen Hintergründen der Kapitalmaßnahme kann das Vorgehen des Unternehmens als positiv oder negativ betrachtet werden.

Verwässerung der Anteile

Bei einer Kapitalerhöhung, bei der neue Aktien ausgegeben werden, besteht das Risiko einer Verwässerung der Anteile der bestehenden Aktionäre, wenn diese nicht entsprechend neue Aktien erwerben. Dadurch kann sich ihr Anteil an der Gesellschaft und damit der Wert der einzelnen Aktie verringern.

Auch fundamentale Kennzahlen des Unternehmens verschlechtern sich durch Kapitalerhöhungen mindestens kurz- bis mittelfristig. Der Gewinn je Aktie (Earnings per Share) wird beispielsweise ermittelt, indem der Gewinn durch die Anzahl der Aktien geteilt wird. Bleibt der Gewinn gleich, aber die Zahl der Aktien steigt, sinken die (verwässerten) EPS.

Gründe für die Kapitalerhöhung

Der wohl wichtigste Faktor bei der Analyse möglicher Risiken im Kontext einer Kapitalerhöhung ist der Grund, aus dem diese durchgeführt wird. Kapitalerhöhungen können ein Signal für Liquiditätsprobleme eines Unternehmens sein. Da Fremdkapital grundsätzlich günstiger als Eigenkapital ist, wird es von Unternehmen mit ausreichender Bonität meistens bevorzugt. Ein Investor könnte folglich den Schluss ziehen, dass ein Unternehmen eine Kapitalerhöhung durchführt, wenn es kein Fremdkapital mehr erhält.

Marktbedingungen

Die Marktbedingungen zum Zeitpunkt der Kapitalerhöhung können die Erfolgsaussichten der Maßnahme beeinflussen. In einem steigenden Markt kann eine Kapitalerhöhung als positives Zeichen gewertet werden, während sie in einem fallenden Markt als risikoreich wahrgenommen werden kann.

Wachstumsaussicht

Im Gegenzug können Kapitalerhöhungen den Erfolg und das Wachstum eines Unternehmens positiv beeinflussen. Sie können für neue Entwicklungen oder für Übernahmen genutzt werden. In der Folge können die Aktienkurse überproportional steigen und den Kursabschlag durch die Kapitalerhöhung schnell aufholen.

Beispiel einer ordentlichen Kapitalerhöhung

Angenommen am 01. Januar eines Jahres wird eine Gesellschaft für Onlinemarketing gegründet. Die gewählte Rechtsform ist eine Aktiengesellschaft. Das Startkapital beträgt 200.000 Euro, wobei davon 50.000 Euro auf die gesetzliche Mindesteinlage entfallen. Diese wird auch gezeichnetes Kapital genannt. Auf Basis des gezeichneten Kapitals werden 50.000 Aktien mit einem Nennwert von einem Euro ausgegeben. Der Ausgabepreis beträgt vier Euro. Anfänglich hält der Gründer alle Aktien selbst. Aufgrund der Neuemission konnte die Gesellschaft 200.000 Euro erlösen.

Es ergibt sich folgende Bilanz:

| Aktiva | Passiva | ||

| Umlaufvermögen | Eigenkapital | ||

| Bank | 200.000 | Gezeichnetes Kapital | 50.000 |

| Kapitalrücklage | 150.000 | ||

| 200.000 | 200.000 | ||

Am 01. Januar des Folgejahres ist das Kapital der Gesellschaft auf 50.000 Euro gesunken. Dies resultiert aus den Kosten für Produktentwicklung, Gehälter und beispielsweise die Kundenakquise, die die Einnahmen derzeit deutlich übersteigen. Dennoch konnten bereits wichtige Partnerschaften geschlossen werden. Damit das Unternehmen weiterhin zahlungsfähig bleibt und die Gewinnzone erreichen kann, ist weiteres Kapital notwendig. Dieses soll im Rahmen einer ordentlichen Kapitalerhöhung beschafft werden.

Die Bilanz zum aktuellen Stichtag stellt sich wie folgt dar:

| Aktiva | Passiva | ||

| Umlaufvermögen | Eigenkapital | ||

| Bank | 50.000 | Gezeichnetes Kapital | 50.000 |

| Kapitalrücklage | 150.000 | ||

| Jahresfehlbetrag (Verlust) | -150.000 | ||

| 50.000 | 50.000 | ||

Vorgehensweise

Unter Berücksichtigung, dass es bereits erste Kunden gibt und ein tragfähiger Businessplan vorliegt sowie ein Patent auf den besonderen Schnitt von Werbevideos existiert, geht der Gründer von einem Unternehmenswert in Höhe von 500.000 Euro aus. Ein Finanzinvestor ist, ausgehend von diesen Annahmen, dazu bereit, eine Investition in Höhe von 500.000 Euro in das Unternehmen zu tätigen.

Dazu werden im Rahmen einer Kapitalerhöhung 50.000 junge Aktien zu je 10 Euro ausgegeben. Da der Gründer bisher Alleineigentümer war, ist eine 75-prozentige Mehrheit auf der Hauptversammlung sichergestellt. Jedoch verliert der bisherige Eigentümer im Rahmen der Kapitalerhöhung 50 % der Stimmrechte. Insgesamt sind nach der Kapitalerhöhung 100.000 Aktien im Umlauf. 50.000 Aktien entfallen auf den Gründer, 50.000 Aktien entfallen auf den Finanzinvestor.

Nach der Kapitalerhöhung ergibt sich folgende Bilanz:

| Aktiva | Passiva | ||

| Umlaufvermögen | Eigenkapital | ||

| Bank | 550.000 | Gezeichnetes Kapital | 100.000 |

| Kapitalrücklage | 600.000 | ||

| Jahresfehlbetrag (Verlust) | -150.000 | ||

| 550.000 | 550.000 | ||

Häufige Fragen

Was sind die Unterschiede zwischen Eigenfinanzierung und Fremdfinanzierung?

Die Unterscheidung zwischen Eigen- und Fremdfinanzierung ist gleichbedeutend mit der Klassifizierung von Geldmitteln in Eigen- und Fremdkapital. Der bedeutendste Unterschied zwischen diesen Finanzierungsformen sind der Rückzahlungsanspruch, das Mitbestimmungsrecht und die Vergütung.

Mittel aus der Eigenfinanzierung stehen dem Unternehmen unbefristet zur Verfügung. Es gibt keinen Zeitpunkt, zu dem Eigenkapital an den Eigenkapitalgeber zurückgezahlt werden muss. Im Gegenzug dazu stehen dem Eigenkapitalgeber, oder auch Anteilseigner, Mitbestimmungsrechte zu.

Die Stimmrechte werden danach ermittelt, wie hoch der prozentuale Anteil eines Investors am gesamten Eigenkapital ist. Eigenkapital kann mit Gewinnausschüttungen, sogenannten Dividenden, vergütet werden. Die Zahlung von Dividenden ist jedoch keine Pflicht für ein Unternehmen. Auch die Höhe von Dividendenzahlungen kann variieren.

Anders als bei der Eigenfinanzierung sieht die Fremdfinanzierung eine Rückzahlung des Kapitals vor. Die häufigste Form der Fremdfinanzierung sind Kredite. Diese müssen entweder nach Abschluss laufend getilgt werden oder sind endfällig, das bedeutet, die gesamte Summe ist zum Ende der Laufzeit zurückzuzahlen.

Nach der Übergabe von Fremdkapital hat der Fremdkapitalgeber jedoch keine Mitbestimmungsrechte im Unternehmen. Dafür erhält er eine festgelegte Vergütung. Diese Vergütung wird vor Vertragsschluss als Zinssatz oder Kupon (abhängig davon, ob es sich um Kredite oder Unternehmensanleihen handelt) festgelegt. Bei steigenden Gewinnen verändert sich der Zinssatz im Vergleich zu einer Dividende nicht.

Was sind die Unterschiede zwischen Innenfinanzierung und Außenfinanzierung?

Aufgrund der Herkunft von Finanzierungsmitteln kann zwischen Innen- und Außenfinanzierung unterschieden werden.

Bei einer Innenfinanzierung fließt dem Unternehmen kein zusätzliches Geld zu. Es werden lediglich bestehende Mittel umverteilt. Einer der häufigsten Ansatzpunkte dafür ist der Gewinn der Gesellschaft. Dieser kann für diverse Formen von Finanzierungen verwendet werden. Auch bestehende Mittel (alle bilanzierten Vermögensgegenstände) können als Ansatzpunkt für Innenfinanzierungen betrachtet werden. Es ist beispielsweise möglich, Maschinen, Anlagen oder Lagerbestände zu veräußern und dadurch benötigte Geldmittel zu erhalten.

Exkurs: Auch Abschreibungen und Rückstellungen gelten als eine Form der Innenfinanzierung. Bei einer Abschreibung wird der Aufwand für einen Anlagegegenstand auf mehrere Jahre verteilt. Die Auszahlung erfolgte jedoch bereits zum Anschaffungszeitpunkt. Dadurch sinkt der Gewinn in den Folgejahren durch den Aufwand der Abschreibung. Diesem Aufwand steht jedoch keine tatsächliche Ausgabe gegenüber, weshalb trotz niedrigerem Gewinn zusätzliche Geldmittel zu Verfügung stehen. Nach dem grundlegenden Konzept der Abschreibung sollen diese Geldmittel nach Ende der Nutzungsdauer zur Anschaffung einer neuen Anlage bereitstehen.

Im Gegensatz zur Innenfinanzierung fließen einem Unternehmen bei der Außenfinanzierung externe Mittel zu.

- Grundsätzlich können bestehende Gesellschafter eines Unternehmens aus ihrem Privatvermögen Geld einzahlen. Besonders bei kleinen Kapitalgesellschaften ist dieses Vorgehen üblich.

- Für die Beschaffung größerer Summen können neue Gesellschafter aufgenommen werden. Dies geschieht beispielsweise im Rahmen von Kapitalerhöhungen. Jedoch verlieren die derzeitigen Inhaber des Unternehmens einen Teil ihrer Gewinnansprüche und Stimmrechte. Dieses Vorgehen wird auch Beteiligungsfinanzierung genannt.

- Außenfinanzierung kann ebenfalls mithilfe von Banken umgesetzt werden. Kredite und Darlehen sind eine übliche Form der Außenfinanzierung, um zusätzliches Kapital zu erhalten. Bei diesem Kapital handelt es sich um fremde Mittel mit einer Rückzahlungsverpflichtung (Fremdkapital).

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.