EBIT (Earnings Before Interest and Taxes) – Definition & Berechnung

EBIT (deutsch: „Gewinn vor Zinsen und Steuern“) bezeichnet das in einer Periode erwirtschaftete Betriebsergebnis ohne Berücksichtigung der anfallenden Steuern und der Finanzierungsstruktur. Es handelt sich somit um eine betriebswirtschaftliche Kennzahl, die eine vergleichende Bewertung von Unternehmen über Ländergrenzen hinweg ermöglicht. Aufgrund dieser universellen Anwendbarkeit wird das EBIT von nahezu allen Aktiengesellschaften als zentrale Ergebnisgröße berichtet.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

EBIT – Definition

Die Abkürzung EBIT (Earnings Before Interest and Taxes) bezeichnet den operativen Gewinn eines Unternehmens in einer Berichtsperiode ohne Einflüsse wie Zinsen oder Steuern, die nicht mit dem eigentlichen Unternehmenszweck zusammenhängen. Diese Kennzahl wird aus den Daten der Gewinn- und Verlustrechnung („Income Statement“) ermittelt und ermöglicht eine Beurteilung der operativen Leistungsfähigkeit des Unternehmens, indem sie finanzielle und steuerliche Aspekte ausklammert.

EBIT – Berechnung

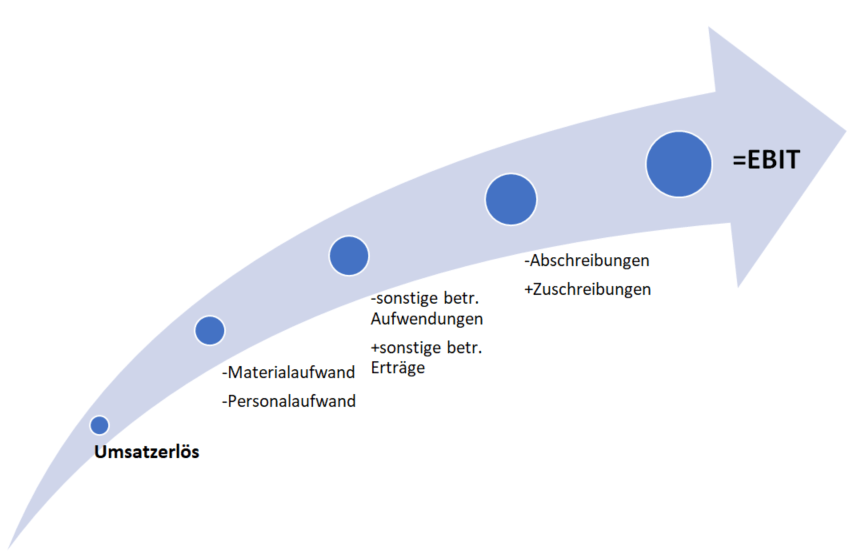

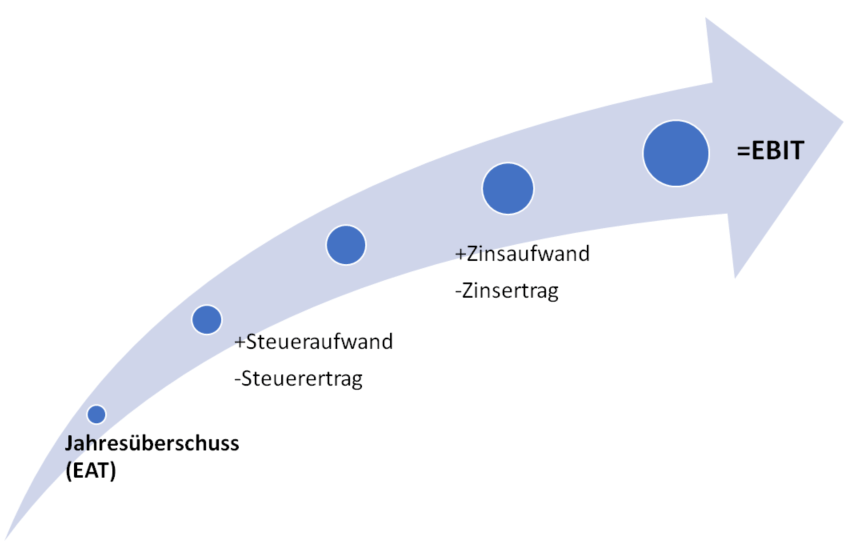

Das bereinigte Betriebsergebnis kann auf der Grundlage des Umsatzes oder des Jahresüberschusses berechnet werden. Je nachdem erfolgt die Berechnung in der Gewinn- und Verlustrechnung vorwärts (auf der Basis des Umsatzes) oder rückwärts (auf der Basis des Jahresüberschusses).

Ermittlung des EBIT auf Basis der Umsatzerlöse

Die Berechnung des EBIT auf Basis des Umsatzes ist in den Veröffentlichungen der Unternehmen am häufigsten anzutreffen. Ausgangspunkt sind die Umsatzerlöse. Zum operativen Geschäft gehören zweifelsohne die Aufwendungen für Material, Personal und sonstige betriebliche Aufwendungen. Sonstige betriebliche Erträge werden ebenfalls berücksichtigt. Ab- und Zuschreibungen auf das Anlagevermögens vervollständigen das Bild, da sie den Wertverlust von Maschinen und Anlagen während der Produktion widerspiegeln.

Ermittlung des EBIT aus dem Jahresüberschuss

Ausgangspunkt für diese Variante der EBIT-Berechnung ist der Jahresüberschuss. Dementsprechend müssen Steuern und Zinsen vom bereits vorhandenen Ergebnis abgezogen werden. Das Schema ähnelt der vorwärtsgerichteten Variante, wählt aber einen anderen Ausgangspunkt.

EBIT – Interpretation und Bedeutung

Das EBIT ist ein Maß für den Erfolg eines Managements. Auf Steuern, Zinsen und außerordentliche Ereignisse hat ein lokales Management kaum Einfluss. Es kann jedoch das bereinigte Betriebsergebnis beeinflussen. Aus diesem Grund werden Bonuszahlungen an das Management häufig an ein bestimmtes operatives Ergebnisziel geknüpft. Dies soll motivierend wirken.

Zudem berücksichtigt die Kennzahl nicht die Finanzierungsstruktur eines Unternehmens, so dass die Performance des Kernbereichs besser interpretiert werden kann. Durch die Eliminierung von Zinsaufwendungen und -erträgen wird nicht zwischen Eigen- und Fremdkapital unterschieden. Bei der steuerlichen Betrachtung des Jahresergebnisses hat Fremdkapital gegenüber Eigenkapital den Vorteil, dass es die Steuerlast reduzieren kann. Andererseits kann eine höhere Eigenkapitalquote in der Regel zu einem höheren Jahresüberschuss führen. Diese Aspekte sind jedoch nicht aussagekräftig, wenn es darum geht, die Leistung des Unternehmens in seinem Kerngeschäft zu beurteilen.

Steuersätze und lokale Gesetze spielen beim Gewinn vor Zinsen und Steuern ebenfalls keine Rolle. Dies ist vor dem Hintergrund der oben genannten Aspekte nur fair. Denn ein deutscher Manager ist nicht weniger erfolgreich, nur weil sein Unternehmen mehr Steuern zahlen muss als ein vergleichbares Unternehmen in Irland. Im Zweifel ist es oft sogar besser, in ein erfolgreiches Unternehmen zu investieren, das hohe Steuern zahlen muss, als in ein erfolgloses Unternehmen in einer Steueroase. Die Betrachtung des EBIT kann somit ein faireres Bild eines Unternehmens im Vergleich zu anderen, möglicherweise unter unterschiedlichen steuerlichen Bedingungen operierenden Unternehmen bieten.

Vorteile

Das EBIT eignet sich hervorragend für internationale und brancheninterne Unternehmensvergleiche und dient Kreditgebern als Indikator für die Liquidität vor Steuern. Zudem liefert es wichtige Einblicke in die operative Effizienz eines Unternehmens. Die Kennzahl ist zudem stabil, da sie von Einmaleffekten und außerordentlichen Ereignissen unbeeinflusst bleibt.

Weist ein Unternehmen beispielsweise eine niedrigere Gewinnspanne aus, so kann anhand einer EBIT-Analyse unterschieden werden, ob es sich um ein unternehmensspezifisches Defizit oder um einen branchenweiten Rückgang handelt. Dabei wird die Kennzahl häufig relativ zum Umsatz betrachtet, um Unternehmensgrößen einzubeziehen, da größere Unternehmen tendenziell höhere absolute operative Ergebnisse erzielen.

Nachteile der Kennzahl

Das EBIT allein ist nur bedingt aussagekräftig, da es die Herkunft des Unternehmensergebnisses nicht verdeutlicht. Es fehlen Details wie regionale, produkt- oder kanalspezifische Aufgliederungen, die für die Beurteilung von Stärken und Schwächen entscheidend sind. Intern kann das Controlling solche Informationen liefern, externe Gutachter haben darauf jedoch keinen Zugriff.

Hinzu kommt, dass die Kennzahl als absolute Größe nur begrenzte Erkenntnisse liefert. Sie zeigt lediglich an, ob ein Unternehmen profitabel ist (EBIT positiv oder negativ), ohne differenzierte Einsichten zu ermöglichen. Fundierte Rentabilitätsbeurteilungen erfordern zusätzliche Bezugsgrößen wie z.B. das eingesetzte Kapital oder den Umsatz.

Schließlich birgt der Vorteil der Kennzahl, nur den operativen Teil des Unternehmensergebnisses zu betrachten, auch erhebliche Risiken. Denn obwohl das Management kaum Einfluss auf diese Positionen hat, können insbesondere Zinsen und außerordentliche Aufwendungen ein Unternehmen in den Ruin treiben. Dennoch sei das EBIT bis zuletzt positiv und unauffällig. Die Probleme kämen erst „danach“.

EBIT-Marge

Neben dem EBIT selbst nimmt die sogenannte EBIT-Marge, auch bekannt als Return on Sales (ROS) oder operative Marge, eine wichtige Position in der betriebswirtschaftlichen Analyse ein. Sie stellt das operative Ergebnis des Unternehmens in Prozent des Jahresumsatzes dar und berechnet sich nach folgender Formel:

Höhere Werte weisen in der Regel auf effizientere Unternehmen bzw. profitablere Geschäftsmodelle hin. Diese Werte können jedoch von Branche zu Branche stark variieren. Direkte Branchenvergleiche sollten daher nicht ausschließlich auf Basis der EBIT-Marge durchgeführt werden.

EBIT vs. EBITDA

Das EBIT ist das Betriebsergebnis eines Unternehmens vor Zinsen und Steuern, während das EBITDA zusätzlich die Abschreibungen ausschließt. Das EBITDA gibt somit einen tieferen Einblick in die operative Ertragskraft eines Unternehmens, da mehr Kostenfaktoren eliminiert werden. Diese Kennzahl ist insbesondere für abschreibungsintensive Branchen wie das Verarbeitende Gewerbe oder die Telekommunikationsindustrie relevant.

Während das EBIT häufig verwendet wird, um die Rentabilität von Geschäftsbereichen oder Unternehmen innerhalb einer Branche zu vergleichen, dient das EBITDA als Maßstab für den Vergleich von Cashflows. Es eignet sich insbesondere für den Vergleich von Unternehmen mit unterschiedlichen Kapitalstrukturen, Abschreibungsstrategien und steuerlichen Rahmenbedingungen.

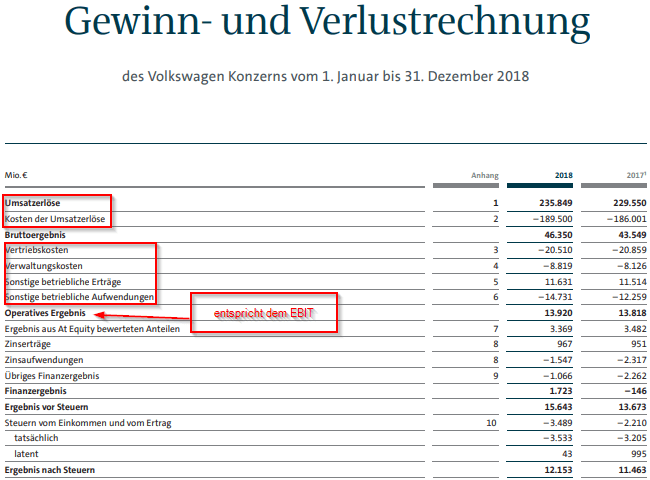

Beispiel – Ablesen des EBIT (Betriebsergebnis)

Ein potentieller Investor könnte sich zwar die Mühe machen, das operative Ergebnis seiner Favoriten nach der oben dargestellten Formel zu ermitteln. Aufgrund der internationalen Relevanz dieser Kennzahl ist dies jedoch in den seltensten Fällen notwendig. In der Gewinn- und Verlustrechnung der Unternehmen wird die Kennzahl bereits abgeleitet und ausgewiesen. Als Beispiel folgt hier ein Auszug aus dem Jahresbericht der Volkswagen AG.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.