Operating Cash Flow (OCF) – Definition & Berechnung

Der Operating Cash Flow (Abkürzung: OCF, deutsch: „operativer Cashflow“) ist eine betriebswirtschaftliche Kennzahl, die angibt, wie viele liquide Mittel („Cash“) ein Unternehmen durch seine laufende Geschäftstätigkeit in einem bestimmten Zeitraum erwirtschaftet hat. Er gibt somit Auskunft über die Rentabilität und Stabilität des Kerngeschäfts eines Unternehmens und ermöglicht Rückschlüsse auf dessen Schuldentilgungsfähigkeit.

🔴 Live-Webinar am 02.02.2026 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Operating Cash Flow (OCF) – Definition

Der Operating Cash Flow (OCF) ist eine betriebswirtschaftliche Kennzahl, die die Zahlungsströme aus der laufenden Geschäftstätigkeit eines Unternehmens abbildet. Er zeigt, ob ein Unternehmen aus dem operativen Geschäft heraus mehr liquide Mittel einnimmt als ausgibt. Ein positiver OCF signalisiert, dass das Unternehmen mit seinem Kerngeschäft selbstständig zahlungsfähig ist.

In der Kapitalflussrechnung (Cash Flow Statement) bildet der OCF die erste Stufe. Ergänzt um die Cashflows aus Investitions- und Finanzierungstätigkeiten, ergibt sich ein vollständiges Bild der Liquiditätslage eines Unternehmens. Für eine fundierte Unternehmensanalyse reicht die Kapitalflussrechnung allein jedoch nicht aus, sie muss durch Informationen aus der Bilanz und der Gewinn- und Verlustrechnung (GuV) ergänzt werden.

Rechtsgrundlagen

Die Darstellung des Operating Cash Flow (OCF) hängt von den jeweils anzuwendenden Rechnungslegungsvorschriften ab. Diese können sich inhaltlich überschneiden oder ergänzen. Für deutsche Investoren sind insbesondere folgende Regelwerke relevant:

- Handelsgesetzbuch (HGB)

- International Financial Reporting Standards (IFRS)

- United States Generally Accepted Accounting Principles (US GAAP)

Alle drei erlauben sowohl die direkte als auch die indirekte Methode zur Ermittlung des Cashflows. Wird die direkte Methode gewählt, ist jedoch häufig eine Überleitung zur indirekten Methode erforderlich, etwa als Plausibilitätskontrolle.

Operating Cash Flow (OCF) – Berechnung

Zur Ermittlung des operativen Cashflows stehen zwei Methoden zur Verfügung: die direkte und die indirekte Methode.

Direkte Methode

Die direkte Methode basiert auf der Gegenüberstellung zahlungswirksamer Erträge und Aufwendungen innerhalb einer Periode. Sie erfordert detaillierte Informationen aus dem internen Rechnungswesen, die externen Stakeholdern in der Regel nicht zugänglich sind.

Die Formel für die direkte OCF-Methode lautet:

Bei der direkten Methode werden im Wesentlichen die folgenden Positionen berücksichtigt:

| Operating Cash Flow (OCF) – Direkte Methode |

| Umsatzerlöse der Periode |

| + erhaltene Steuererstattungen |

| + sonstige Einzahlungen |

| – Auszahlungen für Personal |

| – Auszahlungen für Material & Dienstleistungen |

| – gezahlte Steuern |

| – sonstige Auszahlungen |

Indirekte Methode (extern üblich)

In der Praxis ist die indirekte Methode weitaus verbreiteter. Sie beginnt beim Jahresüberschuss und korrigiert diesen um nicht zahlungswirksame Erträge und Aufwendungen. Dazu zählen z. B. Abschreibungen, Rückstellungen oder unrealisierte Gewinne.

Die Formel für die indirekte OCF-Methode lautet:

Bei der indirekten Ermittlung werden im Wesentlichen die folgenden Positionen berücksichtigt:

| Operating Cash Flow (OCF) – Indirekte Methode |

| Gewinn / Verlust der Periode |

| + Bildung von Rückstellungen |

| + Abschreibungen |

| + Bestandsminderungen |

| + Periodenfremde Aufwendungen |

| + Außerordentliche Aufwendungen |

| – Auflösung von Rückstellungen |

| – Zuschreibungen |

| – Bestandserhöhungen |

| – Periodenfremde Erträge |

| – Periodenfremde Aufwendungen |

| – aktivierte Eigenleistungen |

Begründung der Korrekturen

Abschreibungen mindern zwar den Gewinn, führen aber nicht zu einem Mittelabfluss, da die Auszahlung bereits bei Anschaffung des Vermögenswerts erfolgt ist. Deshalb werden sie dem Ergebnis wieder hinzugerechnet.

Umgekehrt gilt: Nicht zahlungswirksame Gewinne, etwa durch die Wertsteigerung eines Vermögensgegenstandes (z. B. Grundstück), erhöhen zwar das Ergebnis, führen aber nicht zu einem Zahlungsmittelzufluss – und müssen daher abgezogen werden.

Operating Cash Flow (OCF) – Interpretation und Bedeutung

Anders als der bilanzierte Gewinn wird der Operating Cashflow (OCF) nicht durch nicht zahlungswirksame Posten wie Abschreibungen oder Forderungen beeinflusst. Entsteht z. B. eine Forderung, fließt zunächst kein Geld – der Cashflow bleibt unverändert. Erst bei Zahlungseingang steigt der OCF. Muss eine Forderung abgeschrieben werden, hat das ebenfalls keinen unmittelbaren Einfluss auf den Cashflow.

Operativer Cashflow im Zeitvergleich

Da der OCF weniger schwankt als Cashflows aus Investitions- oder Finanzierungstätigkeit, eignet er sich gut für Zeitvergleiche.

- Ein steigender OCF spricht für ein gesundes Kerngeschäft, z. B. durch höhere Absatzmengen oder bessere Zahlungsmoral der Kunden.

- Sinkt der OCF über mehrere Perioden, kann dies auf strukturelle Schwächen wie Nachfragerückgänge oder Preisdruck hinweisen und erfordert meist Gegenmaßnahmen durch das Management.

Operativer Cashflow in zyklischen Industrien

Wenn der Operating Cash Flow (anders als üblich) starken Schwankungen unterliegt, kann das ein Hinweis auf ein zyklisches Geschäftsmodell sein. Solche Schwankungen ergeben sich aus saisonalen Einflüssen (z. B. Weihnachtsgeschäft, Ferienzeit, Erntesaison) oder mehrjährigen Wirtschaftszyklen (z. B. im Automobil- oder Chemiesektor).

Ein Vergleich mit dem Vorquartal ist bei stark saisonabhängigen Unternehmen, etwa einem Hersteller von Feuerwerksartikeln, wenig sinnvoll. Aussagekräftiger ist hier der Vergleich mit dem gleichen Quartal des Vorjahres. Bei längerfristigen Zyklen lässt sich in Verbindung mit externen Indikatoren teilweise auch abschätzen, wann die nächste Hoch- oder Tiefphase zu erwarten ist.

Operativer Cashflow als Vergleichsgröße

Auch im Unternehmensvergleich kann der Operating Cash Flow herangezogen werden, allerdings nur unter bestimmten Voraussetzungen: Die verglichenen Unternehmen sollten hinsichtlich Branche, Kundenstruktur und Größe möglichst ähnlich sein. Selbst dann ist ein absoluter Vergleich nicht sinnvoll.

Stattdessen wird der Cashflow ins Verhältnis zu anderen Kennzahlen gesetzt – etwa Umsatz, Gewinn oder eingesetztem Kapital. So entstehen aussagekräftigere Relationen, die den finanziellen Erfolg unabhängig von der Unternehmensgröße vergleichbar machen.

Operativer Cashflow zur Bonitätsbewertung

Der Cashflow spielt auch eine zentrale Rolle bei der Beurteilung der Bonität, sowohl für Anteilseigner als auch für Kreditgeber. Ein hoher operativer Cashflow signalisiert, dass ein Unternehmen in der Lage ist, laufende Verbindlichkeiten zu bedienen und Schulden zu tilgen.

Sofern ein Unternehmen über stabile, hohe Cashflows verfügt, gelten auch größere (insbesondere langfristige) Verbindlichkeiten als weniger kritisch. Der Cashflow dient somit als Indikator für finanzielle Stabilität und Rückzahlungsfähigkeit.

Operativer Cash Flow vs. anderen Cashflows

Der Operating Cash Flow berücksichtigt ausschließlich Zahlungsströme des operativen Geschäftes. Folglich spiegelt er nur einen Teil aller Ein- und Auszahlungen wider. Zu operativen Zahlungsströmen gehören beispielsweise:

- Kundenzahlungen

- Lieferantenzahlungen

- Zinsen

- Steuern

- Löhne und Gehälter

Financing Cash Flow

Der Financing Cash Flow (dt.: „Cash Flow aus Finanzierungstätigkeit“) umfasst Zahlungsflüsse, die sich aus der Aufnahme oder Rückzahlung von Eigen- und Fremdkapital ergeben – etwa durch Kredite, Kapitalerhöhungen oder Dividendenzahlungen. Er zeigt, wie ein Unternehmen seine Aktivitäten finanziert. Im Fokus stehen Bankverbindlichkeiten und Eigenkapital, im Gegensatz zu operativen oder investiven Tätigkeiten.

Investing Cash Flow

Der Investing Cash Flow (dt: „Cash Flow aus Investitionstätigkeit“) bildet Ein- und Auszahlungen ab, die mit dem Anlagevermögen zusammenhängen – etwa für den Kauf oder Verkauf von Maschinen, Immobilien oder Beteiligungen. Diese meist einmaligen Investitionen führen kurzfristig zu einem Mittelabfluss, können langfristig jedoch den operativen Cash Flow positiv beeinflussen.

Operating Cash Flow (OCF) vs. Working Capital

Das Working Capital ergibt sich aus der Differenz zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten. Es zeigt, welche Mittel dem Unternehmen kurzfristig zur Verfügung stehen. Ein positives Working Capital ist grundsätzlich erstrebenswert, doch ein zu hoher Wert kann auf ineffiziente Lagerhaltung oder ungünstige Zahlungsbedingungen hinweisen.

Im Zusammenspiel mit dem Operating Cash Flow lassen sich Rückschlüsse auf Veränderungen in der Unternehmensfinanzierung ziehen. Wird etwa Umlaufvermögen durch langfristige Kredite finanziert, steigt das Working Capital – was zunächst positiv wirkt. Im OCF hingegen werden Lagerbestände nur berücksichtigt, wenn sie tatsächlich verkauft wurden. Ein reiner Bestandsaufbau erhöht also das Working Capital, beeinflusst den Cashflow aber nicht.

Operativer Cashflow (OCF) – Grenzen und Einschränkungen

Der Operating Cash Flow ist ein nützliches Analyseinstrument, hat jedoch auch Schwächen. Externe Analysten können ihn meist nur indirekt ermitteln, was zwar ein korrektes Ergebnis liefert, jedoch keine detaillierte Herkunft der Zahlungsströme zeigt. Eine direkte Ermittlung bleibt internen Auswertungen oder Due-Diligence-Prüfungen vorbehalten.

Zudem ist der OCF allein betrachtet nicht ausreichend, um die Liquiditätslage zu bewerten. Hohe Investitionen oder Tilgungen können trotz positivem OCF zu einem Liquiditätsabfluss führen. Erst in Kombination mit Cashflows aus Investitions- und Finanzierungstätigkeiten entsteht ein vollständiges Bild.

Ein weiterer Nachteil: Der OCF bezieht sich immer auf die Vergangenheit. Ob die Mittel noch verfügbar sind, ist aus dem aktuellen Stand oft nicht ersichtlich. Professionelle Investoren nutzen daher zukunftsbezogene Prognosen im Rahmen von Financial Modeling. Diese sind Privatinvestoren jedoch meist nicht zugänglich.

Schließlich gilt: Auch ein positiver Cashflow ersetzt nicht die Analyse von Bilanz und GuV. Fragen zur Kapitalstruktur, Vermögensverteilung oder Gewinnherkunft lassen sich nur mit dem Gesamtbild aller drei Rechnungswerke beantworten. Erst deren gemeinsame Betrachtung liefert ein fundiertes Verständnis der Unternehmenslage.

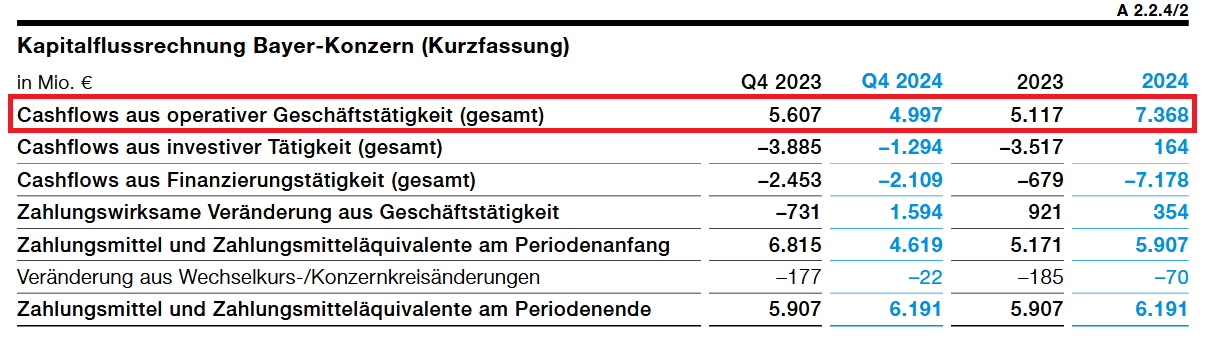

Beispiel: Operating Cash Flow (OCF) der Bayer AG

In der Praxis ist die Ermittlung des operativen Cashflows bei börsennotierten Unternehmen wie Bayer wenig problematisch. Aufgrund regulatorischer Vorgaben veröffentlichen diese Unternehmen regelmäßig vollständige Kapitalflussrechnungen.

Ein aktuelles Beispiel liefert der Bayer-Konzern für das Geschäftsjahr 2024. Aus der veröffentlichten Kapitalflussrechnung geht hervor, dass Bayer im Jahr 2024 einen operativen Cashflow von 7.368 Mio. € erzielt hat. Dieser Wert zeigt, welchen Zahlungsmittelüberschuss das Unternehmen allein aus seiner Geschäftstätigkeit generieren konnte, unabhängig von Investitionen oder Finanzierungen.

In Verbindung mit dem Aktienkurs kann daraus ein Kurs-Cashflow-Verhältnis abgeleitet werden, um die wirtschaftliche Leistungsfähigkeit vergleichbar zu machen.

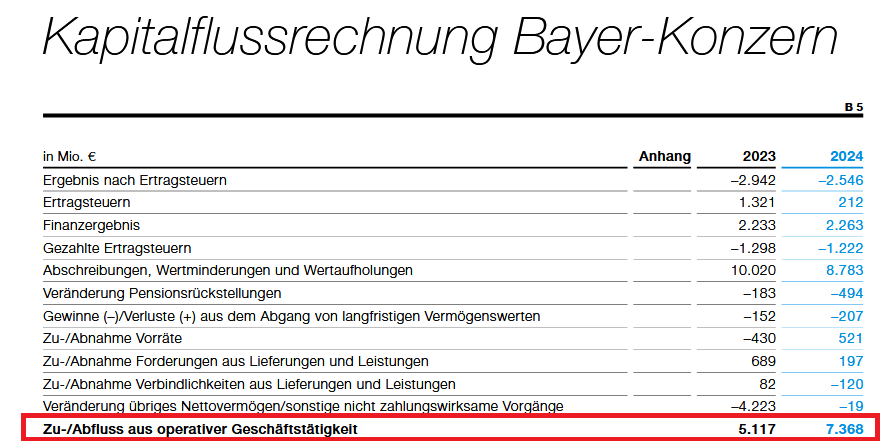

Ermittlung des OCF durch die indirekte Methode

Das vollständige Cash Flow Statement ist im weiteren Verlauf des Geschäftsberichts einsehbar. Für die Ermittlung des operativen Cashflows nutzt Bayer (wie bei börsennotierten Unternehmen üblich) die indirekte Methode. Dabei dient nicht der tatsächliche Zahlungsmittelzufluss als Ausgangspunkt, sondern das Ergebnis nach Ertragsteuern, das dann um nicht zahlungswirksame Effekte und Veränderungen des Working Capital korrigiert wird.

So wurde im Jahr 2024 ein Ergebnis nach Ertragsteuern von –2.546 Mio. € erzielt. Dieser negative Wert bedeutet jedoch nicht, dass auch ein Liquiditätsabfluss vorlag. Im Gegenteil: Nach den entsprechenden Anpassungen ergibt sich ein positiver operativer Cashflow von 7.368 Mio. €.

Erläuterungen

Wie bei kapitalintensiven Unternehmen üblich, ist der größte Korrekturbetrag die Summe der Abschreibungen, Wertminderungen und Wertaufholungen, die bei Bayer 2024 rund 8.783 Mio. € betragen. Diese stellen zwar Aufwendungen in der GuV dar, führen jedoch nicht zu Auszahlungen und erhöhen daher den Cashflow.

Die übrigen Positionen müssen ebenfalls aufgeführt werden, spielen in diesem Fall aber nur eine untergeordnete Rolle, weil sie sich in weiten Teilen gegenseitig aufheben.

Häufige Fragen

Was ist der Operating Cash Flow (OCF)?

Der Operating Cash Flow (OCF) zeigt, wie viel liquide Mittel ein Unternehmen aus seinem Kerngeschäft in einem bestimmten Zeitraum generiert, unabhängig von bilanziellen Gestaltungsmöglichkeiten oder Einmaleffekten. Er ist somit ein wichtiger Indikator für die operative Ertragskraft.

Welche Rolle spielt die Bewegungsbilanz bei der Ermittlung der Cashflows?

Die Kapitalflussrechnung zeigt, wie sich die Liquidität eines Unternehmens im Zeitverlauf verändert. Ihre Aussagekraft beruht jedoch wesentlich auf der methodischen Vorarbeit, der sogenannten Bewegungsbilanz (auch Veränderungsbilanz genannt).

Diese stellt eine Analyse zweier aufeinanderfolgender Bilanzen, beispielsweise zum Jahres- oder Quartalsende, dar und bildet damit die Grundlage zur Ermittlung der drei Cashflow-Bereiche (operativer Cashflow sowie Cashflows aus Investitions- und Finanzierungstätigkeiten).

Durch den Vergleich der Bilanzposten lässt sich erkennen, woher die Zahlungsmittel stammen (Mittelherkunft) und wofür sie verwendet wurden (Mittelverwendung). Dabei gilt:

- Eine Zunahme der Aktiva oder eine Abnahme der Passiva deutet auf einen Mittelabfluss hin.

- Eine Zunahme der Passiva oder Abnahme der Aktiva signalisiert einen Mittelzufluss.

Gerade bei der in der Praxis häufig angewendeten indirekten Ermittlung des operativen Cashflows ist die Bewegungsbilanz unerlässlich, da sie dabei hilft, nicht zahlungswirksame Vorgänge (z. B. Abschreibungen, Rückstellungsänderungen) zu erkennen und zahlungswirksame Effekte korrekt zuzuordnen und liefert somit den Schlüssel zum Verständnis der tatsächlichen Liquiditätslage eines Unternehmens.

Welche Informationen liefert die Kapitalflussrechnung?

Die Kapitalflussrechnung (Cash Flow Statement) bietet einen realistischen Überblick über die Veränderungen des Zahlungsmittelbestands eines Unternehmens. Dabei geht es nicht nur um die Frage, ob die liquiden Mittel gestiegen oder gesunken sind, sondern auch darum, welche Transaktionen diese Veränderungen verursacht haben. Deshalb wird die Kapitalflussrechnung in Bereiche untergliedert, die Ein- und Auszahlungen bestimmten unternehmerischen Aktivitäten zuordnen.

Typischerweise werden nicht alle GuV-Posten berücksichtigt, etwa Abschreibungen. Zwar mindern sie den Gewinn, betreffen nach der Investition aber nicht den Zahlungsfluss und werden daher „herausgerechnet“. Entscheidend ist die Zahlungswirksamkeit, also ob tatsächlich Geld geflossen ist.

Wichtig: Der Cashflow ist nicht mit dem Gewinn gleichzusetzen. Sondereffekte und nicht zahlungswirksame Posten wie Abschreibungen können dazu führen, dass ein positiver Gewinn mit einem negativen Cashflow einhergeht und umgekehrt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 02.02.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.