Long Call Ladder – Definition

Eine Long Call Ladder (auch: Bull Call Ladder) besteht aus einem Bull Call Spread und dem Verkauf eines weiteren Calls auf denselben Basiswert besteht. Die Absicht bei dieser Strategie ist, einen begrenzten Gewinn bei leicht steigenden Kursen zu erzielen. Sie funktioniert quasi als Gegenstück zur Short Call Ladder.

Die Strategie ähnelt dem Bull Call Spread, wird aber durch einen zusätzlichen Short Call refinanziert, um den Prämieneinsatz weiter zu senken. Dafür muss der Händler jedoch das Risiko eines nackten Call in Kauf nehmen.

Da in der Regel insgesamt eine Prämie gezahlt wird, um die Optionsstrategie umsetzen zu können, handelt es sich um einen Debit Spread.

Praxis-Tipp

Die Bull Call Ladder wird häufig als Anpassungs- oder Reparaturstrategie für einen fehlgeschlagenen Bull Call Spread angesehen. Sie wandelt den Bull Call in eine Position um, die von einem stagnierenden oder leicht steigenden Markt profitieren kann. Gleichzeitig werden Verluste effizienter gemanagt.

Nachteilig ist das hohe Verlustrisiko, wenn der Kurs des Basiswertes stärker als erwartet steigt. Ein vorzeitiges Glattstellen ist zwar möglich, kann aber zu spät erfolgen, wenn der Kurs plötzlich steigt. Zudem benötigt diese Strategie eine Margin, was bedeutet, dass zusätzliches Kapital auf dem Konto gebunden wird. Eine Call Ladder erfordert daher eine hohe Risikotoleranz und Handelsdisziplin.

Die notwendige Margin kann durch das Schreiben von Optionen mit höheren Strikes reduziert werden. Dies führt jedoch zu geringeren Prämieneinnahmen und damit zu höheren Initialkosten.

Long Call Ladder – Setup

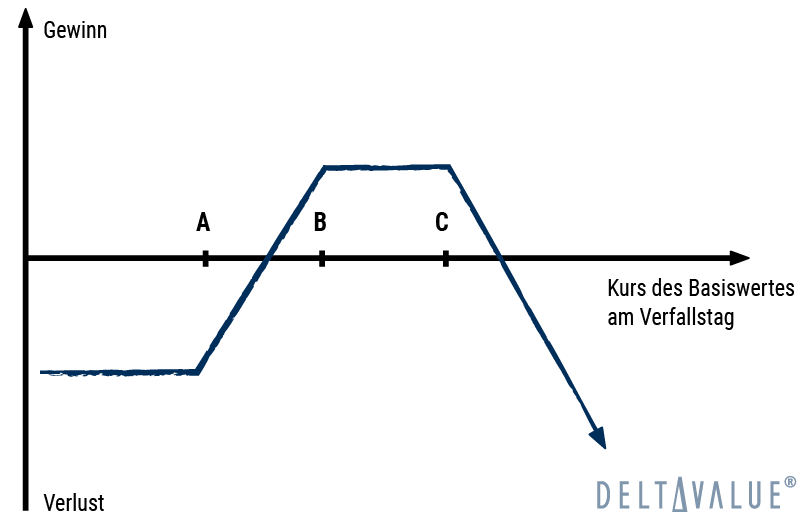

- Kauf einer Call-Option ITM, Strike A

- Verkauf einer Call-Option ATM, Strike B

- Verkauf einer Call-Option OTM, Strike C

Alle Optionen haben denselben Verfallstag.

Empfohlenes Erfahrungslevel

Diese Strategie eignet sich für erfahrene Optionshändler. Der Einsatz von drei verschiedenen Optionlegs erfordert Vorkenntnissen im Handel mit Optionen.

Wann der Handel sinnvoll ist

Bei einer leicht bullischen Marktmeinung, ggfls. zuzüglich der Erwartung leicht fallender Volatilität innerhalb der Restlaufzeit. Eine starke Kursbewegung sollte also nicht erwartet werden.

![]()

![]()

Break-Even-Punkt

Es gibt zwei Gewinnschwellen für die Long-Call-Ladder-Strategie. Die Break-Even-Punkte lassen sich anhand der folgenden Formel berechnen:

Break-Even-Punkt bei Kurssteigerung = Short Call (Strike B) + Short Call (Strike C) – Long Call (Strike A) – gezahlte Nettoprämie

Break-Even-Punkt bei Kursrückgang = Long Call (Strike A) + gezahlte Nettoprämie

Sweet Spot

Der Kurs des Basiswerts soll bei dieser Strategie leicht steigen und bei Verfall bestenfalls zwischen Strike B und C, also den Short Call Strikes liegen.

Maximaler Gewinn

Der maximale Gewinn ist begrenzt. Er wird erreicht, wenn sich der Kurs des Basiswerts zwischen den Strike-Preisen der Short Calls befindet.

Die Formel zur Berechnung des maximalen Gewinns lautet wie folgt:

Maximaler Gewinn = Strike B – Strike A – gezahlte Prämie – gezahlte Provisionen

Maximaler Verlust

Ein Verlust entsteht, wenn der Kurs des Basiswertes am Ende der Laufzeit unter Strike B bzw. über Strike C liegt. Liegt der Aktienkurs unter dem Strike B, ist der Verlust auf den Prämieneinsatz begrenzt. Bei starken Kursbewegungen nach oben ist er theoretisch unbegrenzt.

Die Formel zur Berechnung des maximalen Verlustes bei einer Kurssteigerung lautet wie folgt:

Maximaler Verlust = aktueller Aktienkurs – Break-Even-Punkt bei Kurssteigerung + gezahlte Provisionen

Long Call Ladder im Zeitverlauf

Der Zeitwertverlust wirkt sich auf den Long Call Ladder zweigeteilt aus:

- Theta ist negativ, wenn der Basiswert sowohl unter dem unteren oder über dem oberen Break-Even-Kurs notiert.

- Theta ist hingegen positiv, wenn der Basiswert zwischen den beiden Break-Even-Kursen notiert.

Implizite Volatilität

Ein Anstieg der impliziten Volatilität wirkt sich negativ auf die Long Call Ladder aus. Die Strategie verliert an Wert, wenn die implizite Volatilität steigt, und gewinnt an Wert, wenn die implizite Volatilität fällt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.